SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Artem Ph

Итоги 2019

- 09 января 2020, 11:55

- |

Традиционные итоги года.

В 2018 году я слил кусок своего портфеля в покупку квартиры с реализацией маткапитала (что в итоге является поводом для сожалений, так как проданный ЛУКОЙЛ принес бы намного больше денег, а с квартирой можно было подождать). Квартира успешно (на сколько это возможно для квартиры) сдается в аренду, приносит свои 5-6%, и из этой суммы можно гасить ипотеку (но тут я сам себя тороплю, вливаю средства, чтобы избавиться от кредита).

В 2019 году я также слил немалый кусок денег в покупку автомобиля. Вложением это называть не буду, потому что крокодил жрет бензин, деньги на страховку, на обслуживание, налоги и т.п. Но хотелось. Пришлось идти на компромисс с желаниями. Сейчас немного грустно, потому что теперь меньше денег, но много радостно, потому что стало больше свободы передвижения (на предыдущем авто ездит жена).

Кстати, появился первый опыт закрытия ИИС. Нужны были деньги с этого счета, пришлось ждать две недели, пока "

( Читать дальше )

В 2018 году я слил кусок своего портфеля в покупку квартиры с реализацией маткапитала (что в итоге является поводом для сожалений, так как проданный ЛУКОЙЛ принес бы намного больше денег, а с квартирой можно было подождать). Квартира успешно (на сколько это возможно для квартиры) сдается в аренду, приносит свои 5-6%, и из этой суммы можно гасить ипотеку (но тут я сам себя тороплю, вливаю средства, чтобы избавиться от кредита).

В 2019 году я также слил немалый кусок денег в покупку автомобиля. Вложением это называть не буду, потому что крокодил жрет бензин, деньги на страховку, на обслуживание, налоги и т.п. Но хотелось. Пришлось идти на компромисс с желаниями. Сейчас немного грустно, потому что теперь меньше денег, но много радостно, потому что стало больше свободы передвижения (на предыдущем авто ездит жена).

Кстати, появился первый опыт закрытия ИИС. Нужны были деньги с этого счета, пришлось ждать две недели, пока "

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Итоги инвестирования 2016-2018

- 25 февраля 2019, 12:33

- |

Раз уже взялся за блог, добавлю еще промежуточные итоги своего опыта портфельного инвестирования.

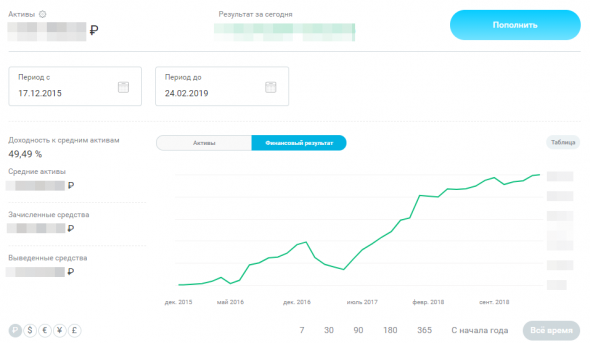

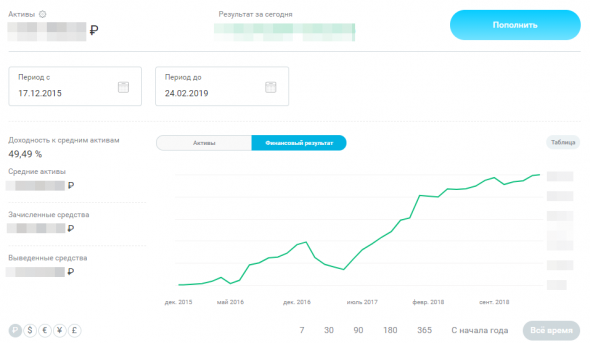

Общий итог с конца 2015 года примерно следующий.

В течение года я стараюсь пополнять портфель и докупать инструменты согласно выбранным пропорциям, но с учетом их текущей стоимости (предпочитаю брать то, что упало =). Стараюсь ничего не продавать, только докупать.

В конце года считаю текущие доли инструментов в портфеле, продаю то, что выросло, докупаю то, что упало. Всё как по учебнику.

Ранее вкладывался в ПИФы ВТБ, в ОМС. Сейчас есть обычный брокерский счет и ИИС.

В этом году ИИС планирую закрыть (прошло уже 3 года) и открыть заново, пополнив на нужную сумму (посмотрю на НДФЛ за текущий год).

За годы инвестирования решил для себя, что играть на рынке — не для меня. Здесь я стараюсь сохранить и немного приумножить то, что заработал по основному виду деятельности. Может быть когда-нибудь получится сохранить столько денег, сколько необходимо для «пенсионных дивидендов», чтобы не зависеть финансово от работы.

Однако, поддержание жизни на приемлемом социальном уровне в текущей ситуации требует все больше средств, а скатывание вниз грозит бедой. Поэтому приходится искать баланс между инвестициями и удовлетворением текущих потребностей. Здесь стараюсь руководствоваться принципом: можешь купить одну дорогую вещь, если хватает денег на две (или три) таких.

Ниже статистика за 3 года (за каждый год в отдельности), как я открыл брокерский счет.

( Читать дальше )

Общий итог с конца 2015 года примерно следующий.

В течение года я стараюсь пополнять портфель и докупать инструменты согласно выбранным пропорциям, но с учетом их текущей стоимости (предпочитаю брать то, что упало =). Стараюсь ничего не продавать, только докупать.

В конце года считаю текущие доли инструментов в портфеле, продаю то, что выросло, докупаю то, что упало. Всё как по учебнику.

Ранее вкладывался в ПИФы ВТБ, в ОМС. Сейчас есть обычный брокерский счет и ИИС.

В этом году ИИС планирую закрыть (прошло уже 3 года) и открыть заново, пополнив на нужную сумму (посмотрю на НДФЛ за текущий год).

За годы инвестирования решил для себя, что играть на рынке — не для меня. Здесь я стараюсь сохранить и немного приумножить то, что заработал по основному виду деятельности. Может быть когда-нибудь получится сохранить столько денег, сколько необходимо для «пенсионных дивидендов», чтобы не зависеть финансово от работы.

Однако, поддержание жизни на приемлемом социальном уровне в текущей ситуации требует все больше средств, а скатывание вниз грозит бедой. Поэтому приходится искать баланс между инвестициями и удовлетворением текущих потребностей. Здесь стараюсь руководствоваться принципом: можешь купить одну дорогую вещь, если хватает денег на две (или три) таких.

Ниже статистика за 3 года (за каждый год в отдельности), как я открыл брокерский счет.

( Читать дальше )

Итоги 2018

- 25 февраля 2019, 12:14

- |

Уже февраль, но лучше поздно, чем потом совсем забыть.

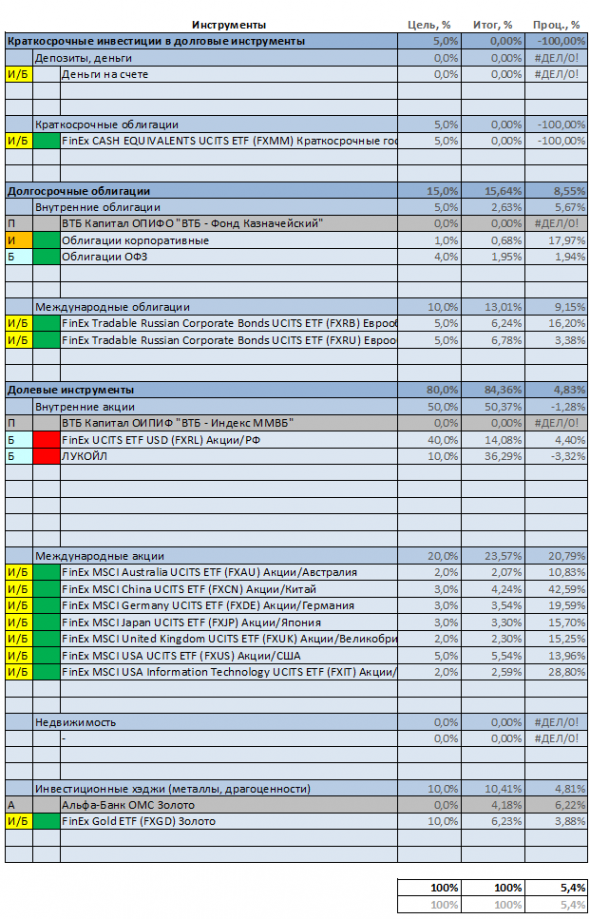

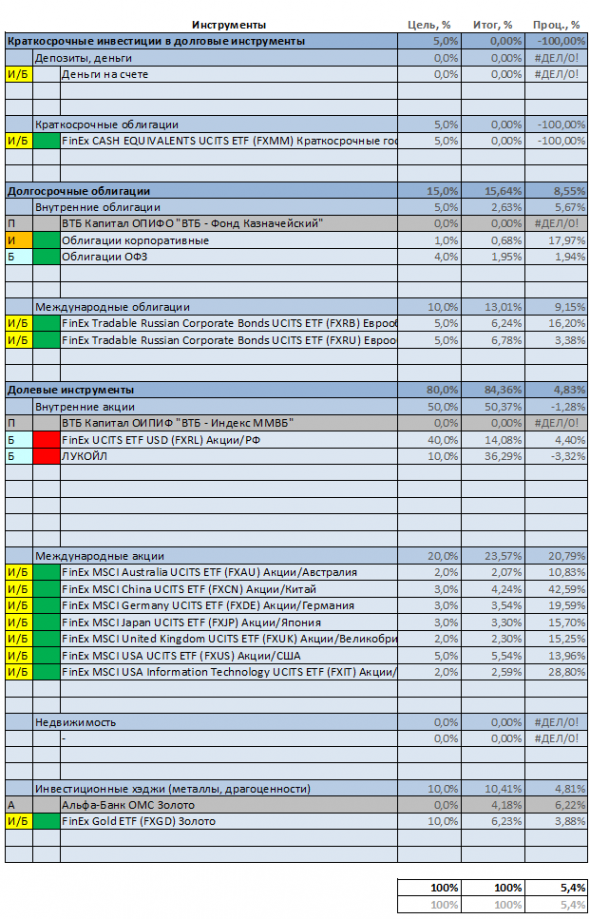

Итоги за 2018 год.

Год был непростым.

В феврале я продал ЛУКОЙЛ (о чем потом жалел), разменяв это наследство на деньги для покупки квартиры в ипотеку.

Заплатил с него полные 13% НДФЛ от всей стоимости. В 2019 буду возвращать.

Сверху квартиры уложили маткапитал.

Квартира сдается в аренду, что тоже инструмент. Но в таблицу ее складывать не стал.

Продал ОМС Золото в Альфе.

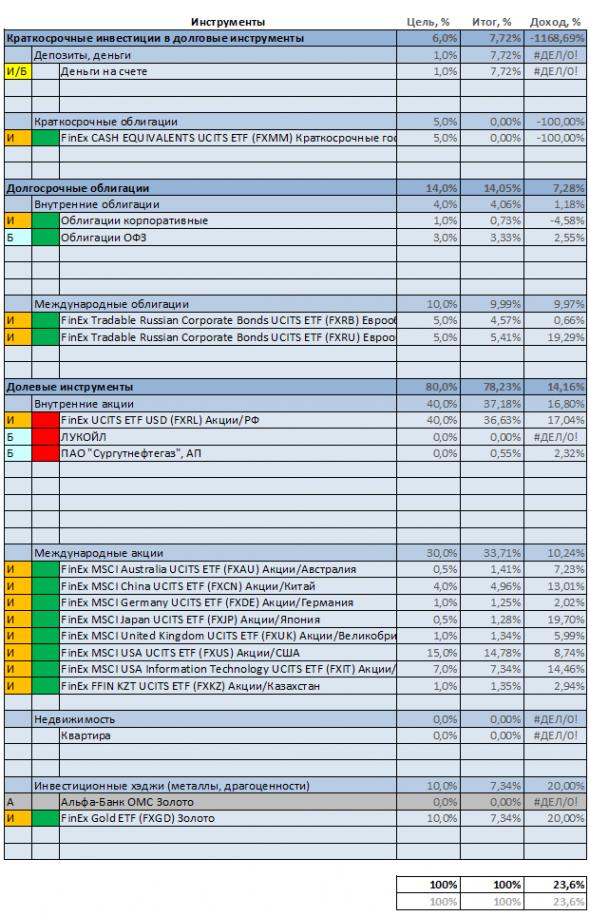

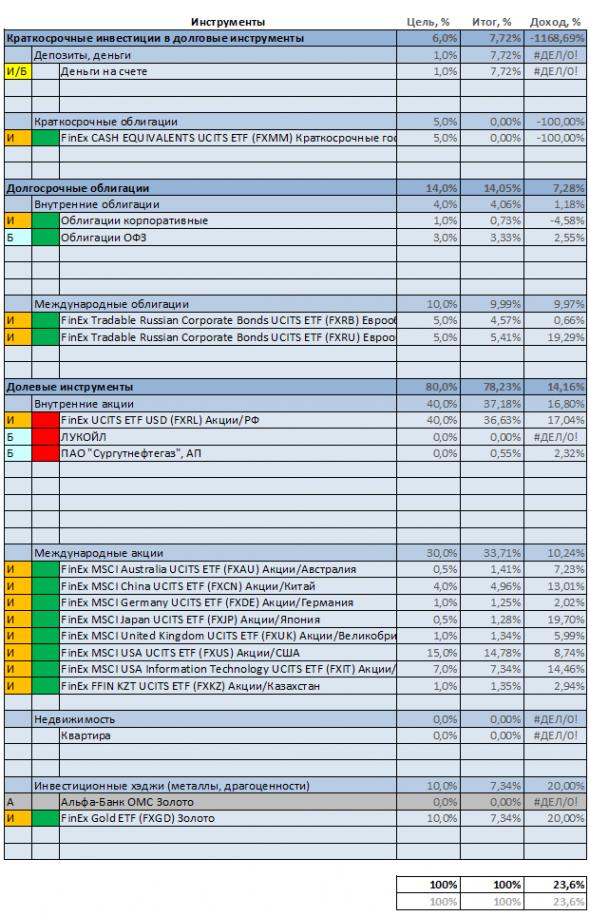

Так как с экселем я на «вы», то в некоторых строчках данные неверные.

Однако, можно ориентироваться на последнюю строчку.

Доходность портфеля получилась весьма неплохой.

Вообще в 2018 весьма расслабился в части работы, обленился и вывел немало средств с брокерского счета.

ИИС сохранил, но пополнил только в конце года, получилось не на всю сумму.

( Читать дальше )

Итоги за 2018 год.

Год был непростым.

В феврале я продал ЛУКОЙЛ (о чем потом жалел), разменяв это наследство на деньги для покупки квартиры в ипотеку.

Заплатил с него полные 13% НДФЛ от всей стоимости. В 2019 буду возвращать.

Сверху квартиры уложили маткапитал.

Квартира сдается в аренду, что тоже инструмент. Но в таблицу ее складывать не стал.

Продал ОМС Золото в Альфе.

Так как с экселем я на «вы», то в некоторых строчках данные неверные.

Однако, можно ориентироваться на последнюю строчку.

Доходность портфеля получилась весьма неплохой.

Вообще в 2018 весьма расслабился в части работы, обленился и вывел немало средств с брокерского счета.

ИИС сохранил, но пополнил только в конце года, получилось не на всю сумму.

( Читать дальше )

Итоги 2017

- 25 февраля 2019, 11:56

- |

Так как не являюсь активным спекулянтом, особо не слежу за трендами, поэтому пишу здесь редко.

И даже пропустил промежуточный итог за 2017/18 год, когда делал балансировку портфеля.

Портфель я балансирую раз в год, в конце декабря или в начале января.

В 2017 результаты получились весьма скромными.

В тот год я избавился от ПИФов ВТБ.

По ним доходность была весьма неплохой (держал их больше 3 лет), но в таблице это не отражено.

И даже пропустил промежуточный итог за 2017/18 год, когда делал балансировку портфеля.

Портфель я балансирую раз в год, в конце декабря или в начале января.

В 2017 результаты получились весьма скромными.

В тот год я избавился от ПИФов ВТБ.

По ним доходность была весьма неплохой (держал их больше 3 лет), но в таблице это не отражено.

Корректирую портфель (7)

- 19 мая 2017, 13:06

- |

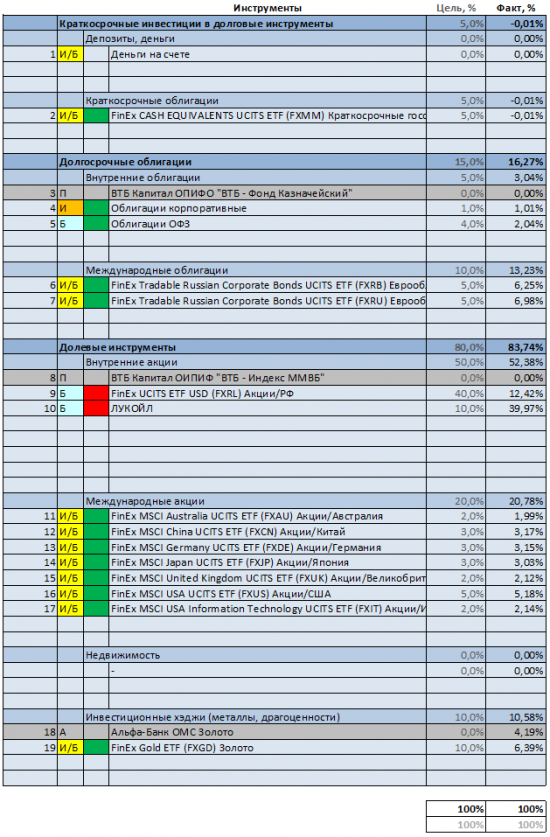

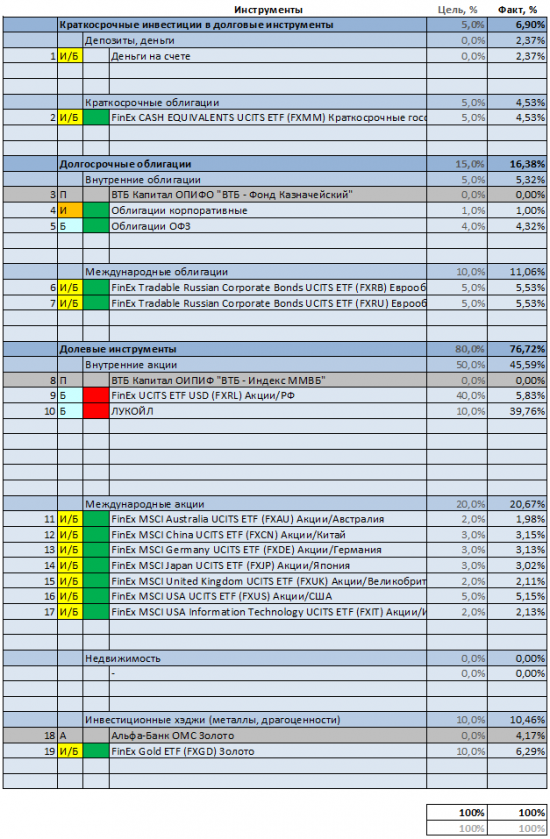

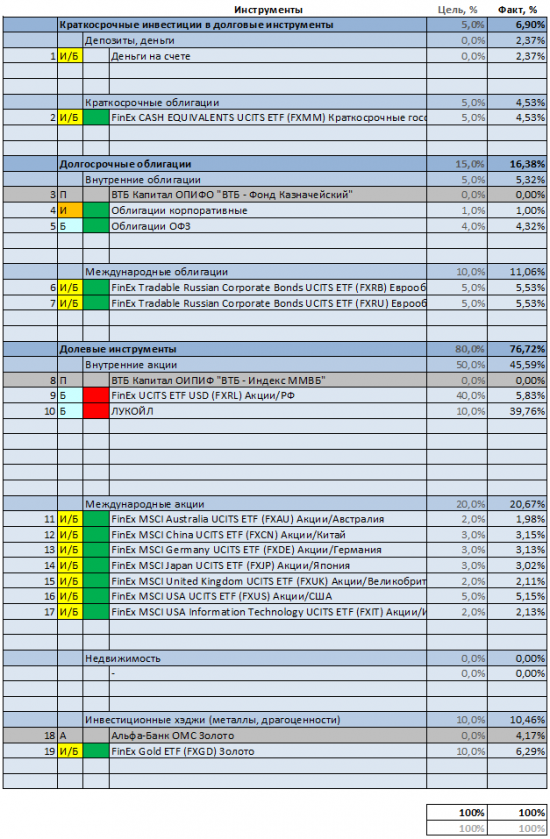

Небольшой промежуточный итог.

С начала года было туго с деньгами, и часть средств от продажи ПИФов пошла на проедание. Позднее прошлось продать часть ОФЗ. Трудная финансовая ситуация не дала возможности закупиться внизу рынка. Думаю, еще есть время, и успею вложить какие-то средства до конца лета в акции по хорошей стоимости. Посмотрим.

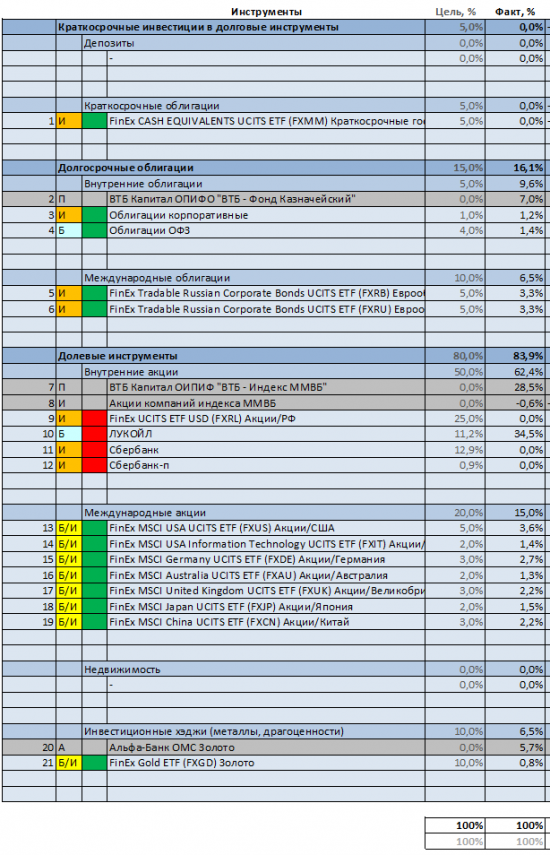

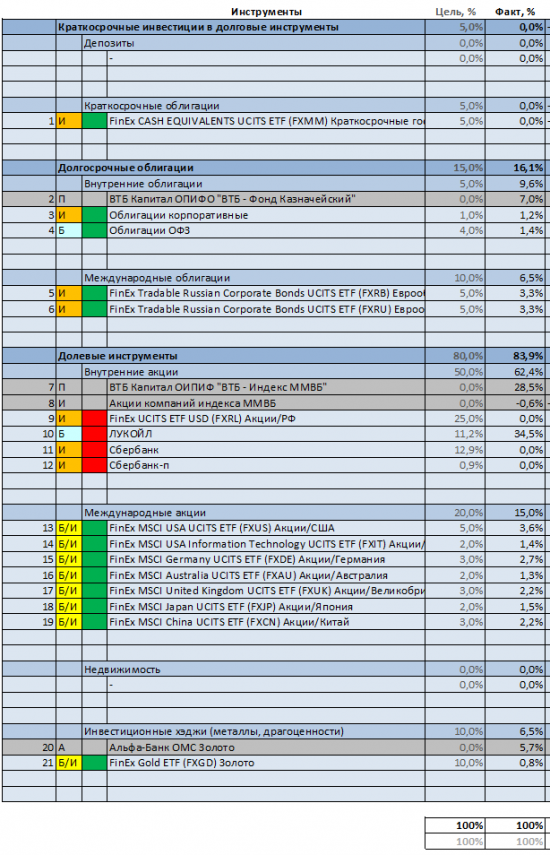

Сейчас портфель выглядит примерно так.

Проценты отображают вложения в денежном эквиваленте по ценам последней балансировки (на начало года). Промежуточные итоги не подвожу, мне так спится спокойнее. Проседание портфеля ощущается, только когда об этом думаешь, поэтому редко открываю терминал. Да и все равно свободной наличности нет, докупать не могу, продавать не хочу, чего зря себя нервировать?

Цыплят по осени считают, а балансировку я в конце года сделаю.

В феврале подал декларации 3-НДФЛ за 2014, 2015 и 2016 годы. Недавно они были рассмотрены, по итогам 2015 и 2016 одобрен возврат НФДЛ в т.ч. по ИИС. Подавал в электронном виде через личный кабинет. Камеральная проверка пройдена без проблем, жду денежных средств.

С начала года было туго с деньгами, и часть средств от продажи ПИФов пошла на проедание. Позднее прошлось продать часть ОФЗ. Трудная финансовая ситуация не дала возможности закупиться внизу рынка. Думаю, еще есть время, и успею вложить какие-то средства до конца лета в акции по хорошей стоимости. Посмотрим.

Сейчас портфель выглядит примерно так.

Проценты отображают вложения в денежном эквиваленте по ценам последней балансировки (на начало года). Промежуточные итоги не подвожу, мне так спится спокойнее. Проседание портфеля ощущается, только когда об этом думаешь, поэтому редко открываю терминал. Да и все равно свободной наличности нет, докупать не могу, продавать не хочу, чего зря себя нервировать?

Цыплят по осени считают, а балансировку я в конце года сделаю.

В феврале подал декларации 3-НДФЛ за 2014, 2015 и 2016 годы. Недавно они были рассмотрены, по итогам 2015 и 2016 одобрен возврат НФДЛ в т.ч. по ИИС. Подавал в электронном виде через личный кабинет. Камеральная проверка пройдена без проблем, жду денежных средств.

Корректирую портфель (6)

- 07 февраля 2017, 14:12

- |

Терпеть наличие ПИФов в портфеле стало невозможным.

Избавился от них.

Облигации продал в один заход, индекс ММВБ растянул на три захода. Первый из них попал на начало падения индекса, остальные два на рост. В связи с крайне медлительной и мучительной в этой медлительности операции по погашению паев и переводу средств, обернуть индексный ПИФ в ETF RTS я не успел.

Пока всё снова выросло, покупаю осторожно и немного. Затарил FXMM и есть деньги на счете. Жду.

До полноценной балансировки далеко, но избавление от ПИФов позволило провести небольшую балансировку портфеля в сторону целевых значений.

Налоги от продажи паев буду вытаскивать через ИИС. Если первоначально планировал вычет со всей прибыли при закрытии счета, то ситуация поменялась. Во-первых, посмотрел отчетность в налоговой и с удивлением обнаружил немалые такие суммы по налогам от шабашных работодателей. Во-вторых, решил вернуть налоги за счет оплаты разного обучения и медицинского лечения. Так что буду и через ИИС вычет делать, чтобы два раза не вставать.

( Читать дальше )

Избавился от них.

Облигации продал в один заход, индекс ММВБ растянул на три захода. Первый из них попал на начало падения индекса, остальные два на рост. В связи с крайне медлительной и мучительной в этой медлительности операции по погашению паев и переводу средств, обернуть индексный ПИФ в ETF RTS я не успел.

Пока всё снова выросло, покупаю осторожно и немного. Затарил FXMM и есть деньги на счете. Жду.

До полноценной балансировки далеко, но избавление от ПИФов позволило провести небольшую балансировку портфеля в сторону целевых значений.

Налоги от продажи паев буду вытаскивать через ИИС. Если первоначально планировал вычет со всей прибыли при закрытии счета, то ситуация поменялась. Во-первых, посмотрел отчетность в налоговой и с удивлением обнаружил немалые такие суммы по налогам от шабашных работодателей. Во-вторых, решил вернуть налоги за счет оплаты разного обучения и медицинского лечения. Так что буду и через ИИС вычет делать, чтобы два раза не вставать.

( Читать дальше )

Итоги 2016

- 10 января 2017, 09:50

- |

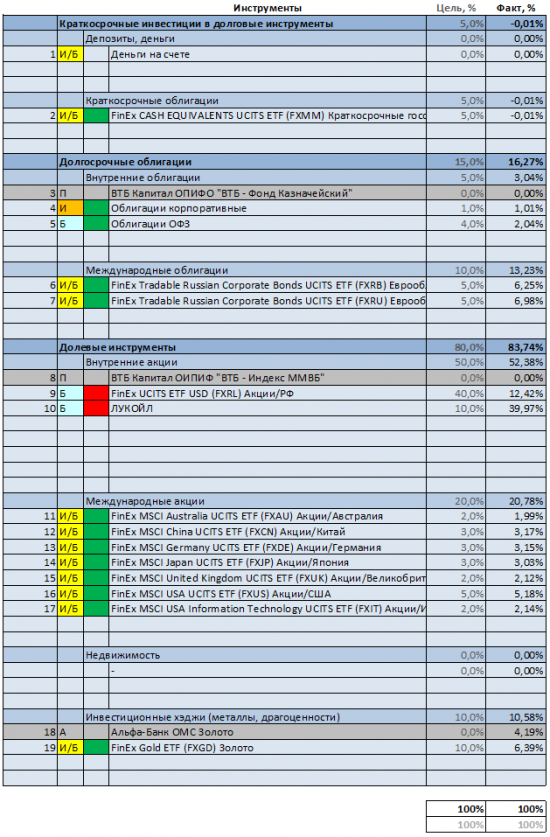

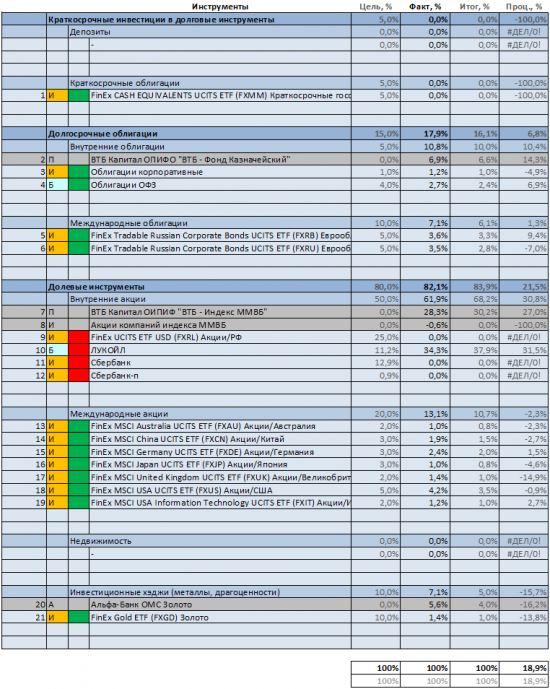

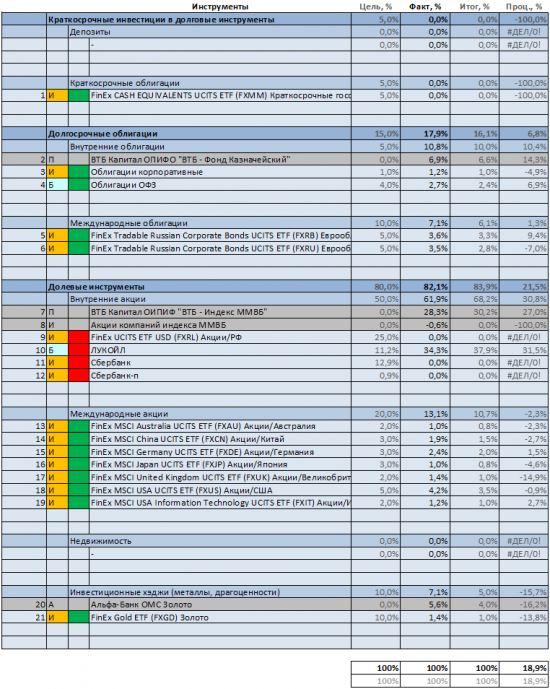

В принципе, итоги были подведены 31 декабря, но чего-то не хватало.

Наконец, ВТБ Капитал опубликовали данные по стоимости ПИФов, можно подводить полный итог инвестирования в прошедшем году.

Легенда столбцов:

Цель — целевая доля инструмента в портфеле

Факт — техническое значение

Итог — итоговая доля инструмента в портфеле

Проц. — доходность инструмента по итогам года

Итак, общая доходность составила 18.9%.

Больше всего, конечно, порадовали акции РФ, их объем компенсировал потери портфеля по золоту и ETF по международным акциям.

Первый год «осознанного» инвестирования не скажу, что выглядит блестяще, но результатом я в целом доволен, он вполне укладывается в мои целевые значения и представления об инвестировании. Заодно, проверил себя на толерантность к риску и принятию необдуманных решений. В общем, всё хорошо.

Что год грядущий нам готовит? Никто не знает. Будем посмотреть, двигаясь установленным курсом. Сроки поставлены дальние.

( Читать дальше )

Наконец, ВТБ Капитал опубликовали данные по стоимости ПИФов, можно подводить полный итог инвестирования в прошедшем году.

Легенда столбцов:

Цель — целевая доля инструмента в портфеле

Факт — техническое значение

Итог — итоговая доля инструмента в портфеле

Проц. — доходность инструмента по итогам года

Итак, общая доходность составила 18.9%.

Больше всего, конечно, порадовали акции РФ, их объем компенсировал потери портфеля по золоту и ETF по международным акциям.

Первый год «осознанного» инвестирования не скажу, что выглядит блестяще, но результатом я в целом доволен, он вполне укладывается в мои целевые значения и представления об инвестировании. Заодно, проверил себя на толерантность к риску и принятию необдуманных решений. В общем, всё хорошо.

Что год грядущий нам готовит? Никто не знает. Будем посмотреть, двигаясь установленным курсом. Сроки поставлены дальние.

( Читать дальше )

Корректирую портфель (5)

- 14 октября 2016, 11:44

- |

Время идет, убеждения меняются, корректируются.

Пока что портфель в процессе пополнения, создания, и не достигнутые целевые значения дают отсрочку в принятии окончательного решения по процентному соотношению инструментов.

Короче, хер его знает, во что вкладывать, потому есть внутренние колебания и жаление приблизить уже наконец некий целевой вариант.

Пусть будет меньше облигаций, золота, но больше акций компаний этой страны. Доходность забугорных активов зачастую ожидает желать лучшего, даже с учетом зависимости их от различных валют. Стабильного роста всяких долларов нет.

С другой стороны, у нас тут свой цирк с конями. Живу я в этой стране, и международные акции имеют целью лишь диверсификацию портфеля на случай «если вдруг что случится, не так провалится всё вниз».

Вообще все эти дерганья только от непредсказуемости и отсутствия данных по изменению активов РФ на достаточно длительном промежутке времени, когда можно сказать — всё будет так, и никак иначе, максимум через 20 лет.

Ну а пока что вкладываю так.

Про ETF.

А фиг знает, альтернативы инструменту всё равно нет. Хотя и пару раз дергался глаз, как никак почти 1/4 всех денег там. Но верю в лучшее.

Пока что портфель в процессе пополнения, создания, и не достигнутые целевые значения дают отсрочку в принятии окончательного решения по процентному соотношению инструментов.

Короче, хер его знает, во что вкладывать, потому есть внутренние колебания и жаление приблизить уже наконец некий целевой вариант.

Пусть будет меньше облигаций, золота, но больше акций компаний этой страны. Доходность забугорных активов зачастую ожидает желать лучшего, даже с учетом зависимости их от различных валют. Стабильного роста всяких долларов нет.

С другой стороны, у нас тут свой цирк с конями. Живу я в этой стране, и международные акции имеют целью лишь диверсификацию портфеля на случай «если вдруг что случится, не так провалится всё вниз».

Вообще все эти дерганья только от непредсказуемости и отсутствия данных по изменению активов РФ на достаточно длительном промежутке времени, когда можно сказать — всё будет так, и никак иначе, максимум через 20 лет.

Ну а пока что вкладываю так.

Про ETF.

А фиг знает, альтернативы инструменту всё равно нет. Хотя и пару раз дергался глаз, как никак почти 1/4 всех денег там. Но верю в лучшее.

Корректирую портфель (4)

- 15 апреля 2016, 08:09

- |

Вороне как-то раз...

Нет. Не так.

На день рождения родители сделали мне подарок — отец предложил подарить мне акции одной нефтяной компании.

Я открыл счет у реестродержателя, одновременно с этим отец подписал бумаги о переводе акций на меня, а я запросил выписку из реестра.

Через неделю забрал выписку, сходил к брокеру и оформил заявление о зачислении бумаг из реестра. Вернулся к регистратору и оформил встречное заявление о списании ЦБ. Через несколько дней акции снизошли на мой брокерский счет. Всё просто.

После чего мой инвестиционный портфель пошел по сильно изменился.

Продавать эти акции сейчас — значит обрекать себя на НДФЛ со всей суммы сделки (цена приобретения акций равна нулю), вернуть который можно или с покупкой жилья, или с возвратом ИИС. Но по плану хочется использовать налоговый вычет по типу Б, а не бегать каждый год. И жилье покупать прямо сейчас нужды нет.

Пока был у брокера, задал вопрос про инвестиционный вычет по сроку владения. Неуверенные менеджеры сказали, что на договор дарения такой вычет распространяться не будет. Ну да ладно, дареному коню в зубы не смотрят.

Недавно задал аналогичный вопрос в ЖЖ etf_investing, на что получил более развернутый ответ, суть которого сводится к «всё возможно, но так как практики нет, будем посмотреть, 2017 год недалеко». Полный ответ здесь: http://etf-investing.livejournal.com/24844.html?thread=155404#t155404.

( Читать дальше )

Нет. Не так.

На день рождения родители сделали мне подарок — отец предложил подарить мне акции одной нефтяной компании.

Я открыл счет у реестродержателя, одновременно с этим отец подписал бумаги о переводе акций на меня, а я запросил выписку из реестра.

Через неделю забрал выписку, сходил к брокеру и оформил заявление о зачислении бумаг из реестра. Вернулся к регистратору и оформил встречное заявление о списании ЦБ. Через несколько дней акции снизошли на мой брокерский счет. Всё просто.

После чего мой инвестиционный портфель пошел по сильно изменился.

Продавать эти акции сейчас — значит обрекать себя на НДФЛ со всей суммы сделки (цена приобретения акций равна нулю), вернуть который можно или с покупкой жилья, или с возвратом ИИС. Но по плану хочется использовать налоговый вычет по типу Б, а не бегать каждый год. И жилье покупать прямо сейчас нужды нет.

Пока был у брокера, задал вопрос про инвестиционный вычет по сроку владения. Неуверенные менеджеры сказали, что на договор дарения такой вычет распространяться не будет. Ну да ладно, дареному коню в зубы не смотрят.

Недавно задал аналогичный вопрос в ЖЖ etf_investing, на что получил более развернутый ответ, суть которого сводится к «всё возможно, но так как практики нет, будем посмотреть, 2017 год недалеко». Полный ответ здесь: http://etf-investing.livejournal.com/24844.html?thread=155404#t155404.

( Читать дальше )

Корректирую портфель (3)

- 17 марта 2016, 15:26

- |

Ничто не предвещало, но я открыл QUIK, посмотрел на график мамбы и продал все акции индекса к х… м собачим.

Потому что в портфеле не хватает международных акций (собираю их в виде ETF).

Также продал ОФЗ с ИИС с целью докупить всё те же ETF (налетай, подешевело!)

В общем, привожу портфель к целевому виду.

( Читать дальше )

Потому что в портфеле не хватает международных акций (собираю их в виде ETF).

Также продал ОФЗ с ИИС с целью докупить всё те же ETF (налетай, подешевело!)

В общем, привожу портфель к целевому виду.

( Читать дальше )

теги блога Artem Ph

- ETF

- акции

- ИИС

- инвестиции

- индекс

- итоги

- итоги 2016

- Лукойл

- ММВБ

- налог

- налоги

- налоговый вычет

- ндфл

- ПИФы

- подарок

- портфель

- родственники

- РТС