Артем

Добрый день! Подскажите, нет-ли у кого скрипта на КВИК перекрестие с линейкой, как в MT4, но желательно чтобы в % линейка была? Буду очень признателен

- 23 ноября 2015, 16:47

- |

- ответить

- Ответы ( 3 )

В ответ на язвительные высказывания

- 23 ноября 2015, 11:08

- |

Хочу теперь немного шире раскрыть тему и предложить Вам старый, но незаслуженно забытый метод...

Так вот...

Все мы знаем, что у нас есть основные временные периоды — месяц, квартал, полугодие, год… дальше не буду лезть, хватит и этого. Так вот, в эти периоды и идет основная игра и ориентируется она на какой-то из этих периодов. Я Уже достаточно давно веду статистику и очень в неё верю, а именно это статистика по 2 критериям: соотношение количества растущих дней к падающим и это-же соотношение, но в % за эти периоды времени. Ведя данную статистику я пришел к выводу, что в основном в определенный период все стремится к паритету, т.е дни и % по итогам периода примерна равны. К примеру сентябрь этого года (экспирация сентябрьская) пример этого самого паритета: в месяце было 22 рабочих дня, из них было 11 дней падения и 11 дней роста, в % это 22,9% роста и 24,9% падения. Это пример месячного паритета. Так-же случаются паритеты квартальные, годовые и так далее — когда паритет стоит считать за весь период, в месяце паритета может не быть, но он будет в квартал… Я считаю, что это потому, что большая игра просто ведется на разные сроки. Так вот, основываясь на этих самых паритетах я и принимаю решение свое… Например в настоящий момент времени, по моему мнению разыгрывается квартальный паритет и его итогом будет экспирация в декабре… На данный момент учитывая прошлые 2 месяца мы имеем ссотношение 18-25, тоесть роста меньше чем падения на 7 дней минимум… для меня это значит, что в декабре дней роста будет больше примерно на 5-7… в % тут все более ровно… рост отстает на 2%… В данной ситуации мне примерно ситуация ясна, я делаю ставку на то, что будет рост с начала месяца (биржевого)… Далее принятие решения, тут все просто. Задаю себе вопрос — сколько я готов денег выкинуть на то во что верю? Почему выкинуть? Потому-что работаю на опционах и премия изначальная — это можнос казать выкинутые деньги… так вот, дабы не напрягать себя перед новым годом тратами — вкладываю 20 000 руб в опционы CALL… как выбрать страйк вы и без меня прекрасно знаете… Мой рассчет в данной ситуации на 4-5 дней роста сразу с начала месяца, в % это может быть не много. Сегодня уже понедельник и рост на который была ставка состоялся… я спокойно фиксанул эти 4 дня роста… Далее до конца месяца еще есть время, но соотношение уже 22-25, а это не так интересно, но впереди 3-я неделя жизни опционного контракта, а это как правило большая игра и рынок может дать еще один шанс сыграть в эту игру...

Вот это я описал свою религию, в неё я верю. Если кого этот вопрос заинтересовал — всегда рад пообщатьсяф на данную тему и на любые другие. Спасибо за внимание.

Забыл сказать, что это статистика по индексу РТС.

Вход в бумагу исходя из структуры собственников компании

- 10 ноября 2015, 10:47

- |

Продолжая тему М&А инвестиций и коротких спекуляций, хотели бы предложить уважаемой публике три в одном.

Речь пойдет о входе в инвестицию или спекуляцию (разница по времени) на основе стурктуры собственности в интересующей вас компании. Кроме знания о том собирается ваша цель кого-нибудь поглотить, или может быть кто её собирается прибрать к рукам (что несомненно лучший вариант), очень не лишне будет обратить внимание на эту самую структуру собственников.

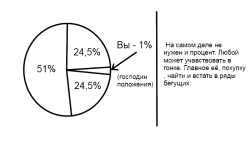

Не смотрите на 51% или на большинство. Не это главное для возможности поживиться. Смотрите туда, где у одного собственника сконцентрированы чуть за 20%. Главное в компании не кто владелец, а кто держит блок-пакет, который как известно составляет 25%. Будьте уверены, что кто имеет от 20% всегда будет стремиться к контролю в виде 25%. Внимательно изучите историю скупки этих 20 и более процентов, их динамикой, и уж если цена во временной интервал скупки не поднялась, то не задумываясь входите в эту историю. В идеале, конечно, чтобы было уже процента 23 и цена не поднялась, да еще у кого-то бы было 21% и ...(но это уже меня совсем развезло). Однако, ежели, хотя бы одна из составляющих:

1). 21 и более %

2). скупалось тихо на длинном промежутке времени (на коротком цена взлетит)

3). Является объектом поглощения либо сама рейдер-захватчик (в положительной интерпритации гринмейлер)

4). Есть потенциальный конкурент на блок-пакет.

Все! Начинайте покупать. Есть такое понятие: «Последняя миля». Это последние доли процентов которых не будет хватать до блок-пакета и за них платятся любые деньги не смотря на цены… Вето стоит очень дорого, как Париж стоил Мессы.

Идеальный пример:

Экспирация двух опционов!

- 10 ноября 2015, 10:26

- |

Надеемся, что уважаемая аудитория уже оценила введение FUT и особенно опционов на индекс ММВБ-мини. Теперь у нас две экспирации. К примеру: одна на RIZ5 16.11.2015 другая через 3 дня на MMZ5 19.11.2015. Есть и на другие инструменты, но народ обычно больше интерсуют индексы. Согласитесь две экспирации лучше, чем одна. Шансы на шальной и быстрый заработок многократно возрастают. Уж не говорю о всевозможных опционных и опционно-фьючерсных стратегиях.

Надеемся, что уважаемая аудитория уже оценила введение FUT и особенно опционов на индекс ММВБ-мини. Теперь у нас две экспирации. К примеру: одна на RIZ5 16.11.2015 другая через 3 дня на MMZ5 19.11.2015. Есть и на другие инструменты, но народ обычно больше интерсуют индексы. Согласитесь две экспирации лучше, чем одна. Шансы на шальной и быстрый заработок многократно возрастают. Уж не говорю о всевозможных опционных и опционно-фьючерсных стратегиях.Однако, супер подарок судьбы нас ждет в декабрьской экспирации. Вы можете сказать: «Квартальная, чего там ждать?». Ан нет, что называется следите за руками. 15.12.15 закрытие RIZ и, как назло 15-16 заседание ФРС на тему: «Быть или Не быть». Подразумевается волатильность, на уровне 3% и выше, а для последнего дня это очень, очень, да просто умопомрачительная доходность в опционах. Но с RIZ мы пролетаем, но (о чудо!) MMZ5 экспирация 17.12.15. Представили себе перспективу?! Сколько сработает хеджевых стратегий, а сколько принесут непокрытые покупки… Голова кругом. Улыбка фортуны для смелых и жадных. Не часто (редчайший случай) такое бывает. Не примените воспользоваться этой ситуацией. У кого еще нет знаний в области опционов — успеете получить. Обращайтесь — поможем!

( Читать дальше )

К вопросу о Слияних и Поглощениях

- 09 ноября 2015, 14:59

- |

Как мы обещали ранее, подробнее рассмотреть рынок М&А (Слияние и Поглощение) предлагаем, как пример, слияние Роснефти. Году эдак в 2004 я узнал о планах присоединения многих компаний к Роснефти и в дальнейшем переходе на единую акцию. Изучив меню я обнаружил в списке блюд «Пурнефтегаз». Так уж случилось, что я профессиональный нефтяник по советскому образованию и работал как раз рядом с «Пуром». В дальнейшем же в моей фондовой карьере в середине 90-х именно скупка акций Пура и принесла мне первые серьезные доходы. Так что здесь я был глубоко погружен в тему. Я понимал, что Пур, да еще Сахалинморнефтегаз будут жемчужинами добычи в будущей компании. Помятуя о правиле, что объект поглащения всегда солидно растет в цене, я и взглянул на эти цены. Обнаруженое меня очень вдохновило. Вспоминая, что пиковые цены на Пур доходили до 25$ за обычку и 20$ за преф, я увидел, что обычка стоит 260 руб. и префы 130руб. Что в переводе по курсу на тот момент составляло примерно 8$ и 4$. Надо заметить, что такого дисконта между обычкой и префом никогда не было. Я начал покупать префы исходя из расчета, что при поглощении компанию обычно переводят на единую акцию и это фактически выравнивает их цены, или за префы платят почти паритет с обычкой, да и дивиденды на момент поглощения акционерам (читай себе) отваливают не скупясь. Понимая так-же, что в нашей действительности процесс может затянуться надолго, (примеров масса, от Транснефти до преславутого Ростелекома). Я приготовился годам к 3, но вложился крупно, планируя по дороге подобрать еще. Однако, дело обрело серьезный оборот и процесс приватизации Р.Н.оказался реальностью. Цены активно пошли вверх и уже в 4-м году я отдал 30% пакета по 500р. Много людей, включая клиентов самой сильной на тот момент компании ТД, сказали мне спасибо (грех, тщеславие), так как я не только скупал, но и активно пропагандировал эту операцию. Я был действительно глубоко в теме и верил в то что делаю.

Как мы обещали ранее, подробнее рассмотреть рынок М&А (Слияние и Поглощение) предлагаем, как пример, слияние Роснефти. Году эдак в 2004 я узнал о планах присоединения многих компаний к Роснефти и в дальнейшем переходе на единую акцию. Изучив меню я обнаружил в списке блюд «Пурнефтегаз». Так уж случилось, что я профессиональный нефтяник по советскому образованию и работал как раз рядом с «Пуром». В дальнейшем же в моей фондовой карьере в середине 90-х именно скупка акций Пура и принесла мне первые серьезные доходы. Так что здесь я был глубоко погружен в тему. Я понимал, что Пур, да еще Сахалинморнефтегаз будут жемчужинами добычи в будущей компании. Помятуя о правиле, что объект поглащения всегда солидно растет в цене, я и взглянул на эти цены. Обнаруженое меня очень вдохновило. Вспоминая, что пиковые цены на Пур доходили до 25$ за обычку и 20$ за преф, я увидел, что обычка стоит 260 руб. и префы 130руб. Что в переводе по курсу на тот момент составляло примерно 8$ и 4$. Надо заметить, что такого дисконта между обычкой и префом никогда не было. Я начал покупать префы исходя из расчета, что при поглощении компанию обычно переводят на единую акцию и это фактически выравнивает их цены, или за префы платят почти паритет с обычкой, да и дивиденды на момент поглощения акционерам (читай себе) отваливают не скупясь. Понимая так-же, что в нашей действительности процесс может затянуться надолго, (примеров масса, от Транснефти до преславутого Ростелекома). Я приготовился годам к 3, но вложился крупно, планируя по дороге подобрать еще. Однако, дело обрело серьезный оборот и процесс приватизации Р.Н.оказался реальностью. Цены активно пошли вверх и уже в 4-м году я отдал 30% пакета по 500р. Много людей, включая клиентов самой сильной на тот момент компании ТД, сказали мне спасибо (грех, тщеславие), так как я не только скупал, но и активно пропагандировал эту операцию. Я был действительно глубоко в теме и верил в то что делаю.

( Читать дальше )

Инвестиционная идея

- 06 ноября 2015, 17:42

- |

Инвестирование в акции энергетических компаний

На наш взгляд, самой разумной и доходной инвестиционной идеей является энергетика. Некогда флагман нашего рынка, а сейчас лежащая в прахе. Можно не глядя набирать пакеты ОГК, МРСК и любых других электрических компаний с горизонтом до двух лет и доходность будет превосходить все ваши самые смелые желания. Нет на рынке сейчас активов дешевле, чем активы электроэнергетики.

На наш взгляд, самой разумной и доходной инвестиционной идеей является энергетика. Некогда флагман нашего рынка, а сейчас лежащая в прахе. Можно не глядя набирать пакеты ОГК, МРСК и любых других электрических компаний с горизонтом до двух лет и доходность будет превосходить все ваши самые смелые желания. Нет на рынке сейчас активов дешевле, чем активы электроэнергетики.

скоро всем станет ясно, что из сбербанков и ВТБ больше не выжать 100%, а именно такие доходы и интересуют наших рыночных «инвесторов». Вот тогда, как совсем недавно, в начале двухтысячных и начнется скупка ничего не стоящего добра. Надо напомнить, что тогда бумаги электроэнергетики взлетали от 100% до 300% в день и не один день подряд. Однако почему это не происходит сейчас. Не так много этих активов, и чтобы припарковать приличную сумму при этом не задрав до небес — нужно время. Вот и идет скупка потихоньку. Но как только, а это обязательно произойдет в недалеком будущем, к нам пойдут мало-мальски приличные деньги, тогда и будет дан старт. старт с самой низкой точки. И ставки здесь будут не шуточные. это одна из «На выбор» легенд для обоснования своих деяний. Мы же принимаем решения на каких-то основаниях, а не просто так.

( Читать дальше )

В Китае ожидается небывалый рост потребления

- 05 ноября 2015, 17:41

- |

Одной из самых важных и незаслуженно обойденных вниманием новостей (особенно для умозначительных аналитиков фундамента) на наш взгляд является разрешение властями Поднебесной второго ребенка. Не далее чем через 9 месяцев на свет появится около 100 миллионов новых потребителей. Скорее всего даже не потребителей, а потребительниц, что согласитесь большая разница. Именно прекрасная половина человечества является ударным авангардом потребления и соответственно двигателем прогресса и экономики. Китайцы законопослушный и дисциплинированный народ и если партия возжелала и разрешила, то это непременно будет сделано. Да и сама структура общества ориентировалась на рождение мальчиков, вследствии чего около 150 миллионов мужчин китайцев рискуют так и прожить с бурлящими в них гормонами не имея возможности куда-то их пристроить. И вот она светлая надежда на гендерный балланс. пока Европа и США ломают головы, как поднять потребление, умные наши соседи просто делают потребителей, которые в свою очередь и поднимают то самое потребление. Скептик возразит нам, что столько-же и уйдет. Да, как ни прискорбно это так, но заметим, что уходящим надо намного меньше и они потребители третьего порядка. Входящим же… Им надо гораздо больше, и как мы уже заметили, что это в большей массе будут хорошенькие китайские девчата, то рост потребления, считайте уже начался.

Одной из самых важных и незаслуженно обойденных вниманием новостей (особенно для умозначительных аналитиков фундамента) на наш взгляд является разрешение властями Поднебесной второго ребенка. Не далее чем через 9 месяцев на свет появится около 100 миллионов новых потребителей. Скорее всего даже не потребителей, а потребительниц, что согласитесь большая разница. Именно прекрасная половина человечества является ударным авангардом потребления и соответственно двигателем прогресса и экономики. Китайцы законопослушный и дисциплинированный народ и если партия возжелала и разрешила, то это непременно будет сделано. Да и сама структура общества ориентировалась на рождение мальчиков, вследствии чего около 150 миллионов мужчин китайцев рискуют так и прожить с бурлящими в них гормонами не имея возможности куда-то их пристроить. И вот она светлая надежда на гендерный балланс. пока Европа и США ломают головы, как поднять потребление, умные наши соседи просто делают потребителей, которые в свою очередь и поднимают то самое потребление. Скептик возразит нам, что столько-же и уйдет. Да, как ни прискорбно это так, но заметим, что уходящим надо намного меньше и они потребители третьего порядка. Входящим же… Им надо гораздо больше, и как мы уже заметили, что это в большей массе будут хорошенькие китайские девчата, то рост потребления, считайте уже начался.( Читать дальше )

Немного о процентной ставке

- 02 ноября 2015, 13:07

- |

Немного о процентной ставке

Процентная ставка! Процентная ставка! Как много в этом звуке...

пережив на своем веку уже третьего председателя ФРС у нас есть что и с чем сравнить. И полеты этой ставки при старике Гринспине с 6% до 1% за менее чем пятилетку и снова вверх и вниз при Бернанке и лежащее обездвиженное состояние при леди Джаннет. Мы сделали некоторые скромные выводы, которыми и хотели-бы поделиться с уважаемой публикой.

Вспоминается, как при вышеупомянутых Гринспине и раннем Бернанке, все затаив дыхание гадали на сколько-же будет поднята эта волшебная ставка — 0.25%, 0.50% и вдуруг да и на целый процент. Споры с пеной у рта и цунами пропаганды, и заклинания ведунов от рынка… А она вдруг да и 1.5% и такое было. И рынки реагировали, и бурно реагировали. Была игра. сейчас же все осталось и заклинания и прогнозы, только вот ставка не подает признаков жизни. Публика устала. Ожидание сюрприза сильно затянулось и этих сюрпризов уже как бы и не хочется. Но игра должна продолжаться. Вопреки твердому устоявшемуся мнению, что с началом подъема этой самой ставки все начнет падать. Мы имеем на сей счет диаметрально противоположное мнение.

( Читать дальше )

Новое правило работы биржи

- 15 октября 2015, 18:32

- |

16 числа каждого месяца в 18:00 технический сбой!

Возобновление торгов 15 числа следующего месяца с 17:00 до 17:45 (для экспирации)

18:00 — технический сбой (до утра)

И дальше по схеме.

Немного о спрэдах

- 14 октября 2015, 14:45

- |

В то время, как средства массовой пропаганды навязчиво и агрессивно подталкивают нас к тем или инымдействиям ссылаясь на некие «экономически-политические» условия, мы предлагаем несколько отличное понимание и видение процессов проходящих на рынке. Тема не новая и не нами открыта, но почему-то незаслуженно обделена должным вниманием. Однако она во все времена злободневна, актуальна и на наш взвгляд является одной из важнейших для принятия решений об открытии и закрытии позиций.

Итак — спрэды.

Мы не будем вдаваться в опционные спрэды (хотя и в этом тоже имеем глубокие познания и все желающие могут получить от нас ответы на интересующие их вопросы). Мы хотимпредложить тему спрэда, как эквивалент стоимости денег (валют) к активам и активов, по отношению друг к другу.

Прошел всего год как на 100$ можно было купить 1 бочку нефти. Сегодня же на те-же 100$ мы покупаем 2 бочки нефти. Спред из 1 к 1 (100$=1 BR) превратился в 1 к 2, что говорит о колоссально увеличившихся возможностях доллара инвестируемого в активы на данном этапе времени. Все то-же касается золота, платины, меди и пр. к доллару USD. (Золото к платине от 70$ до 225$)

Особое внимание следует уделить спрэду BR и CU (брент и медь), как соотношению доллара и юаня выраженных посредством этих активов. В этом году впервые за много лет BR стоила меньше меди (спрэд 5.5 пункта). BR 48/5 — СU 54.5 и паритет на 52.

Другой пример:

BR — LS. Недалеки те времена (ноябрь/декабрь 2012г), когда спрэд между BR и LS достаточно долгое время доходил до 25$ разницы фактически за один и тот же продукт. И какой только ерунды не несли нам пастыри пропагандисты по этому поводу. Однако все достаточно просто. Спрэды с 26$ сходились до 8,6 и даже 3$ (мредний был 9-13), а это уже другая игра при движении нефти как актива на 10$ т.е. 10% спред изменялся до 12$, а это 50%. Доходило и в разы. При этом подобные позиции считаются безрисковыми.

Однако поговорим о самом насущном — Сбербанк и газпром.

Если вы за стоимость 1 акции Газпрома покупаете ровно 2 акции Сбербанка — это паритет. Будьте уверены, что этот паритет продлится очень не долго и появится спрэд. И вот уже вы на ту же денежную массу можете купить 2,5 акции Сбер или 1,5. Купите вы Газпром и продадите против него Сбер или наоборот, вам необходимо знать средний прэд между ними за определенный промежуток времени и делать выводы о своевременности вхождения в позицию.

Спрэд Сбербанк — USD/RUR

На 6 января 56$ — 56р = паритет

май 48,8$ — 80р = спрэд 31.2

август 70$ — 70р = паритет

октябрь 61$ — 85р = спрэд 24

Мы описали вкратце и поверхностно, что хотели бы обсудить. Однако мы можем говорить и на любые другие темы в которых имеем глубокие познания и опыт не одного десятилетия практической работы на рынке.

теги блога Артем

- audusd

- Br

- Brexit

- forex

- Gold

- M&A

- mmz

- riz

- s&p

- акции

- башнефть

- биржа

- валюта

- вопрос

- выборы

- выборы США

- газпром

- герман греф

- ГМК НорНикель

- графики

- дойче банк

- доллар

- европа

- золото

- инвестиции

- Интер РАО

- квик

- китай

- коментарий

- компании

- контрольный пакет

- магнит

- недельные опционы

- Нефть

- обучение торговле на бирже

- обучение форекс

- опрос

- опционы

- оффтоп

- ПАММ

- паттерны

- проект

- процентная ставка

- путин

- речь

- роснефть

- РТС

- сбербанк

- Сечин

- система

- скрипты

- слияние и поглощение

- социальный трейдинг

- спрэд

- ставка ФРС

- статистика

- стратегия

- сухой

- Таймфрейм

- технический анализ

- торговые сигналы

- транснефть

- улюкаев

- фигуры та

- форекс

- фрс

- фунт

- хеджирование

- экспирация

- эмитент

- энергетика

- эрдоган

- японские свечи