SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сергей

Если доллар растет на фоне агрессивных мер по его ослаблению...

- 11 мая 2013, 11:43

- |

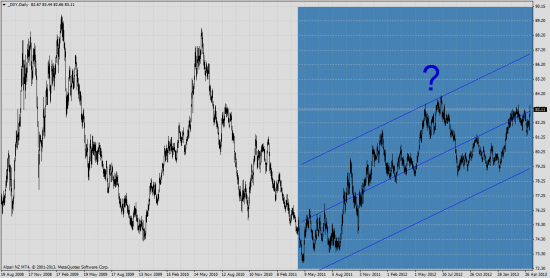

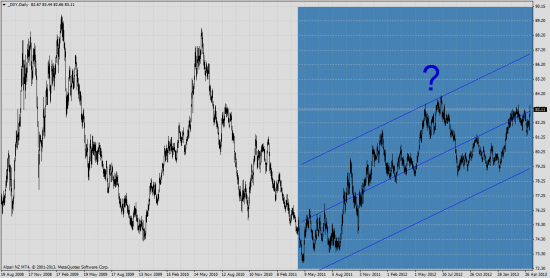

Предлагаю, пообщаться на тему: почему доллар растет, не смотря на агрессивную политику его ослабления?

Лично у меня возникает по этому поводу следующая спекулятивная инвестидея :): если доллар растет на фоне куе и нулевых ставок, то что, вообще способно убить спрос на него? Кроме того, меры ослабления доллара не могут продолжаться слишком долго. Их сворачивание приведет к ускорению роста доллара.

Также необходимо упомянуть еще о 2-х факторах:

— риски падения перекупленных фондовых рынков (к нам это не относится) и некоторых других рисковых активов, что так же грозит исходом в доллар;

- намерения и возможности ЕЦБ по ослаблению евро и отсутствие или ограниченность аналогичных возможностей (да и намерений) у ФРС.

Лично у меня возникает по этому поводу следующая спекулятивная инвестидея :): если доллар растет на фоне куе и нулевых ставок, то что, вообще способно убить спрос на него? Кроме того, меры ослабления доллара не могут продолжаться слишком долго. Их сворачивание приведет к ускорению роста доллара.

Также необходимо упомянуть еще о 2-х факторах:

— риски падения перекупленных фондовых рынков (к нам это не относится) и некоторых других рисковых активов, что так же грозит исходом в доллар;

- намерения и возможности ЕЦБ по ослаблению евро и отсутствие или ограниченность аналогичных возможностей (да и намерений) у ФРС.

- комментировать

- 26

- Комментарии ( 7 )

Что означает краткосрочный рост евро?

- 30 апреля 2013, 22:30

- |

Ситуация интересна тем, что в ЧТ должно быть принято решение по ключевой % ставке ЕЦБ и прогноз: снижение ключевой % ставки на четверть %. Хотя евро должно быть под давлением данного ожидания, в действительности результат обратный — евро растет последние дни. Что это может означать?

Вариант 1. Рынок не верит в снижение ставки на четверть %. А якобы «наиболее вероятный вариант решения ЕЦБ» — не более чем раздутое прессой консенсус-мнение нескольких экономистов. Рынок с этим мнением не согласен.

Весьма сомнительный вариант, поскольку рынок в целом не склонен ни к самостоятельности, ни к оригинальности выводов. А консенсус-прогнозы профи, как мне кажется, сильно коррелируют с более широким рыночным мнением.

Вариант 2. Рынок уже давно (с нач. февраля..?) не питает оптимизма по поводу перспектив евровалюты. Как общий макроекономический фон, так и снижение ставки уже давно отыграно ценой, п.э. предложение евро истощено: валюта перепродана, медведи кончились, а настоящий рост — это закрытие шортов.

( Читать дальше )

Варьирование риска в интуитивном трейдинге

- 26 апреля 2013, 21:22

- |

Вы не можете иметь слишком большую

позицию, если Вы – правы.

Дж.Сорос

Данные рассуждения могут быть неприменимы как к отдельным механическим, так и интуитивным стратегиям. Например, при отсутствии предопределяемых стоп-лоссов в системе (долгосрочные инвестиции), когда момент пресечения потерь определяется к-л. неизбежным событием, время наступления которого неизвестно (системы с переворотом позиции), при временнЫх стоп-лоссах и т.д. Эти рассуждения также не применимы для убыточных интуитивных трейдеров (в принципе не имеющих положительного ожидания получения прибыли). Данные рассуждения касаются стратегий с заранее планируемым риском на сделку, который может определяться денежной суммой либо % рискового капитала.

Почему целесообразно использовать постоянный размер риска при механическом тайминге и не целесообразно при интуитивном? И так ли это на самом деле?

( Читать дальше )

позицию, если Вы – правы.

Дж.Сорос

Данные рассуждения могут быть неприменимы как к отдельным механическим, так и интуитивным стратегиям. Например, при отсутствии предопределяемых стоп-лоссов в системе (долгосрочные инвестиции), когда момент пресечения потерь определяется к-л. неизбежным событием, время наступления которого неизвестно (системы с переворотом позиции), при временнЫх стоп-лоссах и т.д. Эти рассуждения также не применимы для убыточных интуитивных трейдеров (в принципе не имеющих положительного ожидания получения прибыли). Данные рассуждения касаются стратегий с заранее планируемым риском на сделку, который может определяться денежной суммой либо % рискового капитала.

Почему целесообразно использовать постоянный размер риска при механическом тайминге и не целесообразно при интуитивном? И так ли это на самом деле?

( Читать дальше )

Вероятный прокол золотого пузыря

- 13 апреля 2013, 11:02

- |

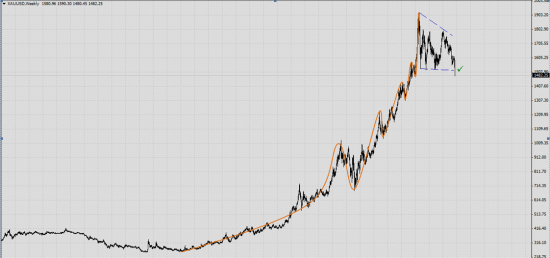

Существует ли на рынке золота пузырь? Да. По крайней мере, там наблюдаются признаки, которые дают основание это предполагать.

С 2001 года золото росло ускоряясь, стремясь к форме параболы. При этом коррекции становились все менее выраженными. Если использовать терминологию Д.Сорнетте[1]: наблюдался экспоненциальный рост с учащающимися логопериодическими (с периодом, изменяющимся согласно степенному закону) колебаниями. См.рис.1.

Рис.1

С кон. 2009-го года совокупная позиция крупных спекулянтов уменьшалась. Учитывая продолжавшийся в последующий период рост золота, крупные спекулянты в целом получали прибыль (1 на рис.2). Широкий и устойчивый спред между позицией спекулянтов и хеджеров также указывает на значительную уверенность рынка относительно бычьих перспектив золота (2 на рис.2).

( Читать дальше )

Анализ спреда SP500/AUDUSD на наличие тенденции

- 22 февраля 2013, 12:54

- |

Этапы иссл-я:

Вычисляем еженедельный спред между сипи и австралийцем как отношение первого ко второму;

Вычисляем еженедельные приращения спреда;

Проводим автокорреляционный тест еженедельных приращений спреда.

Полученный результат: -0,02.

Вывод: недельный спред сипи и австралийца явл-ся слегка контртрендовым; контртренд минимален и не удовлетворяет критериям значимости.

Аналогичный ресерч для месячного спреда более интересен. Автокорреляция ежемесячных приращений спреда равна 0,1. Учитывая небольшую выборку месячных цен значимость теста тоже сомнительна. Тем не менее.

АК для приращений спреда, вычисленного, как разница цен сипи и австралийца, уже равна 0,22. А это уже кое-что.

Вывод: покупка относительной силы и продажа относительной слабости сипи и австралийца предпочтительна на крупных ТФ.

P/S. Использовались котировки с июля 2007 года. Австралиец нынче падает относительно сипи))

Вычисляем еженедельный спред между сипи и австралийцем как отношение первого ко второму;

Вычисляем еженедельные приращения спреда;

Проводим автокорреляционный тест еженедельных приращений спреда.

Полученный результат: -0,02.

Вывод: недельный спред сипи и австралийца явл-ся слегка контртрендовым; контртренд минимален и не удовлетворяет критериям значимости.

Аналогичный ресерч для месячного спреда более интересен. Автокорреляция ежемесячных приращений спреда равна 0,1. Учитывая небольшую выборку месячных цен значимость теста тоже сомнительна. Тем не менее.

АК для приращений спреда, вычисленного, как разница цен сипи и австралийца, уже равна 0,22. А это уже кое-что.

Вывод: покупка относительной силы и продажа относительной слабости сипи и австралийца предпочтительна на крупных ТФ.

P/S. Использовались котировки с июля 2007 года. Австралиец нынче падает относительно сипи))

Итоги 2012-го, перспектива на 2013-й

- 26 декабря 2012, 20:31

- |

В этом году я узнал еще пару способов, с помощью которых нельзя заработать на фондовом рынке. Это знание немного приблизило меня к успешному трейдингу.

Основные цели поставленные на этот год не были достигнуты. Что является сигналом к необходимым переменам. По итогам чистый результат — минусовой.

В чем проблема?

Во-первых, в долгосрочном характере используемой стратегии. С учетом того, что она является трендследящей, т.е. предполагает длительные серии убытков, достичь сглаженной кривой доходности крайне сложно: за год совершено несколько десятков сделок, 70% которых заведомо убыточны, 16% закрыты в безубытке; суммарный положительный результат должен обеспечиваться несколькими сделками с высоким показателем прибыль/риск, да и того в этом году не получилось.

Читая блоги других трейдеров, складывается впечатление, что у меня просто железобетонное терпение по сравнению с большинством: я месяцами пребываю в просадке и все же у меня не появляется ни малейшего желания сделать к-н. глупость вроде увеличения риска. Однако в длительной просадке как таковой ничего хорошего нет и от таких просадок надо искать лекарство.

( Читать дальше )

Основные цели поставленные на этот год не были достигнуты. Что является сигналом к необходимым переменам. По итогам чистый результат — минусовой.

В чем проблема?

Во-первых, в долгосрочном характере используемой стратегии. С учетом того, что она является трендследящей, т.е. предполагает длительные серии убытков, достичь сглаженной кривой доходности крайне сложно: за год совершено несколько десятков сделок, 70% которых заведомо убыточны, 16% закрыты в безубытке; суммарный положительный результат должен обеспечиваться несколькими сделками с высоким показателем прибыль/риск, да и того в этом году не получилось.

Читая блоги других трейдеров, складывается впечатление, что у меня просто железобетонное терпение по сравнению с большинством: я месяцами пребываю в просадке и все же у меня не появляется ни малейшего желания сделать к-н. глупость вроде увеличения риска. Однако в длительной просадке как таковой ничего хорошего нет и от таких просадок надо искать лекарство.

( Читать дальше )

Применение интуитивных паттернов в трейдинге.

- 07 декабря 2012, 21:12

- |

в продолжение предыдущего поста об интуитивном трейдинге...

«Не на все, что можно сосчитать, можно полагаться,

и не все, на что можно полагаться, поддается счету».

надпись на плакате в кабинете

Альберта Эйнштейна.

1. Способы познания. Понятие интуиции.

Первоисточником всякого знания является чувственный (эмпирический) опыт, позволяющий приобретать знания об окружающем мире посредством органов зрения, слуха, осязания, обоняния и вкуса[1]. Знание, источником которого является чувственный опыт, называют эмпирическим. В отличие от последнего теоретическое знание, хотя и не содержится в эмпирическом опыте в «готовом виде», непосредственно следует из него. Логические операции, посылками которых является эмпирическая информация, а результатами – теоретическое знание, называют умозаключениями. Например, если из нашего эмпирического опыта нам известно, что: а) ценными бумагами являются только документы, которые прямо упомянуты в законодательстве РФ как ценные бумаги, б) доверенность не упомянута в законодательстве как ценная бумага, то из этого мы можем получить новое (теоретическое) знание: доверенность не является ценой бумагой согласно законодательству РФ.

( Читать дальше )

«Не на все, что можно сосчитать, можно полагаться,

и не все, на что можно полагаться, поддается счету».

надпись на плакате в кабинете

Альберта Эйнштейна.

1. Способы познания. Понятие интуиции.

Первоисточником всякого знания является чувственный (эмпирический) опыт, позволяющий приобретать знания об окружающем мире посредством органов зрения, слуха, осязания, обоняния и вкуса[1]. Знание, источником которого является чувственный опыт, называют эмпирическим. В отличие от последнего теоретическое знание, хотя и не содержится в эмпирическом опыте в «готовом виде», непосредственно следует из него. Логические операции, посылками которых является эмпирическая информация, а результатами – теоретическое знание, называют умозаключениями. Например, если из нашего эмпирического опыта нам известно, что: а) ценными бумагами являются только документы, которые прямо упомянуты в законодательстве РФ как ценные бумаги, б) доверенность не упомянута в законодательстве как ценная бумага, то из этого мы можем получить новое (теоретическое) знание: доверенность не является ценой бумагой согласно законодательству РФ.

( Читать дальше )

Преимущество в интуитивном трейдинге

- 06 ноября 2012, 14:55

- |

Механический трейдинг как антитеза интуитивного трейдинга.

К какому бы типу не относилась торговая стратегия, суммарный результат ее прибыльных сделок должен превосходить суммарный результат убыточных сделок, т.е. иметь статистическое преимущество. Любая торговая стратегия эксплуатирует «дыры эффективности»: потенциально полезную информацию, которая по какой-либо причине недоступна или в той или иной степени игнорируется рынком, п.э. не (полностью) отражена в рыночной цене, и таким образом может быть использована для получения спекулятивной прибыли.

Механический (алгоритмический) и интуитивный подходы в трейдинге не только по разному эксплуатируют рыночную неэффективность, но и по разному подходят к ее выявлению…

Алгоритмический трейдер всегда находит неэффективность на исторических данных. После этого создает торговый алгоритм, позволяющий извлекать из данной неэффективности прибыль, и использует его в реальном времени и торговле. Когда данный алгоритм согласно критериям трейдера становится не рентабельным, он может быть изменен в случае модификации используемой рыночной неэффективности или выброшен в мусорную корзину в случае полного исчезновения неэфективности. Поскольку большинство «дыр эффективности» представляет собой не инсайдерскую и не иную эксклюзивную, а общедоступную информацию, по какой-то причине недооцененную рынком, как правило, такая информация рано или поздно обращает на себя внимание участников рынка. Чем более активно начинает эксплуатироваться данная неэффективность, тем менее рентабельной она становится. Нестабильность рыночных «дыр эффективности» влечет необходимость периодического изменения параметров алгоритма или отказа от него. В связи с этим механическая торговая стратегия (алгоритм) всегда более специфична: она работает на ограниченном количестве рынков, таймфреймов и в течение ограниченного периода времени.

( Читать дальше )

К какому бы типу не относилась торговая стратегия, суммарный результат ее прибыльных сделок должен превосходить суммарный результат убыточных сделок, т.е. иметь статистическое преимущество. Любая торговая стратегия эксплуатирует «дыры эффективности»: потенциально полезную информацию, которая по какой-либо причине недоступна или в той или иной степени игнорируется рынком, п.э. не (полностью) отражена в рыночной цене, и таким образом может быть использована для получения спекулятивной прибыли.

Механический (алгоритмический) и интуитивный подходы в трейдинге не только по разному эксплуатируют рыночную неэффективность, но и по разному подходят к ее выявлению…

Алгоритмический трейдер всегда находит неэффективность на исторических данных. После этого создает торговый алгоритм, позволяющий извлекать из данной неэффективности прибыль, и использует его в реальном времени и торговле. Когда данный алгоритм согласно критериям трейдера становится не рентабельным, он может быть изменен в случае модификации используемой рыночной неэффективности или выброшен в мусорную корзину в случае полного исчезновения неэфективности. Поскольку большинство «дыр эффективности» представляет собой не инсайдерскую и не иную эксклюзивную, а общедоступную информацию, по какой-то причине недооцененную рынком, как правило, такая информация рано или поздно обращает на себя внимание участников рынка. Чем более активно начинает эксплуатироваться данная неэффективность, тем менее рентабельной она становится. Нестабильность рыночных «дыр эффективности» влечет необходимость периодического изменения параметров алгоритма или отказа от него. В связи с этим механическая торговая стратегия (алгоритм) всегда более специфична: она работает на ограниченном количестве рынков, таймфреймов и в течение ограниченного периода времени.

( Читать дальше )

теги блога Сергей

- COT отчеты

- eur

- EUR USD

- forex

- MT5

- S&P500

- spy

- treasures

- usd

- usdcad

- vix

- welth-lab

- автокорреляция

- Альфа

- аналитика

- арбитраж

- битва экстрасенсов

- блог

- волатильность

- выборы

- выборы 2012

- Графики

- демотиватор

- евро

- золото

- идея

- Индекс оптимизма смартлаба

- интуитивный трейдинг

- итоги 2012

- итоги года

- карнеги

- контроль рисков

- Коррупция

- Крах

- кризис 2011

- кукловод

- Мандельброт

- мобильный пост

- модель рынка

- непознанное

- новичкам

- образование

- обыграть рынок

- оффтоп

- политика

- правила

- принципы торговли

- прогноз

- психология в трейдинге

- психология трейдинга

- Пу

- Пузыри на рынке

- пузырь

- Путин

- работа над ошибками

- регион

- риск менеджмент

- серебро

- сигнал

- системная торговля

- случайность

- спред

- стратегия

- стратегия торговли

- тест

- торг сигнал

- торговые сигналы

- тренд

- управление риском

- учебник

- фальсификации

- фортc

- хворекс

- цитата

- цитаты

- юмор