Александр Длуцких

3 факта перед IPO PULMONX CORP. ( IPO LUNG )

- 29 сентября 2020, 06:26

- |

IPO Pulmonx ( IPO LUNG ) – это история про компанию, которая разрабатывает малоинвазивные медицинские устройства для лечения лёгочных заболеваний.

В ходе своего IPO компания планирует продать акции по цене $14 – $16 за штуку, что позволит компании получить финансирование в размере $100 млн и оценку бизнеса в $460 млн.

Главными андеррайтерами этого размещения станут два банка: BofA Securities и Morgan Stanley.

Согласно данным S&P Global, компания Pulmonx уже пыталась стать публичной в мае этого года.

Первоначально компания подала заявку на IPO 28 февраля и указала, что планирует привлечь до $86,3 млн путём размещения простых акций

Pulmonx намеревался использовать выручку для стимулирования продаж и маркетинга, исследований и разработок, оборотного капитала и общих корпоративных целей.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

3 факта перед IPO Mission Produce

- 28 сентября 2020, 13:34

- |

IPO Mission Produce – мировой лидер в поставках, производстве и распространении свежих авокадо, обслуживании розничных, оптовых предприятия и предприятий общественного питания в более чем 25 странах.

Компания владеет четырьмя предприятиями по упаковке в США, Мексике и Перу и 11 центрами распределения и созревания в США, Канаде, Китае и Нидерландах.

Офисы продаж компании расположены в США, Китае и Нидерландах.

В ходе PO Mission Produce ( IPO AVO ) компания планирует продать свои акции по цене $15-$17 за штуку и получить финансирование в $150 млн, а общая оценка составит свыше $1,1 млрд.

Факт 1. IPO Mission Produce – это единорог 1983 года рожденияЕдинорогом на Wall Street принято называть компанию, выходящую на IPO с оценкой свыше $1 млрд, раньше считалось, что увидеть такое IPO, это как увидеть настоящего единорога, но как мы уже все знаем, в наше время это стало обычным явлением.

( Читать дальше )

3 факта перед IPO Chindata Group Holdings Limited ( IPO CD )

- 28 сентября 2020, 10:09

- |

На этой неделе мы станем свидетелями ещё одного китайского IPO. И это будет компания, владеющая центрами обработки данных.

В ходе IPO Chindata Group Holdings планирует разместить свои акции на бирже Nasdaq по цене $11,5 – $13,5, что позволит компании привлечь около $500 млн. дополнительного финансирования и получить общую оценку бизнеса свыше $9 млрд.

Факт 1. Большая капитализация IPO Chindata Group Holdings Limited ( IPO CD )

Согласно форме S-1 перед IPO Chindata, она только в прошлом году начала получать прибыль от своего основного вида деятельности, а сейчас уже выходит на американский фондовый рынок с оценкой свыше $9 млрд.

История крупных размещений имеет достаточно плохую статистику, примерно 8 из 10 компаний, чья капитализация была свыше $5 млрд., имели достаточно посредственные результаты для акционеров, участвующих в IPO.

( Читать дальше )

3 факта перед IPO Yalla Group Limited ( IPO YALA )

- 28 сентября 2020, 07:16

- |

Сегодня, 28 сентября, произойдёт окончание приёма заявок на IPO Yalla Group Limited ( IPO YALA ), согласно отчёту, компания является крупнейшей платформой для социальных сетей и развлечений, ориентированной на голосовую связь, в странах Ближнего Востока и Северной Африки, если судить по выручке в 2019 году.

Цена одной акции перед IPO Yalla Group Limited ( IPO YALA ) составит от $7 до $9. что позволит компании получить финансирование в $149 млн в середине ценового диапазона.

Факт 1. Сильные финансовые показатели перед IPO Yalla Group Limited ( IPO YALA )

По сравнению с большинством компаний, выходящих на IPO, Yala уже прибыльная и зафиксировала $25.2 млн чистой прибыли в первой половине 2020 года при выручке в $52,28 млн.

Помимо этого, компания показывает высокие темпы роста финансовых показателей, за тот же период прошлого года чистая прибыль составила $11,4 млн при выручке в $26,4 млн, соответственно.

( Читать дальше )

3 факта перед IPO Taysha Gene Therapies ( IPO TSHA )

- 22 сентября 2020, 12:04

- |

Компания в области генной терапии Taysha дебютирует на Nasdaq уже 24 сентября.

Планируется, что в ходе IPO Taysha Gene Therapies ( IPO TSHA ) продаст 6,58 млн. акций по цене от 18 до 20 долларов за штуку и получит оценку бизнеса в 655 млн. долларов.

Факт 1. Большой пайп разработок перед IPO Taysha Gene Therapies ( IPO TSHA )В своём проспекте эмиссии перед IPO Taysha Gene Therapies ( IPO TSHA ) компания заявила о 18 разработках в области генной терапии.

Ведущий актив, TSHA-101, является потенциальным средством лечения ганглиозидоза GM2, очень редкого заболевания, которое постепенно разрушает нервные клетки в головном и спинном мозге.

На ежегодном собрании Американского общества генной и клеточной терапии в мае Стивен Грей из UT Southwestern, один из научных консультантов Taysha, и его сотрудники показали, что эксперименты на животных показали потрясающие результаты уже при низких дозировках, что помогает избежать побочных эффектов.

( Читать дальше )

3 факта перед IPO COMPASS Pathways plc ( IPO CMPS )

- 15 сентября 2020, 12:25

- |

В ходе IPO COMPASS Pathways plc ( IPO CMPS ) компания планирует получить финансирование в размере $ 100 млн. для продолжения испытаний нового препарата в области лечения нервного расстройства и депрессии на основе псилоцибина.

Больше об IPO на страницах блога

Слишком много людей страдают от устойчивости к лечению депрессии классическими антидепрессантами, которые только снимают симптомы, а не решают саму проблему нервного расстройства.

( Читать дальше )

3 факта перед IPO Outset Medical ( IPO OM )

- 12 сентября 2020, 11:15

- |

Преобзор IPO Outset Medical

Outset Medical – это компания, производящая портативное оборудование для гемодиализа, необходимое для лечения заболевания почек.

Первоначальная версия оборудования от компании Outset Medical предполагала использование только в больницах, но главной идеей компании было создание портативного устройства, которое пациенты смогут использовать у себя дома без посещения клиник, это в корне меняло жизнь людей со сложными заболеваниями почек.

Такое устройство было названо Tablo

Содержание

( Читать дальше )

3 факта перед IPO Snowflake ( IPO SNOW )

- 11 сентября 2020, 10:55

- |

Мне тяжело назвать IPO Snowflake снежинкой, как минимум, потому что компания попыталась оценить себя в 22,3 млрд $ перед IPO и планирует привлечь на следующей неделе 2,24 млрд $.

Цена одной акции перед IPO Snowflake составит от 75$ до 85$, что тоже значительно выше того, что мы привыкли видеть в выходящих на рынок компаниях.

Snowflake – это компания, занимающаяся хранением данных в облаке, и в последние годы сектор хранения и обработки данных начал набирать просто потрясающие обороты, что заставляет всё инвестиционное сообщество обратить внимание на этот сектор, включая лучших мировых экспертов.

( Читать дальше )

3 факта перед IPO JFrog ( IPO FROG )

- 10 сентября 2020, 10:04

- |

После нескольких недель затишья на рынке IPO, следующая неделя обещает быть жаркой на новые компании, которые решились стать публичными, одной из таких компаний станет разработчик программной платформы для взаимодействий IT-подразделений, JFrog.

JFrog работает в передовом направлении и предлагает комплексную гибридную универсальную платформу DevOps.

Для тех, кто слышит в DevOps что-то матерное, рекомендую прочитать вот эту статью, где автор доступным языком рассказывает об этой философии.

Изначально выходили слухи о том, что компания планирует привлечь 225 млн $, но конечная цифра привлечения выросла до 405 млн $ и оценка компании перевалила за 3 млрд $.

( Читать дальше )

3 факта перед IPO Sumo Logic ( IPO SUMO )

- 09 сентября 2020, 13:51

- |

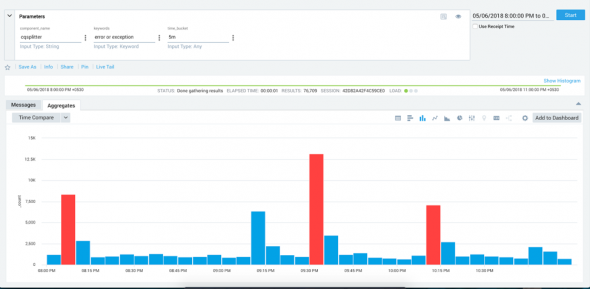

На следующей неделе в четверг, 17 сентября, пройдёт IPO Sumo Logic, компания станет публичной под тикером SUMO и предположительно получит оценку в 2 млрд $.

Sumo Logic является пионером в области непрерывного интеллекта, новой категории программного обеспечения.

Компания предлагает оперативную аналитику, аналитику безопасности и бизнес-аналитику более чем 2100 клиентам. Среди клиентов 330 имеют годовой регулярный доход более 100 000 долларов. Клиенты Sumo Logic работают во многих отраслях, таких как образование, энергетика, путешествия, розничная торговля и здравоохранение.

Среди клиентов компании такие имена как Alaska Airlines, JetBlue, Land O’Lakes, LendingTree, Major League Baseball, Netflix, PagerDuty, Petco, Pitney Bowes, Qualtrics, Salesforce.com, Twilio, ULTA Beauty и Xero.

Факт 1. Покупка IPO Sumo Logic действующими акционерами.Среди текущих акционеров перед IPO Sumo Logic есть несколько уважаемых во всём мире инвестиционных фондов, таких как Sequoia, Tiger Global и Franklin Templeton Investments.

( Читать дальше )

теги блога Александр Длуцких

- Amazon

- AMD

- AMZN

- Apple

- Bridgewater

- Dow Jones

- Facebook Акции

- FB

- freedom finance

- Freedom finance IPO

- Goldman sachs

- ipo

- ipo 2020

- ipo ffin

- ipo freedom finance

- JPMorgan

- Microsoft

- Model 3

- Morgan Stanley

- NASDAQ

- netflix

- netflix inc

- news

- NVIDIA

- NYSE

- paypal

- PMI

- S&P500

- S&P500 фьючерс

- SnP 500

- tesla

- trump

- TSLA

- uber

- Warren Buffett - Berkshire Hathaway

- Xiaomi

- акции

- акции роста

- акции США

- алюминий

- американский рынок акций

- газ

- дональд трамп

- доставка товара

- Еврозона борьба с кризисом

- завод

- Илон Маск

- инвестиции

- индия

- инфляция

- искусственный интеллект

- Канабис

- Китай

- коронавирус

- Короновирус

- кризис

- кризис 2018

- марс

- медь

- металл

- Нефть

- Новости

- новости компаний

- отчет

- отчет компании

- платежная система

- подписка

- пожар

- политика

- президент сша

- прогноз

- прогноз по акциям

- процентная ставка

- развивающиеся рынки

- расходы

- рекомендации

- Рекомендация

- рынок

- рынок недвижимости

- Саммит

- сделка

- спад

- ставка

- статистика

- сша

- технологии

- технологический сектор

- топ 5 акций

- торговая война

- Трамп

- умные деньги

- Уоррен Баффет

- фармацевтика

- Фондовый рынок

- ФРС

- Цукерберг

- электромобили

- энергия