Arcanis

Разработка модели оценки риска дефолта для не финансового сектора. Часть 1

- 30 октября 2016, 17:40

- |

Больше идей и обзоров в группе VK : arcaniscapital

Начнем цикл статей, который будет посвящен тому, как самостоятельно разработать модель оценки риска дефолта.

Причины, по которым может понадобиться такая модель, могут быть разные. Например, я хочу делать свои инвестиции, основываясь на собственном видении ситуации, даже, если мои результаты будут скромнее, чем при использовании чужого мнения (того же рейтингового агентства). Также, рейтинговые агентства могут ошибаться: если вспомнить 2007-8 год, то много людей доверились их мнению, а результат вы знаете. И наконец, есть компании, которые не покрываются рейтинговыми агентствами, и при этом их бумаги выглядят привлекательно – как быть в таком случае?

Наша модель будет строго количественной, т.е. использовать только цифры. В большинстве случаев их нужно корректировать, например, на величину прибыли по курсовым разницам, но это скорее уже тонкости.

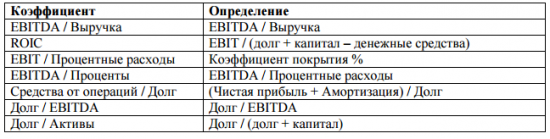

Оценивать эмитент мы будем по финансовым коэффициентам, которые пройдут отбор и с учетом веса каждого параметра будет определяться итоговая оценка. Вот, пример того, какие основные коэффициенты (они дают большой вес в рейтинге) использует популярное рейтинговое агентство Standard & Poor’s:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор рынка облигаций от 27.10.2016

- 29 октября 2016, 13:56

- |

Начнем выпускать обзоры по долговому рынку. В этих обзорах я буду освещать свою точку зрения на Российский рынок облигаций и, возможно, будут идеи. Приступим.

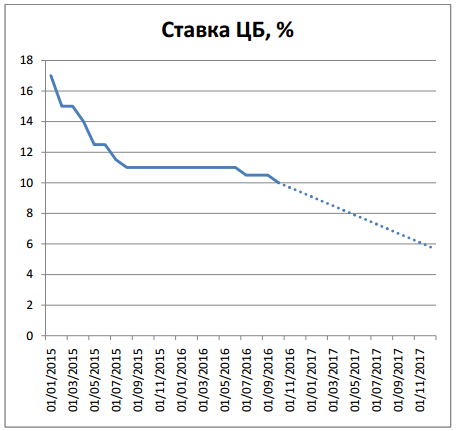

Начнем с просмотра динамики ставки ЦБ за последние 2 года (пунктиром помечена ожидаемая динамика ставки в 2017 году):

Как видите, сейчас доходность облигаций оставляет желать лучшего. Но выгоду от снижения ставки ещѐ можно извлечь, путем покупки облигаций со сроками погашения позднее 2020 года.

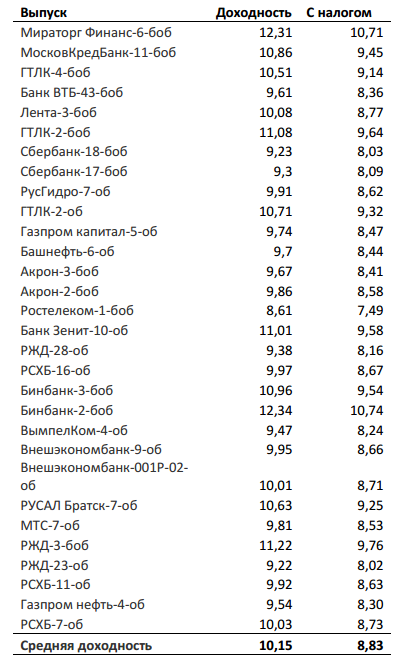

Рассмотрим топ 30 одних из самых ликвидных бумаг, входящих в индекс IFX-Cbonds:

( Читать дальше )

Обзор ММК (MOEX:MAGN) от 25.10.2016

- 28 октября 2016, 13:40

- |

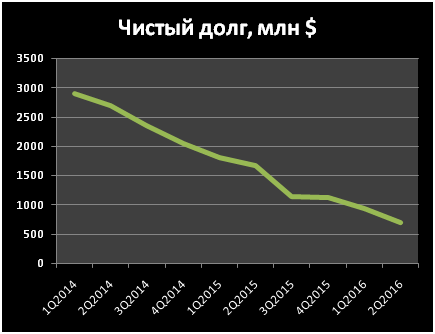

Компания активно снижает долговую нагрузку, что не может не радовать, коэффициент Долг / EBITDA = 0.44 и стремится к тому, чтобы стать отрицательным.

Далее рассмотрим динамику выручки и чистой прибыли:

( Читать дальше )

Инвест идея c доходностью до 16%

- 17 октября 2016, 14:08

- |

Инвест идея c доходностью до 16%

(моя группа VK: arcaniscapital)

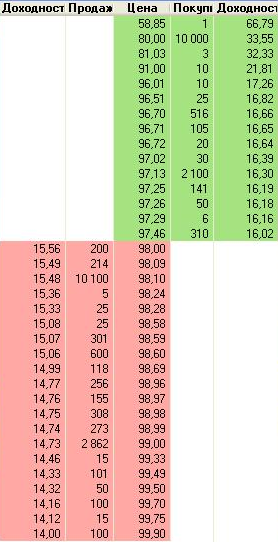

Облигация «ПИК ГК» 7-боб (код RU000A0JWP46)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 3.786%

Вероятность дефолта до оферты: 0.811%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы до конца 2019 года: 13% годовых.

Бумага обладает отличной ликвидностью, доходность достойная. Достаточно высокий купон, при цене близкой к номиналу — в условиях снижения ставок (что ожидается уже в декабре) номинал облигации растет достаточно быстро. При снижении доходности облигации до 10% её номинал прибавит около 5% стоимости. Таким образом, в зависимости от темпа снижения ставок, доходность может составить 15-16% годовых.

Инвест идея c доходностью 16% годовых

- 13 октября 2016, 15:00

- |

Инвест идея c доходностью 16% годовых

(моя группа VK: arcaniscapital)

Облигация «Пересвет АКБ» 4-боб (код RU000A0JVCA7)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 0.481%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы: 13.25% годовых.

Бумага обладает отличной ликвидностью при доходности выше среднерыночной.

Прогноз EBITDA и прибыли ПАО Распадская

- 12 октября 2016, 11:33

- |

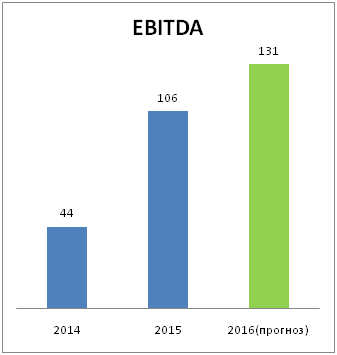

Обзор ПАО «Распадская» (MOEX:RASP) на 12.10.2016

(моя группа VK: arcaniscapital)

В данном обзоре я постараюсь изложить свои мысли о «Распадской» и её будущих перспективах. Приступим.

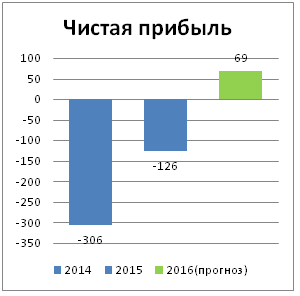

Вчера стало известно о стоимости концентрата коксующегося угля на 4 квартал и теперь можно достаточно достоверно спрогнозировать EBITDA и прибыль компании на 2016 год:

При расчете чистой прибыли за 2ое полугодие я исключил влияние курса доллара и сделал допущение, что доллар/рубль не будет подвержен сильной волатильности.

( Читать дальше )

теги блога Arcanis

- adobe

- applied materials

- ASML

- autodesk

- ebitda

- headhunter

- lam research corporation

- microsoft

- nvidia

- Old Dominion Freight Line

- QE

- QT

- taiwan semiconductor manufacturing company

- trex

- TSMC

- Акрон

- акции

- Акции РФ

- акции США

- анализ

- баланс

- валюта

- ВВП

- Газпромнефть

- долг

- доллар

- еврозона

- ЕЦБ

- идеи

- инвестирование

- инвестиции

- Китай

- кризис

- математическая модель

- ММК

- модель

- нефть

- НЛМК

- Новатэк

- обзор рынка

- Облигации

- Полюс Золото

- прибыль

- прогноз

- процентные ставки

- Распадская

- рубль

- русал

- Северсталь

- США

- торговая война

- фондовый рынок

- Фосагро

- ФРС

- ЧМК

- экономика

- экономика США

- яндекс