Юлия Афанасьева

Маленькие радости среднесрочного портфеля и пятничные долги

- 19 октября 2015, 17:03

- |

Вот даже не знаю, чем дикарям с острова Невезения не нравились понедельники?! Подумаешь, крокодил не ловится…

Зато мне понедельник позволил в среднесрочном портфеле перенести очередную «стоп-заявку» в безубыток по «Транснефти»-ап. Таким образом, четыре против одного! По «Транснефти»-ап, «Сургутнефтегазу»-ап, «Лукойлу», «Газпрому» — защитные заявки в безопасности. Осталось только ГМК «Норильский никель» немного подтянуться, и все будет чудесно в плане уже существующих позиций.

Тем не менее, расслабляться рано. Мне предстоит распределить еще 50% средств среднесрочного портфеля, которые пока почти полностью томятся в маржинальных ОФЗ. Как я писала ранее, в портфеле, на мой взгляд, требуется усилить позиции акций металлургических компаний, добавить банков и бумаг телекоммуникационного сектора. В этих секторах я в первую очередь ищу претендентов в среднесрочный портфель. Но, видимо, придется покупать новые бумаги, подходящие для диверсификации портфеля, на пробоях сопротивлений. Поэтому, пока сняла бумаги «ММК» с покупки у поддержки, слишком неловким там стал вариант установки «стопа». Да, и с «МосБиржей» ввиду выше сказанного решила повременить.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

В среднесрочном портфеле открыты вакансии: представителей банковского, энергетического и телекоммуникационного секторов!

- 15 октября 2015, 15:10

- |

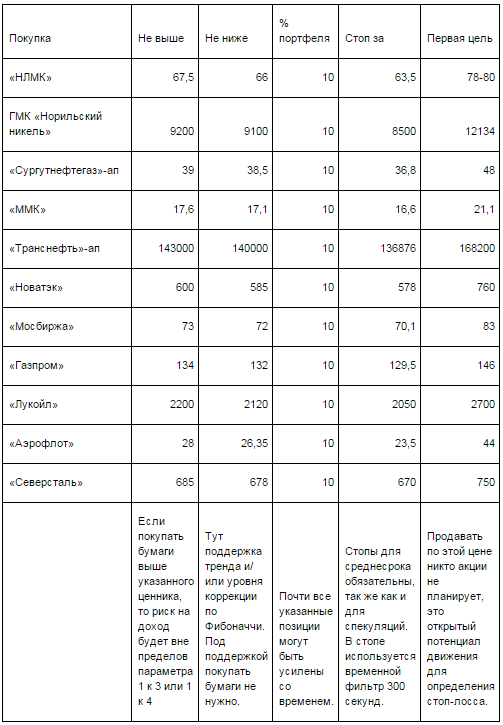

По прошлому моему обзору от 13 октября 2015 года у моих дорогих читателей возникли вопросы, а конкретно вопросы были по сводной таблице «Структура среднесрочного портфеля и варианты его пополнения». В частности, вы спрашивали, как это рекомендация по покупке «ЛУКОЙЛа» 2200, а «стоп-лосс» 2260? Дело в том, что первая часть таблицы посвящена моим позициям и тому как у меня стоят «стопы» (ряд из них перенесен в безубыток), а последняя посвящена тем, у кого нет позиции. Там же указано, что трейдер при подходе бумаг к поддержке или пробою сопротивления самостоятельно должен определить «стоп», но постараться заложить его в рамки 1 к 3 или 1 к 4 соотношения риска на доход.

Тем не менее, как я понимаю, таблички вам нравятся? Удобно?

Хорошо, будет вам завтра полюбившаяся табличка по «второму эшелону».

По поводу новых идей по популярным бумагам, в настоящий момент, у меня серьезное раздумье: усилить позиции по имеющимся акциям: «Газпрома», «Лукойла», «Транснефти»-ап, «Сургутнефтегаза»-ап или искать что-то новое дополнительно в среднесрочный портфель? ГМК «Норильский никель» усилить точно не удастся, так как больших сопротивлений до исторического пика я не вижу. Кстати, с «Транснефтью»-ап, такая же история. А вот «Газпром» при закреплении выше 146, «Лукойл» при уверенном пробое 2400 или 2700, и «Сургутнефтегаз»-ап на откате к 40,3-40,5 или даже выше исторического пика – можно спокойно добавлять в портфель. Техника позволяет. Но логика построения среднесрочного портфеля — против. В портфеле явный перекос на «нефтянку».

( Читать дальше )

Структура среднесрочного портфеля и варианты его пополнения.

- 13 октября 2015, 16:13

- |

Уважаемые коллеги среднесрочные инвесторы, сегодня у меня было время навести порядок в своих торговых планах и записях, чтобы достойно представить вам картинку в моем среднесрочном портфеле. Напоминаю, что по-прежнему около 40% его составляют краткосрочные и долгосрочные маржинальные ОФЗ. Но он уже много вобрал в себя и акций, еще пара сделок с акциями, и мне придется либо брать заемные средства, либо продавать ОФЗ. Скорее всего, будет рациональнее использовать второй вариант – пропорциональную продажу ОФЗ, так как ценники у них вполне приличные в сравнении с моим уровнем покупки.

Ниже в таблице я привела информацию о составе портфеля в разделе акций, указала доли бумаг в портфеле, «стопы», первые цели от которых эти «стопы» и пляшут. А также добавила рекомендацию для тех, кто хочет составить себе подобный портфель, но не успел присоединиться к движению вовремя.

Отмечу, что я не жду коррекции или роста, я просто ищу оптимальные точки для входа в позицию. Впрочем, насколько это возможно, в таблице я указала план на случай роста бумаг и пробоя ими сопротивлений.

( Читать дальше )

Проверка внешних барометров и взгляд на доллар от среднесрочного инвестора

- 12 октября 2015, 20:18

- |

Дорогие друзья, по понедельникам мы с моими клиентами обычно рассматриваем внешние барометры – нефть, американские, европейские, азиатские индексы, золото, пару доллар-евро, чтобы понять какое настроение будет у нашего рынка на новой недели. Сегодняшний день не стал исключением. Обзор основных внешних индикаторов, показал, что они больше за приход на наш рынок «медведей», но «медведей» не сильно злых, а тех, кто способны организовать лишь коррекцию к восходящим трендам сентября 2015 года.

Как среднесрочным инвесторам, нам это на руку…

Только важно не перепутать, для каких бумаг падение – это реально коррекция, а для каких — истинное движение. Например, обыкновенные акции «Сбербанка» имеют долгосрочный нисходящий тренд с мая 2013 года, для них падение — это норма. А их собратья — привилегированные акции «Сбербанка», имеют только восходящий тренд декабря 2014 года, так что рост для них естественно, а падение – это коррекция, на которой нужно покупать.

( Читать дальше )

Непятничные мысли о контракте MXI

- 09 октября 2015, 14:09

- |

Не так давно на нашей биржевой арене появился новый фьючерс на индекс ММВБ – фьючерсный контракт MXI. Вы с ним уже познакомились? Стоит он в рублевом эквиваленте в 10 раз меньше своего предшественника, и доступен каждому новичку. Ребята, меня возбудило не дешевое ГО (гарантийное обеспечение)! Я о стоимости контракта! Не путайте эти понятия.

Я торгую на срочном рынке достаточно активно, но ГО назубок я не помню даже у своих любимчиков. Почему? Я ориентируюсь только на стоимость контракта. Высчитываю, сколько фьючерсов на собственные средства я могу купить, или зашортить в пределах одного моего портфеля.

Естественно, я торгую на срочном рынке с рычагом, но для меня важна возможность не всегда его использовать. Поэтому, если вы, как и я, хотите торговать самыми классными контрактами срочного рынка — фьючерсом на индекс РТС и Si, лучше держите на счете сумму, достаточную для обеспечения полной стоимости двух контрактов – около 200000 рублей. Конечно, с введением единой денежной позиции по разным счетам, эта мера предосторожности уходит на задний план, но все же!

( Читать дальше )

Не «Сбером» единым…

- 06 октября 2015, 16:35

- |

В конце прошлой недели из моего среднесрочного портфеля вышли привилегированные акции «Сбербанка». Вышли обидно и несвоевременно. Но, к сожалению, я ничего поделать не могла. Бумаги прошли вверх четверть открытого потенциала движения, и мне пришлось по правилам стратегии перенести стоп в «безубыток».

Хоть рука и дрогнула переносить «стоп» в безубыток, но ничего страшного – портфель не пустует, в нем сейчас по 10% акций «Газпрома», «Лукойла», привилегированные бумаги «Сургутнефтегаза». Да и новых идей для портфеля в настоящий момент масса. На подходе огромное количество бумаг, правда, часть из них «металлурги» и «нефтянники». Я не против больших акцентов в среднесрочном портфеле на эти сектора, но и банки, и представители других отраслей тоже нужны.

По идее, самый простой способ восстановить утрату, это снова загнать префы «Сбера» в портфель. Такой план есть. Непременно вернусь в бумаги от 55,6 (уровень коррекции по Фибоначчи 38,2% к падению с ноября 2013 года по декабрь 2014 года) с возможным разбавлением у 52-53 - восходящий тренд декабря 2014 или над 61,4 — 50% указанной растяжки Фибо. Почему не сейчас? Риск на доход, исходя из тех уровней, где расположены мои поддержки и сопротивления, пока 1 к 1.

( Читать дальше )

Дамы полусвета: пятничный обзор акций «второго эшелона»

- 02 октября 2015, 18:10

- |

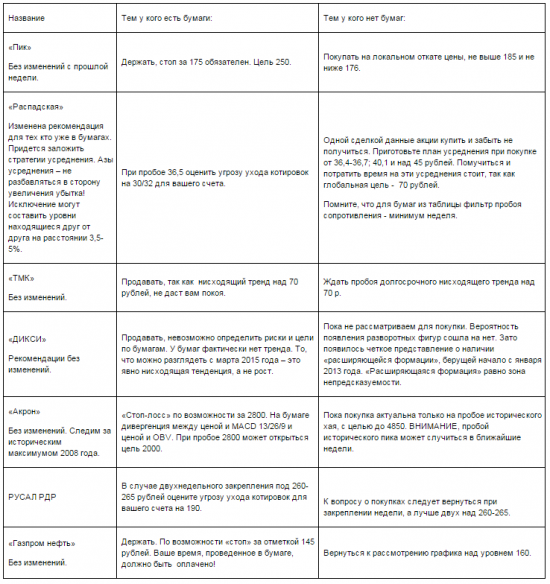

По старой-новой традиции и, наконец, именно в пятницу, как положено, представляю вам обзор бумаг «второго эшелона».

Напоминаю, что такими бумагами в первую очередь движут фундаментальные новости, и, надеюсь, вы их уже оценили. А мой технический взгляд будете использовать ка дополнительный фактор для подтверждения своего решения и верной постановки «стоп-лоссов».

По-прежнему напоминаю, что табличку я составляю по вашим запросам, но если вы спрашиваете о совсем уж «неликвиде», об акциях, которые по результатам года находятся ниже 60 места по объему торгов, то обзор графика там бесполезен. Пожелания по остальным бумагам – пожалуйста на имейл afanaseva@corp.finam.ru.

Таблица 1. Сводные результаты технического анализа бумаг «второго эшелона».

Афанасьева Юлия, аналитик ИХ «ФИНАМ»

Шаловливая «Алочка».

- 30 сентября 2015, 18:51

- |

Оглядела свой рабочий стол: два Transaq, Quik, блокнотики, таблички. Дожили! Столько лет работать над минимизацией трейдерских финтифлюшек и снова ими обрасти. Надо, конечно, от лишнего избавиться, но ностальгия, наверное?

На рабочем столе лишние детали можно потерпеть, а вот на графиках — опасно.

Поэтому я периодически чищу графики, иногда снося все метки до основания. А вот любимую «Алросу» походу проглядела.

Видела, что народ суетится у отметки 55, но по какой-то причине не поняла, в чем «фишка».

Сегодня перерисовала недельный график. И готова признать — рано я эту «девочку» похоронила, начав ждать к восходящему тренду ноября 2012 года (около 43 рублей). Повод для игрового момента на отметке 54,2-53,2 и в самом деле есть. Здесь на недельном срезе мы видим два важных уровня Фибоначчи — 61,8% к росту бумаг с сентября 2014 по март 2015 года, медленную скользящую среднюю (ЕМА100), и до кучи, если постараться, здесь можно узреть линию нисходящего канала января 2015 года.

( Читать дальше )

А что если? Или запасной план для среднесрочного инвестора

- 29 сентября 2015, 13:53

- |

Во первых строках моего письма к вам, разлюбезные моему сердцу читатели, хотелось бы напомнить, что я среднесрочный инвестор. Торговые идеи, представленные в моих обзорах, в чистом виде подходят только для людей, у которых горизонты стратегии за пределами нескольких месяцев и шире.

Мои торговые планы легко можно преобразовать и для спекулятивного портфеля, но если вы новичок, то лучше предварительно обсудить это персонально со мной.

Спекулятивные сделки, реализуемые только на срочном рынке, я открываю исключительно в рамках специальной услуги нашей компании – консультационная поддержка. В рамках обзора представить динамичную спекулятивную стратегию нет возможности, да и это будет некорректно, так как я должна быть уверенна, что каждый трейдер, который пользуется ее сигналами, извещен о теоретическом риске потерь (100%) и реальных максимальных просадках (30-40%).

В добавок к этому, я считаю, что мой счет на срочном рынке существует не так долго, чтобы вам его презентовать, всего с 2010 года. Учитывая, что я торгую с 2000 года, для меня это небольшой отрезок.

( Читать дальше )

Пикантные специи торгового дня

- 28 сентября 2015, 18:52

- |

Пока торги затихли, прислушиваясь к речи Путина, подведу итоги последних недель и намечу план на ближайшую. У меня понемногу заполняется среднесрочный портфель. В середине сентября я выкладывала в публичных обзорах свой план действий, с тех пор купились акции привилегированные «Сургутнефтегаза» и привилегированные «Сбербанка», «Лукойл» и «Газпром». На подходе «МосБиржа», «Транснефть», «ММК» и «Аэрофот».

Есть идеи для себя использовать как «запасные аэродромы» ГМК «Норильский никель» и «НЛМК». Эти акции не удержались над поддержками 11000 и 78 рублей соответственно, но я не вижу повода не рассматривать покупки от следующих поддержек.

Для моих клиентов, которые среднесрочные сделки любят разбавлять пикантными специями, есть ходы в «Новатэке» и «Северстали».

Сверим планы?

Таблица 1. Ловушки для среднесрочного портфеля.

Афанасьева Юлия, аналитик ИХ «ФИНАМ»