Unsaid_and_dirty

Конференция Газпромбанка для квалифицированных инвесторов, Назар Щетинин и квалифицированные арифметические ошибки

- 26 ноября 2023, 20:33

- |

💎 Вопреки убеждениям комьюнити, что мероприятие Газпромбанка для квалифицированных инвесторов будет самым бесполезным из всей плеяды тусовок, мне понравилось. Качественная технологичная локация, нотки уважения от спикеров к аудитории - оно и понятно, ведь 1,8% квалов владеют 73% активов на фондовом рынке и формируют 90% оборотов в замещающих облигациях. Среди посетителей часто плюс-минус компетентные люди, эффектные и харизматичные дамы, но главное — всё же чаще, чем на Смартлабе и PROFIT CONF, в разговоре могут дать достойный отпор, либо же вежливым молчанием и улыбкой технично указать на твой уровень. Это тонизирует, такое мне нравится.

🥂 А ближе к концу еды и напитков становилось чуть меньше, а алкоголя резко больше. Чтобы, собственно, квалифицированные дамы и господа активнее нетворкингом занялись. Неплохо.

Одним из выступлений в главном зале стал рассказ Назара «Вредного инвестора» Щетинина о его стратегии формирования портфеля из российских активов на 2023 и 2024 годы. Ключевая выражавшаяся мысль — она в том, что заранее предсказать степень адаптации экономики к санкциям и шокам было невозможно, как и уровень гибкости конкретных эмитентов и ожесточённость ударов по ним, а особенно — по экспортёрам.

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 19 )

Срочно покупаем на все плечи Газпром, потому что он стоит дешевле своих дочек (на самом деле нет)

- 13 ноября 2023, 12:43

- |

И снова о «стоимостном инвестировании».

Вчера посетил PROFIT CONF и был приятно обманут в своих ожиданиях: действительно недурный конкурент Смартлабу для несколько иной аудитории получается.

«Несколько иной» — поскольку в немалой степени посетителями являются новички. И очень часто я от этих новичков что на конференции, что на афтерпати слышал офигительные идеи о том, чтобы купить Газпром.

А почему купить Газпром? А потому что по этим вашим телеграмам несётся «инвест-мысль», суть которой заключается в том, что внутри одной акции ГП стоимость долей Газпромнефти, Новатэка и других прикольных вещей уже больше текущей котировки, а сам основной бизнес достаётся бесплатно. И типа так быть не должно, и типа это обязательно исправится.

Да с чего вдруг?

Инвестору в Газпром какой толк от того, сколько стоят его дочки? Каким образом вы собираетесь высвобождать выгоду? Скупите весь Газпром, продадите из него доли в Газпромнефти, Новатэке и т.д., высвободите акционерную стоимость? Вы точно сможете провернуть метод «сигарных окурков» Баффета в отношении целого, блин, чёртового Газпрома? Или, может быть, Газпром сам продаст все свои дочки и дивидендами вам сумму продажи выплатит?

( Читать дальше )

Черкизово - как купить ГК "Здоровая ферма", но не совсем. И почему не всегда схематоз - это плохо для акционера.

- 07 ноября 2023, 16:14

- |

Если вкратце, то суть такова: в течение последних лет несколько агропромышленных групп делят между собой уральские активы птицеводчества и прочего свиноводчества. В их число попала и группа компаний «Здоровая ферма», прежде уличённая в уклонении от уплаты налогов и обмане подрядчиков. После чего успешно перешедшая в другие руки, обанкроченная и переданная банку непрофильных активов «Траст» как возмещение по непогашенным долгам.

И приглянулись эти активы «Черкизово», да так — что явно именно «Черкизово» должна была у «Траста» с торгов их купить. Оно, знаете, так бывает — полное понимание у покупателя и сотрудников продавца. Настолько слились ребята в экстазе, что другие участники до аукциона и до осмотра объектов допущены по разным причинам просто не были. И ушли ништяки с молотка нашему эмитенту.

А 1 ноября Арбитражный суд города Москвы торги эти снёс.

Почему? Ну, потому что допускать других участников к имуществу и к торгам, да ещё и торговаться с ними — грубо говоря, дорого.

( Читать дальше )

Русагро - как перепрописанная, но ещё нет.

- 20 октября 2023, 12:18

- |

Я, если честно, не до конца понимаю, зачем в бумаге оставлять практически нулевой дисконт за прописку, поэтому потихоньку продаю и плАчу над предстоящим НДФЛ по 82 рубля с бумажки. 1500 — уже примерная граница справедливой стоимости бумаги. С учётом возможных дивов внутри и при этом корректно перепрописанная — ну, 1800, допустим. Пока 11% позиции (не активов) уже ушло.

Если также решите побаловаться с рыночком, а потом откупить, если дадут — не забудьте о системе First In — First Out и посчитайте НДФЛ с комиссиями, чтобы прибыль меньше налога не вышла.

Кто заработает на войне Израиля? Как это скажется на России и что делать обычному инвестору?

- 12 октября 2023, 20:08

- |

Давайте я буду одним из немногих отморозков, кто напишет по сути вещей. Суть вещей заключается в том, что я как аналитик рисков проектов, коллектор, инвестор и в целом ну не в последней степени развитый человек давно отбросил все лишние иллюзии, мрии и влажные мечтания о красоте мироустройства. Всё это является кормом для стада и в зависимости от конкретных целей и задач групп влияния гиперболизируется и подаётся в качестве меры воздействия. У феминизма, защиты прав нетрадиционных меньшинств, либерализма и многих других вещей когда-то были здравые идеи и посылы? Разумеется, были. Результат объяснять нужно? Ну там… me too, гей-парады, культура отмены, плоды взращивания мозгов «институтами развития»?

❌ А потому что на самом деле мира с розовыми слониками, кушающими радугу и какающими бабочками, не существует. На мой взгляд, если вы пришли инвестировать, то чем раньше это будет понято, тем лучше.

Аналогично и с причитаниями вокруг конфликта между Израилем и Палестиной. Что мы видим в наблюдаемом по крайней мере мною интернет-пространстве, включая околорыночное? Либо практически замалчивание темы, либо — в зависимости от ориентации автора и заказчиков его писанины — склонение к поддержке одной из сторон, перемешанное с причитаниями вокруг невинных жертв, человеколюбием и заламыванием рук.

( Читать дальше )

Почему я НЕ хочу покупать Астру.

- 07 октября 2023, 20:01

- |

Вот почему.

Вообще, меня очень веселят вот эти стыдливые оговорки.

Ладно там брокеры, их хоть можно понять. Но вот чувак, который пересказал пресс-релиз эмитента, восторженно написал, что узрел и прозрел, проникся моч силой бизнеса и покупает,

Или другой, у которого «цели по акции мильон рублей», неизбежные иксы и рост всех метрик.

А в конце стыдливо так: «Не ИИР, думайте сами своей головой, я вообще тут порожняк какой-то пишу».

У меня два вопроса:

1. Да кому ты нахрен нужен со своим пересказом презентаций менеджмента? Зачем вообще все вокруг нахватались умных слов и лепят их без понимания сути? А зачем я опять задаю риторические вопросы...

2. Хоть кто-нибудь вообще за свои слова собирается отвечать? В этом смысле я уважаю тех авторов, которые не добавляют никогда стыдливых приписок и — что важно — в комментариях обосновывают свою точку зрения и ссылаются на свои собственные посты с успехами и ошибками.

А другого контента пока, к сожалению, нет. Сначала автор нормально так приболел, а затем погрузился в пучину дел и проектов.

( Читать дальше )

Продолжение о Татнефти, но на самом деле нет: что это было. И зачем написано.

- 29 сентября 2023, 20:00

- |

Вопросов прозвучало много, разных и на разных площадках. Так что давайте немного договорим.

1. Так куда всё-таки делись деньги? Начнём с того, что денег в принципе и не было. Была товарная поставка нефтепродуктов с не оплаченными счетами на 3 миллиарда рублей. Эта поставка должна быть монетизирована кем надо и как надо подальше от Татнефти — у которой, в свою очередь, не должно оставаться хотя бы на первый взгляд стрёмной дебиторской задолженности. Поэтому последняя была заменена на нехитрую конструкцию уступки прав требования без погашения деньгами.

Различные товары имеют разный уровень ликвидности, идентифицируемости и отслеживаемости, а нефть и нефтепродукты — практически в мировом топе по сочетанию этих факторов — высокая ликвидность (то есть в данном случае — способность быть обменянными на деньги), средняя идентифицируемость (а эта поставка как-то маркирована в сравнении с оплаченными поставками?), не очень высокая отслеживаемость, но и главное — огромный объём спроса. Интересующимся предлагаю ознакомиться с темами американского «присвоения» нефти на Ближнем Востоке, потерь Нигерии от кражи углеводородов, далее везде.

( Читать дальше )

Рассказ о том, как потайные избушки Татнефти миллиарды крутят между собой.

- 26 сентября 2023, 18:27

- |

📈 Есть такая непримечательная лавочка под названием «Промальянс». Ну, точнее как — была непримечательная, с валютой баланса 100-200 млн. руб. с 2015 года перебивалась торговлей различным топливом. А примечательной она стала по итогам 2020 года, когда за счёт кредиторской задолженности в пассиве и финвложений в активе немножко распухла — до трёх миллиардов рублей. О как Бога за бороду схватили! Бизнес попёр?

Ага. Следите за руками.

1. Между «Татнефтью» (поставщиком) и компанией «Мерида» (покупателем) заключены, значит, договоры на поставку нефтепродуктов, по которым накопили неоплаченных счетов на 3 миллиарда рублей.

2. В свою очередь, «Мерида» (уже как поставщик) заключила договор с компанией «ТрансРеалГаз» (новым покупателем), которой дальше нефтепродукты перепоставляла. Совокупно на 8,7 млрд. руб., ну а 3 млрд. те тоже недоплатили. Бывает, что ж поделать. При этом «Мерида» и «ТрансРеалГаз» управляются одним и тем же лицом, но это тоже мелочи.

3. Затем, дабы время оттянуть и следы запутать, стороны собрались и ответственно засвидетельствовали — долг точно есть.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 27 )

Вы понимаете, что вы покупаете хлам втридорога?

- 19 сентября 2023, 20:58

- |

В эпоху, когда объявление теоретической возможности дивидендов задирает котиру на 20-25%, а пост в телеграм-канале на 10-15%, можно бесконечно предаваться раздосадованности от идиотичности рынка, а можно на этом в общем-то потихоньку зарабатывать. Наконец-то дошли руки выставить колокольчики-уведомления на все без исключения позиции во всех активах, а ещё — 90% рабочего времени провожу в рабочих процессах, связанных с OSINT в ряде источников, в огромной степени — через Telegram.

😡 Как можно игнорировать ситуацию, когда комменты во всех каналах, включая вроде как приличные, забиты воплями о том, что за 1 бумагу Noventiq мы получим аж 3 Софтлайна и бешено заработаем? Мать вашу, рыночная масса прям на полном серьёзе не понимает разницу между одной акцией условной Транснефти и 1 акцией условного ВТБ? Это же такое откровение, да, что Noventiq и АО «Софтлайн» — сейчас вообще совсем разные компании с разной структурой акционерного капитала?

А этот эпичный стрим у Вредного инвестора никто не смотрел, да?

( Читать дальше )

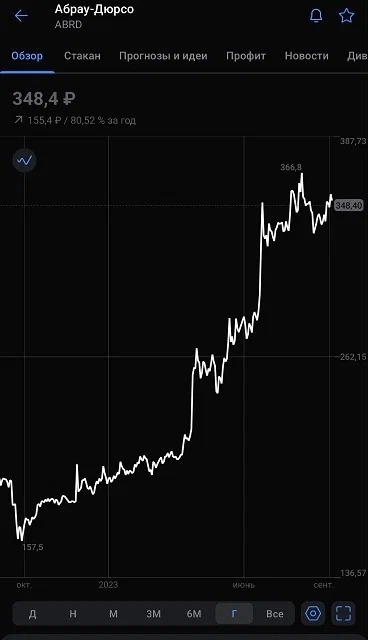

Абрау-Дюрсо - амбиции шампанского. Стоит ли ехать отдыхать? А инвестировать? Репортаж из Abrau Light Resort&SPA.

- 08 сентября 2023, 20:47

- |

Да плевали мы на ваши мультипликаторы и мнения.

🤨 3 мая, когда мы оценивали адекватность котировок Абрау-Дюрсо и посчитали их несколько завышенными, бумага торговалась вокруг отметки 250. А сегодня видим котировки в районе 350, при этом капитализация достигла уже 34,1 млрд. руб., P/Bv подошёл к 2,8, P/S (2022) 2,5, P/E (2022) 19,5, P/E (2023) в лучшем случае 15, а то и 17. И всё это — при планируемых грандиозных долгосрочных капитальных вложениях. Что, скажите на милость, вообще происходит?

Кстати, о грандиозных вложениях. В рамках национального проекта «Туризм и индустрия гостеприимства» компанией совместно с госкорпорацией «Туризм.РФ» заключено соглашение на возведение туристического кластера с суммой совместных инвестиций 23,2 миллиарда рублей, а чтобы мало не показалось — зарегистрирована программа облигаций серии 001Р с лимитом в 20 миллиардов рублей, чтобы «иметь возможность и средства в случае необходимости реализовать новые инвестпроекты».

🔍 Для понимания масштабов бедствия: согласно отчётности, весь консолидированный собственный капитал группы «Абрау-Дюрсо» составляет 12,1 млрд.

( Читать дальше )

теги блога Unsaid_and_dirty

- agro-гдр

- ASTR

- EELT

- gazp

- IPO

- IPO 2024

- LQDT

- OZON

- Sber

- TCSG

- VTBR

- Whoosh

- YDEX

- yndx

- Абрау-Дюрсо

- акции

- Акции РФ

- Астра

- банки

- банкроство

- бизнес

- брент

- валюта

- ВТБ

- Газпром

- Дисконтирование

- дисконтирование денежных потоков

- Европейская Электротехника

- Европлан

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в недвижимость

- инвестор

- индекс

- казино

- Кармани

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- конференция в Санкт-Петербурге

- конференция смартлаба

- Коррупция

- Кредиторы

- Куйбышев Азот

- КуйбышевАзот

- лизинг

- Лукойл

- ММК

- МосБиржа

- Москва

- мтс

- МТС-банк

- Недвига

- недвижимость

- недвижимость в РФ

- Нефть

- Норильский Никель

- Норникель

- обзор рынка

- Облигации

- общение

- отчёт

- офз

- ОФЗ-ПК

- переговоры

- ПНК Рентал ЗПИФ

- портфель инвестора

- Потанин

- прогноз по акциям

- продажа акций

- психология

- разбор

- Роснефть

- Россия

- Русагро

- РФР

- рынок

- сбер

- сбербанк

- СВО

- сделки M&A

- Сегежа групп

- смартлаб

- Софтлайн

- спекуляции

- спор

- суд

- татнефть

- Тинькофф

- тинькофф банк

- трейдинг

- туземун

- фондовый рынок

- ЦБ

- Черкизово

- ЮГК

- ЮГК Южуралзолото

- Яндекс

- Яндекс Маркет