Акции Polymetal сегодня рушатся на фоне сообщений о смене руководства в российском бизнесе. А точнее его полном уходе из-за санкций 🫣

Для бизнеса это негативная история тк развивать его теперь некому 🤷♂️

Это вполне понятный и логичный шаг на пути к разделению бизнеса на международный и российский.

Ключевой риск для акционеров 👇

👉 активы в РФ будут проданы, 👉 дивиденды держатели акций на Мосбирже не увидят

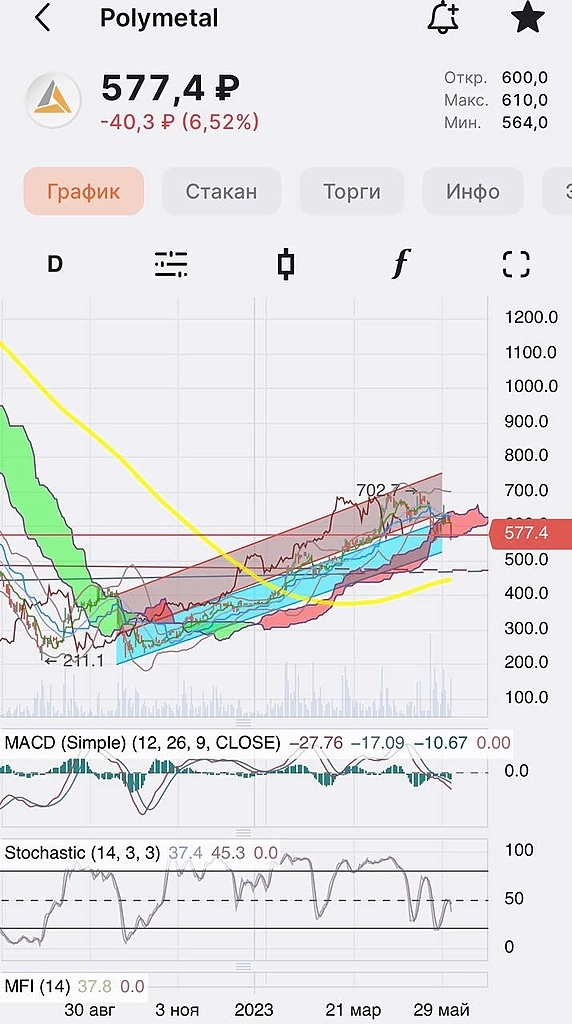

Таким образом, вход в позицию выглядит крайне рискованным несмотря на техническую сторону вопроса 🧐

Движение идет в рамках тренда, и цена приближается к уроню поддержки нижнего канала + к EMA, которая выступает локальной поддержкой 💪

Таким образом только от этих уровней, можно рассмотреть осторожную покупку 🤫

Кстати, в евроклире бумагу сейчас можно взять со 100% апсайдом 💥

Если такой формат интересен — ставь 🐳

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>>