Финансовые триггеры

💰 Легкий способ стать миллионером: жениться и узнавать инсайды!

- 26 февраля 2024, 21:41

- |

Мечтаете о богатстве? Чем годами трудиться и инвестировать, проще всего найти перспективную жену. И ваш успех обеспечен!

💔 Как не ошибиться с выбором партнерши? Все просто: ваша будущая супруга должна работать в крупной и влиятельной компании. Слушайте её рабочие разговоры, узнавайте секреты. Кто знает, может быть, в этом будет заключена ваша удача?

Не нужно нанимать шпионов или хакеров, достаточно просто внимательно слушать беседы вашей жены о работе и интересоваться, как прошел её день.

😎 По такому принципу поступил американец Тайлер Лаудон. Его жена – высокопоставленный менеджер в нефтяном гиганте BP. Пока супруги работали из дома, Тайлер услышал, как его жена говорила о предстоящем слиянии компаний.

Дальше всё просто: он заранее приобрел акции компании, которую собирались поглотить. И когда цена на них поднялась после новостей – он выгодно продал свои акции.

Тайлер заработал на этом $1,7 миллиона. Он говорил, что делал это все ради жены – чтобы она больше не тратила время на работу.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

До момента халвинга Биткоину прогнозируют обновление максимальной цены по двум причинам.

- 21 февраля 2024, 20:44

- |

👀Исторические данные о рыночных циклах и значения одного из основных технических индикаторов могут указывать на возможное дальнейшее увеличение стоимости криптовалюты.

По мнению аналитика 10X Research Маркуса Тиллена, курс биткоина может достичь нового исторического максимума в $69 000 к моменту четвертого халвинга, который запланирован на вторую половину апреля.

Маркус Тиллен опирается на данные индикатора относительной силы (RSI), который измеряет скорость и изменение цен. Согласно его анализу, уровень RSI биткоина за последние 14 дней впервые с декабря превысил отметку 80. Исторические данные показывают, что в 12 из 14 случаев, когда RSI превышал 70, цена биткоина в среднем росла на 54% в течение следующих 60 дней.

С учетом текущего уровня цен биткоина, Маркис Тиллен считает, что криптовалюта может достичь уровня $74 600 в ближайшие 60 дней. Курс биткоина на данный момент составляет $52 тыс., что на 25% выше начального уровня в начале года и на 207% выше минимума, зафиксированного в ноябре 2022 года.

( Читать дальше )

🤔За прошедшую неделю Ethereum опередил Bitcoin по темпам роста.

- 21 февраля 2024, 20:36

- |

👀За прошедшую неделю Ethereum (ETH), вторая по капитализации криптовалюта, показала значительный рост на бирже Binance, достигнув отметки $3000 впервые с апреля 2022 года. За последние сутки цена монеты выросла на приблизительно 4%, а за неделю — на более чем 13%.

За этот же период роста Ethereum обогнал биткоин по скорости прироста. Соотношение цен Ethereum к биткоину выросло на почти 7%, достигнув 0,056.

Банк Standard Chartered оценивает, что цена ETH может подняться до $4000 в ожидании утверждения спотовых биржевых фондов (ETF) на Ethereum в США, аналогично тому, как это произошло с биткоином.

Аналитики из брокерской компании Bernstein прогнозируют, что вероятность одобрения ETF на Ethereum регуляторами до мая составляет примерно 50%, с окончательным одобрением в течение следующих 12 месяцев.

При этом курс биткоина приблизился к $53 тыс., достигнув локального максимума в $52 985 на бирже Binance — это самый высокий показатель с ноября 2021 года.

@financial_triggers

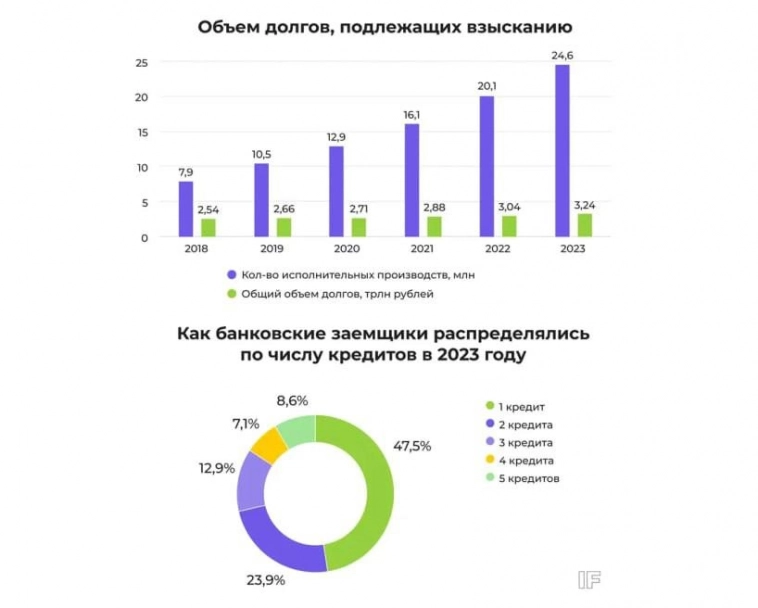

💀 Задолженность продолжает расти, и с этим нужно разбираться.

- 21 февраля 2024, 20:15

- |

Почти 25 миллионов случаев принудительного взыскания кредитов были зарегистрированы в 2023 году, что на 5 миллионов больше, чем годом ранее, сумма превышает 3 трлн. ₽. Количество россиян с пятью и более кредитами удвоилось за два года. Давайте обсудим, как избежать попадания в долговую яму.

1️⃣ Экономьте. Это кажется тривиальным, но это действенный метод. Сократите необязательные расходы и ищите новые источники дохода.

2️⃣ Систематизируйте свои долги. Мы предлагаем использовать нашу гугл-таблицу (ссылка), чтобы упорядочить информацию о ваших обязательствах.

3️⃣ Приоритизируйте. Начните погашение долгов с самой высокой процентной ставкой. Расчеты в Excel помогут определить, какой кредит следует погасить первым.

4️⃣ Используйте свободные средства для досрочного погашения кредитов. Освободившуюся сумму от ежемесячных выплат по самому дорогому кредиту направьте на погашение следующего, и так далее.

5️⃣ Погашайте досрочно в день ежемесячного платежа, чтобы минимизировать сумму процентов.

( Читать дальше )

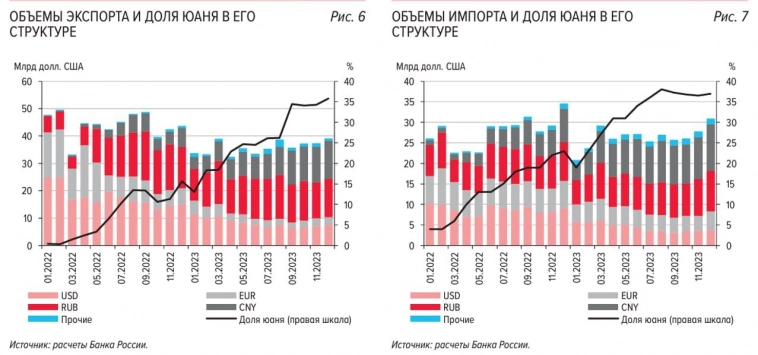

🤔 Почему инвесторы не любят дружественные валюты?

- 20 февраля 2024, 22:14

- |

Несмотря на санкции, инфраструктурные риски и комиссии банков, три четверти валютных депозитов россиян все еще хранятся в «токсичных» долларах и евро.

Почему не перевести свои средства в дружественные валюты? Есть несколько причин:

Ограниченный выбор вложений. Не все банки предлагают депозиты в юанях, а доступ к другим валютам и финансовым инструментам еще сложнее.

Дружественные валюты подвержены жесткому контролю. Например, курс юаня и рупии сильно зависит от действий властей Китая и Индии, их курс может манипулироваться.

«Дружественные экономики» не всегда надежны. В странах, таких как Китай, существуют проблемы, такие как кризис в сфере недвижимости, высокий уровень задолженности и социальные проблемы.

Существует риск вторичных санкций. Банки стран, таких как Китай, Турция и ОАЭ, опасаются таких санкций, что может привести к ограничению работы с Россией.

Однако, несмотря на эти риски, дружественные валюты играют важную роль в российской экономике, с 36% экспорта и 37% импорта, осуществляемых в юанях.

( Читать дальше )

🔝 Лучшие российские акции, соответствующие принципам Чарли Мангера

- 19 февраля 2024, 19:04

- |

Чарли Мангер, неразрывно связанный с Уорреном Баффетом в инвестиционном мире, всегда подчеркивал важность постоянного обучения. Хотя нельзя стать инвестором «как Мангер» после прочтения одного поста, его ключевые принципы остаются неизменными.

Что же это за принципы и какие российские акции лучше всего соответствуют этим принципам?

1️⃣ Понятный бизнес. Мангер считал, что понимание бизнеса не сводится к цифрам и отчетам. Продукция говорит о бизнесе лучше всего, и если вы регулярно пользуетесь продукцией компании, вы понимаете ее бизнес.

Кандидаты: Если вы сами пользуетесь продукцией компаний, таких как Сбербанк, Тинькофф, черкизовская колбаса, рыба от Инарктики, или делаете заказы на Озоне, то акции этих компаний могут быть интересны для вашего портфеля. Но перед этим прочтите следующий пункт.

2️⃣ Устойчивое преимущество. Спросите себя: «Сможет ли рынок обойтись без этой компании в будущем?» Если ответ нет, то эта компания может быть хорошим выбором для вашего портфеля.

Кандидаты: Как указывал Мангер, компании в сфере нефти обладают устойчивым преимуществом. Также ритейл и агросектор могут предложить компании с устойчивыми позициями.

( Читать дальше )

🚗 Бензин или электричество – на чем дешевле ездить?

- 16 февраля 2024, 18:28

- |

Прошлогодние продажи электромобилей в России оказались в 5 раз выше, чем в 2022 году! Но почему такой всплеск спроса? Действительно ли они помогают сэкономить на топливе и обслуживании? Или это просто каприз богатых, стремящихся к экологии?

Все данные представлены в таблице. Похоже, электромобили действительно выглядят более экономичными!

Что стоит знать о этих данных?

➖ Все расчеты проведены для Москвы. ➖ Это средние цифры, найденные и рассчитанные для всех типов автомобилей. ➖ Кредиты на электромобили с господдержкой доступны только через Evolute. ➖ Предполагается, что автомобиль в основном используется в городе, и зарядка чаще всего осуществляется дома по ночному тарифу. ➖ Для некоторых гибридов правительство установило льготы, сравнив их с электромобилями. Но в этом случае это не учитывается.

🧰 А что насчет технического обслуживания?! Отлично замечено! Мы старались найти усредненные цифры, но не смогли точно оценить расходы на обслуживание гибридов и электромобилей.

Ремонт гибридов точно сложнее и дороже, чем у обычных автомобилей, так как в них сочетаются двигатель внутреннего сгорания и аккумулятор.

( Читать дальше )

🛍 Ключевая ставка останется прежней надолго?

- 15 февраля 2024, 21:28

- |

Сохранение ключевой ставки на текущем уровне останется на долгое время, согласно прогнозу аналитиков. Эльвира Набиуллина намекала на возможное снижение лишь во второй половине года, но свежие данные не подтверждают необходимость изменений в монетарной политике.

Центральный банк ожидает, что инфляция в текущем году составит 4%, но на данный момент она составляет 7,4%. Ситуация вызывает опасения у аналитиков ЦБ, так как не уверены, что инфляция будет снижаться дальше. Несмотря на высокий уровень ключевой ставки, экономика продолжает расти, кредитование бизнеса не снижается, а активность на рынке труда остается высокой. Ожидается также увеличение тарифов ЖКХ летом.

🔼 Повышение ключевой ставки вряд ли произойдет, так как уже имеющийся уровень ставки в 16% считается значительным бременем для экономики. Прогнозируется, что рост ВВП в этом году составит не более 0,5-1,5%.

Россияне также начали активнее сберегать средства, что может свидетельствовать о предвидении возможного снижения ставки ЦБ.

( Читать дальше )

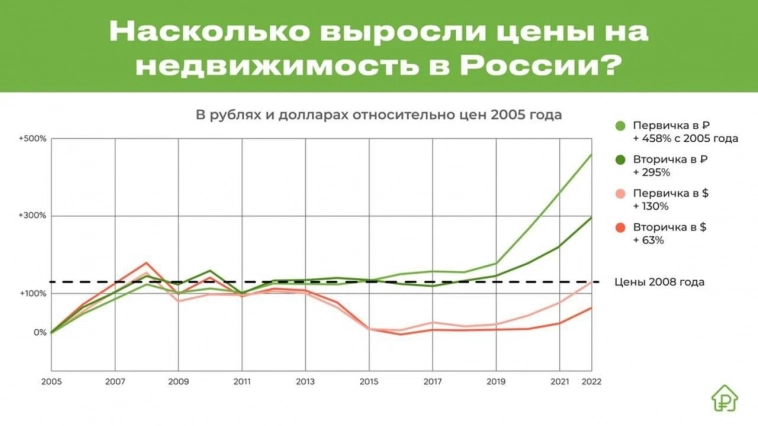

🎈В России «пузырь недвижимости»?

- 15 февраля 2024, 19:27

- |

В России возникает опасение относительно возможного «пузыря» на рынке недвижимости. Центробанк выражает опасения, утверждая, что рынок жилья перегревается из-за льготной ипотеки, которая с 2020 года стимулирует спрос и поднимает цены на жилье. Это вызывает обеспокоенность в финансовых кругах.

💣 На графиках видно, что с 2008 по 2019 годы цены на недвижимость оставались почти неизменными. Это может быть хорошо для покупателей, но менее привлекательно для инвесторов. Кроме того, обесценение рубля означает, что вложения в жилье за это время не приносили значительного дохода в валюте.

Однако с 2020 года наблюдается резкий подъем цен на недвижимость. Это произошло при неизменных доходах у россиян, что указывает на то, что спрос искусственно поддерживается государством через льготную ипотеку. Если эта поддержка будет сокращена, рынок может столкнуться с недовольством из-за высоких цен.

Таким образом, хотя можно спорить о том, является ли это настоящим пузырем, что-то неправильное происходит на рынке недвижимости, и это требует внимания. ❌ Центробанку может потребоваться вмешательство для стабилизации ситуации, например, путем ужесточения политики по

( Читать дальше )

теги блога Финансовые триггеры

- инвестиции

- bitcoin

- bybit

- dogecoin

- ethereum

- Hamster

- Hamster Kombat

- IMOEX

- IPO

- NotCoin

- Solana

- TON

- автомобили

- аирдроп

- акции

- алкоголь

- банки

- банкротство

- бедность

- бензин

- биржа криптовалют

- биткоин

- блокчейн

- богатство

- брокеры

- бюджет

- ВВП России

- вклады

- Владимир Путин

- догикоин

- долги

- доллар

- евро

- задолженность

- закон

- заработок в интернете

- заработок в сети

- игра

- иена

- инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- ключевая ставка ЦБ РФ

- кредиты

- кредиты населению

- крипто

- криптобиржа

- криптовалюта

- листинг

- личные финансы

- Личные финансы и мечта

- маркет

- минфин

- мобильный пост

- мошенники

- накопительные счета

- налоги

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- недвижимость в РФ

- НМТП

- Новости

- новости России

- облигации

- оффтоп

- песни о трейдинге

- повышение НДФЛ

- поезд

- поправки в закон

- послание Федеральному Собранию

- право

- премаркет

- прогноз биткоина

- прогрессивная шкала налогообложения

- пузырь

- путешествие

- рентал про

- самолет

- семейный бюджет

- складская недвижимость

- статьи

- трейдинг

- тренды

- финансы

- фондовый рынок

- форекс

- фьючерс MIX

- халвинг биткоина

- ЦБ РФ

- Чарли Мангер

- экономика

- экономия

- электромобили

- эфириум

- юань

- Яндекс

- Яндекс Маркет