OctanBroker

«Европлан» — акция с фиксированной доходностью

- 23 января 2026, 09:21

- |

После закрытия сделки по приобретению у холдинга «ЭсЭфАй» пакета акций лизинговой компании «Европлан», составляющего 88,13% от уставного капитала последней, Альфа Банк, в соответствии с Федеральным законом «Об акционерных обществах», сделал миноритарным акционерам обязательное предложение о покупке всех ценных бумаг эмитента данного типа. Цена приобретения составляет 677,9 рублей за одну акцию. Срок принятия данного предложения истекает 24.03.26 г. Покупатель обязан оплатить приобретаемые ценные бумаги в течение 17 дней после истечения этого срока. Таким образом, окончательная дата расчетов не может быть позднее 10.04.26 г. Отличительной особенностью данной оферты от оферты того же «ЭсЭфАй» относительно собственных акций является отсутствие каких-либо дат отсечки для реализации права выкупа, а также гарантированный выкуп всех предъявленных к нему ценных бумаг.

В настоящий момент акции «Европлана» торгуются на Московской бирже по цене 645 рублей.

( Читать дальше )

- комментировать

- 340

- Комментарии ( 0 )

Да пребудет с нами сила!

- 22 декабря 2025, 10:45

- |

Друзья! Сегодня у нашей компании день рождения! Именно в этот день в далеком 1997 году мы вступили в изнурительную схватку с недооценкой российского фондового рынка. Прошло 28 лет. Недооценка приобрела хроническую форму. Но мы не опускаем руки и верим, что однажды настанет день, когда отечественный рынок будет оценен без кратного дисконта к своим зарубежным собратьям, и лицо российского инвестора озарится радостной улыбкой!

Индекс Московской Биржи - 6 лет страданий

- 16 декабря 2025, 11:02

- |

Структурные облигации - плохой продукт в красивой упаковке

- 11 декабря 2025, 12:25

- |

Банк России опубликовал информационно-аналитическую записку под названием «Структурные облигации: рыночная динамика, риски и доходность». Из нее следует, что основными эмитентами этих продуктов являются АО «Сбербанк КИБ», Банк ВТБ (ПАО) и АО «Альфа-Банк». Всего в обращении по состоянию на июль 2025 находилось структурных облигаций, выпущенных банками, брокерами и дилерами на сумму 399 млрд. рублей. В своем резюме специалисты Банка России отмечают следующее:

«Погашенные в 2022–2024 годах структурные облигации принесли инвесторам доходы ниже рынка. Средневзвешенная по объему выпуска реализованная (фактическая) доходность составила 3,2% годовых. Усредненная доходность структурных облигаций меньше, чем у консервативных стратегий, таких как покупка корпоративных облигаций, ОФЗ или паев фондов денежного рынка.

Структурные облигации выпускаются в основном банками, брокерами и дилерами и предназначены для розничного квалифицированного инвестора. Инструменты доступны через брокерские мобильные приложения, где клиентам обещают доходность 20–50% годовых при умеренном и позитивном сценариях.

( Читать дальше )

Дивидендная доходность ПАО ЭсЭфАй (SFIN) 50+%. Есть подвох?

- 03 декабря 2025, 10:28

- |

Наступил декабрь — месяц, изобилующий дивидендными отсечками по итогам работы компаний за 9 месяцев. В этом году особняком выделяются акции ПАО «ЭсЭфАй», чей совет директоров рекомендовал выплату дивидендов в размере 902р. на акцию, что составляет 53% от текущей её цены. Дата фиксации реестра акционеров для выплаты 25 декабря.

Что стоит за такой щедрой выплатой и есть ли тут возможность для инвестора?

Основным источником выплаты являются средства, которые компания должна получить от сделки по продаже своего флагманского актива ЛК «Европлан» Альфа банку. После этого в портфеле холдинга останутся 49% ВСК и миноритарный пакет М-Видео. Дальнейшая стратегия компании неизвестна. В таких обстоятельствах сложно предположить, чтобы акции пользовались спросом у широкого круга инвесторов. Разве что с хорошим дисконтом к оценочной стоимости составных частей. Котировка мартовского фьючерса предполагает примерную оценку рынком будущей стоимости акций в районе 800-850 рублей. С большой долей вероятности можно предположить, что дивидендный гэп будет больше размера самого дивиденда, а значит доходность в 50+% не должна вводить в заблуждение.

( Читать дальше )

Ирония судьбы....

- 02 декабря 2025, 10:53

- |

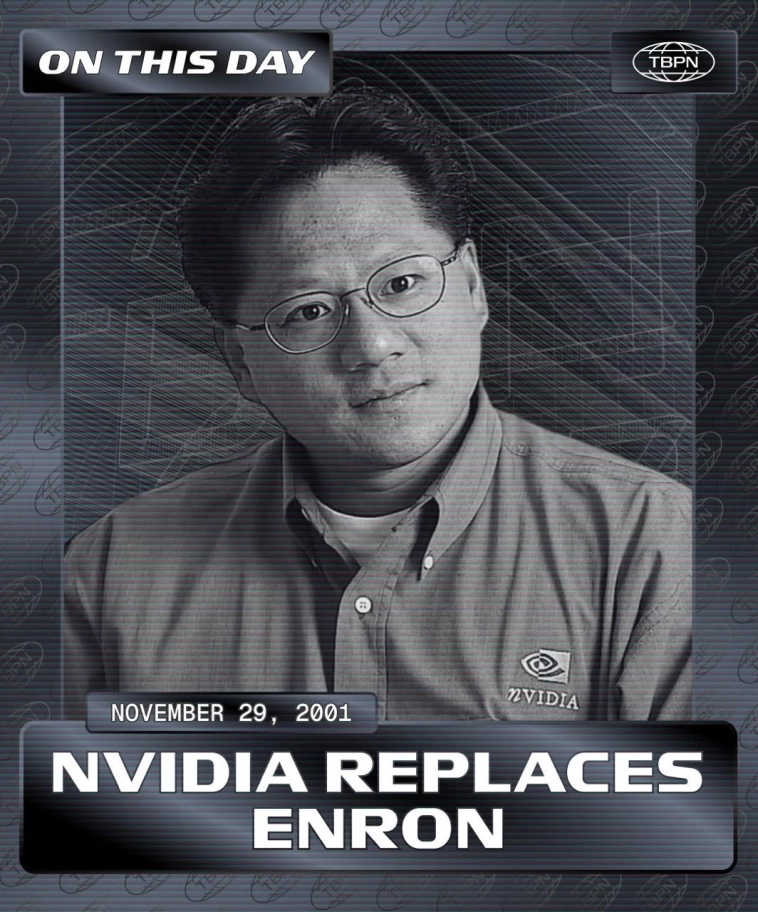

Оказывается, ныне самая дорогая компания в мире (4,3 трлн долларов сейчас), заменила в индексе S&P500 компанию Enron, «прославившуюся» у инвесторов совершенно по другому поводу...🤔

Вот такая загогулина, понимаешь!