Сергей Верпета

О РусАгро

- 13 мая 2016, 22:53

- |

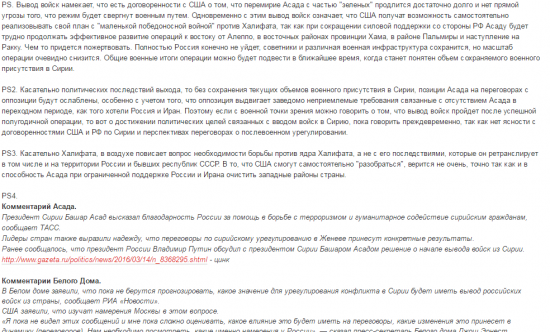

Рисунок цепочка создания ценности

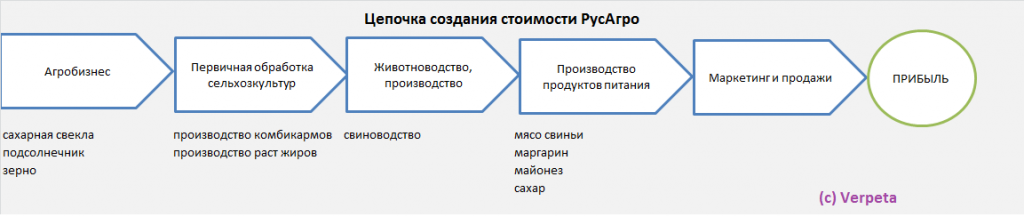

Рисунок структура выручки РусАгро

( Читать дальше )

- комментировать

- 218 | ★6

- Комментарии ( 12 )

Возвращаюсь к фундаменталу компаний попытка 2. Мосэнерго.

- 12 мая 2016, 21:43

- |

ну и далее, чья-то самореализация и фантазия. Сколько же мне лайков запросить?

… мм… да, вопрос!

хотя… если, даже хоть одному человеку понравится и получится запустить адекватное обсуждение фундаментала компании или обсудить инвест привлекательность других компаний, то для меня это будет достаточной мотивацией чтобы продолжать проект.

приблизительно год назад я уже возвращался) тогда тоже начинал с Мосэнерго. Вот та часть, что касается бизнеса Мосэнерго:

Мажоритарный акционер ООО «Газпром энергохолдинг» с долей 53,5%. Второй крупный стейк у Города Москва в лице Департамента городского имущества города Москвы в 26,45%. Это блок-пакет и возможность блокировать основные стратегические решения.В чём бизнес? Производство и продажа тепло- и электроэнергии. Монополист в городе Москва. 57% выручки это продажа электроэнергии, 40,5% выручки это продажа теплоэнергии. При этом 4,5% от выручки компания тратит на транспортировку тепла.

( Читать дальше )

Тема дня # 35. Иранский Чёрный лебедь или конспирологическое

- 09 марта 2016, 14:49

- |

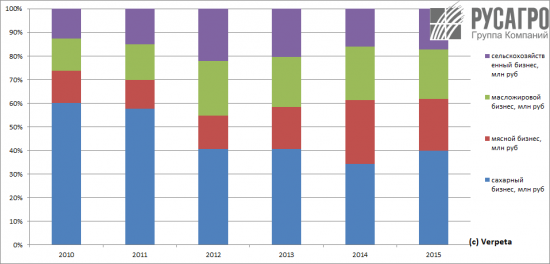

… а, что, если новая президентская администрация США посмотрит, на слишком быстро усиливающийся Иран, (вот картинка из моего досье по новостям по Ирану для иллюстрации гипотезы):

и передумает ослаблять санкционную удавку с Ирана, а может даже и вернёт «нефтяной пакет санкций». Вот и сегодня звоночек прозвучал:

Конгресс США намерен добиваться новых санкций против Ирана

Лондон. 9 марта. ИНТЕРФАКС — Конгресс США собирается добиваться введения новых экономических санкций против Ирана, заявил спикер палаты представителей республиканец Пол Райан, слова которого приводит Би-би-си.

Санкции против Ирана должны действовать «пока режим не прекратит своё агрессивное, провокационное поведение, направленное против США и их союзников», - сказал П.Райан.

По его словам, испытания баллистических ракет, проведенные Ираном во вторник, противоречат международному праву. Спикер палаты назвал их провокацией, направленной против США.

В последний раз Иран проводил испытания ракет осенью 2015 года. В ответ в январе США ввели новые санкции в отношении иранских компаний и частных лиц.

Иран настаивает, что испытания ракет не связаны с его ядерной программой.

Где тогда будет нефть?

Январь 2016. Что имеем?

- 31 января 2016, 14:37

- |

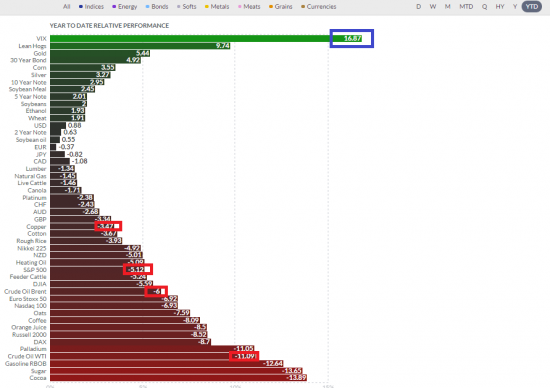

Рисунок Перфоманс наиболее торгуемых фъючерсов

в этой диаграмме наглядно виден процесс risk off начала года: рост VIXа, рост золота на фоне распродаж в меди, энергоносителях, индексах акций Европы, США, Японии. Поводом стал Китай, разруха на фондовом рынке, которую устроили спекулянты на фоне экономической статистики замедления темпов роста «узкоглазого дракона».

Происходящие мировые события повлияли конечно же и на «наши активы»:

( Читать дальше )

Листая годовые отчёты. ТМК

- 05 января 2016, 11:02

- |

ТМК Дмитрия Пумпянского (владеет 67,75% акций) продает ВТБ акции на 10 млрд руб. ($140 млн по курсу на 30 декабря) с возможностью их обратного выкупа «в течение нескольких лет», сообщила трубная компания. Точный размер пакета не указывается, поскольку часть акций должна быть продана банку в 2016 году, но по оценкам БКС, исходя из рыночной капитализации ТМК (60,36 млрд руб., или около $830 млн) речь может идти о 16%. ТМК уже продала банку около 8% казначейских акций, сказал старший вице-президент по стратегии и развитию бизнеса компании Владимир Шматович. По его словам, структура сделки по продаже остальных акций еще не определена, но «возможны разные механизмы, чтобы этот пакет создать» (цитата по «Интерфаксу»). Кирилл Чуйко из БКС полагает, что это может быть сделано в рамках допэмиссии. В декабре 2014 года ТМК уже продавала на 5,5 млрд руб. акции допэмиссии «Роснано» (владеет около 5,5% трубной компании). Договоренности по lock-up периоду для ВТБ и условия обратного выкупа стороны не раскрывают.

( Читать дальше )

Сделка в ИнтерРАО. Не понятен излишний оптимизм в бумагах

- 04 января 2016, 14:01

- |

Рисунок Динамика акций ИнтерРАО

( Читать дальше )

Тема дня # 34. Нефтяные цифры

- 04 января 2016, 13:13

- |

- на 1,4% выросла добыча в РФ за 2015 год, на 10,6% вырос экспорт сырой нефти из РФ за 2015 год

- $42.26 установила Petronas официальную цену продажи нефти с декабря

- на 21,1% вырос импорт нефти в Южную Корею (97,9 млн баррелей в год) на текущую дату г/г

- на 3,0 млн барр/сут нарастила добычу г/г KuwaitOil в 2015

- 3,125 млн барр/сут составил экпорт нефти из Ирака в среднем в декабре 2015 года, 3,005 млн барр/сут в среднем по итогам 2015 года, прирост по отношению к 2014 году составил 0,488 млн барр/сут или +19,4%

- на 2% выросла китайская добыча нефти за 11 мес 2015 года до 195 млн тонн

- на 2,6 млн баррелей выросли запасы нефти в США за неделю окончившуюся 25 декабря 2015 года

- на 0,5 млн барр/сут планирует нарастить Иран экпорт нефти в течении недели после окончательной отмены санкций и ещё на 0,5 млн барр/сут в течение 6 месяцев после отмены санкций

2015 год. Что имеем?

- 03 января 2016, 14:03

- |

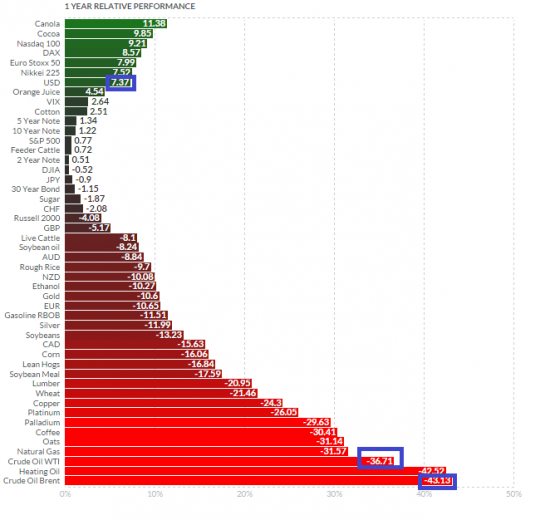

Рисунок 1 year relative perfomance

( Читать дальше )

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ