BCS

Что ждет мировую экономику в 2016 году?

- 20 октября 2015, 05:07

- |

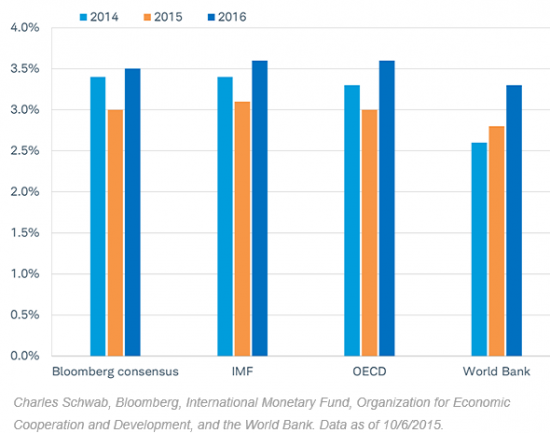

В начале октября МВФ снизил прогноз по росту глобальной экономики. Однако, что более важно, оценка на 2016 год все еще остается достаточно неплохой и подразумевает 3,6%-ю позитивную динамику после предполагаемых 3,1% в этом году.

Более того, другие структуры, включая Всемирный банк, Организацию по экономическому сотрудничеству и развитию, а также Bloomberg с его консенсусом от аналитиков, ожидают улучшения в 2016 году.

В соответствии с оценкам МВФ, ВВП США в 2016 году может вырасти на 2,8%, что является наилучшей динамикой с 2005 года. А экономика еврозоны увеличится на 1,6%. Негативная компонента прогноза связана, прежде всего, со странами, ориентированными на добычу сырья.

Следует отметить, что прогнозы МВФ важны для понимания ситуации. Согласно исследованию Bloomberg, оценки организации, как правило, более точны, нежели прогнозы мировых ЦБ (в частности, ФРС).

Следует отметить, что возвращение к 3,5%-м темпам роста глобальной экономики приведет динамику в соответствие со средним показателем за прошлые 50 лет. Более высокий рост может привести к улучшению продаж многих компаний, что может оказать поддержку мировому рынку акций.

БКС Экспресс

- комментировать

- ★1

- Комментарии ( 1 )

Альтернативная рецессия в США. Стоит ли ее бояться?

- 19 октября 2015, 05:01

- |

В последнее время на фоне выхода неоднозначной макростатистики появились слухи о грядущей рецессии в США. Давайте попробуем разобраться, насколько они обоснованы?

Действительно, определенные поводы для беспокойства есть. Америка может столкнуться с рецессией, но не полномасштабной, а так называемой «рецессией корпоративных прибылей». По данным исследовательской организации FactSet, падение консолидированной прибыли компаний S&P 500 в 3-м кв. г/г может составить 5,5%. Это грозит стать 2-м отрицательным кварталом подряд и наихудшей ситуацией с 2009 года. Подобная ситуация обусловлена, прежде всего, падением цен на сырье и сильным долларом.

Проблема в том, что рецессии корпоративных прибылей не часто случаются без общеэкономических рецессий. Однако Deutsche Bank призывает не паниковать, считая, что реальной рецессии в США не произойдет.

Аналитики указывают на солидный сектор услуг, который формирует 85% экономики США. По мнению Deutsche Bank, для начала рецессии в классическом понимании нужно более широкомасштабное сокращение доходов американских компаний. А пока речь идет о влиянии вышеуказанных негативных факторов скорее на отдельные сегменты. Примечательно, что если посмотреть на маржу (рентабельность) продаж корпораций S&P 500, то пострадали преимущественно показатели нефтегазового сектора.

( Читать дальше )

Goldman Sachs: Три причины, почему S&P 500 не будет раллировать до конца года, и что в связи с этим предпринять

- 16 октября 2015, 05:03

- |

До конца 2015 года осталось менее трех месяцев. Усилившаяся рыночная волатильность заставляет задуматься, а как же он будет завершен? Мнения разняться, при этом аналитики Goldman Sachs настроены не слишком оптимистично.

Согласно оценкам экспертов, S&P 500 закроется на отметке 2000 пунктов, что есть неподалеку от текущих уровней.

В качестве ключевых факторов были выделены:

1. Ожидаемые слабые корпоративные прибыли американских компаний за 3-й кв., падение рентабельности продаж в сочетании с не слишком сильными прогнозами на 4-й кв.

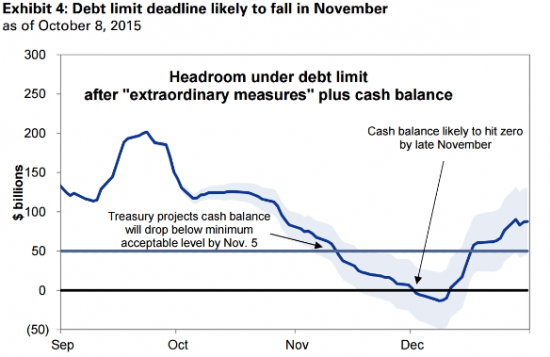

2. Ноябрь может быть омрачен дискуссиями относительно потолка долга в США. Ситуация омрачается отставкой спикера нижней палаты Конгресса Джона Бейнера. Лимит госзаймов, вероятно, будет исчерпан в районе третьей недели ноября. По мнению Goldman Sachs, сделка будет достигнута в последний момент.

3. В декабре внимание участников рынка переключится на монетарную политику ФРС. Аналитики Godman Sachs считают, что 16 декабря произойдет первое повышение ключевой ставки. Следует отметить, что в целом инвесторы склоняются к мнению о подобном шаге не раньше марта следующего года. При этом затягивание с монетарным ужесточением в определенный момент вызвать беспокойство относительно ситуации в глобальной экономике.

( Читать дальше )

Индекс «черного лебедя» взлетел на новые высоты

- 15 октября 2015, 05:17

- |

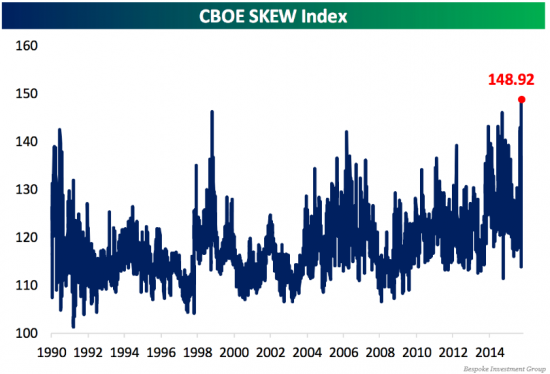

В свете событий последних нескольких недель инвесторы крайне обеспокоены ситуацией на финансовых рынках. Об этом свидетельствует индекс асимметрии (CBOE Skew), получивший прозвище «Индекс черного лебедя».

Черный лебедь является олицетворением крайне необычного и важного для рынков события; фраза впервые была использована Нассимом Талебом в его одноименной книге 2007 года.

Значение Skew на уровне 100 указывает на низкий риск появления «тяжелых хвостов», или крайне неожиданных явлений. Однако сейчас ситуация более экстремальная. В понедельник индикатор установил новый рекорд – 148,92. Это выше уровня, зафиксированного перед обвалом американского рынка недвижимости в 2006 г., и даже превышает значение времен краха фонда Long-Term Capital Management в 1998 г.

Таким образом, обеспокоенность на рынках нарастает, хотя во вторник индекс и откатился от максимумов. Не совсем понятно, что именно спровоцировало резкий взлет Skew в начале недели. Однако в целом инвесторов тревожит ситуация в Китае и перспективы монетарной политики ФРС.

( Читать дальше )

Растут или падают корпоративные прибыли в США?

- 14 октября 2015, 05:13

- |

Существует, по крайней мере, три момента, выделяемые аналитиками в отношении низких цен на энергоносители и сильного доллара: 1) это плохо для прибыли компаний-экспортеров S&P 500; 2) инфляционные показатели находятся под давлением; 3) большинство чиновников и экспертов считают эти моменты временными.

На прошлой неделе стартовал сезон публикации корпоративной отчетности в США. Оценки аналитиков разнятся. Однако в целом эксперты прогнозируют падение консолидированной прибыли S&P 500 в 3-м кв. относительно аналогичного периода прошлого года.

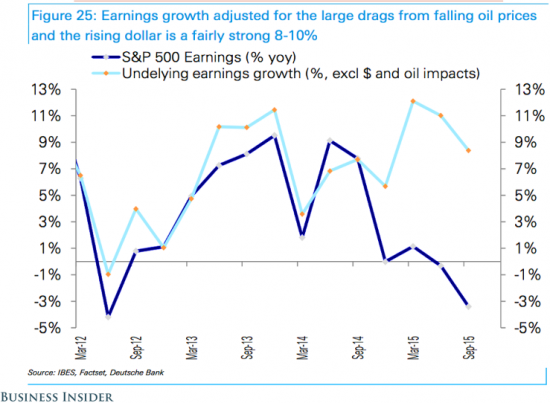

Тем не менее, следует понимать, что финансовые показатели находятся под давлением из-за возможно временных факторов. Таким образом, необходимо смотреть на «очищенные» оценки.

На приведенном ниже графике Deutsche Bank продемонстрировал как прогнозируемое 4%-е падение консолидированной прибыли S&P 500 превращается в возможный рост на 8%, если убрать эффекты слабой нефти и высокого доллара.

БКС Экспресс

Грядет ли рецессия в США? Один из ключевых индикаторов говорит, что нет

- 13 октября 2015, 05:07

- |

В последние недели на фоне турбулентности мировых финансовых рынков и выхода неоднозначных макроданных возникли слухи относительно грядущей рецессии в Америке.

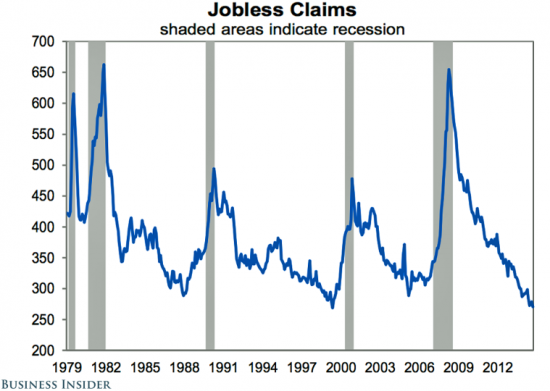

Однако один из индикаторов продолжает разрушать легенды. Речь идет о недельной статистике по рынку труда США. Число первичных обращений за пособиями по безработице находится невдалеке от минимума за 42 года. В прошлый четверг оно составил 262 тыс., а четырехнедельная средняя по показателю – 267 тыс.

В недавней аналитической записке главный стратег инвестдома BMO CapitalБрайан Бельски обратил внимание на тот факт, что индикатор подскакивал в преддверии всех рецессий после Второй мировой войны. Сейчас этого не наблюдается.

Следует отметить, что недельные данные идут в разрез с достаточно слабыми payrolls за сентябрь. Однако эксперты Capital Economics считают данные от BLS скорее исключением, указывая на расхождение сентябрьского отчета с прочей статистикой по рынку труда США. Речь идет не только о благоприятных initial jobless claims, но и о числе созданных вакансий, а также соответствующем индикаторе от Conference Board.

Таким образом, исходя из недельных данных по рынку труда США, особых поводов для беспокойства нет. Американская экономика может замедлиться, однако, о грядущей рецессии говорить пока рано.

БКС Экспресс

Почему iPhone являются важной компонентой американской экономики?

- 09 октября 2015, 04:56

- |

В последние годы в США наблюдается интересный ритуал: Apple представляет новую модель iPhone и американский импорт взлетает.

Так произошло и в этот раз. В августе импорт в США вырос на 2% — до $233,4 млрд, в результате чего дефицит торгового баланса достиг пятимесячного максимума. Дело в том, что на 30% подскочила и составила $9,1 млрд категория известная как «мобильные телефоны и другие продукты для домохозяйств». При этом более половины категории этой категории были сформированы именно за счет мобильных телефонов. Миллионы iPhone были ввезены в США в августе в преддверие релиза новой модели, чтобы ретейлеры могли начать продавать их уже в сентябре.

Следует отметить, что на текущий момент мобильные телефоны являются одной из наиболее импортируемых категорий продуктов в Америку, с долей около 2,3% от валового долларового объема импорта. Более значимыми сегментами являются лишь автомобили, нефть, компьютеры, тяжелая техника и телекоммуникационное оборудование.

В начале 1990-х мобильные телефоны были лишь незначительной компонентой американской внешнеторговой картины. Однако затем технологии стали эволюционировать, а многие производители переместили производство в Азию. Феномен взлета импорта в первый раз наблюдался в 2004 году после релиза бестселлера Motorola Razr.

В 2007 году продукцию Motorola, Nokia, Research in Motion и пр. потеснили первые iPhone. Дальнейшему скачку импорта «яблочных» смартфонов не смогла помешать даже рецессионная ситуация. Единственным реальным конкурентом Apple смог стать лишь Samsung.

( Читать дальше )

Стартует сезон корпоративной отчетности в США. На что обратить внимание инвестору?

- 08 октября 2015, 13:50

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует сегодня. После закрытия торгов в США алюминиевый гигант Alcoa опубликует свои финансовые результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 3-й квартал 2015 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка в целом. Возможны значительные движения в бумагах. Так, после летнего релиза акции Google за один день выросли примерно на 16%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

( Читать дальше )

Лидеры и аутсайдеры рынка США: На каких бумагах можно было заработать более 50% за месяц

- 08 октября 2015, 05:12

- |

Мы обращаем ваше внимание на американские акции, которые продемонстрировали наилучшую и наихудшую динамику за месяц. Это может помочь вам в выборе отдельных бумаг, если вы придерживаетесь стратегии покупки самых сильных акций или же наоборот самых дешевых. Кроме того, можно находить чрезмерно перекупленные инструменты, которые становятся интересными для спекулятивной короткой продажи. Американский рынок акций настолько большой, что всегда можно найти интересную торговую идею, основанную как на техническом, так и на фундаментальном анализе.

Среди бумаг, которые продемонстрировали наибольший прирост за месяц, выделим акции, входящие в первую тройку лидеров: Lincoln Educational Services (+140,48%), Envivio (+119,89%), MYOS Corp. (+118,13%).

Lincoln Educational Services Corp. (NASDAQ: LINC) – предоставляет образовательные услуги в сфере повышения квалификации. Индустрия находится под давлением со стороны регуляторов. Однако в последние дни наблюдается отскок после затяжного падения.

( Читать дальше )

Валютные резервы Китая активно сокращаются

- 07 октября 2015, 13:11

- |

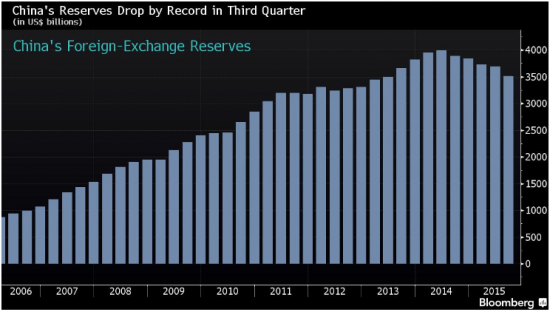

Валютные резервы КНР в сентябре продолжили падение, уменьшившись на $43,3 млрд – до $3,514 трлн. Цифра оказалась ниже $57 млрд, ожидавшихся в среднем экономистами (по данным Bloomberg).

При этом в августе было зафиксировано сокращение на $93,9 млрд. Всего за 3-й кв. валютные резервы Поднебесной «похудели» на $180 млрд, что стало рекордным падением.

Подобная ситуация связана девальвацией юаня в августе. Китайская валюта стала более рыночно-ориентированной. Как результат, Народному банку Китая пришлось проводить интервенции с целью сглаживания колебаний национальной валюты. При этом наблюдается активный отток капитала. В августе из страны были выведены рекордные $141,66 млрд.

Следует отметить, что резервы золота на конец сентября составили $61,2 млрд против $61,8 млрд в августе.

БКС Экспресс

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония