Кiller_FX

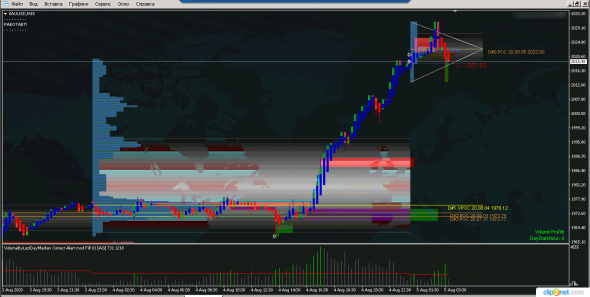

Акции АФК Системы в моменте подскочили на 12%

- 12 августа 2020, 04:22

- |

Акции Системы пошли в рост после появления новости о регистрации первой вакцины от коронавируса в РФ. Вакцина «Спутник V» будет производиться компанией Биннофарм, принадлежавшей холдингу АФК Система.

АФК Система – это один из крупнейших российских конгломератов, одним из перспективных направлений которого является фармацевтика. В июне Система договорилась с РФПИ и исследовательским центром им. Гамалеи вместе работать над производством вакцины от коронавируса. Результат работы сегодня представлен публике.

📌ПРО ВАКЦИНУ: новость о вакцине озвучил сам Владимир Владимирович Путин и подтвердил серьезность намерений фактом того, что прививка уже поставлена его дочери.

К концу августа в РФ может стартовать кампания по вакцинации врачей и учителей, а с 2021 г. планируется прививать массово население. При этом, вакцина еще не прошла третью и четвертую стадию исследований, поэтому говорить о мировом лидерстве РФ в разработке вакцины преждевременно. Для признания на мировой арене нужны дальнейшие исследования. Astrazeneca, Pfizer и Moderna находятся ± на том же уровне в этой гонке. Регистрация вакцины в РФ обусловлена менее строгими стандартами к разработке вакцины по сравнению с Европой и США.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Покупай Яндекс дорого будет ещё дороже!

- 12 августа 2020, 01:55

- |

Яндекс действительно стоит очень дорого. Значение мультипликатора P/E — 165. Сравни, например, с Alphabet (Google), P/E = 33. У Facebook чуть меньше — 32.

Почему так получается? Текущая прибыль Яндекса совсем небольшая. За 2019 год компания заработала всего 12 млрд. руб. чистой прибыли. Для сравнения — такой же размер прибыли у Ленэнерго — достаточно крупной, но, тем не менее, региональной энергетической компании. Именно в этом и заключается феномен очень высокого P/E — инвесторы верят, что потенциальная прибыль у Яндекса может быть кратно выше.

Одно дело внутренняя стоимость акции, другое дело спекулятивная (завышенная или недооцененная рынком) — эти ценообразующие факторы учитываются в рыночной цене акции, другими словами -акция стоит ровно столько — по чём её оценивает рынок .

Практический курс акции определяется этими 3-мя факторами

( Читать дальше )

Золото впервые в истории стоит больше $2000 за унцию.

- 04 августа 2020, 18:33

- |

Котировки золота на сегодняшней торговой сессии обновили максимумы, поднявшись до $2000 за унцию. Это самый высокий уровень в истории.

( Читать дальше )

Влияние базовых экономических факторов на российские акции и отрасли.

- 04 августа 2020, 17:11

- |

📈 Ближе всего к максимумам за год:

Полюс

Яндекс

Полиметалл

ПИК

Ростелеком

Мосбиржа

Система

Детский мир

📉 Ближе всего к минимумам за год:

Газпром

Казаньоргсинтез

( Читать дальше )

Новые выпуски на рынке корпоративного долга

- 04 августа 2020, 17:01

- |

📋 Рейтинг А

🏦 ВЭБ, RU000A101WF5

Срок – 6,9 года, доходность 6,52%

🏦 Росэксимбанк, RU000A101T56

Срок – 6,9 года, доходность 6,47%

🏦 МБЭС, RU000A101RJ7

Срок – 3,9 года, доходность 6,37%

🛢 Славнефть, RU000A101T64

Срок – 4,9 года, доходность 6,25%

🛢 Роснефть, RU000A101SF3

Срок – 4,8 года, доходность 5,98%

🏦 Газпромбанк, RU000A101Z74

Срок – 3,5 года, доходность 5,92%

🏦 ПСБ, RU000A101U38

Срок – 1,9 года, доходность 5,91%

🔌 МОЭК, RU000A101XS6

Срок – 6,0 года, доходность 5,77%

🔌 Россети, RU000A101XH9

Срок – 5,0 года, доходность 5,63%

🏦 ВТБ, RU000A101YR6

Срок – 1 год, доходность 4,64%

📋 Рейтинг BB

⚒ Гидромашсервис, RU000A101WH1

Срок – 2,9 года, доходность 7,60%

🚗 РЕСО-Лизинг, RU000A101ST4

Срок – 1,9 года, доходность 7,03%

🚗 Совком Лизинг, RU000A101XE6

Срок – 3 года, доходность 6,72%

🏭БСК, RU000A101UR4

Срок – 4,9 года, доходность 6,63%

🛒X5 Финанс, RU000A101UQ6

Срок – 14,9 года, доходность 5,84%

📋 Рейтинг B

🏗 Гарант Инвест, RU000A101V37

Срок – 1,2 года, доходность 11,76%

🚗 ГТЛК, RU000A101SC0

Срок – 6,8 года, доходность 7,34%

🚗 Балтийский Лизинг, RU000A101Z66

Срок – 4 года, доходность 7,12%

🏦 ХК Финанс, RU000A101U79

Срок – 2,9 года, доходность 6,71%

🗂АФК Система, RU000A101XN7

Срок – 9,9 года, доходность 6,42%

🚛Камаз, RU000A101SM9

Срок – 2,8 года, доходность 5,86%

( Читать дальше )

В России вступили в силу поправки в закон «О национальной платёжной системе».

- 04 августа 2020, 15:17

- |

В России вступили в силу поправки в закон «О национальной платёжной системе». Они ограничивают возможность пополнять электронные кошельки наличными.

Поправки объяснили борьбой с финансированием терроризма и распространением наркотиков. Теперь пользователи QIWI, WebMoney, PayPal, VK Pay, «Яндекс.Денег» и других электронных кошельков не смогут анонимно пополнять их через терминалы или офисы операторов мобильной связи.

Пополнить электронный кошелек теперь можно только через банковский счёт, привязанный к данным конкретного человека.

Во многих штатах США коронавирус вновь переходит в наступление

- 04 августа 2020, 14:43

- |

Хотя буквально несколько недель назад Америка, казалось, наконец стала побеждать пандемию, июль стал для страны крайне печальным: судя по статистике, в целом ряде штатов опять начался рост заражённых, передаёт CNN. По данным канала, эксперты считают, что вторая волна — результат слишком ранней отмены карантинных ограничений и недостатка сознательности у отдельных граждан

Достижения в плане борьбы с пандемией коронавируса, за которые Америке пришлось расплатиться «болезненными» для экономики карантинными мерами, в ряде штатов страны практически полностью нивелировал «кошмарный» июль, сообщает CNN. Как пишет сайт канала, по итогам минувшего месяца отдельные американские регионы побили рекорды по числу новых случаев коронавируса, количеству госпитализированных с COVID-19 пациентов и смертям от инфекции.

Как передаёт CNN, по данным Университета Джона Хопкинса, за прошлый месяц в США был зафиксирован рекордный прирост заболевших за всё время с момента начала пандемии — более 1,9 млн новых случаев. При этом, как уточняют специалисты университета, дело не только в том, что в стране стали тестировать больше людей: процент положительных тестов также увеличивается. Если бы рост новых случаев был лишь результатом ускорения тестирования, то доля положительных проб в статистике оставалась бы прежней или снижалась, однако этого не происходит, подчёркивают эксперты.

( Читать дальше )

теги блога Кiller_FX

- Bitcoin

- EUR USD

- EURUSD

- forex

- GBPUSD forex прогноз валютная пара

- S&P500 фьючерс

- Tesla

- акции

- акции рф

- анали

- аналитика

- аналитка

- АФК Система

- баффет

- безработица в сша

- бесплатные сигналы

- Билл Вильямс

- биржа

- биткоин

- валюта

- валюты

- ВТБ

- газпром

- госдолг сша

- доллар

- доллар курс

- Доллар рубль

- доллар сегодня

- евра

- Евра EURUSD

- евро

- евродоллар

- евродоллар eurusd торговый сигнал

- заработок

- заработок в сети

- золото

- индекс

- Китай Америка

- ковид 2019

- коронавирус

- коронавирус в США

- короновирус

- короновирус в сша

- короновирус США вирусология

- котировки золота

- Крах США

- кризис 2020

- кризис в сша

- криптавалюта

- криптовалюта

- криптовалюта как заработать

- курс валют

- Московская биржа

- Нефть

- Новости

- новости рынков

- обзор рынка

- обзор рынка форекс

- он-лайн торговля

- опрос

- оффтоп

- порно

- прогноз

- прогноз валют

- прогноз евро

- прогноз нефти

- прогноз по биткоину

- прогноз по доллару

- прогноз по евро

- прогноз по золоту

- прогноз по нефти

- прогноз по нефти 2020

- прогноз рубля

- прогноз рынков

- работа

- риск

- рост акций

- Сбербанк

- Северсталь

- секс

- сигналы

- сигналы форекс

- скачать бесплатно

- ставка

- торговые сигналы

- торговые системы

- трамп

- флаг

- фондовый рынок

- форекc

- форекс

- форекс грааль

- форекс курсы

- форекс онлайн

- форекс сигналы

- ФРС

- цена на нефть

- Центробанк России

- экономика США

- Яндекс