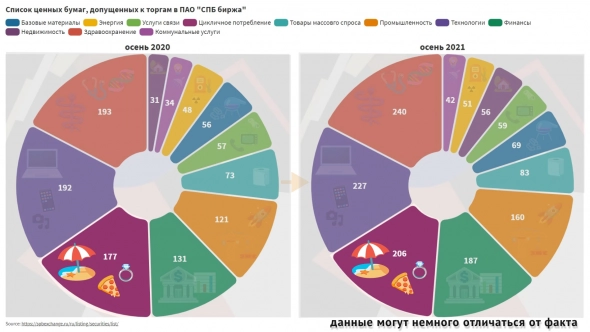

Биржа СПБ открывает возможности инвестировать в 11 секторов мировой экономики, но начнём разбор с двух, связанных с экспортоориентированной экономикой России. При этом, большинство успешных компаний в отрасли из Северной Америки и ЕС.

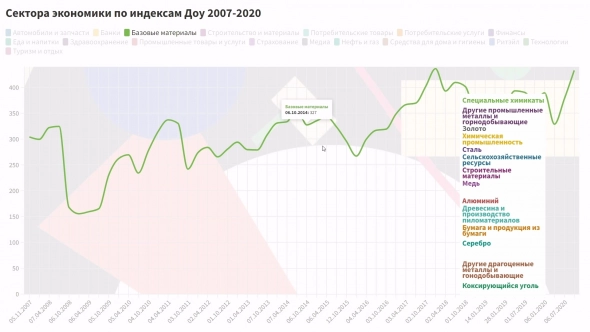

Сектор Базовые материалы — это 14 отраслей. Среди них база для сельского хозяйства, производство древесины, черные, цветные, драгоценные металлы, сталь и химикаты, строительные материалы.

Оценить изменение индекса можно по соответствующему индексу Доу: Basic Materials.

Подробнее о секторе и о каждой отрасли в отдельности в первой части видеопроекта «Сектора мировой экономики на биржах США»

Авто-репост. Читать в блоге >>>