HolyFinance

Последние научные исследования - Крипто-опционы, высокочастотная торговля, ИИ - прогнозирование, парадигма DC и влияние возраста на показатели портфеля. Alpha in Academia.

- 18 ноября 2024, 19:55

- |

- комментировать

- 363

- Комментарии ( 1 )

Горнодобывающая промышленность. Kopernik Global.

- 10 октября 2024, 17:02

- |

Перевод письма от Kopernik Global.

лючается в том, чтобы определить стоимость чего-либо — а затем заплатить гораздо меньше».

— Джоэл Гринблатт

Горнодобывающая промышленность — непопулярная отрасль, и непопулярная по очень веским причинам. Команды менеджеров склонны распределять капитал проциклически, уничтожая огромные объемы капитала. Правительства пользуются тем, что компании не могут вывезти шахту из страны. Да и с операционной точки зрения горнодобывающая промышленность — сложный бизнес. Многие инвесторы уже обжигались в прошлом и клянутся никогда больше не обжигаться, независимо от скидки.

Люди склонны к гиперболам и преувеличениям, часто повторяя такие фразы, как «никогда» и «абсолютно нет». Наша философия не допускает такого двоичного мышления. Вопрос не в том, «стоит ли нам этим владеть?», а в том, «по какой цене стоит этим владеть?». Развивающиеся рынки, непопулярные отрасли, места с незнакомой или сложной геополитической ситуацией — все это создает особые проблемы и приводит к глубоким скидкам и существенным сделкам, создавая потенциал для огромных будущих прибылей. Мы обсудим, как ошибочный анализ еще больше увеличивает привлекательные ценности в этом пространстве.

( Читать дальше )

Как санкции влияют на российский уголь. Russianomics.

- 25 сентября 2024, 17:16

- |

В течение двух лет очень высокие цены на уголь и высокий спрос со стороны Азии способствовали росту российской угольной промышленности. По мере того как ситуация на мировых рынках нормализуется, западные санкции начинают сказываться.

Уголь играет особую роль в западных санкциях: Он рано и сильно пострадал от санкций. На сегодняшний день это единственный крупный российский экспорт энергоносителей, который был полностью запрещен ЕС. Европа по-прежнему импортирует немного российской нефти, трубопроводного газа, СПГ и урана. Но не уголь.

Тем не менее, в год после введения санкций угольная промышленность России, похоже, чувствовала себя прекрасно. В декабре 2022 года добыча угля в России даже достигла нового рекордного уровня — 43,3 миллиона тонн. Мировые цены взлетели, и Россия получила рекордные доходы от экспорта угля в 2022 и 2023 годах. Но с тех пор ситуация ухудшилась.

В июне 2024 года добыча угля в России упала до нового многолетнего минимума в 32 миллиона тонн, если не считать худшей части кризиса Covid-19.

( Читать дальше )

Криптовалюта выходит на национальную политическую сцену. Pantera Capital.

- 17 августа 2024, 10:27

- |

Масштабный политический поворот в сторону блокчейна

«Бывают десятилетия, когда ничего не происходит; и есть недели, когда происходят десятилетия».- Владимир Ильич Ленин

Я инвестирую в биткоин/блокчейн уже более десяти лет. Все это время ничего не происходило ни в Комиссии по ценным бумагам и биржам, ни в президентских администрациях. Десятилетие рационального мышления пролетело за несколько недель.

Это похоже на ударную волну от взрыва. Десять лет правильного мышления обрушиваются на политику прямо сейчас.

В мае один из кандидатов в президенты поддержал блокчейн. Неделю спустя двое из трех кандидатов в президенты, десять сенаторов США и члены Палаты представителей Конгресса США были на биткойн-конференции!?! Изменения абсолютно масштабны.

Произошло так много событий, что их трудно свести воедино, но вот краткое описание основных политических инициатив:

Речь президента Трампа о биткоине 2024: политические инициативы

- Биткойн — это «чудо технологии» «Биткойн — это не просто чудо технологии, как вы знаете, это чудо сотрудничества и человеческих достижений».

( Читать дальше )

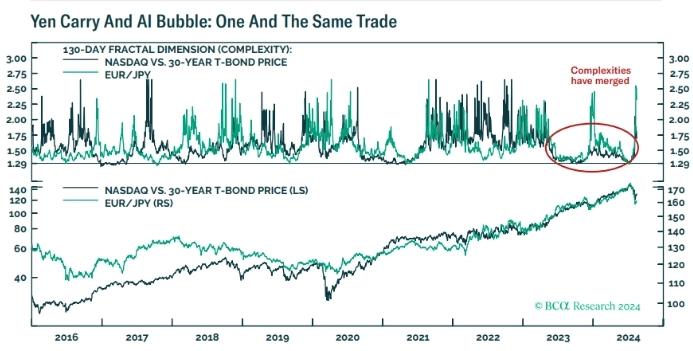

Иеновый кэрри-трейд и пузырь ИИ: Одна и та же сделка. BCA Research.

- 17 августа 2024, 10:19

- |

Краткое содержание:

- Анализ сложности ценообразования убедительно свидетельствует о том, что «керри-трейд иены» и «пузырь ИИ» — это одна и та же сделка, основанная на трех условиях:

- Японские процентные ставки не должны расти,

- иена не должна дорожать, а

- акции американских суперзвезд должны продолжать приносить высокую и стабильную прибыль.

- Но на циклическом горизонте (6-12 месяцев) крайне маловероятно, что все три ноги сделки по керри иены останутся стабильными.

- Как только одна нога подкосится, вся торговля рухнет. Поэтому:

- Низкий вес акций суперзвезд США.

- Низкий вес японских облигаций.

- Высокий вес иены.

- Новая сделка: тактический перевес в акции Китая (CHIQ).

Итог: Анализ сложности ценообразования убедительно свидетельствует о том, что «керри-трейд иены» и «пузырь ИИ» — это одна и та же сделка, и что этой сделке еще предстоит сворачиваться.

Иеновый кэрри-трейд и пузырь ИИ: Одна и та же сделка

На прошлой неделе я показал график такой важности, что хочу показать его еще раз и подробно рассказать о его значении.

( Читать дальше )

Везде вода, одна вода. Артур Хейес.

- 14 августа 2024, 17:49

- |

Везде вода, одна вода, (Water, water, every where,)Но доски — сухостой; (And all the boards did shrink;)Везде вода, одна вода, (Water, water, every where,)А жажда нас томит! (Nor any drop to drink.)— — Колридж, «Сказание о старом мореходе».

Я обожаю фирменный кофе, но мои домашние заварки — это полная катастрофа. Я трачу приличные деньги на зерна, но вкус моей чашки всегда уступает тому, что я пью в кафе. Чтобы улучшить свои заварки, я начал более серьезно относиться к деталям. Одна из деталей, которой, как я понял, я пренебрегал, — это качество воды.

Теперь я понял, насколько важна вода для качества моего напитка. Недавнее эссе в 35-м номере Standart нанесло мне сильную пощечину.

Аналогичное явление произошло во время моей работы бариста, когда я узнал, что более 98 процентов чашки кофе и около 90 процентов эспрессо — это вода…Осознание этого факта приходит к людям гораздо позже, возможно, потому, что гораздо проще выбросить деньги на новую кофемашину, предназначенную для приготовления лучшего кофе. «Ах, у вас конусная кофемолка! Вот почему ваши заварники мутные. Переходите на кофемолку с плоскими жерновами! Но что, если два процента — это не проблема? Что, если сосредоточиться на самом растворителе и вылечить наши кофейные беды?- Лэнс Хедрик, О химии воды

( Читать дальше )

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США