Frank Media

Монетам из драгоценных металлов свыше 60 тысяч потребуются вооруженная охрана

- 01 июня 2023, 12:59

- |

Без специального сопровождения банк сможет продать клиенту монет на сумму до 60 тысяч рублей

Банк России разработал проект указания, согласно которому будет установлена предельная стоимость монет из драгоценных металлов, которые покупатели смогут вывезти из банка без вооруженной охраны и не в специально оборудованном транспортном средстве. Лимит составит 60 тысяч рублей.

«Установление минимальной пороговой суммы в размере 60 тысяч рублей позволит перевозить без использования транспортных средств, оборудованных соответствующими техническими устройствами, и без сопровождения вооруженной охраны примерно от 1 до 20 монет за одну перевозку», — следует из пояснительной записки к указанию. Как отмечают в ЦБ, банки, чтобы сократить стоимость услуги, смогут предлагать клиентам дистанционные каналы продаж продуктов в драгоценных металлах.

Предложения по этому проекту указания Банк России принимает до 14 июня. Предполагается, что проект будет принят во втором квартале этого года.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Герману Грефу продлят контракт в Сбербанке еще на четыре года

- 10 мая 2023, 15:25

- |

Фокусом следующей стратегии госбанка может стать искусственный интеллект

Контракт Германа Грефа на посту главы Сбербанка будет продлен на следующие четыре года, рассказали Frank Media два источника, знакомых с ситуацией. Кроме того, этот вариант прогнозируют большинство из опрошенных банкиров, согласившихся дать оценку на условиях анонимности.

Избрание президента Сбербанка, согласно уставу, является компетенцией его наблюдательного совета. Источник, близкий к одному из участников совета говорит, что не ждет смены президента Сбербанка: «Такого обсуждения не ведется».

В марте во время телеконференции с аналитиками Герман Греф не стал отвечать на вопрос о том, остается ли он в Сбербанке. Хотя аналитики просили его дать рынку больше понимания в этом вопросе, так как это поддержало бы рост котировок госбанка. «Что касается моих планов, если позволите, я о них пока распространяться не буду. Давайте вернемся к этому вопросу позже, пока этот вопрос еще в повестке дня не стоит», — сказал он в ответ на вопрос о перспективах продления полномочий.

( Читать дальше )

Почему состоятельные россияне побежали в ЗПИФы

- 02 мая 2023, 18:39

- |

В прошлом году ЗПИФы получили рекордный чистый приток средств и отрицательную доходность

Фото: Unsplash.com

Фото: Unsplash.comОдной из самых чувствительных санкций в отношении российского капитала в прошлом году стал запрет на учреждение трастов и семейных фондов и владение ими. Сразу несколько юрисдикций: США, Великобритания, страны Евросоюза, Швейцария и Лихтенштейн – перестали работать с состоятельными россиянами и запретили своим гражданам и юрлицам консультировать их, помогать с открытием таких структур, управлять ими, а также вести для них бухгалтерию.

Долгое время персональная холдинговая структура на Западе или компания в офшоре считались самым безопасным способом упаковать свои активы вдали от российских налоговых и силовиков, защитить бизнес от недружественных поглощений и впоследствии передать капитал наследникам. Сейчас такая практика осталась в прошлом. Трасти и управляющие в “недружественных” юрисдикциях предложили россиянам вывести свои капиталы, а у попавших под санкции активы оказались заблокированными. На “дружественные” юрисдикции надежды тоже мало, признаются собеседники Frank Media. Трасти и управляющие в таких странах предпочитают соблюдать санкционное законодательство не менее строго, чем в “недружественных” государствах.

( Читать дальше )

Frank Media — это не Frank RG: финансовое медиа переезжает на новый сайт

- 21 апреля 2023, 15:38

- |

Деловое издание Frank Media, которое до сих пор являлось частью консалтинговой компании Frank RG, переезжает с портала frankrg.com на собственную площадку frankmedia.ru, а также со временем станет отдельным юрлицом. Это решение подчеркивает, что два бизнеса больше не зависят друг от друга.

Почему так:

- Серьезный рост популярности издания. Всего за год число посетителей раздела Frank Media выросло до 350-400 тысяч в месяц, а количество материалов увеличилось в десятки раз. По цитируемости издание уверенно входит в топ-3 финансовых СМИ по данным Медиалогии и теперь готово стать отдельным юридическим лицом с собственным сайтом.

- Больше никакой путаницы. До разделения компаний пользователи Frank RG стали испытывать трудности с навигацией — исследования стали теряться на фоне огромного потока новостей. Однако с появлением второй площадки исследовательский контент будет отделен от медийного.

- Снижение рисков. У медиабизнеса в текущих реалиях существует масса рисков. Frank Media планирует продолжать развитие, несмотря на эти многочисленные сложности.

( Читать дальше )

НПФ в 2022 году взяли с клиентов по ОПС более 40 млрд рублей вознаграждения

- 18 апреля 2023, 14:46

- |

А разнесли по счетам граждан лишь немногим более 100 млрд рублей

Российские негосударственные пенсионные фонды (НПФ) в прошлом году взяли со своих клиентов более 43 млрд рублей вознаграждения (туда входят и выплаты в резерв по обязательному пенсионному страхованию – РОПС, — и отчисления в Агентство по страхованию вкладов, АСВ), следует из оценки Frank Media, основанной на данных Банка России. Этот показатель близок к максимально возможному вознаграждению, которые могут получать НПФ со своих застрахованных лиц, формирующих у них пенсию в рамках обязательного пенсионного страхования (ОПС).

Согласно опубликованным во вторник, 18 апреля, данным ЦБ, средневзвешенная доходность НПФ по пенсионным накоплениям ОПС составила 5,1%. Тогда как разнесенная по счетам клиентам доходность равнялась 3,6%, подсчитали ранее Frank Media (FM), что подтвердил и регулятор. Таким образом, исходя из проанализированных FM данных фондов, инвестиционный доход заработанный НПФ составил порядка 147 млрд рублей, из которого было разнесено по счетам лишь около 104 млрд рублей.

( Читать дальше )

Швейцарская компания из Абу-Даби смогла купить российское золото в обход санкций

- 17 апреля 2023, 18:13

- |

За полгода она импортировала в ОАЭ российское золото на сумму $44 млн

Дочерняя компания швейцарского сырьевого трейдера в Абу-Даби смогла купить российское золото на десятки миллионов долларов, несмотря на запрет швейцарским компаниям заниматься подобной деятельностью, пишет Financial Times.

Речь идет о компании Open Mineral Ltd, зарегистрированной в Абу-Даби год назад и полностью принадлежащей базирующейся в Цуге (Щвейцария) Open Mineral AG. Согласно документам, на которые ссылается Financial Times, в период с августа 2022 года по январь 2023 года данная компания шестью партиями импортировала российское золото на сумму $44 млн в Объединенные Арабские Эмираты (ОАЭ). FT утверждает, что документы были им подтверждены швейцарским сырьевым трейдером и российскими таможенными декларациями, которые СМИ предоставил фонд «Свободная Россия».

Швейцария приняла запрет ЕС на «прямой или косвенный импорт, покупку или передачу» российского золота, включая поставки в третьи страны, в августе 2022 года. Однако, как пишет издание, положение швейцарского законодательства позволяет зарубежным дочерним предприятиям торговать российскими товарами, если они «юридически независимы». При этом данный термин швейцарское агентство по соблюдению санкций отказалось определить.

( Читать дальше )

Сбербанк заработал за март 125,3 млрд рублей

- 11 апреля 2023, 11:16

- |

Первый квартал оказался для госбанка прибыльнее всего прошлого года

За первый квартал этого года чистая прибыль Сбербанка по российским стандартам бухучета (РСБУ) составила 350,2 млрд рублей, следует из раскрытия информации крупнейшей российской кредитной организации. Сбербанк заработал за март 125,3 млрд рублей. Таким образом, прибыль за первый квартал 2023 года превысила весь годовой доход банка в 2022 году.

Чистый процентный доход банка за март составил 180,6 млрд рублей (+32,9%), за квартал — до 517,1 млрд рублей (+22,4%) чистый комиссионный доход — 59,7 млрд рублей (+15,3%), за квартал 156,4 млрд рублей (+14,4%). Операционные расходы банка за месяц выросли на 39,5%, до 106 млрд рублей, а за квартал — до 171,5 млрд рублей (16,4%).

За март корпоративный кредитный портфель Сбербанка вырос на 1,6% и составил 19,5 трлн рублей, корпоративным клиентам банк за месяц выдал около 1,4 трлн рублей. Рост с начала года составил 4%. Розничный кредитный портфель за месяц увеличился на 2,3% (+4,7% с начала года), до 12,6 трлн рублей, показав рост как в ипотечном сегменте, так и в потребкредитовании. Выдачи розничных кредитов в марте стали рекордными за всю историю банка и составили 660 млрд рублей, говорится в комментариях банка.

( Читать дальше )

Приток новых инвесторов в 2025-2026 годах может замедлиться до 2 млн в год

- 06 апреля 2023, 18:17

- |

При этом средний рост активов торгующих на бирже граждан составит более 20% в год, считают аналитики телеграм-канала «Мои Инвестиции»

В 2021 году число уникальных клиентов на Московской бирже выросло на 8 млн человек, в 2022 году их уже было 6 млн. В 2023 году на биржу может прийти уже только 5 млн инвесторов. А в период с 2025 по 2026 годы новые счета будут открывать в среднем 2 млн новых клиентов в год, прогнозируют аналитики телеграм-канала «Мои Инвестиции» Елена Бакланова, Светлана Асланова, Михаил Шлемов, Андрей Кузнецов.

В 2022 году интерес новых розничных инвесторов к фондовому рынку стал снижаться из-за падения индекса Мосбиржи, отрицательной переоценки портфелей, проблемы с доступностью брокерских приложений, а также изменения структуры рынка и ухода нерезидентов. Из-за запрета неквалифицированным инвесторам покупать иностранные бумаги, а также заморозки ряда иностранных активов число количество активных клиентов на СПБ бирже уменьшилось на 600 тысяч человек.

( Читать дальше )

Акции ВТБ упали на 4,3% на фоне новостей о рекомендации не выплачивать дивиденды

- 05 апреля 2023, 10:42

- |

Их стоимость составила 1,95 копейки за штуку

Акции ВТБ в начале торгов на Московской бирже в среду упали на 4,3% до 1,95 копейки за штуку на фоне новостей о вероятной рекомендации менеджмента банка не выплачивать дивиденды за 2023 год, сообщает «Интерфакс».

Розничным инвесторам не стоит ждать дивидендов от группы ВТБ, несмотря на рекордную прибыль 2023 года, заявил зампред правления ВТБ Дмитрий Пьянов. ВТБ будет стремиться направлять прибыль на восстановление капитала, к тому же банк использует послабления Центробанка. «Те банки, кто использует регуляторные послабления и не вышел пока на базельские надбавки будут ограничены в выплате дивидендов», — напомнил он. Ранее председательница ЦБ Эльвира Набиуллина говорила, что в случае несоблюдения базельских надбавок по достаточности капитала банкам будут не рекомендованы дивидендные выплаты.

Прогнозировать перспективы выплаты дивидендов ВТБ по итогам 2023 года пока рано, говорил ранее президент банка Андрей Костин в конце февраля. В 2023 году он ожидал прибыли, сопоставимой с результатами рекордного 2021 года.

( Читать дальше )

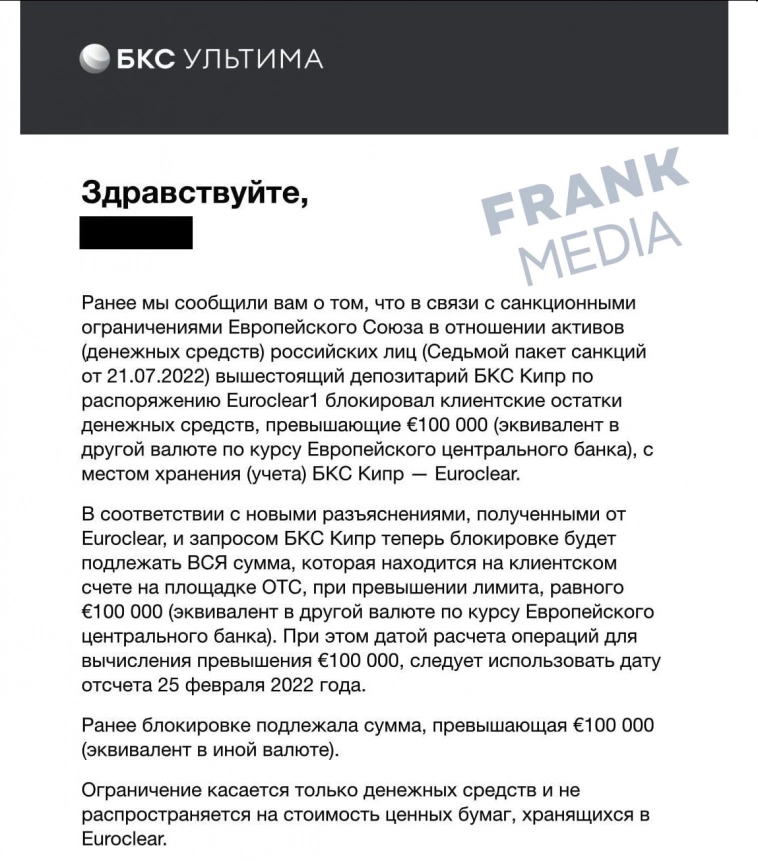

БКС предупредил о блокировке на Кипре средств клиентов с остатками свыше 100 тысяч евро

- 30 марта 2023, 16:07

- |

Ограничение коснутся только тех клиентов, чьи остатки превысят 100 тысяч евро и не будут распространяться на ценные бумаги

( Читать дальше )

теги блога Frank Media

- Clearstream

- CQUR Bank

- ETF

- Euroclear

- eurrub

- Freedom finance

- Freedom Holding

- IPO

- акции

- альфа банк

- атон

- банк

- Банк России

- банки

- Бельгия

- биржа

- бкс

- БКС брокер

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВТБ

- Газпромбанк

- Гонконг

- депозит

- дивидендная политика

- дивиденды

- доллар

- доллар рубль

- евро

- еврооблигации

- ЕС

- заблокированные активы

- Заморозка активов

- золото

- зпиф

- иис

- инвестиции

- инвестор

- иностранные акции

- Иностранные ценные бумаги

- интервью

- ицб

- Казахстан

- карты

- КИТ финанс

- кит финанс брокер

- Китай

- конвертация

- корпоративные облигации

- кредит

- криптовалюта

- лизинг

- Минфин

- МКБ

- МосБиржа

- Московская Биржа

- налог

- налогообложение на рынке ценных бумаг

- НАУФОР

- неквалифицированные инвесторы

- нерезиденты

- НКЦ

- НПФ

- НРД

- облигации

- открытие инвестиции

- офз

- перевод

- прибыль

- прогноз по акциям

- Путин

- разблокировка активов

- Россия

- рсхб

- рубль

- санкции

- сбербанк

- сбербанк брокер

- совкомбанк

- СПБ биржа

- срочный рынок

- Тенге

- Тинькофф Инвестиции

- торги

- торговля

- трейдинг

- УК

- Финам

- форекс

- Фридом Финанс

- ЦБ

- ЦБ России

- цифра

- ЦФА

- частные инвесторы

- Швецов

- юань