SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dhong

Квантовое рукоблудие

- 08 февраля 2013, 11:53

- |

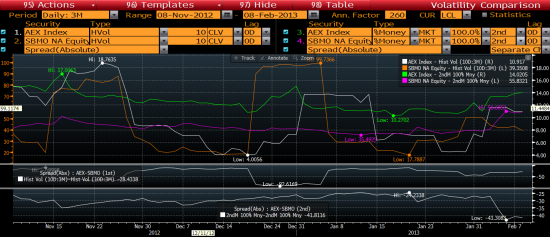

По мере роста активности на Европе обратил внимание на интересную особенность. Влияние IV индекса на IV акций значительно выше, чем влиение HV на IV этих акций.

IV — внутренняя волатильность.

HV — историческая волатильность.

Вопрос на засыпку (ответ будет позже) — чем вызвана такая динамика IV?

На графике — ряды по AEX(индекс) и SBMO NA (акция)

Ответ:

Главный фактор роста волатильности в последние дни — отчетность 14 февраля.

Второстепенный фактор большей зависимости от индекса — бета к индексу. Маркетмейкеры автоматически дергают котировки волатильности вверх как только растет волатильность индекса, невзирая на динамику базового актива по акции. Что интересно, это выступает как фактор еще большей склонности акции к флету за счет гамма-хеджеров.

- комментировать

- 62 | ★2

- Комментарии ( 7 )

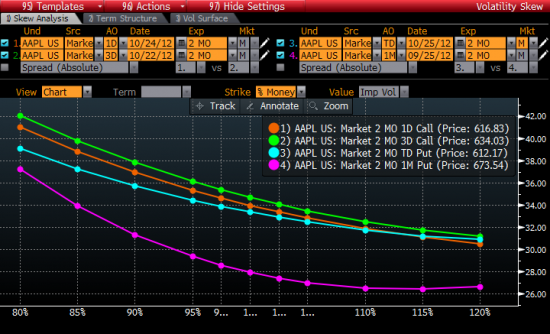

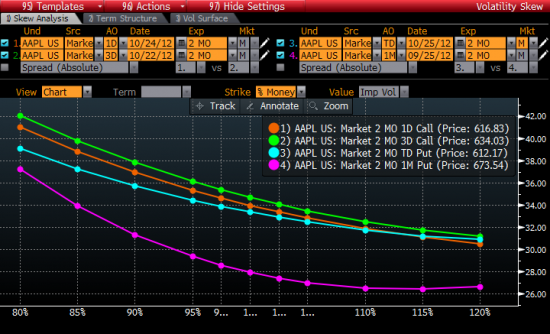

Два интересных исследования о том, почему коллы на индекс лучше покупать, а на акции - продавать

- 04 декабря 2012, 13:15

- |

faculty.chicagobooth.edu/george.constantinides/documents/The_Puzzle_of_Index_Option_Returns_October_12_09.pdf

www.efalken.com/pdfs/NiStockOptionReturns.pdf

Методология авторов иногда выглядит спорно, но в целом результаты достаточно интересны. На любом режиме рынка продажа идиосинкратической волатильности на коллах на акции — стратегия в прибыль. На индексах все менее очевидно и зависит от крутизны ухмылки (которая сейчас достаточно пологая).

Все это достаточно мало применимо к российскому рынку, здесь гораздо большую роль сейчас играют стратегии направленной волатильности. И ликвидность конечно никакая. Вся стратегия — коридор 135-155, купи и держи, если что — или сгорят, или похоронят)).

www.efalken.com/pdfs/NiStockOptionReturns.pdf

Методология авторов иногда выглядит спорно, но в целом результаты достаточно интересны. На любом режиме рынка продажа идиосинкратической волатильности на коллах на акции — стратегия в прибыль. На индексах все менее очевидно и зависит от крутизны ухмылки (которая сейчас достаточно пологая).

Все это достаточно мало применимо к российскому рынку, здесь гораздо большую роль сейчас играют стратегии направленной волатильности. И ликвидность конечно никакая. Вся стратегия — коридор 135-155, купи и держи, если что — или сгорят, или похоронят)).

В 2008 всплыл Кит

- 13 ноября 2012, 17:36

- |

В 2012, по слухам, всплывает кто-то еще. Это для тех, кто думал, что 2008-й бывает раз в жизни.

В професссиональной среде ходят весьма красноречивые слухи, которые явно не дисконтированы в нашей ухмылке волатильности))

Вероятность движения РТС на 1200 существенно выше, чем 10% дельта по 1200-м декабрьским путам))

В професссиональной среде ходят весьма красноречивые слухи, которые явно не дисконтированы в нашей ухмылке волатильности))

Вероятность движения РТС на 1200 существенно выше, чем 10% дельта по 1200-м декабрьским путам))

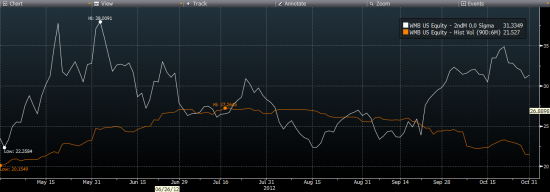

sold strangle WMB closed at 1.99

- 07 ноября 2012, 19:54

- |

По б.у. закрыт стренгл. Конечно, вчера был бы профит 35$ на штуку. Но история не терпит сослагательного ))

Trade idea: Sell WMB dec strangle P33 (1.025), C36(0.97), delta hedged (364 stocks)

- 31 октября 2012, 19:53

- |

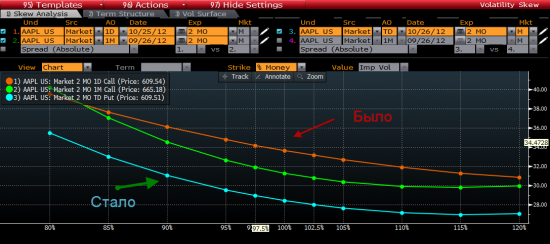

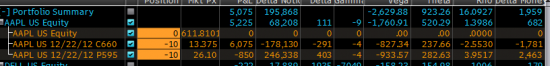

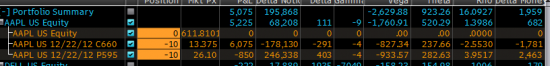

Когда страх не нужен - AAPL - рекордно никакая реакция на отчетность

- 26 октября 2012, 18:35

- |

Этот эпический фейл надолго запомню.

Этот эпический фейл надолго запомню. На 4000$ от штуки 500$ получено и 1000 упущено.

( Читать дальше )

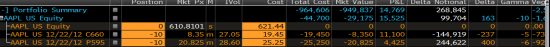

Short AAPL strangle closed

- 25 октября 2012, 22:29

- |

Закрыт стренгл (13.3, 25.98). Прибыль 585$ со штуки, за 3 дня, при веге 180$ и марже 4000$. Возможно прибыль будет больше уже завтра, после отчета, но пока итак неплохо.

( Читать дальше )

( Читать дальше )

Симулятор опционных стратегий

- 24 октября 2012, 13:15

- |

Собрал простенький симулятор с помощью БД, изучаю динамику IV во время крэшей (настоящих и мнимых). Выводы неоднозначные, но очевидно, что бывают поворотные точки, когда инерционность рынка выплескивается в виде ухода ММ-ов и резкого скачка. Продажа на таком скачке позволяет добиться успеха с крайне высокой степенью вероятности.

В то же время, ММы гораздо больше любят биржевую ухмылку, чем я считал ранее. И, конечно же, они такие же люди, инерционны и сложно меняют точку зрения, исходя из рынка.

Риск-премия на опционах выступает в виде отдельного класса активов, со своим распределением и динамикой.

Самое главное, что это дает интересные результаты, если наложить на простые скальпинговые правила.

Так или иначе, если бы БД была нормальной, то результаты были бы еще четче. Но очевидно, что их применение на штатах даже еще более эффективно.

В то же время, ММы гораздо больше любят биржевую ухмылку, чем я считал ранее. И, конечно же, они такие же люди, инерционны и сложно меняют точку зрения, исходя из рынка.

Риск-премия на опционах выступает в виде отдельного класса активов, со своим распределением и динамикой.

Самое главное, что это дает интересные результаты, если наложить на простые скальпинговые правила.

Так или иначе, если бы БД была нормальной, то результаты были бы еще четче. Но очевидно, что их применение на штатах даже еще более эффективно.

pair trades

- 23 октября 2012, 21:45

- |

long GE short ITW

long fis short hon

long mo short fis

long amzn short AN

Proportionally weighted.

long fis short hon

long mo short fis

long amzn short AN

Proportionally weighted.

For educational purposes only.

теги блога dhong

- AAPL

- Apple

- Excel

- goldman sachs

- Iphone

- NYSE

- options

- pair trading

- S&P500

- XETRA

- акции

- акции США

- алготрейдинг

- американский рынок

- аналитика

- арбитраж

- бонды

- валютный рынок

- волатильность

- волновой анализ

- Волны Эллиотта

- Газпром

- гамма

- делистинг

- Демура

- денежный рынок

- дивиденды

- доллар

- занимательное

- золото

- Индекс РТС

- индексный фонд

- Испания

- копирайт

- Мечел

- ммвб

- модельный портфель

- невезение

- недооценка

- неэффективности

- обзор рынка

- опрос

- опционы

- отчетность

- парный трейдинг

- покрытый колл

- портфель акций

- пре-маркет США

- прогноз

- просьба

- пузыри

- ралли

- распил

- риск менеджмент

- Роснефть

- рынки

- рынок акций

- рынок США

- спреды

- сша

- технический анализ

- торговые идеи

- удача

- финансовый супермаркет

- ФОРТС

- фьючерсы

- экономика