Петропавловск без Павла Алексеевича. 🧐

Олег Кузьмичев, я смотрю ты неравнодушен к этой бумаге)

Тимофей Мартынов, мой график выглядит ужасно из-за сжатия (на компе не возможно смотреть через смартлаб(((). нужно больше пикселей!

Как этот шлак вообще попал в наши лидеры дня

Тимофей Мартынов, это ж дочка Татнефти, которая работает по процессинговой схеме (все прибыли оседают в ТД Кама). Шлаком назвать сложно т.к. все таки одно из немногих достаточно высокотехнологичных производств в РФ, тем более расширяются (вроде в Казахстане строят завод) и успешно конкурируют с китайцами и европейцами в шинном бизнесе)).

После перевода на процессинговую схему тут кроме инсайда ловить нечего, к сожалению. Дивов нет, прибыли нет))

Олег Кузьмичев, Ты на гуглил или все знаешь, человек энциклопедия?)

Тимофей Мартынов, да просто есть немного акций Татнефти — чуток поизучал «что внутри». Человек-энциклопедия это другой))

Олег Кузьмичев, А что не спишь?

Как этот шлак вообще попал в наши лидеры дня

Тимофей Мартынов, это ж дочка Татнефти, которая работает по процессинговой схеме (все прибыли оседают в ТД Кама). Шлаком назвать сложно т.к. все таки одно из немногих достаточно высокотехнологичных производств в РФ, тем более расширяются (вроде в Казахстане строят завод) и успешно конкурируют с китайцами и европейцами в шинном бизнесе)).

После перевода на процессинговую схему тут кроме инсайда ловить нечего, к сожалению. Дивов нет, прибыли нет))

Олег Кузьмичев, Ты на гуглил или все знаешь, человек энциклопедия?)

Как этот шлак вообще попал в наши лидеры дня

На чем растет?

Тимофей Мартынов, ослабление сделки ОПЕК, транснефть основной бенефециар. CAPEX порезали, а прогноз по транспортировке видимо придется повышать + у транснефти есть резервуары с нефтью, вероятно еще на перепродаже подзаработают + грязную нефть с «дружбы» продают потихоньку по 70 баксов за баррель. EV/EBITDA = 3, дешевый бизнес!

Олег Кузьмичев, держишь?

На чем растет?

кто-нибудь знает полагаются ли акционерам Транснефти часть дивидентов КТК? (Каспийский Трубопроводный Консорциум, О выплате дивидендов акционерам://www.cpc.ru/RU/press/releases/2021/Pages/20210611.aspx)

«Нефтегазовые компании в Северной Америке и Европе за первые три квартала 2020 года списали стоимость активов на общую сумму порядка $145 млрд, что является максимумом для этого периода с 2010 года, свидетельствуют результаты анализа, проведенного The Wall Street Journal.

Exxon Mobil Corp. только за 4 квартал 2020 объявила о списании активов на сумму $20 млрд.»

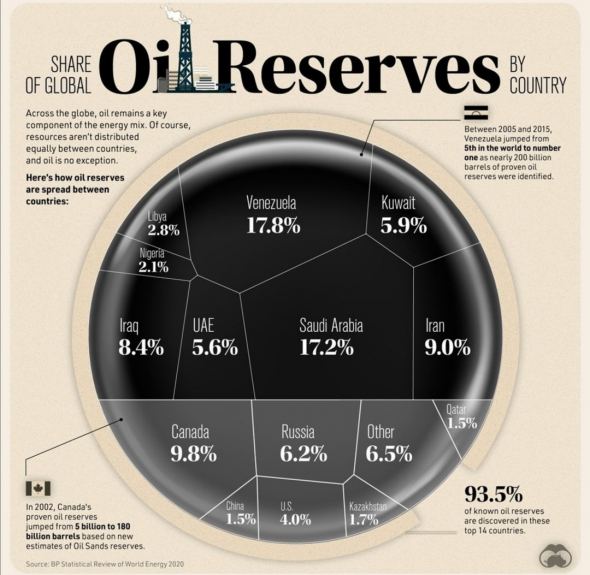

Посмотрим на информативную картинку по доле запасов нефти в странах Мира.

Вышел отчет Татнефти по МСФО за 1 квартал. Этот отчет немного пролил свет на реальное снижение рентабельности компании, связанное с отменой льгот по уплате налога на добычу полезных ископаемых.

Что же видим:

НДПИ 1 кв. 2021 — 94 303 млн.

НДПИ 1 кв. 2020 — 65 561 млн.

НДПИ 1 кв. 2019 — 74 452 млн.

При этом данные по добыче:

1 кв. 2021 — 6 463 тыс. тонн

1 кв. 2020 — 7 281 тыс. тонн

1 кв. 2019 — 7 334 тыс. тонн

Рассчитаем удельные показания НДПИ/добыча тыс. тонн.

1 кв. 2021 — 14,59 млн./тыс. тонн

1 кв. 2020 — 9 млн./тыс. тонн

1 кв. 2019 — 10,15 млн./тыс. тонн

Таким образом, рост НДПИ составил примерно 52%.

Существенно ли это? Существенно. Рассчитаем форвардные показатели Татнефти исходя из удачной рыночной конъюнктуры, например для 2019 года.

Годовая выручка — 932 296 млн.

Чистая прибыль — 192 818 млн. (напомню, что в 4 кв. 2019 было обесценение основных средств на 29 млрд, итого чистая прибыль без разовых списаний — 221 820 млн.)

НДПИ 2019 фактическая — 298 592 млн.

Добыча 2019 — 29 798 тыс. тонн

НДПИ после отмены льготы: 29 798 тыс. тонн х 14,59 млн./тыс. тонн = 434 752 млн.

Получаем ожидаемую годовую прибыль в оптимальных условиях: 221 820 млн. + 298 592 млн. — 434 752 млн. = 85 660 млн.

При нынешней капитализации в районе 1 239 648 млн. Р/Е составляет 14,47. Не дешево. Дороже справедливой оценки. При этом буду рад, что сильно занижаю показатели. Только время покажет правоту представленных расчетов.

Посмотрел свежие Бизнес Секреты Олега Тинькова с Леонидом Богуславским, отметил интересные мысли из интервью.

Кто не знает, Леонид Борисович — выдающийся инвестор, ученый, математик, д.т.н.

Интересные мысли:

— Леонид вышел из Озона за год до IPO при оценке в 600 млн долларов. На IPO была оценка в 6 млрд, сейчас 22 млрд. Жалеет ли он об этом? Нет не жалеет. Был инвесторов и членом СД 19 лет, вложил полученные деньги в 15 компаний :) Через 5 лет подведет итоги, правильно сделал или нет;

— Олег Тиньков сказал, что Банк Тинькофф не лезет в онлайн кинотеатры и e-commerce потому что это кровавое месиво, которое заливают деньгами мейджоры типа Яндекса и Сбера. Победит сильнейший и не факт, что заработает. Леонид владеет ivi.ru и верит в успех компании и высокую оценку (вроде как недавно собирались на IPO?);

— Леонид Борисович является ярким представителем smart money — перед раундом инвестиций тщательно изучает суть бизнеса, его сооснователей и команду. Выручка, посетители, прибыль — вторична. Главное идея и команда. Если видит горящие глаза и высокие шансы на успех у бизнес модели — инвестирует на раннем этапе;

— Леонид инвестор брокера robinhood :), Тиньков сказал, что оценка робингуда будет 50 млрд баксов (мини инсайд);

— Коррекций на фондовом рынке не боится т.к инвестирует только на ранней стадии. Инвестирует пару миллионов долларов, на выходе получает миллиарды;

— Частным инвесторам советует либо заниматься инвестициями профессионально или полурофессионально (быть готовым держать акции долго). В среднем оценить «успех» инвестиций можно лет через 5-7 (кривая клюшки);

— Частным инвесторам советует держать не менее 10 компаний;

— Леонид Борисович не инвестирует чужие деньги (таким образом может брать больше риска). Чужие деньги — плохой сон. Интересная мысль;

— Оценка форбсом капитала Леонида — 3.6 млрд долларов. Текущие инвестиции — Datadog,delivery hero и др (более 60 компаний). 19 компаний в портфеле с оценкой больше 1 млрд долларов;

— До 2012 года было все инвестиции в РФ (Яндекс и Озон основные, я так понял). Сейчас 95% — иностранные компании, 5% — РФ (основной ivi);

— Леонид был членом СД Сбера. Про конкуренцию с Тинькофф банком — «в нашем государстве очень тяжело соревноваться с гос. компаниями. Если вы хотя бы на втором месте — это уже успех!».

Посмотрел свежие Бизнес Секреты Олега Тинькова с Леонидом Богуславским, отметил интересные мысли из интервью.

Кто не знает, Леонид Борисович — выдающийся инвестор, ученый, математик, д.т.н.

Интересные мысли:

— Леонид вышел из Озона за год до IPO при оценке в 600 млн долларов. На IPO была оценка в 6 млрд, сейчас 22 млрд. Жалеет ли он об этом? Нет не жалеет. Был инвесторов и членом СД 19 лет, вложил полученные деньги в 15 компаний :) Через 5 лет подведет итоги, правильно сделал или нет;

— Олег Тиньков сказал, что Банк Тинькофф не лезет в онлайн кинотеатры и e-commerce потому что это кровавое месиво, которое заливают деньгами мейджоры типа Яндекса и Сбера. Победит сильнейший и не факт, что заработает. Леонид владеет ivi.ru и верит в успех компании и высокую оценку (вроде как недавно собирались на IPO?);

— Леонид Борисович является ярким представителем smart money — перед раундом инвестиций тщательно изучает суть бизнеса, его сооснователей и команду. Выручка, посетители, прибыль — вторична. Главное идея и команда. Если видит горящие глаза и высокие шансы на успех у бизнес модели — инвестирует на раннем этапе;

— Леонид инвестор брокера robinhood :), Тиньков сказал, что оценка робингуда будет 50 млрд баксов (мини инсайд);

— Коррекций на фондовом рынке не боится т.к инвестирует только на ранней стадии. Инвестирует пару миллионов долларов, на выходе получает миллиарды;

— Частным инвесторам советует либо заниматься инвестициями профессионально или полурофессионально (быть готовым держать акции долго). В среднем оценить «успех» инвестиций можно лет через 5-7 (кривая клюшки);

— Частным инвесторам советует держать не менее 10 компаний;

— Леонид Борисович не инвестирует чужие деньги (таким образом может брать больше риска). Чужие деньги — плохой сон. Интересная мысль;

— Оценка форбсом капитала Леонида — 3.6 млрд долларов. Текущие инвестиции — Datadog,delivery hero и др (более 60 компаний). 19 компаний в портфеле с оценкой больше 1 млрд долларов;

— До 2012 года было все инвестиции в РФ (Яндекс и Озон основные, я так понял). Сейчас 95% — иностранные компании, 5% — РФ (основной ivi);

— Леонид был членом СД Сбера. Про конкуренцию с Тинькофф банком — «в нашем государстве очень тяжело соревноваться с гос. компаниями. Если вы хотя бы на втором месте — это уже успех!».