ЦентроКредит

Обзор рынка газа

- 10 декабря 2021, 16:53

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Обзор ожиданий рынков газа

США: Ежедневные данные о добыче за ноябрь уже составляют в среднем 94,4 млрд.куб.ф. в день и с увеличением числа завершений скважин, происходящих в Пермском и Хейнсвилле, мы предполагаем, что это среднее значение возрастает в декабре. Несмотря на увеличение добычи природного газа в США и наших ожиданий в 98,4 млрд куб. ф. в день в декабре 2022 года, дефицит угля, что может привести к увеличению выработки электроэнергии на газе летом 2022 года, затрудняет превышение 3,6 трлн куб. ф. в хранилищах в конце периода закачки. Таким образом, мы ожидаем цены на 2022 год в размере 4,6 – 4,9 доллара США/млн БТЕ. Тем не менее, с учетом масштабов увеличения производства, риски снижения цен до 4 долларов за баррель остаются значительными. Этот риск продолжает оставаться выше нашего прогноза.

В 2023 году продолжающийся рост добычи в США (вероятно, превысивший 100 млрд куб. ф. в сутки в конце 3 квартала 2023 года) на фоне нехватки новых мощностей по сжижению природного газа, вероятно, приведет к относительно более сбалансированному рынку природного газа в США. Мы предполагаем, что в 2023 году цена на природный газ в США составит в среднем 3,38 доллара за баррель.

Европа: Отсутствие увеличения поставок из России в Европу поставило баланс спроса и предложения в Северо-Западной Европе в крайне неустойчивое положение. Россия продолжает сигнализировать о низком импорте трубопроводов, поскольку надежды на “Северный поток-2” в этом году угасают. Более теплая зимняя погода, по-видимому, является единственной надеждой для Европы, если только «Северный поток-2» не начнет функционировать в 1 квартале 2022 года, однако чрезвычайно трудно предотвратить этот риск. Погодные условия в России остаются важным фактором риска, потому что зимняя погода в ключевых добывающих регионах (таких как Россия и США) будет воздействовать на формирование цен на мировом рынке газа. Россия уже предупредила, что она будет отдавать приоритет своим внутренним потребностям над экспортом, и США потенциально могут попытаться повысить цены, чтобы закрыть широко открытый экспорт СПГ, если его баланс еще больше ужесточится.

( Читать дальше )

- комментировать

- 3.8К

- Комментарии ( 0 )

Ядерная энергетика

- 09 декабря 2021, 19:08

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ЯДЕРНАЯ ЭНЕРГИЯ

Более двух десятилетий сторонники и защитники ядерной энергии чувствовали себя отвергнутыми на конференциях ООН по глобальному потеплению. Однако на недавнем саммите COP26 в Глазго их встретили с распростертыми объятиями. Во время саммита было сказано, что «ядерная энергия не только приветствуется, но и представляет большой интерес».

Япония намерена запустить свои атомные электростанции, поскольку она стремится расширить поставки возобновляемой энергии на фоне усилий по сокращению выбросов, заявил новый министр промышленности страны. Цель усилий — сократить выбросы углекислого газа на 46 процентов по сравнению с уровнем 2013 года к 2030 году, в то время как страна также обязалась стать углеродно-нейтральной к 2050 году. Цель Японии по сокращению выбросов углекислого газа на 46 процентов к 2030 году основана на предположении, что страна перезапустит 30 своих ядерных реакторов. В апреле правительство и оператор станции, компания Tokyo Electric Power Company Holdings, объявили о планах начать постепенный сброс очищенной радиоактивной воды весной 2023 года, чтобы позволить демонтировать сотни резервуаров для хранения, чтобы освободить место для объектов, необходимых для вывода из эксплуатации разрушенной станции. Общая стоимость реализации новых мер безопасности, предписанных правительством (измененных после трагедии на Фукусиме), обслуживания объектов и вывода из эксплуатации коммерческих атомных электростанций в Японии составит около 13,46 триллиона иен (123 миллиарда долларов). Эта сумма, которая может еще больше вырасти и в итоге привести к повышению счетов за электроэнергию, была рассчитана на основе финансовых документов 11 энергетических компаний, владеющих 57 ядерными реакторами на 19 станциях, а также интервью с представителями коммунальных служб. Общая стоимость может вырасти еще на несколько сотен миллиардов иен, потому что деньги, необходимые для строительства антитеррористических объектов, также требуемых новыми стандартами безопасности, не были включены в цифры некоторых компаний. На данный момент девять из 39 действующих реакторов Японии прошли инспекцию, подтвердившую их соответствие новым стандартам безопасности, и возобновили работу. Еще 18 реакторов подали заявки на перезапуск. В 2019 году атомная энергетика обеспечила всего 7,5% электроэнергии в стране. Поскольку решение о перезапуске атомных электростанций было принято совсем недавно, точных прогнозов или более подробной информации о том, как это будет происходить, пока нет.

( Читать дальше )

Штамм “Омикрон” – риски и ожидания

- 08 декабря 2021, 19:20

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Штамм “Омикрон” продолжает распространяться по миру. Эффективная скорость распространения в Южной Африке для “Омикрона” намного выше, чем для “Дельты”, что предполагает большую врожденную передачу, более высокий риск повторного заражения или более низкую защиту вакцины от инфекций. Вирус распространяется быстро, однако иммунитет против него возрастает лишь незначительно. Мы ожидаем, что воздействие на глобальный рост составит -21,2 п.п. в годовом исчислении в 1 квартале, -0,4 п.п. в 2022 году в целом и +0,3 п.п. в 2023 году по мере восстановления роста.

( Читать дальше )

Недельный обзор долговых рынков

- 07 декабря 2021, 19:03

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ФЕДЕРАЛЬНЫЙ РЕЗЕРВ ДОВОЛНО СУЩЕСТВЕННО УЖЕСТОЧИЛ СВОЮ РИТОРИКУ КАСАТЕЛЬНО СВОЕЙ ДКП

Всю неделю на глобальных рынках царила довольно нервная обстановка, определяемая двумя ключевыми факторами:

1. Никто сейчас не понимает, что из себя представляет Омикрон, и какое влияние он может оказать на экономику

2. Никто не понимает, насколько решительно готов действовать Федрезерв, признавший, что высокая инфляция – это не временное явление

В пятницу картина стала ещё более запутанной, после того, как вышли слабые цифры по рынку труда (всего создано 210К новых рабочих мест вместо ожидавшихся 550К). Это большой сюрприз, т.к. последние данные показывали, что экономика вновь начала ускоряться после паузы в 3-м кв. Очевидно тенденция ухода людей с официального рынка труда продолжилась (официальная безработица снижается). Бизнес по-прежнему испытывает определенные трудности с наймом персонала, что в дальнейшем выливается в рост зарплат, которые увеличились в помесячном исчислении на 0.3% мм и на 4.8% гг, и это также сигнал Федрезерву о необходимости сворачивания стимулов.

( Читать дальше )

Новости рынков

- 07 декабря 2021, 12:18

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Ключевые события рынков

7 декабря в 18:00 состоится встреча Владимира Путина и Джо Байдена. Переговоры пройдут по защищённой видеосвязи. Ожидается, что Президенты обсудят эскалацию напряженности на границе Украины, продвижение НАТО и безопасность. Данное событие является наиболее ожидаемым и решающим с точки зрения геополитики.

На фоне ожиданий переговоров и публикации немецкого источника о наступлении России на Украину в ближайшее время, российские бумаги активно распродают. Стоимости индексных бумаг значительно снизились.

( Читать дальше )

Новости рынков.

- 01 декабря 2021, 15:54

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

НОВОСТИ РЫНКОВ

Цены на нефть снижаются на фоне опасений снижения спроса на сырье в силу введения локдаунов в ряде стран. Недавно Австрия ввела полный локдаун и обязательную вакцинацию. Также антиковидные ограничения ввели Германия, Чехия, Нидерланды и Словакия. Однако, мы ожидаем, что сильного снижения не произойдет, так как предполагаем, что значительных ограничений введено не будет.

Также под вопросом остается решение ОПЕК+ о добыче нефти на заседании в декабре. Вероятно, что страны могут сократить объемы восстановления добычи.

ДИВИДЕНДЫ

( Читать дальше )

Еженедельный обзор долговых рынков

- 30 ноября 2021, 14:04

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ОФЗ ОЧЕВИДНО НЕ ИСКЛЧАЕТ, ЧТО ВМЕСТО ПОВЫШЕНИЯ КЛЮЧЕВОЙ СТАВКИ ДО 8.5% БАНК РОССИИ МОЖЕТ НАЧАТЬ ЕЁ СНИЖЕНИЕ

На фоне глобального risk-off, затронувшего и все российские активы, рынок ОФЗ оказался островком стабильности. Мы считаем, что инвесторы рассудили правильно – если в мире повторяется сценарий весны 2020 года, то Банк России вместо повышения ставки до 8.5% (что ожидалось ещё несколько дней назад) может начать её снижение.

Интересно, что Банк России рассматривал такой сценарий и вот что он писал по этому поводу:

( Читать дальше )

Обзор рынков газа

- 26 ноября 2021, 21:00

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

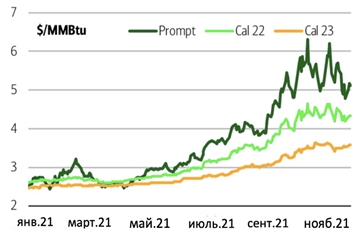

США: После роста до максимума в 6,31 доллара за баррель в начале октября цены на природный газ в США начали снижаться, в настоящее время они торгуются на уровне около 5 долларов за баррель.

Цены на газ (в британских тепловых единицах)

( Читать дальше )

Обзор рынка металлов

- 25 ноября 2021, 18:41

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Алюминий

В последние месяцы цены на алюминий возросли, во многом в силу того, что правительство Китая сократило производство из-за ограничений на рынках электроэнергии. Часть этого предложения может вернуться по мере приближения зимы, а затем также снизить цены. Тем не менее, увеличение поставок из азиатской страны в конечном счете должно быть ограничено установленным ограничением пропускной способности в 45 млн тонн.

Мировой рынок алюминия восстанавливает равновесие. Производство в Китае и во всем мире за его пределами может вырасти в годовом исчислении, однако, в последние месяцы последовательный рост прекратился в силу того, что китайские металлургические заводы продолжают сталкиваться с целым рядом проблем.

( Читать дальше )

Новости российского и зарубежного рынков

- 24 ноября 2021, 11:29

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Снижение на российском рынке

Неделя на российском рынке началась с ощутимого снижения. Этому послужили эскалация напряжения на украинской границе и введение локдаунов в ряде стран.

На прошлой неделе Австрия ввела полный локдаун и обязательную вакцинацию. На фоне новостей, касаемо введения новых локдаунов и антиковидных ограничений Германии, Чехии, Нидерландов и Словакии, а также опасений о замедлении роста спроса на нефть, цены на данное сырье снизились на более чем 3%. Однако, стоит отметить, что спрос продолжает оставаться на довольно высоком уровне.

( Читать дальше )

Новости тг-канал

Новости тг-канал