AndrewUstinov

ETF США по секторам.

- 12 января 2022, 09:07

- |

В этом Вам поможет ETF США по секторам:

#XLC. Communication Services.

Отслеживает взвешенный по рыночной капитализации индекс американских телекоммуникационных и медиа- и развлекательных компонентов индекса S&P 500.

#XLY. Consumer Discretionary.

Отслеживает взвешенный по рыночной капитализации индекс акций на товары вторичной необходимости. Здесь больше всего известных брендов. Автомобили, отели, рестораны, запчасти, одежда, развлечения.

#XLP. Consumer Staples.

Предлагает репрезентативную, хотя и несколько консервативную корзину фирм, производящих основные потребительские товары Потребительские товары первой необходимости. Продукты, напитки, личная гигиена.

#XLE Energy.

Топливо, нефть и газ.

#XLF. Financials.

Отслеживает индекс финансовых акций S&P 500 Банки, страхование, кредитные организации.

( Читать дальше )

- комментировать

- 463 | ★3

- Комментарии ( 2 )

Пауэлл не подвёл

- 11 января 2022, 20:14

- |

Powell: Что делать с существующими бондами на Федеральном баланс счёте ($9 trln) – ФРС ещё не решили.

Таким образом, Powell не сказал что бонды будут «продавать». А это значит, что возможно бондам дадут просто «истечь». В чем здесь проблема? Срок maturity бондов — несколько лет вперёд. Если ждать чтобы достигнуть “maturity” – то проценты в течение этого периода реинвестируется. Таким образом это опять же скрытая покупка бондов и подхлёстывание рынка. Кроме того, если бы Федералы стали продавать бонды чтобы уменьшить свой баланс счет, то это бы вздуло «реальную доходность» бондов и свалило бы рынок.

Turnaround Tuesday

- 11 января 2022, 14:21

- |

Разворотный вторник» — тенденция фондового рынка к восстановлению после слабого понедельника.

ПОЧЕМУ ЭТА СТРАТЕГИЯ РАБОТАЕТ?

По ряду причин вторник является оптимальным днем для положительного изменения настроений на рынке.Плохие новости, опубликованные в выходные дни, учитываются в рыночной цене в понедельник и перевариваются во вторник.

На слабых рынках крупные инвесторы фиксируют прибыль в пятницу, чтобы уменьшить размер своих позиций, удерживаемых в выходные.

Во вторник они снова начинают наращивать позиции. Инвестиционные фонды также закрывают позиции в пятницу. Они увеличивают свою денежную позицию на понедельник, чтобы обслужить инвесторов, которые дали инструкции о выходе в выходные дни. Наконец, частные инвесторы часто ликвидируют позиции в понедельник, когда в выходные публикуются плохие новости.

Сегодня как раз такой вторник.

Так что есть все шансы проверить!

Это не разворот!

- 11 января 2022, 11:16

- |

Сам я не торгую крипту, но стараюсь следить, т.к. можно вложиться в известные компании связанные с криптой #Mara, #Riot, #Si, #MSTR.

Котировки этих компаний сильно коррелируют с курсом BTC .

Итак, как я вижу краткосрочные перспективы:

1. На текущий момент предполагаю, что произойдет небольшой отскок в район 44000

2. Далее мощное падение (кульминация продаж) к уровню 30000. Там, кстати пересекаются медианы двух нисходящих вил (локальных и построенных по 3 глобальным экстремумам).

3. А вот уже после этого, пойдем к границе нисходящих вил область 48000

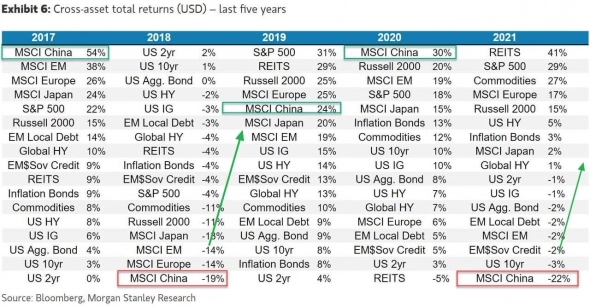

Китай

- 11 января 2022, 10:18

- |

Печатали, печатаем и будем печатать! Или Байден наносит инфляции ответный удар

- 11 января 2022, 10:12

- |

Байден заявил, что $5 trillion не достаточно. Это начало новой компании очередного вливания «шальных» денег.

Возможно сегодня г-н Пауэлл не будет столь резок по вопросу поднятия процентных ставок.

В этом году очень важные выборы в США — в Конгресс.

Не все то золото, что блестит.

- 11 января 2022, 09:28

- |

Рассмотрим ситуацию в Полюсе. Формируется сетап в косых вилах. Для определения глубины коррекции построены уточняющие нисходящие вилы. Для завершения коррекции не хватает еще одного снижения в область 10000, что совпадает с границей канала равновесия «косых» вил. Так же нужно следить за поведением цены в районе медианы косых вил (11650).Возможен разворот уже из этой области. После завершения коррекции начнется устойчивый рост в течении 2022-2023 годов. К концу 2022 цена поднимется до уровня 16300. В долгосрочной перспективе вижу цену на уровне 33000!

Этот прогноз подтверждается аналогичным построением в золоте

( Читать дальше )

Папа, не шорти Теслу!

- 10 января 2022, 21:41

- |

С марта 2020 цена акций Тесла выросла более чем на 1600%. Эти цифры впечатляют.

Давайте посмотрим на это с точки зрения ТА.

1. С марта 2020 цена двигалась в канале трендовых вил и достигла его верхней границы в начале 2021.

2. С начала 2021 года началась коррекция, которая в августе привела к выходу цены из трендовых вил

3. Во второй половине 2021 цена опять вернулась в трендовые вилы, и даже обновила максимум (ноябрь 2021).

4. После этого цена начала снижение и опять вышла за пределы трендовых вил (декабрь 2021).

Что же дальше?

Построил вилы с использованием локальных экстремумов. Получились нисходящие вилы. Значит предстоит снижение.

Но каковы его цели?

1. Протестировать канал равновесия и медиану нисходящих вил (уровень 740, май 2022)

2. Протестировать трендовую и нижнюю границу канала равновесия (уровень 580, октябрь 2022), что соответствует 0.786 по фибо

3. Далее возможен рост и тест границы нисходящих вил (уровень 1060, начало 2023)

4. В случае выхода за пределы нисходящих вил, возможно продолжение роста и обновление максимума.

5. Если же цена остается в пределах нисходящих вил, то возможно снижение в область (320, в середине 2024), что соответствует 0.618 по фибо

Гонка за лидером

- 10 января 2022, 21:36

- |

Компания Intel представила процессоры Core 12-го поколения, также известные под кодовым названием Alder Lake. Новинки обладают совершенно новой гибридной архитектурой, предлагающей сочетание ядер двух типов. Кроме того, в данном семействе Intel наконец отошла от использования 14-нм техпроцесса в настольном сегменте.

Рассмотрим график цен компании Intel .

Предполагаю, что была завершена 3 волна и сейчас идет формирование 4, предположительно в виде треугольника.

Если рассмотреть график с точки зрения вил, то взяв за основу экстремумы волн 1,2 и 3, получаем «Косые вилы». В рамках коррекции цена должна дважды протестировать канал равновесия или медиану вил. А затем двинуться к верхней границе и достигнуть ее в области 95 к осени 2024.

Пока просто наблюдаю за бумагой. Т.к. 4 еще не сформирована.

( Читать дальше )

теги блога AndrewUstinov

- alphabet inc

- BABA

- Beyond Meat

- BTCUSD

- Cannabis

- China

- commodity

- DLTR

- EA

- Electronic Arts

- electronic arts inc

- ETF

- etf фонд

- etf фонды

- FL

- gazp

- gbpusd

- GMKN

- google alphabet

- IMOEX

- Intel

- Intel corp

- Intel Corporation

- li auto

- LSRG

- Microsoft Corp

- microsoft corporation

- MSTR

- nasadq

- PLZL

- PYPL

- RASP

- rual

- S&P

- s&p-500

- S&P500

- S@P

- S@P500

- Sber

- sberbank

- tesla

- tesla motors

- usd rub

- USD RUB прогноз

- USD-RUB

- Vipshop Holdings

- Whoosh

- yndx

- авиа

- авиаотрасль

- акции

- Америка США

- газ

- Газпром

- геополитика

- Геополитика. США

- ГМК Норникель

- Группа ЛСР

- доллар

- золото

- золотой стандарт

- Индекс ММВБ

- инфляция

- казатомпром

- Китай

- китайский фондовый рынок

- криптовалюта

- МосБиржа

- нефтгеазовый сектор

- Нефть

- нефть прогноз

- Норникель

- оффтоп

- Пауэлл

- полюс золото

- прогноз по акциям

- Распадская

- Ритейл

- русал

- рынок

- сбер

- сбербанк

- стратегии

- стратегия

- сша

- Сырьевая экономика

- Сырьевой цикл

- технический анализ

- торговая система

- торговые сигналы

- трейдинг

- Украина

- уран

- фиатные деньги

- форекс

- ФРС

- экономика

- Яндекс

- Яндекс компания