| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 7 085,2 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,3 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,1% |

| Див.доход ап | 11,1% |

| Сбербанк Календарь Акционеров | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

Заменил БСП на Сбер в портфеле: фундамент против управления

Заменил БСП на Сбер в портфеле: фундамент против управления

Есть мнение ( bf.arsagera.ru/finansovyj_sektor/bank_sanktpeterburg/o_korporativnom_upravlenii_v_banke_sanktpeterburg/ ), что директоров Банка Санкт-Петербург совершенно не волнуют их акционеры, и что при цене акции ниже баланса нужно проводить не допэмиссию, а наоборот, обратный выкуп. С точки зрения здравого смысла: в 2015 г. Банк Санкт-Петербург проводил обратный выкуп акций по 46 Р, сейчас — допка (а не SPO!) по 53 рубля. Акционерный капитал размыт, дивы едва ли будут больше даже при росте прибыли. Тем более, есть (хотя и ничтожная) вероятность, что ЦБ отреагирует на жалобы Арсагеры.

Сбербанк: лидер по ROE среди банков, лидер по внедрению новых технологий (в т.ч. финансовых), славится хорошим отношением к акционерам. Стоит дорого, но есть куда расти. Минус Сбербанка — едва ли он обгонит на долгосроке индекс ММВБ, потому что он, фактически, и ЕСТЬ индекс ММВБ, на 15%.

Заменил в портфеле БСП на Сбер. БСП прикуплю обратно, когда тренд появится, а то там боковик. Сбербанк - купил у ВЭБа 19,99% в калийном проекте Акрона

Сбербанк - купил у ВЭБа 19,99% в калийном проекте Акрона

Ранее сообщалось, что ВЭБ 10 августа прекратил владение 19,99% акций Верхнекамская калийная компания (ВКК), оператора калийного проекта Акрона.

Пакет ВЭБа выкупил «Сбербанк Инвестиции», воспользовавшись преимущественным правом.

До сделки с ВЭБом дочернему обществу Сбербанка принадлежало 19,99% акций ВКК.

Ведомости Сбербанк - объявленные ставки по ипотеке являются самыми низкими за всю историю российской экономики

Сбербанк - объявленные ставки по ипотеке являются самыми низкими за всю историю российской экономики

Сбербанк существенно снизил ставки по ипотеке

Сбербанк снижает ставки по ипотеке в среднем на 0,6-2,0пп до 7,4%-10,0% для сделок на первичном рынке и до 8,9%-10,0% для сделок на вторичном рынке. Кроме того, минимальный первоначальный взнос снижен на 5пп до 15%.

Новость главным образом позитивна для девелоперов, чем самого Сбербанка. Объявленные ставки являются самыми низкими за всю историю российской экономики. Самая низкая ставка в 7,4% действует только в отношении определенных проектов, у которых партнерские отношения со Сбербанком.

АТОН Ипотека идет на рекорд

Ипотека идет на рекорд

Сбербанк снизил ставку ипотеки – четвертый раз с начала года. Другим приходится следовать за лидером, и рынок уверенно движется к рекорду: за год может быть выдано ипотеки 2,5–3 трлн руб. Снижение ставки Сбербанком– очень сильный драйвер роста для ипотеки — всегда повышает количество сделок с квартирами. (Ведомости) СберБанк цель 176.БКС.рекоменд.

СберБанк цель 176.БКС.рекоменд.

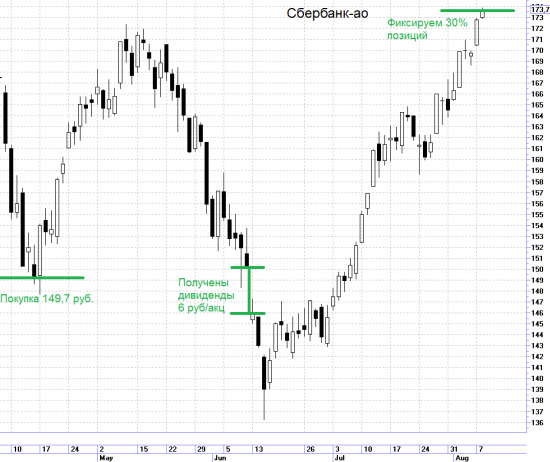

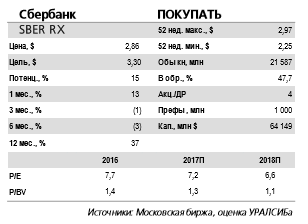

(08.08.2017): На данный момент инвестиционная идея в акциях Cбербанка остается актуальной, но мы видим риски временной коррекции в бумагах на фоне сильной перекупленности. В связи с этим рекомендуется зафиксировать 30% длинных позиций около текущих значений (173,7 руб.). Изначально идея была опубликована 17.04.2017, рекомендовалось покупать акции Сбербанка по 149,7 руб. В качестве цели роста обозначался уровень 182 руб., однако в середине июня были выплачены дивиденды в размере 6 руб/акц. Соответственно цель роста снижена на эти же 6 руб., то есть до уровня 176 руб. С учетом полученных дивидендов доходность сделки на текущий момент составляет около +20% за 4 месяца.

источник bcs-express.ru/investidei/sber/sberbank-slishkom-pribyl-nyi-chtoby-byt-deshevym

мой взгляд тут smart-lab.ru/blog/413689.php Каждый лопнувший банк +10р к цене Сбера. Так что покупайте от текущих и не ждите )

Каждый лопнувший банк +10р к цене Сбера. Так что покупайте от текущих и не ждите ) Сбербанк - каких цен ждать дальше?

Сбербанк - каких цен ждать дальше?

Уже не от позы… но медведем по нему был и останусь. Видимо патология ))

Две бумаги, которые тянут рынок за уши — Сбербанк и ГМК Нор.Никель. Особенность ситуации в том, что рынок не растёт широко, тк остальные голубые фишки в стадии сна. Проснутся ли? Газпром так вообще дно полирует. Такое развитие событий скорее указывает на то, что рост — фиктивный и если придёт хороший негатив с внешних площадок, то всё будет слито, быстро и бескомпромиссно. Ещё следует учитывать, что определённую поддержку рынку оказывает подешевевший с июня рубль и видимо он ещё подешевеет скоро.

Чего ждать по Сбербанку?

PS

Так что переходим в состояние Ждуна. Пока можно сериал посмотреть нормальный. Озарк.

Это вообще нормально, что сбер растет 8 неделю без остановки? Может объяснить покупашке, что есть и другие бумаги.

Это вообще нормально, что сбер растет 8 неделю без остановки? Может объяснить покупашке, что есть и другие бумаги.

Это вообще нормально, что сбер растет 8 неделю без остановки? Может объяснить покупашке, что есть и другие бумаги. Сбербанк - потенциал роста котировок сохраняется. Банк публикует отчетность по МСФО за 2 кв. 23 августа

Сбербанк - потенциал роста котировок сохраняется. Банк публикует отчетность по МСФО за 2 кв. 23 августа

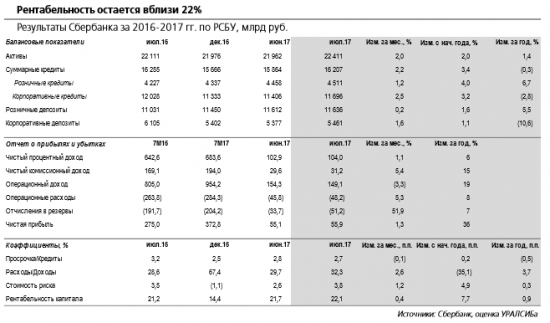

Результаты за июль по РСБУ: ROAE остался на уровне 22%

Маржа держится на максимальных с начала 2017 г. значениях. Вчера Сбербанк опубликовал финансовые результаты за июль и 7 мес. 2017 г. по РСБУ. Чистая прибыль почти не изменилась (плюс 1% за месяц), а ROAE по-прежнему близок к 22%. Маржа все еще не начинает снижаться. По нашим расчетам, показатель остался на уровне мая–июня, составив 6,8%, что пока является максимальным значением в нынешнем году. Чистые комиссии прибавили 5% за месяц; рост год к году составил 15% против 12% за 1 п/г 2017 г. Также поддержку прибыли оказало частичное восстановление налоговых платежей (произошла нормализация эффективной ставки по результатам фактических расчетов по налогу на прибыль за 2 кв.). С другой стороны, рост расходов за 7 мес. ускорился до 8% год к году, а соотношение расходы/доходы за период повысилось в июле до 32% с 30% месяцем ранее, но при этом остается ниже уровня годичной давности (34%). Стоимость риска увеличилась до максимальных в этом году 3,8% против 2,6% в июне, что отчасти, как указывает банк, обусловлено ослаблением рубля.

Корпоративные кредиты ощутимо растут второй месяц подряд. Корпоративные кредиты в номинальном выражении выросли на 2,5% за месяц, а за вычетом переоценки – на 2,2%. За июль банк выдал примерно 1,2 трлн руб. корпоративных кредитов (против 1,1 трлн руб. в июне), что близко к декабрьским уровням, когда выдачи были максимальными. В розничном сегменте портфель увеличился на 1,2% за месяц и почти на 7% за год, что является верхней границей прогнозного диапазона, который менеджмент давал для сектора на текущий год. Сбербанк, по прогнозу менеджмента, может опередить сектор, и мы видим предпосылки для роста розничных кредитов более чем на 7% по итогам года. Корпоративные кредиты за счет сильной динамики последних двух месяцев вышли в плюс относительно декабря 2016 г. (+3% с начала года), выполнение прогноза, предполагающего рост на 5–7%, будет зависеть от динамики в последующие месяцы.

Потенциал роста котировок сохраняется. За 7 мес. банк заработал 373 млрд руб. чистой прибыли и продемонстрировал рентабельность капитала на уровне 21,6%, что пока указывает на риск превышения нашего годового прогноза (мы прогнозируем ROAE в размере 19%), в частности, за счет более высокой, чем мы предполагали, маржи. Несмотря на опережающую рынок динамику котировок в последний месяц, мы считаем, что некоторый потенциал роста до нашей целевой цены еще сохраняется. Банк публикует отчетность по МСФО за 2 кв. 23 августа.

Уралсиб Сбербанк несколько замедлил темпы роста прибыли, но они по-прежнему остаются высокими

Сбербанк несколько замедлил темпы роста прибыли, но они по-прежнему остаются высокими

Сбербанк в январе-июле увеличил чистую прибыль по РСБУ на 36% — до 373 млрд рублей

Сбербанк России за январь-июль 2017 года увеличил чистую прибыль по РСБУ на 35,6% — до 372,835 млрд рублей по сравнению 274,976 млрд рублей за аналогичный период 2016 года, говорится в отчете банка. В июле 2017 года Сбербанк получил чистую прибыль в размере 55,9 млрд рублей, что на 22,6% больше показателя за июль 2016 года (45,6 млрд рублей). Чистый процентный доход в январе-июле текущего года вырос на 6,4% и составил 683,6 млрд рублей. Расходы на совокупные резервы в июле составили 51,2 млрд рублей, в целом за 7 месяцев 2017 года — 204,2 млрд рублей (рост на 6,5% по сравнению с январем-июлем 2016 года). Активы банка на 1 августа 2017 года достигли 22 трлн 411,1 млрд рублей, увеличившись с начала года на 2,0%. Сбербанк в январе-июле 2017 года увеличил объем кредитов юрлицам на 3,2% — до 11 трлн 695,9 млрд рублей, физлицам — на 4,0% — до 4 трлн 510,8 млрд рублей.

В июле Сбербанк несколько замедлил темпы роста прибыли, но они по-прежнему остаются высокими. В целом, положительную динамику показателя банку обеспечивает увеличение чистого процентного дохода за счет снижения процентных ставок по привлеченным средствам. Свой вклад внес и рост портфеля кредитов, который оказал положительное влияние на активы. Среди негативных моментов можно отметить увеличение отчислений в резервы из-за проблем с хорватским ритейлером, которого кредитовал Сбербанк. Данный фактор оказал сдерживающее влияние на динамику прибыли.

Промсвязьбанк Сбербанк - ускорение роста кредитного портфеля банка. Результаты являются нейтральными для динамики акций банка

Сбербанк - ускорение роста кредитного портфеля банка. Результаты являются нейтральными для динамики акций банка

Сбербанк опубликовал хорошие показатели по РСБУ за июль

Чистая прибыль банка за июль составила 55,9 млрд руб. (+22,6% г/г), что предполагает аннуализированный RoE 21,7% (как и в июне). Чистый процентный доход вырос на 6,5% г/г до 104 млрд руб., а чистый комиссионный доход увеличился на 32% до 31,2 млрд руб. Чистые отчисления в резервы выросли на 8% г/г до 51,2 млрд руб., аннуализированная стоимость риска составила 3,8%. За 7M17 чистая прибыль Сбербанка выросла на 35,6% до 373 млрд руб. Чистый процентный доход и чистый комиссионный доход прибавили 6,4% и 15% соответственно. Показатель RoE остался на комфортном уровне 21,6%, стоимость риска составила 2,2%. Операционные затраты выросли на 7,9%, соотношение затраты/доход составило 29,8%. Коэффициент Н1,0 остается высоким на уровне 14,2%. Корпоративные кредиты выросли на 3,2% с начала года до 11,7 трлн руб., кредиты физическим лицам увеличились на 4,0% с начала года до 4,5 трлн руб.

Сбербанк опубликовал очередную порцию сильных результатов. Ключевой момент — ускорение роста кредитного портфеля банка. С негативной стороны можно отметить рост отчислений в резервы и операционных затрат, но он был компенсирован более низкими налогами, что позволило сохранить показатели чистой прибыли и RoE на уровне предыдущего месяца. Мы считаем результаты нейтральными для динамики акций банка.

АТОН шорт втб, лонг сбербанк

шорт втб, лонг сбербанк

Чую лонг сбер до 200, и шорт втб 0.055, если конечно сегодня втб на отчете не взлетит. кстати сбер преф на 150 скоро. Икар на излёте или Эйфория в СБоб.

Икар на излёте или Эйфория в СБоб.

предшествующий пост smart-lab.ru/blog/413463.php

Готовиться «ловушка специалистов», суть которого заключается в ложном пробитии предшествующего максимума тренда, после чего цена разворачивается в противоположную сторону, причем как минимум на мощную коррекцию, а как максимум на замену тренда.

когда модель три белых солдата не может сформироваться до конца- появляется паттерн «Торможение».

На 4хЧасах Сбоб- формация Торможение(Замедление)- вторая свеча модели фиксирует новый максимум, а за ней идет бычья маленькая свеча, третья (образование звезды). Это сигнал «сматывать удочки» — если позиция на покупку еще не открыта, лучше и не начинать; если открыта – стоит зафиксировать прибыль и выйти с рынка.При появлении этой модели движение как правило приостанавливается, и начинается коррекция.

осцилляторы (RSI, MACD, Momentum) отображают степень перекупленности рынка.

Вывод: эйфория от роста может плохо кончиться для окрылённых высотой))лучше перебдеть)))… формируется вершина.

скажите как его зовут

скажите как его зовут

среда — завтра сбер будет 166

четверг — завтра сбер будет 162

пятница и сегодня тишина. но судя по всему завтра 154 Греф пообещал Путину вывести Сбербанк в число лидеров среди цифровых компаний мира

Греф пообещал Путину вывести Сбербанк в число лидеров среди цифровых компаний мира

НОВО-ОГАРЕВО, 7 авг /ПРАЙМ/. Глава Сбербанка<SBER> Герман Греф на встрече с президентом России Владимиром Путиным заявил о планах крупнейшего российского банка стать в 2018 году одной из самых конкурентных цифровых компаний мира.

«О чем бы я хотел сказать как об очень важном тренде: то, чем мы сейчас занимаемся, – это перевод полностью всего банка в цифру. Мы 2,5 года назад начали создание новой платформы, гибкой платформы… Если будет все удачно и в 2018 году мы закончим создание платформы, думаю, что мы будем одной из самых конкурентных компаний на мировом рынке цифровых компаний», — сообщил Греф.

По словам президента Сбербанка, гибкость такой платформы позволит работать в большом количестве сфер и выводить новые продукты на рынок в течение недель, что серьезно повлияет на скорость и качество работы. Как рассказал Греф Путину, сегодня вывести новый продукт на рынок занимает от одного до двух лет в силу того, что платформа построена по старым принципам. Поэтому в 2014 году Сбербанк принял решение начать разработку новой платформы собственными силами, пояснил Греф.

По его словам, сегодня два банка в мире активно занимаются этим — Сбербанк и испанский банк BBVA. «Задача, которую мы перед собой ставим, – до конца 2018 года своими силами создать новую банковскую платформу и заменить старую платформу. В течение еще двух-трех лет после этого мы будем менять все приложения к этой платформе, но она уже будет нашего производства», — отметил топ-менеджер.

В ноябре 2016 года Сбербанк предложил построить на основе своих ресурсов и инфраструктуры экосистему по примеру крупнейших мировых компаний в сфере интернет-торговли, в частности, китайской Alibaba. Греф пояснял, что экосистема создается вокруг новой технологической платформы, которая должна быть построена к концу 2018 года. В декабре он уточнил, что банк планирует предоставлять электронные сервисы в ряде отраслей, включая медицину, туризм, строительство, телекоммуникации, и часть из них планируется запустить уже в 2017 году.

На годовом собрании акционеров Сбербанка в мае прошлого года Греф отмечал, что банк постепенно превращается в цифровую компанию, инвестируя все больше средств в развитие технологий. В связи с этим будет меняться и модель управления банком.

15:01 07.08.2017 Vanuta, вот теперь можно попробовать шортануть Сбер от 172 =)

Vanuta, вот теперь можно попробовать шортануть Сбер от 172 =)

Открываем стакан и смотрим: на 172 стоит приличная заявка продавца. Почему 172? Да именно от этого уровня в мае началось мощное падение Сбера. Трудно сказать, это закрытие лонгов крупным покупателем или набор шорта продавцом. Но в любом случае это большая вероятность коррекции в Сбере. Сбербанк - за июль 2017 года банк заработал 55,9 млрд руб. чистой прибыли.

Сбербанк - за июль 2017 года банк заработал 55,9 млрд руб. чистой прибыли.

Сбербанк предоставил результаты по РСБУ за июль и 7 месяцев.

Прибыль до уплаты налога на прибыль составила 465,8 млрд руб., чистая прибыль составила 372,8 млрд руб., в т.ч. за июль – 55,9 млрд руб.

Чистый процентный доход банка увеличился относительно 7 месяцев 2016 года на 6,4% и составил 683,6 млрд руб.

Чистый комиссионный доход увеличился на 14,7% до 194,0 млрд руб.

Банк продолжил наращивать объемы кредитования. В июле корпоративным клиентам выдано более 1 230 млрд руб., что соответствует декабрьскому уровню, когда объем выдач максимальный. Всего с начала года выдано 5,7 трлн руб., что на 21% больше, чем за 7 месяцев прошлого года. Кредитный портфель увеличился за месяц на 2,5% или 290 млрд руб. Рост в реальном выражении составил 2,2%.

Частным клиентам в июле банк выдал более 170 млрд руб. Всего с начала года выдано более 1 трлн руб., что на 23% больше, чем за 7 месяцев 2016 года. Розничный кредитный портфель увеличился за месяц на 1,2% или на 53 млрд руб. как за счет жилищных, так и потребительских кредитов и кредитных карт.

пресс-релиз Небольшая разборка акции Сбербанка обыкновенные.

Небольшая разборка акции Сбербанка обыкновенные.Просмотрев графики акции (к сожалению по техническим причинам графики вложить не могу) видно, что:

- На часовом таймфрейме бумага некоторое время корректировалась на падении цены и находилась под 13-ти периодной экспоненциальной скользящей средней (ЕМА) и после гэпа вверх от 26 июля 2017 года цена акции пересекла эту скользящую и уже пошла в технический рост вплоть до 04 августа, где бумага открыла день с гэпа вниз и весь день провела практически на одном уровне с ЕМА-13, закрывшись на отметке 169,73 рубля. Объёмы в этот день были незначительными, осциллятор Стохастик практически вышел из зоны перекупленности, что может говорить о консолидации на этом уровне или начале коррекции.

- На дневном графике цена акции, после коррекции, 30 июня 2017 года гэпом верх от 145,5 рублей пересекает ту же 13-ти периодную ЕМА и уходит уверенно вверх и 03 августа закрывает день на отметке 169,94 рубля технической фигурой «Волчек», аналогичной фигурой с небольшой чёрной тенью закрылась и пятница — 04 августа на отметке 169,73 рубля, снизившись на 0,159%. Дневной график также предполагает разворотную формацию бумаги, так как цена сильно оторвалась от ЕМА, техническая поддержка которой находится на отметке 164,5 рубля, а Стохастик ещё не вышел из зоны перекупленности.

- На дневном таймфрейме 100 периодной ЕМА, также находимся в зоне перекупленнности по Стохастику, где график цены сильно оторвался от ЕМА, объём торгов пятницы упал в 2 раза за последние 7 торговых сессий. Уровень поддержки находится на отметке 159,5 рубля.

- На недельном графике цена также значительно оторвана от 100 периодной ЕМА, у которой поддержка находится на отметке в 135 рублей, осциллятор Стохастик в зоне перекупленности. На этой неделе бумага столкнулась с серьезным сопротивлением в 170 рублей, над которым так и не смогла закрепиться, максимально добравшись лишь до значения в 170,90 рубля и последующего отката с консолидацией цены вблизи 170 рублей. Акции Сбербанка закрывают ростом 7-ую неделю подряд, в том числе и прошедшую неделю белой свечой. Тренд остаётся растущим, но как я говорил ранее, оснований для роста в 25,5% от 15 июня 2017 года, которую продемонстрировал Сбербанк об. нет, поэтому жду значительную коррекцию в ближайшие дни как по данной бумаге, так и по рынку в целом, к тому же на этом пути остаётся ряд незакрытых гэпов на различных ценовых горизонтах, незакрыты которые просто нельзя!

СберБанк VS Икар, высоко взлетел, крылья рассыпаются...

СберБанк VS Икар, высоко взлетел, крылья рассыпаются...Продолжаю гнуть свою линию в контексте предыдущего поста smart-lab.ru/blog/tradesignals/412985.php

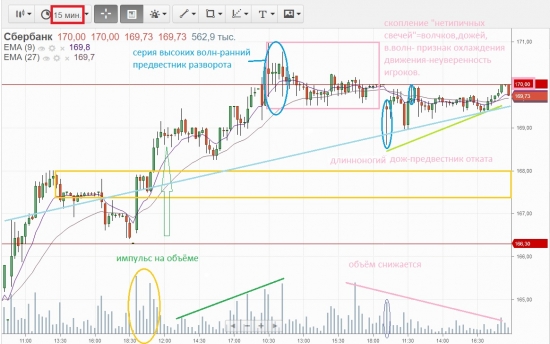

Новый максимум 170 дался Сберу уже тяжелее, пошли пробои вниз от уровня.Поскольку большое количество акций невозможно продать в самой наивысшей точке, то крупные игроки вынуждены начать продавать (распределять) акции немного ниже целевой зоны.Учитывая, что большой объем прошёл в диапазоне 167,5-168, этот уровень выглядит крепким, если уйдем ниже, шансы на разворот резко вырастут.

Непосредственно перед концом повышательного тренда внезапное увеличение объемов и выброс цены-это кульминации покупок. Как правило, цена по инерции еще повысится, но это отчетливый репер окончания тренда вверх. Когда цены достигли целевой зоны, м.м(кукл, умные деньги, специалист… назовите как хотите) запускает «метки вниз» для старта резкого снижения цены акции.

Игра специалиста в акции очевидна: кручу верчу наи… засадить хочу…

На 15 мин графике(более старшие таймы пока особо не говорящие, но дивер моментума на Дневке идет со 160)) :

На опене 10.00 свеча Высокая Волна min168.6 рисует пин-бар РА сорвав стопы и бросив «метку вниз»..

на свече от 11.45 Медвежье отрицание=max170 имеем ап-траст отбой от уровня, ранее поддержки… причем ту же ситуацию наблюдаем на пост.торге..Клоз169.73

Волатильность возрасла, такое наблюдается обычно в поворотные моменты.Идут диверы на индикаторах.

Понижение объема показывает нам уменьшение интереса на данном уровне 170.Это возможно при прекращении борьбы одной из сторон, капитуляции Быкофф перед новым трендом? объем начинает иссякать, вера покупателей слабеет?

Вывод: перья из крыльев стали выпадать) похоже, что расдача началась… перегретость очевидна… Недостаточный объем всегда указывает на наличие реальной вероятности отката.Жду пробоя волатильности на старших таймах, а именно уход RSI под среднее значение.

Пы.сы. На Wall Street говорят: «Нужно покупать, чтобы поднять акции вверх, а вниз они могут падать от собственной тяжести». Автандил Чавчавадзе, тоже пытался шортить на этом уровне. Не идет блин… Пока все таки лучше от Лонга. Аэрофлот вспомните на падающем рынке в первом полугодии рос. Мне думается и со Сбером, что то подобное будет. У него в целом позитив по его финансовым показателям. Последний из примеров банк «Югра» открыл дорогу для наращивания доли рынка и соответственно улучшения фин.показателей. До конца года еще кого-нибудь сократят и все будет в ажуре.

Автандил Чавчавадзе, тоже пытался шортить на этом уровне. Не идет блин… Пока все таки лучше от Лонга. Аэрофлот вспомните на падающем рынке в первом полугодии рос. Мне думается и со Сбером, что то подобное будет. У него в целом позитив по его финансовым показателям. Последний из примеров банк «Югра» открыл дорогу для наращивания доли рынка и соответственно улучшения фин.показателей. До конца года еще кого-нибудь сократят и все будет в ажуре.

Растет Сбер с хорошей базы 2016, думаю, если и будет корректироваться повторно, как со 180 конца 2016, то не раньше после 1-2 кв 2018. Либо на фоне повторного введения санкций в фин.секторе.

Немного про акции Сбербанка.

Немного про акции Сбербанка.

Акции Сбербанка обыкновенные на прошедшей торговой сессии так и не смогли закрепиться выше отметки в 170 рублей, закрывшись лишь на уровне в 169,94 руб., показав нулевое изменение, при этом максимальные дневные значения составили 170,90 руб., минимальные значения достигнуты на уровне 169,15 руб.

Целевые значимые поддержки на дневных графиках находятся на уровне 164 рублей, следующая сильная поддержка на уровне 160 рублей, на пути к этому уровню ей предстоит закрыть гэп от 27 июля, а далее на пути к снижению ещё несколько незакрытых гэпов.

Фьючерс на обыкновенные акции Сбербанка SBERF-9.17 практически весь день провёл у отметки в 172 рубля, не показав значительного изменения, а в вечернюю сессию также не удержался на этом уровне и снизился на 0,541% до значения 171,11 рубля.

С учетом этого, снижающейся нефти на открытии, фактора пятницы — мало кто захочет перекладывать риски на понедельник и безосновательно длительного подъёма котировок как акций Сбербанка, так и его фьючерсов, вполне логично сегодня и в ближайшие дни ожидать снижения, к вечеру возможно усиление продаж и сегодня должны дойти до первой значимой поддержки в 164 рубля, если не ниже.

Если посмотреть на его неудержимый рост от минимальных значений 15 июня 2017 года 136,23 рубля, то его рост составил почти 25,5% всего лишь с одной малозначимой коррекцией на этом подъёме.

Индекс ММВБ также закрылся вблизи нулевых отметок 1965,29 пункта, а на вечерней сессии фьючерс на этот индекс MIX-9.17 снизился на 0,504%, что также говорит о снижении акций на открытии торговой сессии пятницы. Заметил, что последнюю неделю-полторы, фьючерс на обыкновенные акции Сбербанка, как и, собственно, сами акции Сбербанка, значительно оторвались вверх от фьючерса на индекс ММВБ и самого индекса. Сбербанк явно перекуплен по всем показателям.

PS: это моё личное мнение, которое может не совпасть с фактом завершения торгов сегодняшнего дня, но ретест вчерашних максимумов и возврат к уровням закрытия с последующим снижением сегодня не исключен, а в ближайшее время широкомасштабная коррекция нам обеспечена. slonofen, я по-моему все описал в своем посте и в комментах под ним. Вы противоречите сами себе. Говорите, что каждый может писать на форуме… я написал свое мнение. это мой взгляд. занудство тут ни при чем.

slonofen, я по-моему все описал в своем посте и в комментах под ним. Вы противоречите сами себе. Говорите, что каждый может писать на форуме… я написал свое мнение. это мой взгляд. занудство тут ни при чем.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций