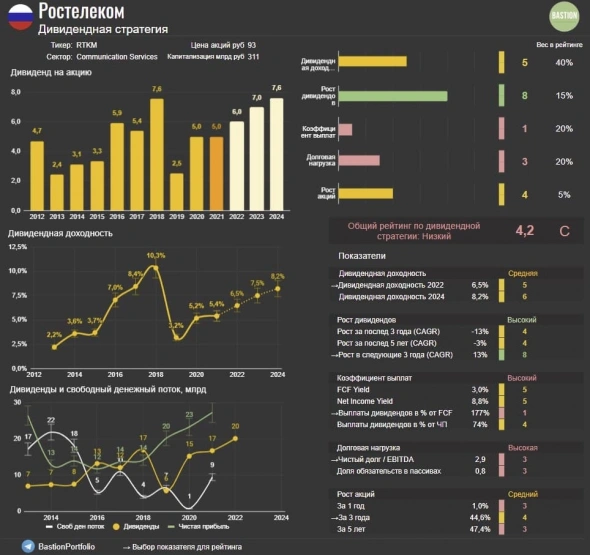

Ростелеком может увеличить дивиденды по итогам 2021 года с 5 до 6 рублей на акцию, заявил президент компании Михаил Осеевский. Ожидаемая дивидендная доходность по обыкновенным акциям в этом случае составит 6,5%. В рамках утвержденной стратегии до 2025 года дивидендные выплаты могут удвоиться.

Для компании, которая несколько лет не увеличивала выплаты акционерам, это выглядит хорошим сигналом. Так ли это? Наблюдения по Ростелекому:

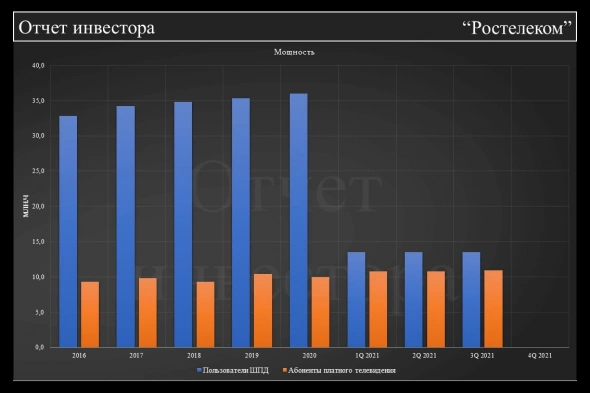

1. После покупки контроля в Tele2 Ростелеком значительно изменился. Раньше это был стагнирующий бизнес, где снижение выручки от услуг стационарной телефонной связи компенсировалось небольшим ростом доходов от предоставления доступа в интернет и телевидения. C 2013 по 2019 годы общие доходы компании росли низким темпом менее 1% в год.

В 2019 году Ростелеком заплатил почти 140 млрд рублей кэшем и своими акциями, чтобы получить 100% владения мобильным оператором Tele2.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций