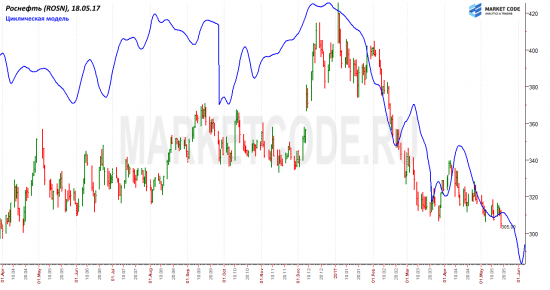

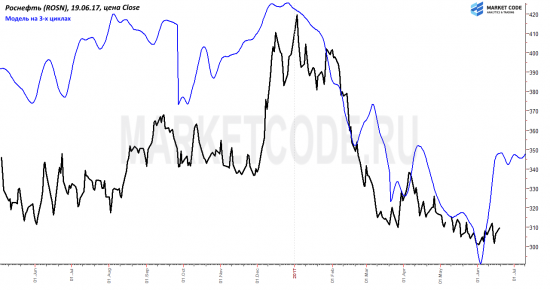

Роснефть: скажи кто твой друг и я скажу сколько ты стоишь. Брокеры-фанаты Роснефти слегка поумерили пыл, хотя до недавнего времени настойчиво впаривали акции Роснефти при цене 320 — 330 руб. с целью роста +30 % до конца текущего года.

Сегодняшняя новость, связанная с Катаром, позволяет вспомнить риски, связанные с неразборчивостью связей Роснефти, вытекающими из бесконтрольности компании, которая проецирует российскую политическую систему на внешний мир:

ИТАК, основные риски для капитализации Роснефти:

1.

Венесуэла: кредит государственной нефтяной компании Венесуэлы ( PDVSA (Petróleos de Venezuela)), сумма 5 млрд. долларов США. В залог «хитрый» Сечин попросил и получил 49,9% в Citgo. Учитывая, что Венесуэла не выполняет обязательств по поставкам нефти под данный кредит, а также неспокойную политическую обстановку, Минфин США и Сенат, уже обеспокоены тем, что контроль над Citgo перейдёт к Роснефти и готовы не допустить этого, что при желании будет не сложно, а для Роснефти убыточно.

Здесь за рамками оставим вопрос: Зачем вообще нужно было давать кредит с точки зрения необходимости выполнять обязательства внутри России и планов по Башнефти и Индии.

2.

Катар: По сообщению ТАСС: Шесть арабских стран: Саудовская Аравия, Бахрейн, Объединенные Арабские Эмираты (ОАЭ), Египет, Йемен и Ливия, — объявили в понедельник о разрыве дипломатических отношений с Государством Катар. Решение было принято по нескольким причинам, но главной названа дестабилизирующая роль политики Дохи и поддержка эмиратом экстремистской идеологии и группировок, действующих в регионе.… в первую очередь, (исламистской ассоциации) "

Братья-мусульмане", группировок "

Исламское государство" (ИГ) и "

Аль-Каида" (

обе запрещены в РФ)", а также «продвижение экстремистской идеологии посредством СМИ» и поддержку действий Ирана в регионе, в том числе «спонсируемых Тегераном мятежников-хуситов (сторонники шиитского движения „Ансар Аллах“) в Йемене».

А

фонд Катара был основным участников подставной приватизации 19,5 % акций Роснефти в конце 2016 года. Теперь даже понятно, почему в подставе играл именно Катар.

3.

Северная Корея: НКК, близкая к Роснефти и сделанная при помощи Роснефти, обвиняется в торговле нефтепродуктами Северной Кореей, в обход санкций и несмотря на напряжение в регионе, граничащим с нашим Дальним Востоком.

4.

Курдистан: во времена вражды с Турцией, нефть курдов трактовалась, как поддерживающая напряжённость в Сирии и регионе, практически как поддержка террористов, а во времена мира с Турцией, Роснефть направила свои интересы на курдскую нефть.

И это только то, что на слуху, так что может у Роснефти и хорошие перспективы, но думаю не при Сечине и не при ценах на нефть 50 -60 долларов/баррель. Уж лучше ГАЗПРОМ взять, хотя там свои скелеты в шкафу.

Я уже давно даже не спекулирую Роснефтью и Газпромом, благо даже на обедневшей российской бирже пока есть альтернативы.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций