| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 259,2 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,2% |

| Роснефть Календарь Акционеров | |

| 23/05 СД решит по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

[Переслано из Stock News]

[Переслано из Stock News]

#Дивиденды

⚡️🛢 «РОСНЕФТЬ» ЗАРЕЗЕРВИРОВАЛА СРЕДСТВА ДЛЯ ВЫПЛАТЫ ДИВИДЕНДОВ В РАЗМЕРЕ 50% ОТ ПРИБЫЛИ ПО ИТОГАМ ГОДА — СЕЧИН — ТАСС

пишет

пишет

t.me/RaifFocusPocus/2098

Роснефть: новые предоплаты и продажа доли в «Восток Ойл» снизили долговую нагрузку

(1)

В пятницу Роснефть (BBB-/Baa3/-) опубликовала результаты за 4 кв. 2020 г., продемонстрировав существенное сокращение долговой нагрузки благодаря полученным предоплатам по долгосрочным договорам на поставку нефти в Китай, а также поступлению денежных средств от продажи доли в проекте «Восток Ойл» (но большая их часть была выплачена ННК в рамках покупки активов).

Чистая прибыль Роснефти в 4 кв. составила рекордные 329 млрд руб. Выручка Роснефти в 4 кв. 2020 г. выросла на 6% кв./кв. до 1,5 трлн руб. из-за более высоких цен на нефть (Urals +4% кв./кв. до 44,7 долл./барр.), а также роста консолидированной добычи нефти (+2% кв./кв. до 47,7 млн т). При этом, показатель EBITDA незначительно снизился (-1% кв./кв. до 364 млрд руб.) на фоне сезонного увеличения административных затрат (+46% кв./кв. до 48 млрд руб.) и роста прочих операционных расходов (+138% кв./кв. до 35 млрд руб.). В то же время, чистая прибыль Роснефти в 4 кв. 2020 г. составила рекордные 329 млрд руб. благодаря положительному эффекту в 504 млрд руб. от сделки по покупке активов в рамках проекта «Восток Ойл», который, однако, был частично компенсирован убытками от обесценения активов (329 млрд руб.).

Роснефть оценила эффект от покупки Таймырнефтегаза в 504 млрд руб. Отметим, что в 4 кв. Роснефть завершила сделку по приобретению активов Таймырнефтегаза (владеет лицензиями на Пайяхское и Иркинское месторождения, которые войдут в проект «Восток Ойл») за 823 млрд руб., что включает как денежное вознаграждение (716 млрд руб.), так и передачу части добывающих активов Роснефти в пользу ННК (107 млрд руб.). При этом, по оценке компании, справедливая стоимость приобретенных активов составляет более 1,3 трлн руб. (прогноз основан на предпосылке по цене нефти в 51 долл./барр.), что позволило Роснефти отразить 504 млрд руб. в качестве выгоды от сделки.

Денежные средства Роснефти выросли на 800 млрд руб. в 4 кв. Свободный денежный поток Роснефти в 4 кв. 2020 г. сократился вдвое кв./кв. до 73 млрд руб. на фоне инвестиций в оборотный капитал (123 млрд руб.) и сезонного роста капитальных вложений (+7% кв./кв. до 216 млрд руб.). Компания выплатила 615 млрд руб. денежных средств в рамках сделки по покупке активов Таймырнефтегаза, погасила долг и проценты на общую сумму 122 млрд руб., а также обязательства по предоплатам в размере 83 млрд руб. Помимо этого, она выплатила дивиденды и выкупила собственные акции на общую сумму 17 млрд руб. Параллельно в 4 кв. Роснефть получила дополнительную предоплату по долгосрочным договорам поставки нефти в размере 1 трлн руб., а также 644 млрд руб. (7 млрд евро) в рамках сделки по продаже 10%-ной доли в проекте «Восток Ойл» трейдинговой компании Trafigura. В результате объем денежных средств на балансе (с учетом краткосрочных депозитов) в 4 кв. 2020 г. вырос более чем на 800 млрд руб. до 1,2 трлн руб.

(2)

В результате долговая нагрузка сократилась до 2,8х Чистый долг/EBITDA LTM. Общий объем долга на балансе компании сократился на 263 млрд руб. до 4,6 трлн руб. в результате погашения части обязательств, а также переоценки валютной части долга на фоне укрепления рубля (на конец периода). В итоге чистый долг Роснефти снизился на 1,1 трлн руб. до 3,4 трлн руб., а долговая нагрузка сократилась до 2,8x Чистый долг/EBITDA LTM. При этом в долларовом выражении чистый долг сократился на 10,1 млрд долл. до 46,5 млрд долл., а обязательства по предоплатам (с учетом полученной в 4 кв. предоплаты) выросли до 27,2 млрд долл. Объем ликвидных средств Роснефти в 4 кв. 2020 г. (включая краткосрочные финансовые активы и ликвидную часть долгосрочных активов) составил 1,7 трлн руб., что достаточно для покрытия краткосрочных обязательств (включая предоплаты), которые составляют 1,2 трлн руб.

Рост цен на нефть и возможная продажа дополнительных долей в «Восток Ойл» должны привести к дальнейшему снижению долговой нагрузки. Мы ожидаем дальнейшего снижения долговой нагрузки Роснефти в 2021 г., чему, по нашему мнению, будет способствовать рост цен на нефть. Так, в начале февраля 2021 г. цена на нефть марки Brent превысила 61 долл./барр., а средняя цена с начала года составила более 55 долл./барр., что на 25% превышает средний уровень 4 кв. 2020 г. и на 33% в среднем выше, чем за 2020 г. Помимо этого, мы ожидаем, что Роснефть может продать дополнительные доли в проекте «Восток Ойл», что также должно положительно сказаться на ее долговой нагрузке. Так, по словам топ-менеджмента компании, после продажи 10%-ной доли в «Восток Ойл» в декабре 2020 г. Роснефть продолжает обсуждать возможное привлечение других партнеров в данный проект. Напомним, по плану компании, добыча на проекте «Восток Ойл» должна начаться в 2024 г. (25 млн т) и к 2030 г. превысит 100 млн т в год.

В 2021 г. Роснефть способна обеспечить дивиденды и рост капвложений. Несмотря на реализацию крупного проекта, капитальные вложения Роснефти в 2021 г. должны остаться в рамках 1 трлн руб. По нашим оценкам, эта сумма будет полностью покрыта операционным денежным потоком, который может превысить 1,4 трлн руб. Оставшиеся свободные средства будут направлены на выплату дивидендов по итогам 2020 г. (около 80 млрд руб.) и на погашение части обязательств по предоплатам (около 5 млрд долл.). Краткосрочные долговые обязательства (798 млрд руб.), скорее всего, будут рефинансированы.

Из-за неблагоприятной конъюнктуры на рынке углеводородов в прошлом году в сегменте нефтегазовых эмитентов (со стороны Газпрома) сейчас наблюдается относительно большое первичное предложение (длинные выпуски). По-видимому, это является одной из причин расширенных спредов к суверенной кривой: так, спред GAZPRU 30 – Russia 28 находится на локальном максимуме 70 б.п. (против 45 б.п. в декабре 2020 г.), несмотря на ралли нефти (и, как следствие, цен на газ). Мы по-прежнему считаем лучшим инвестиционным выбором в сегменте российских бумаг – суверенные выпуски (RUSSIA 28, 30), которые имеют высокую текущую доходность при умеренных рыночных рисках. Кроме того, в отличие от корпоративных бумаг налог из-за обесценения рубля не возникает (в суверенных выпусках иначе считается база для налогообложения прироста стоимости бумаг).

ВЗГЛЯД: Акции «Роснефти» — одни из фаворитов долгосрочных инвестиций — «Атон» Пишет

Пишет

t.me/SberInvestments/861

🛢 Роснефть увеличила прибыль в 4К20

По итогам октября–декабря выручка и EBITDA остались практически на уровне 3К20 и составили соответственно $20,6 млрд и $4,7 млрд. Чистая прибыль компании достигла $4,3 млрд после чистого убытка $0,9 млрд в 3К20.

По мнению аналитиков SberCIB, некоторое повышение цены Юралз и небольшое увеличение добычи компенсировали сезонный рост расходов. Впрочем, результаты в сегменте переработки были хуже: EBITDA оказалась отрицательной на уровне $354 млн.

Значительный вклад в повышение чистой прибыли в 4К20 обеспечили однократные статьи. Компания отразила в отчётности $6,8 млрд дохода от приобретения Пайяхского месторождения (сообщив о его справедливой оценке на уровне $18 млрд) и снижение справедливой рыночной стоимости активов в добывающем сегменте на $4,4 млрд. В результате чистая прибыль в отчётности за 4К20 значительно превзошла наши оценки и консенсус-прогноз. Судя по размеру чистой прибыли Роснефти по итогам 2020 года на уровне 147 млрд руб., годовая дивидендная доходность составит 1,4%.

На данный момент аналитики SberCIB оценивают акции Роснефти на уровне ПОКУПАТЬ. Их целевая цена составляет 576,7 руб., что предполагает рост на 18,1% в течение 12 месяцев.

#focus

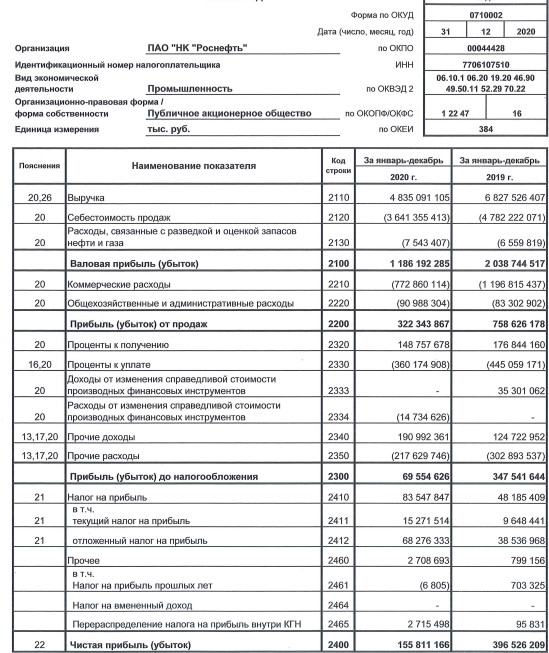

Вышел отчет Роснефти по МСФО за 2020 год.

1. Выручка упала на 29%.

2. Валовая прибыль упала на 42%.

3. Чистая прибыль упала на 61%.

Отчет вышел довольно слабый, все упало у Роснефти по итогам 2020 года, тем не менее,

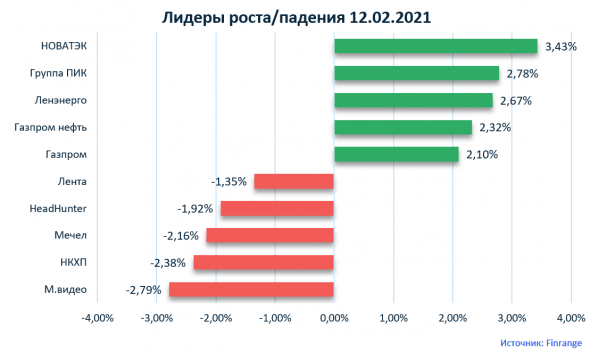

акции Роснефти были одними из лидеров роста в пятницу. Чем это объяснить я не знаю.

Может быть, ростом нефти и верой в то, что самое худшее уже позади?

AlexChi, объясняется всё просто, у Компании есть чистая прибыль. Большинство НК за бугром фиксанули убытки

эх и трэш в казино уже

просто смешно

операционные показатели для цены в дай бог 300 р за сток

фантик рисуют как хотят

в +са закидывают уже, что только могут, продажи активов, слияния, курсовые разницы и так далее. но только не операционку. покажи реальный резалт… это будет смех тогда :-)))))

Павел, да нам то какая разница на их резалт, мы не женимся на бумаге. Движение взять и до свидания. А график у бумаги лонговый.

Вышел отчет Роснефти по МСФО за 2020 год.

1. Выручка упала на 29%.

2. Валовая прибыль упала на 42%.

3. Чистая прибыль упала на 61%.

Отчет вышел довольно слабый, все упало у Роснефти по итогам 2020 года, тем не менее,

акции Роснефти были одними из лидеров роста в пятницу. Чем это объяснить я не знаю.

Может быть, ростом нефти и верой в то, что самое худшее уже позади?

AlexChi, похоже что да. Народ понимает, что в перспективе нескольких недель (в крайнем случае месяцев) нефть уйдет ещё вверх. Вышел отчет Роснефти по МСФО за 2020 год.

Вышел отчет Роснефти по МСФО за 2020 год.

1. Выручка упала на 29%.

2. Валовая прибыль упала на 42%.

3. Чистая прибыль упала на 61%.

Отчет вышел довольно слабый, все упало у Роснефти по итогам 2020 года, тем не менее,

акции Роснефти были одними из лидеров роста в пятницу. Чем это объяснить я не знаю.

Может быть, ростом нефти и верой в то, что самое худшее уже позади? эх и трэш в казино уже

эх и трэш в казино уже

просто смешно

операционные показатели для цены в дай бог 300 р за сток

фантик рисуют как хотят

в +са закидывают уже, что только могут, продажи активов, слияния, курсовые разницы и так далее. но только не операционку. покажи реальный резалт… это будет смех тогда :-))))) «Роснефть НК» отчиталась по МСФО за 2020 г.

«Роснефть НК» отчиталась по МСФО за 2020 г.

За 4 кв-л 2020г:

Выручка: 1521 млрд. руб.(+5,7% к/к). Рост связан с увеличением объема экспорта нефти и положительной динамикой цен на нефть.

Чистая прибыль составила 329 млрд руб (против убытка в 3 кв 50 млрд руб) На рост показателя положительно повлияло отражение 504 млрд руб. прибыли от покупки Таймырнефтегаза, который вошел в проект «Восток Ойл». Также благоприятное влияние на чистую прибыль оказали положительные курсовые разницы.

EBITDA: 364 млрд.руб. (-0,5% к/к). Небольшое снижение вызвано увеличением сезонных производственных трат в конце года

EPS: 32,79 руб

За 2020 год:

Выручка сократилась на 33,6% до 5,757 трлн.руб., против 8,676 трлн.руб. годом ранее. Падение объясняется снижением мировых цен на нефть, сокращением объемов добычи в рамках соглашения ОПЕК+ и уменьшением спроса из-за пандемии коронавируса

Чистая прибыль составила 181 млрд.руб., что в 4,4 раза ниже по сравнению с 802 млрд.руб. в предыдущем году. Снижение чистой прибыли год к году обусловлено динамикой показателя EBITDA и влиянием курсовых разниц.

Удельные операционные затраты снизились до 2,8 долл./б.н.э., (200 руб./б.н.э.).

EBITDA: 1,2 трлн.руб. (-43% г/г) Снижение EBITDA, помимо снижения выручки, вызвано увеличением налоговой нагрузки.

EPS: 14,88 руб.( -77,6% г/г)

P/E = 29,56

Плюсы:

1.Несмотря на низкие цены на нефть в 2020 году компания стабильно генерировала положительный свободный денежный поток и, не смотря на сомнения, все-таки смогла закрыть год в плюсе.

2. В связи с убытками 1 и 3 кварталов промежуточные дивиденды “Роснефть” не выплачивала, но благодаря положительному эффекту от проекта “Восток Ойл” руководство будет рекомендовать выплату дивидендов в соответствии с дивидендной политикой. Если ориентироваться на 50% от чистой прибыли по МСФО, то дивиденды по итогам 2020 могут составить 6,94 руб. на акцию, что соответствует 1,4% дивидендной доходности.

3. В 2021 ожидается наращивание прибыли. По данным ОПЕК в течение всего текущего года в мире будет наблюдаться дефицит предложения нефти. Максимальный уровень дефицита ожидается в период с мая по июль, когда добыча будет меньше спроса на 1,5 млн.б/с. Этот фактор обеспечит нефтяным ценам хорошую поддержку, что позволяет рассчитывать на рост финансовых показателей Роснефти.

4. Роснефть постепенно усиливает свои позиции в Арктике, что совпадает с государственной программой развития этого района. Одним из ключевых драйверов роста выручки и ЧП в долгосрочной перспективе станет реализация проекта «Восток Ойл». В 2024 году реализация нефти с данного проекта составит 30 млн.т при этом качество нефти будет выше чем у сорта Brent, и ее цена будет на $10 больше Североморского сорта.

Минусы:

1.Инвестиционные горизонты долгосрочны. Затраты на их реализацию могут негативным образом сказаться на уровне дивидендов.

2.Чистый долг/EBITDA 2,3х (является одним из высоких показателей в отрасли). Роснефть со своей высокой долговой нагрузкой и низкими дивидендами не совсем привлекательна для покупки.

3. Решение вопроса сокращения добычи по сделке ОПЕК+ Роснефть делает за счет дочерних компаний. Одна из главных пострадавших — Башкирская нефтянка. Комментарии по рынку: Роснефть, Башнефть, Mail Group

Комментарии по рынку: Роснефть, Башнефть, Mail Group

Финансовые результаты Роснефти за 2020 г. по МСФО. Компания по итогам года сократила выручку на 33,6% по сравнению с 2019 г. – до 5,7 трлн руб. Чистая прибыль упала на 79,1% – до 147 млрд руб. Снижение финансовых показателей связано с падением спроса и цен на нефть и нефтепродукты из-за влияния пандемии коронавируса и сделки ОПЕК+.Несмотря на это, Роснефть отчиталась выше ожиданий из-за сильных результатов IV кв. 2020 г. Компания в последнем квартале заработала 324 млрд руб., но не за счёт операционной деятельности, а из-за продажи доли в Восток Ойл.

Дивиденды Роснефти. Кроме этого, менеджмент компании сообщил, что будет рекомендовать совету директоров выплату дивидендов по итогам 2020 г. в соответствии с дивидендной политикой.

Напомним, что Роснефть направляет на выплаты дивидендов не менее 50% от чистой прибыли по МСФО. Таким образом, по результатам 2020 г., дивиденд на акцию может составить 7 руб. на акцию. Текущая дивидендная доходность составляет 1,4%. #ROSN

Авто-репост. Читать в блоге >>>

Роснефть остается фаворитов в плане долгосрочных инвестиций на российском нефтяном рынке - Атон

Роснефть остается фаворитов в плане долгосрочных инвестиций на российском нефтяном рынке - Атон

Роснефть продемонстрировала хорошие результаты за 4К20, поддержанные улучшением макроэкономической конъюнктуры (выручка в рамках прогноза, EBITDA на 4% выше ожиданий рынка).

Приятным сюрпризом стала динамика чистой прибыли – благодаря разовым статьям она составила 324 млрд руб., в результате чего чистый финансовый результат 2020 вернулся в положительную зону. Исходя из коэффициента 50% чистой прибыли по МСФО, мы оцениваем размер дивидендов за 2020 в 6.9 руб. на акцию, что подразумевает доходность на уровне 1.4%.

Роснефть остается одним из наших фаворитов в плане долгосрочных инвестиций на российском нефтяном рынке – мы ожидаем роста внимания к проекту Восток Ойл со стороны рынка. Роснефть в настоящий момент торгуется с мультипликатором EV/EBITDA 2021П 5.0x против 4.8x в среднем по российским нефтяным компаниям.

Атон

Роснефть в 4К20 продемонстрировала хорошие результаты, поддержанные улучшением макроэкономической конъюнктуры в последнем квартале года. 4К20. Размер выручки (1 521 млрд руб., +6% кв/кв) в целом соответствует консенсус-прогнозу и оценкам АТОНа, рост показателя обеспечен повышением цен на нефть (марка Urals подорожала на 7% кв/кв в рублевом выражении), а также более высокими операционными показателями (объем реализации нефти увеличился на 2.5%). Добыча углеводородов выросла на 3% кв/кв (+2% кв/кв в сегменте добычи жидких углеводородов, +7.5% кв/кв в добыче газа). Росла и переработка: совокупный объем переработки нефти увеличился на 1.3% кв/кв вследствие роста переработки на российских НПЗ (+2.4% кв/кв) при одновременном сокращении переработки на зарубежных НПЗ (-6.5% кв/кв) главным образом из-за повторного введения режима изоляции. Показатель EBITDA снизился на 0.5% кв/кв до 364 млрд руб. из-за отрицательного влияния роста производственных и операционных издержек (+19% кв/кв), частично компенсированного положительным эффектом от лага экспортной пошлины (12 млрд руб.). В целом EBITDA оказалась на 4% выше оценки АТОНа и консенсус-прогноза, а EBITDA маржа составила 23.2%. В сегментном разрезе динамика EBITDA отразила повышение рентабельности в добыче и разведке (+17.6% кв/кв до 401 млрд руб., рентабельность выросла до 45% против 42% в 3К20) при одновременном падении скорректированной EBITDA в сегменте переработки и сбыта до отрицательного значения (-27 млрд руб.).

Авто-репост. Читать в блоге >>> Крайне неблагоприятная конъюнктура 2020 года не помешала Роснефть выйти в плюс - Промсвязьбанк

Крайне неблагоприятная конъюнктура 2020 года не помешала Роснефть выйти в плюс - Промсвязьбанк

Сегодня финансовую отчетность по МСФО за 4 кв. 2020 г. представила Роснефть. За счет дополнительного дохода от приобретения Таймырнефтегаза компания получила рекордную прибыль в 324 млрд руб. В результате, по 2020 г. Роснефть также получила чистую прибыль и рекомендовала Совету директоров выплатить дивиденды акционерам.

Роснефть отчиталась за 4 кв. и 2020 г. лучше ожиданий. Но неожиданным моментом стало получение рекордной прибыли в 4 кв. – 324 млрд руб., что в итоге скомпенсировало отрицательные результаты 1 и 3 квартала, и по году Роснефть получила 147 млрд руб. чистой прибыли. Такой результат произошел за счет получения дополнительного дохода в 504 млрд руб. в 4 кв. вследствие приобретения компании Таймырнефтегаз в рамках реализации проекта Восток Ойл. В комментариях к отчетности это фиксируется как «выгодное приобретение», и отмечается, что прибыль от него образовалась из-за невозможности продавца полноценно разрабатывать месторождения с учетом масштаба требуемых капвложений.

Авто-репост. Читать в блоге >>>

Добыча Роснефти будет на 5% ниже, чем в 20 г - топ-менеджер

Добыча Роснефти будет на 5% ниже, чем в 20 г - топ-менеджер

вице-президент Роснефти по внутреннему сервису Эрик Лирон, отвечая на вопрос о планах по добыче компании в 2021 году:С учетом продаж «хвостовых» активов добыча будет порядка на 5% ниже, чем в 2020 году

Речь идет о добыче нефти и конденсата.

Поскольку добыча ЖУВ по итогам 2020 года составила 204,5 миллиона тонн, в 2021 году компания ожидает добычи на 10,2 миллиона тонн меньше, на уровне 194,3 миллиона тонн.Запланированный объем добычи соответствует сделке ОПЕК+, пояснил первый вице-президент компании Дидье Касимиро.

источник

Авто-репост. Читать в блоге >>> Целевая цена бумаг Роснефти будет пересмотрена вверх - Велес Капитал

Целевая цена бумаг Роснефти будет пересмотрена вверх - Велес Капитал

«Роснефть» отчиталась за 2020 г. по МСФО. Крайне позитивно.

Выручка составила 5,8 трлн руб. (наш прогноз составлял 6,2 трлн), EBITDA – 1,2 трлн руб. (наш прогноз – 1,2 трлн), чистая прибыль – 147 млрд. (наш прогноз – 3 млрд).

За проект «Паяха» (входят Пайяхское, Иркинское и ряд менее крупных месторождений) Роснефть заплатила 9,6 млрд долл. плюс «хвостовые» активы, оцененные по справедливой стоимости. Их оценка в отчете не приводится, однако по источникам VTimes, цифра составляет около 1,4 млрд долл. Таким образом, величина сделки составляет 11 млрд долл. или примерно 11% от NPV проекта Восток Ойл (по нашим оценкам). Это крайне скромная оценка активов, сделка прошла по заниженной оценке в связи с отсутствием налоговых льгот у прежних владельцев месторождений. На данный момент в нашей модели заложено 40% NPV проекта на приобретение новых месторождений (цифра получилась близкой к оценке, проведенной большой четверкой, — 30-40 млрд долл.).

Целевая цена будет пересмотрена вверх, рекомендация по акциям Роснефти– «Покупать».

Евсин Игорь

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> Роснефть 4 кв 2020

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук. Байбэк продолжится! Хорошая новость. www.finam.ru/analysis/newsitem/rosneft-vyplatit-dividendy-v-sootvetstvii-s-dividendnoiy-politikoiy-20210212-163721/

Байбэк продолжится! Хорошая новость. www.finam.ru/analysis/newsitem/rosneft-vyplatit-dividendy-v-sootvetstvii-s-dividendnoiy-politikoiy-20210212-163721/ Первый коммерческий газ с проекта Роспан Роснефти уже на днях должен начать поступать

Первый коммерческий газ с проекта Роспан Роснефти уже на днях должен начать поступать

вице-президент Роснефти по внутреннему сервису Эрик Лирон:«В настоящее время в заключительной стадии находятся пуско-наладочные работы, и первый коммерческий газ с этого проекта (Роспан — ред.) уже на днях должен начать поступать

Первая пилотная партия газа с проекта была подготовлена накануне.

источник

Авто-репост. Читать в блоге >>> Роснефть сохранит контрольную долю в проекте Восток Ойл

Роснефть сохранит контрольную долю в проекте Восток Ойл

топ-менеджер Роснефти в ходе телефонной конференции для инвесторов:Наш первый партнер вошел (Trafigura, в проект Восток Ойл — ред.) в конце прошлого года. Этот проект стратегический, поэтому мы понимает, что 50% плюс, как мы называем по-английски golden share, должны быть у государства. Это первый момент

Второй момент, вы понимаете, что уже 10% продано. И мы дальше работаем с возможными партнерами

источник

Авто-репост. Читать в блоге >>> Роснефть предложит выплатить дивиденды за 20 г согласно дивполитике

Роснефть предложит выплатить дивиденды за 20 г согласно дивполитике

первый вице-президент Роснефти Дидье Касимиро в ходе телефонной конференции:

В связи с чистым убытком, который Роснефть понесла в первом полугодии 2020 года, вы помните, что промежуточных дивидендов не выплачивалось, однако, благодаря положительному эффекту сделок по приобретению и продаже активов, связанных с проектом «Восток Ойл», компания показала положительный финансовый результат и руководство будет рекомендовать совету директоров по размеру дивидендов за полный 2020 год: (рекомендовать выплату — ред.)в полном соответствии с нашей дивидендной политикой

источник

Авто-репост. Читать в блоге >>> ❗️🇷🇺#ROSN

❗️🇷🇺#ROSN

СОВЕТ ДИРЕКТОРОВ РОСНЕФТИ В КОНЦЕ 2021 ГОДА РАССМОТРИТ ВАРИАНТЫ ИСПОЛЬЗОВАНИЯ ВЫКУПЛЕННЫХ В РАМКАХ BUY BACK АКЦИЙ — ТОП-МЕНЕДЖЕР — ПРАЙМ Руководство Роснефти будет рекомендовать совету директоров выплатить дивиденды за 2020г

Руководство Роснефти будет рекомендовать совету директоров выплатить дивиденды за 2020г

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций