| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 170,7 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,3% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Goldman советует клиентам покупать акции нефтянки, особенно в том свете, что многие из акций этого сектора отстают от самой нефти

Goldman советует клиентам покупать акции нефтянки, особенно в том свете, что многие из акций этого сектора отстают от самой нефти Роснефть почти договорилась о поставках в Польшу через компанию Orlen

Роснефть почти договорилась о поставках в Польшу через компанию Orlen

Крупнейшая топливная компания Orlen (Польша) и Роснефть находятся на завершающей стадии переговоров о поставке нефти в Польшу — об этом сообщили а пресс-службе Orlen.

Окончания переговоров Orlen ожидает до конца февраля.

Агентство Argus на прошлой неделе со ссылкой на информацию трейдеров сообщило, что Роснефть в феврале отгрузит три дополнительных партии нефти марки Urals объемом по 100 тысяч тонн из балтийских портов, поскольку прервет поставки по магистральному нефтепроводу Дружба в Польшу.

В январе завершилось действие долгосрочного контракта с польским переработчиком PKN Orlen, сообщали трейдеры.

источник

Авто-репост. Читать в блоге >>>

«Роснефть» запустила Северо-Даниловское месторождение.

«Роснефть» запустила Северо-Даниловское месторождение.

www.metalinfo.ru/ru/news/123309 Роснефть, отчет по итогам 2020 года

Роснефть, отчет по итогам 2020 годаышел отчет компании по итогам 2020 года. Разберем самые важные факты.

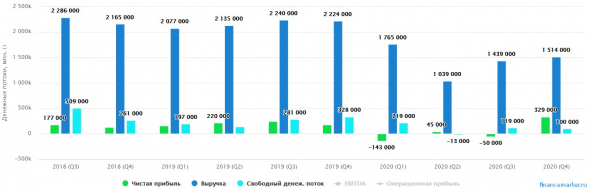

Выручка снизилась на (33,6% г/г) до 5,76 трлн. руб. Основная причина падения — снижение добычи и падение цен на нефть в 1 полугодии.

EBITDA снизилась на (42% г/г) до 1,2 трлн. руб. Снижение показателя EBITDA вызвано в том числе увеличением налоговой нагрузки.

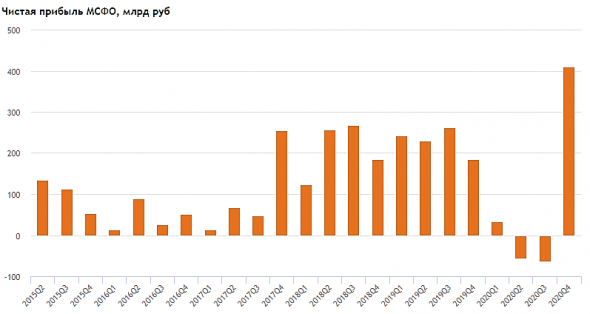

Чистая прибыль снизилась на (79,1% г/г) до 147 млрд. руб. На чистую прибыль оказали влияние курсовые разницы, помимо снижения операционной прибыли.

Свободный денежный поток снизился на (54,8% г/г) до 425 млрд. руб.

Спрос на нефть в ЕС восстанавливается медленно, при этом, в АТР он почти вернулся к уровням 2019 года. Спрос на нефтепродукты тоже постепенно восстанавливается.

Несмотря на достаточно сложный 2020 год, впереди у компании запуск важных проектов, которые в перспективе позитивно отразятся на денежном потоке и прибыли компании.

Ближайшие газовые проекты:

Роспан (запасы газа — 1,25 трлн. куб.м., запасы газового конденсата и нефти — 313 млн.т.). Запуск первого пускового комплекса — 1 кв. 2021 г, второго — 3кв. 2021г.

Авто-репост. Читать в блоге >>> Роснефть взыскала с подрядчика 330 млн рублей за срыв сроков строительства газопровода с Харампурского месторождения

Роснефть взыскала с подрядчика 330 млн рублей за срыв сроков строительства газопровода с Харампурского месторождения

Девятый арбитражный апелляционный суд подтвердил решение суда первой инстанции о взыскании с ООО «Сибрегионгазстрой» (Новый Уренгой) в пользу ООО «Харампурнефтегаз» (совместное предприятие "Роснефти" и ВР) 329,886 млн рублей за нарушение срока сдачи работ по строительству газопровода.Суд оставил решение Арбитражного суда Москвы от 24 ноября 2020 года без изменения, апелляцию — отклонил.

В соответствии с договором «Сибрегионгазстрой» должен был построить газопровод внешнего транспорта «УКПГ (установка комплексной подготовки газа) с ЦДКС (центральной дожимной компрессорной станцией) Харампурского месторождения — подключение в ЕСГ „Газпрома“, срок начала выполнения работ — 10 декабря 2018 года, срок окончания выполнения работ — 31 октября 2019 года.

Подрядчик в срок эти работы не выполнил

источник

Авто-репост. Читать в блоге >>>

Коллеги, стоит ли принимать во внимание комментарии Михаила Крутихина, или это Демура в нефтегазовой отрасли. У кого какое мнение на сей счет?

Коллеги, стоит ли принимать во внимание комментарии Михаила Крутихина, или это Демура в нефтегазовой отрасли. У кого какое мнение на сей счет?

эх и трэш в казино уже

просто смешно

операционные показатели для цены в дай бог 300 р за сток

фантик рисуют как хотят

в +са закидывают уже, что только могут, продажи активов, слияния, курсовые разницы и так далее. но только не операционку. покажи реальный резалт… это будет смех тогда :-)))))

Павел, да нам то какая разница на их резалт, мы не женимся на бумаге. Движение взять и до свидания. А график у бумаги лонговый.

Дмитрий Рассадин, да кто сказал, что он лонговый. за какой период. смешно. любой график в любое время в этом казино нарисуют. что очень хорошо показал прошедший год

Павел, сказал я, глядя на график, вот прямо на тот, что сейчас перед нами. Сегодня вообще уже исторический максимум и лонговый паттерн на любом таймфрейме.

Дмитрий Рассадин, исторический максимум сегодня? серьезно? ГДЕ? паттерн… хоспади как смешно это слушать в текущей реальности

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роман Ранний, казначейские акции не участвуют в распределении дивидендов.

Олег Кузьмичев, а почему Лукойл выплачивал дивы на казначейские акции, или я что-то путаю?

Роман Ранний, лукойл держал акции на дочерней организации, они были квазиказначейскими.

Олег Кузьмичев, верно! надо тогда дивиденд пересчитать…

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роман Ранний, казначейские акции не участвуют в распределении дивидендов.

Олег Кузьмичев, а почему Лукойл выплачивал дивы на казначейские акции, или я что-то путаю?

Роман Ранний, лукойл держал акции на дочерней организации, они были квазиказначейскими.

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роман Ранний, казначейские акции не участвуют в распределении дивидендов.

Олег Кузьмичев, а почему Лукойл выплачивал дивы на казначейские акции, или я что-то путаю?

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роман Ранний, казначейские акции не участвуют в распределении дивидендов.

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, интересно, они преднамеренно нарисовали обесценивание активов, чтобы занизить налоговую базу?:)

Тимофей Мартынов, могу ошибаться, но при расчете налога на прибыль обесценение активов не признается расходом. Это требование МСФО, а не налогового кодекса Самое впечатляющее в отчете Роснефти — это ее рекордная прибыль за 4 квартал

Самое впечатляющее в отчете Роснефти — это ее рекордная прибыль за 4 квартал

smart-lab.ru/q/ROSN/f/q/MSFO/net_income/

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, твой приз второй!, спасибо

«Роснефть НК» отчиталась по МСФО за 2020 г.

За 4 кв-л 2020г:

Выручка: 1521 млрд. руб.(+5,7% к/к). Рост связан с увеличением объема экспорта нефти и положительной динамикой цен на нефть.

Чистая прибыль составила 329 млрд руб (против убытка в 3 кв 50 млрд руб) На рост показателя положительно повлияло отражение 504 млрд руб. прибыли от покупки Таймырнефтегаза, который вошел в проект «Восток Ойл». Также благоприятное влияние на чистую прибыль оказали положительные курсовые разницы.

EBITDA: 364 млрд.руб. (-0,5% к/к). Небольшое снижение вызвано увеличением сезонных производственных трат в конце года

EPS: 32,79 руб

За 2020 год:

Выручка сократилась на 33,6% до 5,757 трлн.руб., против 8,676 трлн.руб. годом ранее. Падение объясняется снижением мировых цен на нефть, сокращением объемов добычи в рамках соглашения ОПЕК+ и уменьшением спроса из-за пандемии коронавируса

Чистая прибыль составила 181 млрд.руб., что в 4,4 раза ниже по сравнению с 802 млрд.руб. в предыдущем году. Снижение чистой прибыли год к году обусловлено динамикой показателя EBITDA и влиянием курсовых разниц.

Удельные операционные затраты снизились до 2,8 долл./б.н.э., (200 руб./б.н.э.).

EBITDA: 1,2 трлн.руб. (-43% г/г) Снижение EBITDA, помимо снижения выручки, вызвано увеличением налоговой нагрузки.

EPS: 14,88 руб.( -77,6% г/г)

P/E = 29,56

Плюсы:

1.Несмотря на низкие цены на нефть в 2020 году компания стабильно генерировала положительный свободный денежный поток и, не смотря на сомнения, все-таки смогла закрыть год в плюсе.

2. В связи с убытками 1 и 3 кварталов промежуточные дивиденды “Роснефть” не выплачивала, но благодаря положительному эффекту от проекта “Восток Ойл” руководство будет рекомендовать выплату дивидендов в соответствии с дивидендной политикой. Если ориентироваться на 50% от чистой прибыли по МСФО, то дивиденды по итогам 2020 могут составить 6,94 руб. на акцию, что соответствует 1,4% дивидендной доходности.

3. В 2021 ожидается наращивание прибыли. По данным ОПЕК в течение всего текущего года в мире будет наблюдаться дефицит предложения нефти. Максимальный уровень дефицита ожидается в период с мая по июль, когда добыча будет меньше спроса на 1,5 млн.б/с. Этот фактор обеспечит нефтяным ценам хорошую поддержку, что позволяет рассчитывать на рост финансовых показателей Роснефти.

4. Роснефть постепенно усиливает свои позиции в Арктике, что совпадает с государственной программой развития этого района. Одним из ключевых драйверов роста выручки и ЧП в долгосрочной перспективе станет реализация проекта «Восток Ойл». В 2024 году реализация нефти с данного проекта составит 30 млн.т при этом качество нефти будет выше чем у сорта Brent, и ее цена будет на $10 больше Североморского сорта.

Минусы:

1.Инвестиционные горизонты долгосрочны. Затраты на их реализацию могут негативным образом сказаться на уровне дивидендов.

2.Чистый долг/EBITDA 2,3х (является одним из высоких показателей в отрасли). Роснефть со своей высокой долговой нагрузкой и низкими дивидендами не совсем привлекательна для покупки.

3. Решение вопроса сокращения добычи по сделке ОПЕК+ Роснефть делает за счет дочерних компаний. Одна из главных пострадавших — Башкирская нефтянка.

Ольга Бурдейная, ладно, вы так старались, отдадим вам первый приз за лучшие комментарии к отчету!

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, 150 ярдов это ж почти 3%!

Чистыми 2,5% дивдоходности

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, интересно, они преднамеренно нарисовали обесценивание активов, чтобы занизить налоговую базу?:)

итоговый дивиденд по див. политике выходит 6.94 руб

smart-lab.ru/q/ROSN/dividend/

Роман Ранний, спасибо что посчитал!

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций