рассматриваем как вариант для новых санкций ограничения на покупку российских энергоресурсов.

Донба$$, Кто рассматривает ?? Ты? Икто будет ограничивать КНР ??

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 745,8 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 10,9 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 2,0 |

| Див.доход ао | 5,9% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть 2 кв 2020

Квартал, как и ожидалось, получился тяжелым. При средней цене Urals в 30 долл за баррель Роснефть получила операционный убыток в размере 32 млрд руб за 2 кв 2020.

Выручка за 2 кв 1 039 млрд (-41,1% кв/кв), EBITDA 170 млрд (-45% кв/кв), чистая прибыль благодаря положительным курсовым разницам вышла в плюс и составила 43 млрд.

По 1 пол 2020 ситуация чуть лучше: выручка 2 804 млрд (-33,4% г/г), EBITDA 479 млрд (-54,9% г/г), чистый убыток по МСФО 113 млрд, дивидендов за 1 пол по див политике не будет, однако главный акционер в лице государства все равно получил 1,2 трлн в виде НДПИ, акцизов и экспортных пошлин. Снижение НДПИ и экспортных пошлин частично компенсировано возросшим акцизом (+238% г/г), т.к. внутренние цены на бензин были выше экспортных.

За 1 пол 2020 чистый OCF составил 383 млрд (-17% г/г): цифры объясняются высвобождением оборотного капитала в размере 103 млрд в нефтяном бизнесе и приростом обязательств в размере 110 млрд в дочерних банках.

CAPEX за 1 пол составил 367 млрд (-16% г/г). Капзатраты частично профинансированы за счет долга, т.к. прирост долгосрочных кредитов и займов составил 123 млрд.

Долг большой: 4 255 млрд кредиты, займы и аренда плюс 919 млрд предоплата по долгосрочным контрактам, которая погашается поставками нефти по текущим ценам. За 1 пол 2020 удалось погасить только 135 млрд, в ближайшие 12 мес нужно еще 349 млрд (чем ниже цены, тем больше нефти надо отгрузить; контракт нельзя назвать выгодным, т.к. заключался при цене нефти 100 дол, а сейчас она 45). Только на обслуживание долга в 1 полугодии ушло 125 млрд.

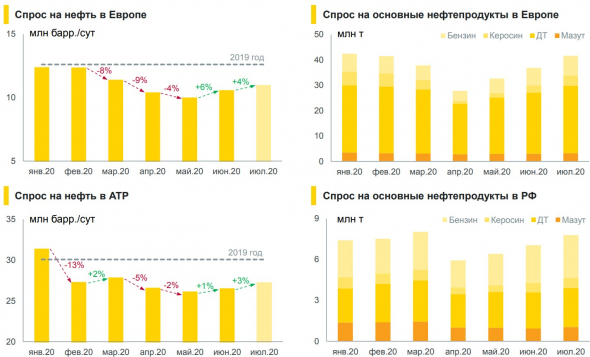

Из положительных моментов можно отметить увеличение доли нефтепродуктов в выручке за 1 пол. на 9,6 п.п. г/г до 53%, т.к. этот сегмент меньше пострадал от пандемии и упал «всего» на 18,6% г/г на фоне падения выручки от продажи сырой нефти в 2 раза.

Ориентация на внешний рынок сырой нефти и нефтепродуктов в этот раз сыграла в минус, т.к. падение выручки в два раза сильнее, чем от продаж внутри РФ. У Татнефти и Газпромнефти более развита переработка, поэтому результаты должны быть получше.

Если не будет обвальной девальвации и 2 волны закрытий, то 3-4 кварталы должны отработать в прибыль и заплатить дивы за 2 полугодие.

«Если вы помните, Владимир Владимирович, у нас были планы строительства нового восточного нефтехимического комплекса, который предусматривал производство нефтехимии и нефтепродуктов. Но в связи с изменением налогового режима мы были вынуждены отложить на некоторое время реализацию этого проекта. Вместе с тем мы готовы вернуться к нему в случае обеспечения фискального режима, обеспечивающего рентабельность проекта, возвратность на вложенные средства»

«Нам нужно порядка 3,5 млрд куб. м газа в год для обеспечения энергетики этого предприятия. Оно создаст мощную точку роста в этом регионе. Я думаю, что новых рабочих мест будет связано с этим заводом — порядка 100 тыс., включая добычу, транспорт, непосредственно нефтепереработку, энергетику во всем комплексе»

Результаты 2 кв. по EBITDA и прибыли оказались лучше ожиданий, однако за полугодие все-таки сформировался убыток (хотя и меньше консенсуса), а значит акционеры не смогут рассчитывать на полугодовые дивиденды. Как ожидалось, сложная ценовая конъюнктура 2 кв. (цены на нефть и нефтепродукты сократились как в долларах, так и рублях) из-за низкого мирового спроса на фоне карантинных мер обусловила снижение ключевых показателей компании. Несмотря на формирование операционного убытка во 2 кв., Роснефть за счет заработка на курсовых разницах в 111 млрд руб. смогла получить прибыль против убытка в 1 кв. 2020. Но за полугодие за счет слишком негативного финрезультата 1 кв. компании не удалось выйти в плюс, в итоге убыток составил 113 млрд руб. В целом, мы оцениваем отчетность компании как нейтральную. Есть некоторые моменты, которые настораживают, как то, что из-за получения убытка в 1 П. 2020 компания, согласно дивидендной политике, выплачивать промежуточные дивиденды не должна, если только не будут внесены соответствующие изменения. Мы сохраняем нейтральный взгляд на бумаги Роснефти, целевой уровень составляет 405 руб./акцию, что с учетом текущей цены предполагает апсайд в 4%, то есть бумаги оцениваются рынком справедливо.Промсвязьбанк

«Суточная добыча компании в июле составила 504 тысячи тонн, а уже в первых числах августа превысила 536 тысяч т, увеличившись более чем на 6%»

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.