Полюс (бывш. Полюс Золото)

– мсфо

133 561 119 акций

www.moex.com/s909

Free-float 16%

Капитализация на 15.02.2018г: 601,025 млрд руб

Общий долг на 31.12.2016г: 368,825 млрд руб

Общий долг на 30.06.2017г: 361,62 млрд руб

Общий долг на 30.09.2017г: 328,028 млрд руб

Общий долг на 31.12.2017г: 333,560 млрд руб

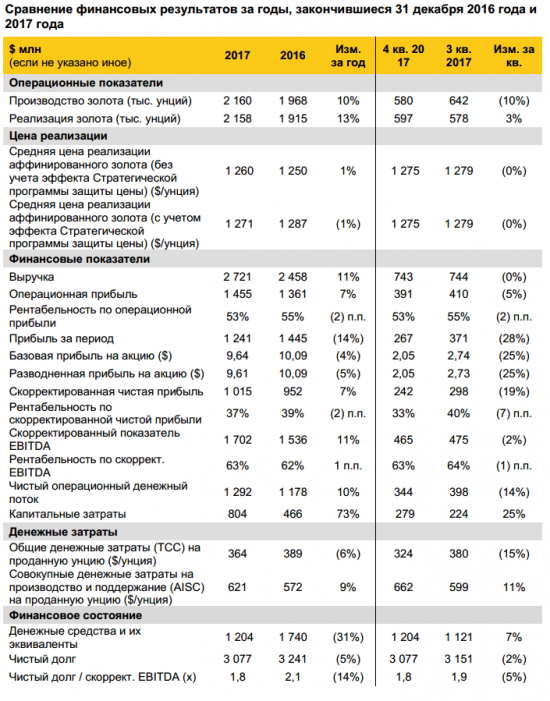

Выручка 2015г: 133,866 млрд руб

Выручка 1 кв 2016г: 37,912 млрд руб

Выручка 6 мес 2016г: 74,528 млрд руб

Выручка 9 мес 2016г: 121,189 млрд руб

Выручка 2016г: 163,273 млрд руб

Выручка 1 кв 2017г: 35,701 млрд руб

Выручка 6 мес 2017г: 71,475 млрд руб

Выручка 9 мес 2017г: 115,291 млрд руб

Выручка 2017г: 158,683 млрд руб

Валовая прибыль 2015г: 78,814 млрд руб

Валовая прибыль 1 кв 2016г: 24,627 млрд руб

Валовая прибыль 6 мес 2016г: 48,249 млрд руб

Валовая прибыль 9 мес 2016г: 77,108 млрд руб

Валовая прибыль 2016г: 102,346 млрд руб

Валовая прибыль 1 кв 2017г: 21,942 млрд руб

Валовая прибыль 6 мес 2017г: 44,278 млрд руб

Валовая прибыль 9 мес 2017г: 71,966 млрд руб

Валовая прибыль 2017г: 100,294 млрд руб

Операционная прибыль 2015г: 71,428 млрд руб

Операционная прибыль 1 кв 2016г: 22,179 млрд руб

Операционная прибыль 6 мес 2016г: 43,110 млрд руб

Операционная прибыль 9 мес 2016г: 69,092 млрд руб

Операционная прибыль 2016г: 90,816 млрд руб

Операционная прибыль 1 кв 2017г: 19,390 млрд руб

Операционная прибыль 6 мес 2017г: 37,911 млрд руб

Операционная прибыль 9 мес 2017г: 62,053 млрд руб

Операционная прибыль 2017г: 84,699 млрд руб

Прибыль 2015г: 62,297 млрд руб

Прибыль 1 кв 2016г: 21,387 млрд руб

Прибыль 6 мес 2016г: 34,936 млрд руб

Прибыль 9 мес 2016г: 60,382 млрд руб

Прибыль 2016г: 95,263 млрд руб

Прибыль 1 кв 2017г: 29,159 млрд руб

Прибыль 6 мес 2017г: 34,960 млрд руб

Прибыль 9 мес 2017г: 56,702 млрд руб

Прибыль 2017г: 72,191 млрд руб – Р/Е 8,3

www.e-disclosure.ru/portal/files.aspx?id=7832&type=4

polyus.com/ru/investors/disclosure/ifrs-financials/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций