| Число акций ао | 1 361 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 279,3 млрд |

| Выручка | 756,4 млрд |

| EBITDA | 579,4 млрд |

| Прибыль | 347,9 млрд |

| Дивиденд ао | 179,85 |

| P/E | 9,4 |

| P/S | 4,3 |

| P/BV | 14,7 |

| EV/EBITDA | 6,5 |

| Див.доход ао | 7,5% |

| Полюс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полюс акции

-

Сезонное увеличение объемов производства поддержало финрезультаты Полюса - Альфа-Банк

Сезонное увеличение объемов производства поддержало финрезультаты Полюса - Альфа-Банк

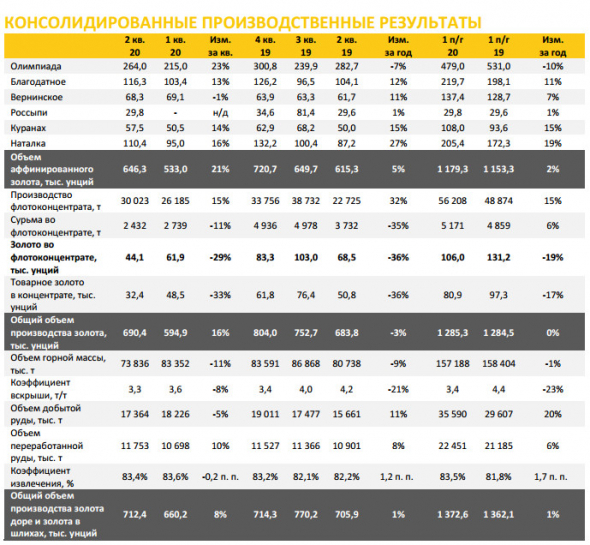

Polyus Gold вчера представила сильные операционные результаты за 2К20. Благодаря сезонному увеличению объемов производства на россыпных месторождениях, а также высокому коэффициенту извлечения металла из руды на основных производственных активах компании, совокупные объемы производства выросли на 16% к/к до 690 тыс. унций в 2К20.

Несмотря на пандемию Covid-19 и свыше 1 000 заболевших рабочих, Олимпиада продемонстрировала рост производства на 23% к/к. Как сообщалось в СМИ, Минобороны направило на борьбу с пандемией военных и специальную технику. Мы также хотим отметить увеличение коэффициента извлечения и рост среднего содержания золота в добытой руде на 8% к/к на Олимпиаде.

Компания подтвердила свой производственный прогноз на 2020 г. в размере 2,8 тыс. унций золота. Среди позитивных моментов следует отметить значительное снижение чистого долга на 17% к/к до $2,2 млрд на фоне роста цен на золото и ослабления курса рубля к доллару. Выручка от продажи выросла на 33% к/к и на 30% г/г до $1 148 млн. Поскольку цена на золото остается в диапазоне $1 800/унцию на фоне ожиданий второй волны пандемии и продолжающихся протестов в США, можно ожидать сильную финансовую отчетность Polyus Gold. Рынок также будут интересовать подробности проекта Сухой Лог. Компания планирует начать ТЭО по месторождению Сухой Лог в 2П20. Итоги телефонной конференции:

Авто-репост. Читать в блоге >>> Во втором полугодии акции золотодобытчиков покажут рост - Промсвязьбанк

Во втором полугодии акции золотодобытчиков покажут рост - Промсвязьбанк

В апреле-июне Полюс увеличил производство до 690 тыс. унций

Общий объем производства ПАО «Полюс» во 2-м квартале 2020 года составил 690 тыс. унций золота, сообщила компания. Это на 1% больше результата соответствующего периода прошлого года и на 16% — января-марта текущего. Увеличение квартал к кварталу обусловлено ростом производства аффинированного золота на Олимпиаде, Наталке и Благодатном, а также началом промывочного сезона на россыпях и запуском кучного выщелачивания на Куранахе, поясняет компания. По итогам полугодия производство «Полюса» осталось примерно на уровне прошлого года — 1,285 млн унций.

В связи со вспышкой коронавируса на красноярской бизнес-единице Полюс испытывал дефицит рабочей силы в течение квартала, однако, риск снижения прогнозного уровня добычи на 2020г. не реализовался. Прогноз компания сохранила на уровне 2,8 млн унц. В тоже время расходы на локализацию вспышки Covid-19 повысились с 70 млн. долл. до 100 млн. долл., что, впрочем, является разовыми статьями и не окажет влияния на динамику издержек TCC и AISC. Выручка от продаж золота во II квартале составила $1,148 млрд, что подразумевает рост на 30% г/г и на 33% кв/кв. По нашему мнению рост цен на золото себя не исчерпал, спрос на защитные активы сохраняется, что выступает катализатором увеличения стоимости акций золотодобытчиков во втором полугодии.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Рост расходов Полюса на фоне коронавируса не должен оказать влияния на финпоказатели - Газпромбанк

Рост расходов Полюса на фоне коронавируса не должен оказать влияния на финпоказатели - Газпромбанк

«Полюс» во 2 квартале 2020 года увеличил общий объем производства золота на 16% по сравнению с предыдущим кварталом до 690 тыс. унций.

Производственные результаты «Полюса» за 2К20, а также сохранение планов производства на 2020 г. совпали с нашими ожиданиями. Рост расходов, связанных с коронавирусом, незначителен и не должен оказать существенного влияния на финансовые показатели компании и ожидаемые дивиденды за 2020 г. Как результат, мы оцениваем новость как нейтральную.

Шевелева Наталья

«Газпромбанк»

Авто-репост. Читать в блоге >>> PLZL волатильность, шарп и бета к IMOEX

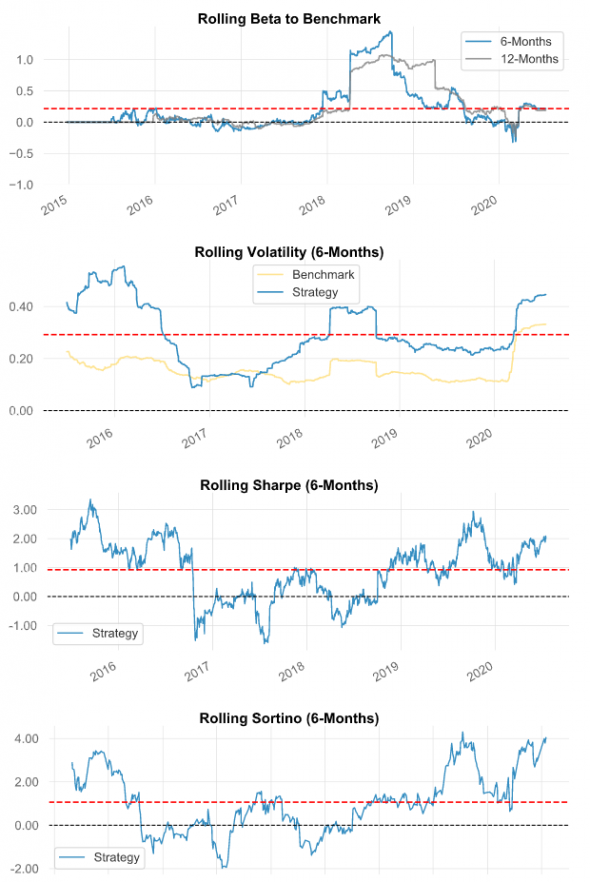

PLZL волатильность, шарп и бета к IMOEXВсегда не хватало в рунете аналитики по бете по отношению к IMOEX и волатильности у акций. Вместо тысячи слов публикую результаты своего анализа.

Прошу заметить, что скользящая бета у Полюса до 2018 была околонулевой, после чего стала резко расти. Рост рынка и PLZL начал больше совпадать.

Собственно, надеюсь раскладка оказалась полезной. Если кто хочет поиграться с акциями сам, то сделал легковесную веб-страничку beta-stock.site с этим же функционалом.

Авто-репост. Читать в блоге >>> Оправдан ли дисконт оценки Полиметалла к оценке Полюса

Оправдан ли дисконт оценки Полиметалла к оценке Полюса

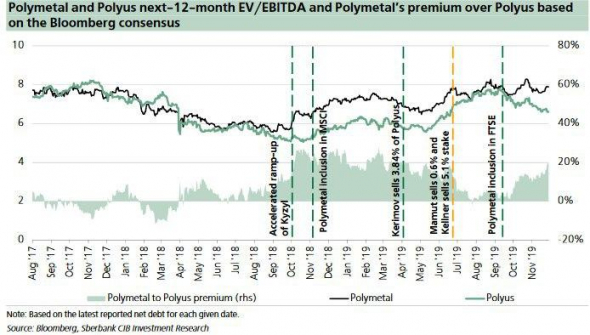

Интересно видеть замечания некоторых на первый взгляд грамотных людей, утверждающих, что более низкая оценка Полиметалла относительно Полюса оправдана. Напомню, сейчас Полиметалл торгуется с форвардным EV/EBITDA'20 ~ 6,2x, а Полюс — 7,9x (то есть дисконт к оценке Полюса составляет ~20%).

Про Полиметалл уже писал, что бумага под давлением риска продаж, поэтому такая динамика. Но фундаментальные факторы игнорироваться все время не могут.

А по поводу оценки — должен ли быть дисконт к оценке Полюса? Предлагаю посмотреть хороший график, подготовленный аналитика Сбербанка КИБ. На нем представлена 3ех годовая динамика форвардных на 12 мес. вперед EV/EBITDA Полиметалла и Полюса. Премия/дисконт Полиметалла представлена зеленой областью. Если последние годы дисконта не было (а была премия), то почему сейчас он должен быть?

Аналитика сектора в моем телеграмм канале t.me/RussianMetals

Авто-репост. Читать в блоге >>> Золотодобывающие компании: анализ рыночных мультипликаторов

Золотодобывающие компании: анализ рыночных мультипликаторов

На телеграм канале Insider появился актуальный обзор компании полюс золото

Слишком уж часто начали из «гуру-каналов» лететь громкие фразы типа «Полюс оторвался от рынка! Стоит дороже своих конкурентов! Шортим!». В качестве примера такие «горе-аналитики» показывают мультипликаторы EV/EBITDA Полюса, которые на порядок выше средних по отрасли.

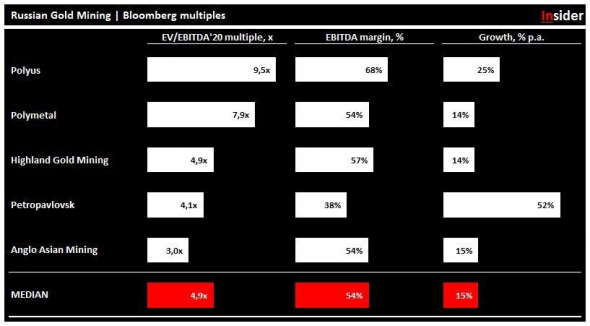

Давай сегодня разберем, что там с Полюсом. Смотри график ниже — там прогнозные мультипликаторы EV/EBITDA'20, маржинальность по EBITDA и прогнозные темпы роста (по выручке) по крупнейшим публичным российским золотодобытчикам:

▫️Мультипликатор EV/EBITDA: у Полюса мультик 9,5x, против медианы по отрасли 4,9x. Действительно, на первый взгляд может показаться, что Полюс в два раза переоценен рынком. Но...

▫️Маржинальность по EBITDA: на мультипликатор фундаментально влияет несколько факторов. Один из таких факторов — маржинальность бизнеса. Как видно из графика, у Полюса самая высокая маржинальность среди peers — 68%, против 54% по отрасли. Бизнес Полюса — это просто супер рентабельная cash-машина!

Авто-репост. Читать в блоге >>> Полюс: хорошие производственные результаты

Полюс: хорошие производственные результатыВчера полюс представил операционные результаты по итогам 2К20. Цифры были хорошими, но стоит отметить подтверждение производственного плана на этот год (были риски из-за ковида) и позитивный взгляд на денежные издержки.

Производство выросло ввиду сезонности. Производство аффинированного золота выросло на 21% кв/кв до 646 тыс. унций за счет роста добычи на россыпях и роста переработки на Куранахе с помощью кучного выщелачивания (зимой то и другое недоступно). Продажи выросли на 21% кв/кв до 646 тыс. унций вслед за ростом производства.

Выручка от реализации золота выросла на 33% кв/кв до 1148 млн долларов за счет роста объемов продаж и цены на золото на 8% кв/кв. Обычно у Полюса еще есть 10 млн выручки от прочей реализации – мелочь, но учитывать стоит.

Чистый долг сократился на 18% кв/кв, а долговая нагрузка, по моим оценкам, может составить и вовсе 0,8х. При этом выплата специального дивиденда не является приоритетом компании в данный момент.

Авто-репост. Читать в блоге >>> Инсайдер пишет:

Инсайдер пишет:

#аналитика #gold_mining #PLZL

Золотодобывающие компании: анализ рыночных мультипликаторов

Слишком уж часто начали из «гуру-каналов» лететь громкие фразы типа «Полюс оторвался от рынка! Стоит дороже своих конкурентов! Шортим!». В качестве примера такие «горе-аналитики» показывают мультипликаторы EV/EBITDA Полюса, которые на порядок выше средних по отрасли.

Давай сегодня разберем, что там с Полюсом. Смотри график ниже — там прогнозные мультипликаторы EV/EBITDA'20, маржинальность по EBITDA и прогнозные темпы роста (по выручке) по крупнейшим публичным российским золотодобытчикам:

▫️Мультипликатор EV/EBITDA: у Полюса мультик 9,5x, против медианы по отрасли 4,9x. Действительно, на первый взгляд может показаться, что Полюс в два раза переоценен рынком. Но...

▫️Маржинальность по EBITDA: на мультипликатор фундаментально влияет несколько факторов. Один из таких факторов — маржинальность бизнеса. Как видно из графика, у Полюса самая высокая маржинальность среди peers — 68%, против 54% по отрасли. Бизнес Полюса — это просто супер рентабельная cash-машина!

▫️Темпы роста: вторым фундаментальным фактором, влияющим на мультипликаторы, является прогнозный рост. Опять же, у Полюса темпы роста одни из самых высоких в отрасли (25% против 15% соответственно). Быстрее растет только Petropavlovsk, но там немного другая история — как-нить расскажем...

Часто слышим в телеграме: «Продавай Полюс и перекладывайся в Polymetal! Полюс переоценен». Надо фильтровать входящий поток и понимать, что у Polymetal непросто так оценка ниже, чем у Полюса. Polymetal — менее маржинальный бизнес, который в два раза уступает Полюсу по темпам роста.

Какой вывод? Будьте внимательны к рекомендациям таких «гуру-телеграмов», которые слабо понимая корп.финансы лезут со своими советами к вам в карман. Например, вот эту задачку про «мультипликатор-маржинальность-темп роста» обычно задают стажерам-студентам на первом собеседовании в любой уважаемый IB-банк. Полюс - планы по срокам выплат промежуточных и финальных дивидендов за 20 г, по капзатратам не меняются

Полюс - планы по срокам выплат промежуточных и финальных дивидендов за 20 г, по капзатратам не меняются

Генеральный директор Полюса Павел Грачев:«Нет, я не ожидаю этого [сдвига сроков выплат дивидендов за 2020 год]»

Компания сохраняет прогноз по капзатратам на 2020 год в объеме $700-750 млн при курсе 60 рублей за доллар.

Прогноз по совокупным денежным затратам на унцию проданного золота также сохраняется на уровне 400-450 долларов на унцию.

Расходы по покрытию последствий пандемии коронавируса составят $97 млн.

источник

Авто-репост. Читать в блоге >>>

#PLZL #Прогноз

🔮 Консенсус-прогноз Bloomberg по акциям Полюс золота в Лондоне равен $85,4, это равно 12160 руб. за акцию на Мосбирже. Даунсайд 9,4%. Полюс — объем производства золота в 1 п/г не изменился г/г

Полюс — объем производства золота в 1 п/г не изменился г/г

Основные показатели за 1 полугодие 2020 года

- Общий объем производства золота за полугодие составил 1 285 тыс. унций, на уровне аналогичного периода прошлого года. Объем производства золота доре составил 1 373 тыс.унций, увеличившись в годовом сопоставлении на 1%.

- Объем переработки руды вырос на 6% к аналогичному периоду прошлого года до 22 451 тыс. т. Увеличение отражает рост производительности на Наталке и реализацию проектов по расширению мощностей на основных активах.

- Коэффициент извлечения по сравнению с аналогичным периодом прошлого года вырос на 1,7 п.п. и составил 83,5%.

- Расчетная выручка от продаж золота в годовом сопоставлении увеличилась на 23%, до $2 009 млн, при расчетной средневзвешенной цене реализации золота $1 664 за унцию.

релиз

Авто-репост. Читать в блоге >>>

Есть ли потенциал роста акций золотодобытчиков, кроме роста цены золота?

Есть ли потенциал роста акций золотодобытчиков, кроме роста цены золота?

Полагаю есть!

smart-lab.ru/blog/633920.php Полюс - дивиденды по результатам 2019 года — рекомендация совета директоров

Полюс - дивиденды по результатам 2019 года — рекомендация совета директоров

Совет директоров Полюс рекомендовал выплатить дивиденды по результатам 2019 года.

Акция: Полюс-1-ао

Дивиденд на акцию: 244,75 руб.

Дата закрытия реестра: 28.08.2020

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется, решения приняты.

2.2. Содержание решений, принятых советом директоров эмитента:

По первому вопросу повестки дня: «О созыве годового Общего собрания акционеров ПАО «Полюс» по итогам 2019 года» принято следующее решение:

«1. Созвать годовое Общее собрание акционеров ПАО «Полюс» по итогам 2019 года 18 августа 2020 года.

2. Установить форму проведения годового Общего собрания акционеров ПАО «Полюс»: заочное голосование.

3. Установить дату окончания приема бюллетеней для голосования на годовом Общем собрании акционеров ПАО «Полюс»: 18 августа 2020 года.

4. Утвердить следующую повестку дня годового Общего собрания акционеров ПАО «Полюс»:

1) Об утверждении годового отчета ПАО «Полюс», годовой бухгалтерской (финансовой) отчетности ПАО «Полюс» за 2019 год.

2) О распределении прибыли и убытков ПАО «Полюс» по результатам 2019 года, в том числе о выплате дивидендов по акциям ПАО «Полюс» за 2019 год.

3) Об избрании членов Совета директоров ПАО «Полюс».

4) Об утверждении аудитора ПАО «Полюс».

5) О даче согласия на совершение сделки (взаимосвязанных сделок), в совершении которой имеется заинтересованность.

6) Об утверждении Положения о Совете директоров ПАО «Полюс» в новой редакции.

7) Об утверждении Положения о вознаграждениях и компенсациях членов Совета директоров ПАО «Полюс».

5. Установить дату, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров ПАО «Полюс»: 25 июля 2020 года.

6. Утвердить текст сообщения акционерам ПАО «Полюс» о проведении годового Общего собрания акционеров ПАО «Полюс» согласно Приложению №1.

7. Поручить Генеральному директору ПАО «Полюс» Грачеву П.С. обеспечить размещение сообщения о проведении годового Общего собрания акционеров ПАО «Полюс» на сайте Общества — www.polyus.com в информационно-телекоммуникационной сети Интернет в соответствующем разделе, предусмотренном для уведомлений/сообщений не позднее 16 июля 2020 года.

8. Утвердить формулировки решений по вопросам повестки дня годового Общего собрания акционеров ПАО «Полюс» согласно Приложению №2. Рекомендовать акционерам ПАО «Полюс» голосовать за предложенные проекты решений.

9. Утвердить форму и текст бюллетеней для голосования на годовом Общем собрании акционеров ПАО «Полюс» (Приложения №№3-4).

10. Определить почтовый адрес, по которому направляются заполненные бюллетени для голосования:

• Российская Федерация, 107076, г. Москва, ул. Стромынка, д. 18, корп. 5Б, АО «НРК — Р.О.С.Т.».

Акционерам также предоставляется возможность принять участие в годовом Общем собрании акционеров путем электронного голосования в электронном кабинете акционера. Адрес сайта в информационно-телекоммуникационной сети «Интернет», на котором может быть заполнена электронная форма бюллетеня: lk.rrost.ru/polyus.

11. Определить информацию (материалы), предоставляемые лицам, имеющим право участвовать в годовом Общем собрании акционеров ПАО «Полюс»:

• Сообщение акционерам ПАО «Полюс» о проведении годового Общего собрания акционеров ПАО «Полюс»;

• Годовой отчет ПАО «Полюс» за 2019 год;

• Проекты решений по вопросам повестки дня годового Общего собрания акционеров ПАО «Полюс»;

• Годовая бухгалтерская (финансовая) отчетность ПАО «Полюс» за 2019 год;

• Аудиторское заключение о бухгалтерской (финансовой) отчетности ПАО «Полюс» за 2019 год;

• Оценка Комитета по аудиту Совета директоров ПАО «Полюс» заключения аудитора Общества;

• Заключение внутреннего аудита ПАО «Полюс» за 2019 год;

• Сведения о кандидатах в Совет директоров ПАО «Полюс» и информация о наличии согласия быть избранными в Совет директоров;

• Рекомендация Совета директоров ПАО «Полюс» в отношении кандидатов в члены Совета директоров для избрания на годовом Общем собрании акционеров ПАО «Полюс»;

• Сведения о кандидате, предлагаемом к утверждению в качестве аудитора ПАО «Полюс»;

• Рекомендация Совета директоров по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2019 года и порядку его выплаты;

• Отчет о заключенных ПАО «Полюс» в 2019 году сделках, в совершении которых имеется заинтересованность;

• Информация об акционерных соглашениях, заключенных в течение года до даты проведения годового Общего собрания акционеров ПАО «Полюс»;

• Проект Положения о Совете директоров ПАО «Полюс» в новой редакции;

• Проект Положения о вознаграждениях и компенсациях членов Совета директоров ПАО «Полюс»;

• Основные условия сделки (взаимосвязанных сделок), в совершении которых имеется заинтересованность;

• Примерная форма доверенности, которую акционер может выдать своему представителю для участия в годовом Общем собрании акционеров ПАО «Полюс», информацию о порядке удостоверения такой доверенности.

12. Акционерам предоставляется возможность ознакомиться с материалами, предоставляемыми при подготовке к годовому Общему собранию акционеров ПАО «Полюс» на сайте ПАО «Полюс» в сети Интернет по адресу: www.polyus.com, а также с 10:00 до 17:00 (по местному времени) по рабочим дням, начиная с 29 июля 2020 года по следующим адресам:

• Российская Федерация, г. Москва, ул. Стромынка, д. 18, корп. 5Б, АО «НРК — Р.О.С.Т.»;

• Российская Федерация, г. Москва, ул. Красина, д. 3, стр. 1, ПАО «Полюс».

Указанная информация (материалы) также направляется в электронной форме (в форме электронных документов) Регистратору ПАО «Полюс» (АО «НРК – Р.О.С.Т.») с целью дальнейшего доведения до сведения лиц, имеющих право на участие в годовом Общем собрании акционеров, в соответствии с правилами законодательства Российской Федерации о ценных бумагах.

13. Возложить функции Председателя годового Общего собрания акционеров ПАО «Полюс» на члена Совета директоров ПАО «Полюс» Грачева Павла Сергеевича.

14. Принять к сведению, что функции Секретаря годового Общего собрания акционеров ПАО «Полюс» выполняет Востоков Алексей Александрович».

По второму вопросу повестки дня: «О кандидатах в Совет директоров ПАО «Полюс» принято следующее решение:

«1. Включить в список кандидатур для голосования по выборам в Совет директоров ПАО «Полюс» на годовом Общем собрании акционеров ПАО «Полюс» следующих кандидатов:

1) Гордон Мария Владимировна;

2) Грачев Павел Сергеевич;

3) Доулинг Эдвард (Dowling Edward);

4) Керимов Саид Сулейманович;

5) Носов Сергей Игоревич (Nossoff Sergei Igorevich);

6) Полин Владимир Анатольевич;

7) Поттер Кент (Potter Kent);

8) Стискин Михаил Борисович;

9) Чампион Уиллиам (Champion William).

2. Подтвердить соответствие кандидатов Эдварда Доулинга, Кента Поттера, Уиллиама Чампиона и Марии Владимировны Гордон требованиям, предъявляемым к независимым директорам Уставом ПАО «Полюс» и критериям независимости членов совета директоров, установленным Правилами листинга ПАО Московская Биржа.

3. Рекомендовать акционерам ПАО «Полюс» голосовать за избрание предложенных кандидатов в Совет директоров Общества на годовом Общем собрании акционеров ПАО «Полюс» 18 августа 2020 года».

По третьему вопросу повестки дня: «О предварительном утверждении годового отчета ПАО «Полюс» за 2019 год» принято следующее решение:

«Предварительно утвердить годовой отчет ПАО «Полюс» за 2019 год».

По четвертому вопросу повестки дня: «О рекомендациях годовому Общему собранию по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2019 года и порядку его выплаты» принято следующее решение:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

«1. Чистую прибыль ПАО «Полюс» по результатам 2019 отчетного года в размере 106 246 308 676,38 руб., распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2019 года в денежной форме.

• С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс», окончательную выплату дивидендов произвести в размере 244,75 руб. на одну обыкновенную акцию ПАО «Полюс».

2. Установить 28 августа 2020 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 2019 года».

По пятому вопросу повестки дня: «Об утверждении Отчета о заключенных ПАО «Полюс» в 2019 году сделках, в совершении которых имеется заинтересованность» принято следующее решение:

«Утвердить Отчет о заключенных ПАО «Полюс» в 2019 году сделках, в совершении которых имеется заинтересованность (Приложение №5)».

По шестому вопросу повестки дня: «О рекомендациях годовому Общему собрания акционеров ПАО «Полюс» по вопросам об утверждении внутренних документов, регулирующих деятельность органов ПАО «Полюс» принято следующее решение:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс» утвердить:

1. Положение о Совете директоров ПАО «Полюс» в новой редакции;

2. Положение о вознаграждениях и компенсациях членов Совета директоров ПАО «Полюс».

По седьмому вопросу повестки дня: «Об определении цены (денежной оценки) имущества, являющегося предметом сделки, в совершении которой имеется заинтересованность» принято следующее решение:

«Определить цену (денежную оценку) имущества, являющегося предметом сделки (взаимосвязанных сделок), в совершении которой имеется заинтересованность, – Соглашений о возмещении расходов, издержек и ущерба, заключаемых между Обществом и каждым из членов Совета директоров Общества, избранных по решению годового Общего собрания акционеров Общества по итогам 2019 года, за исключением членов Совета директоров Общества, являющихся лицами, контролирующими Общество (по смыслу абз. 6 п. 1 ст. 81 Федерального закона от 26 декабря 1995 года №208-ФЗ «Об акционерных обществах») или занимающими должности в органах управления лиц, контролирующих Общество, в совокупном размере не более 140 000 000 (Ста сорока миллионов) долларов США».

2.3. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 15 июля 2020 года.

2.4. Дата составления и номер протокола заседания совета директоров эмитента, на котором приняты соответствующие решения: 15 июля 2020 года, №09-20/СД.

2.5. Идентификационные признаки ценных бумаг эмитента: Акции обыкновенные, государственный регистрационный номер выпуска ценных бумаг 1-01-55192-Е, дата государственной регистрации 27 апреля 2006 года; ISIN RU000A0JNAA8.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Дивиденды Полюс: https://smart-lab.ru/q/PLZL/dividend/

Авто-репост. Читать в блоге >>> Полюс - дивиденды 244,75 руб. на одну обыкновенную акцию

Полюс - дивиденды 244,75 руб. на одну обыкновенную акцию

«1. Чистую прибыль ПАО «Полюс» по результатам 2019 отчетного года в размере 106 246 308 676,38 руб., распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2019 года в денежной форме.

• С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс», окончательную выплату дивидендов произвести в размере 244,75 руб. на одну обыкновенную акцию ПАО «Полюс».

2. Установить 28 августа 2020 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 2019 года».

ГОСА — 18 августа

закр реестра ГОСА — 25 июля

сообщение

Авто-репост. Читать в блоге >>>

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

«1. Чистую прибыль ПАО «Полюс» по результатам 2019 отчетного года в размере 106 246 308 676,38 руб., распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2019 года в денежной форме.

• С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс», окончательную выплату дивидендов произвести в размере 244,75 руб. на одну обыкновенную акцию ПАО «Полюс». Золото партиями. Кенес Ракишев изучает три актива в России

Золото партиями. Кенес Ракишев изучает три актива в России

Казахстанский бизнесмен Кенес Ракишев планирует вернуться в российскую золотодобычу. Он рассматривает возможность приобретения трех небольших активов на Дальнем Востоке. По данным “Ъ”, речь идет о Zapadnaya Gold Mining, Березитовом руднике Nordgold и Бамском месторождении «Полюса». Переговоры находятся на разных этапах, и решений о сделках пока нет. Препятствиями могут стать большая долговая нагрузка некоторых активов, а также постоянно растущая цена золота, что мешает зафиксировать их стоимость.

www.kommersant.ru/doc/4416810

Впервые в истории современной России доходы от экспорта золота превысили (https://www.rbc.ru/business/14/07/2020/5f0c193a9a7947421ec3859d) доходы от экспорта газа. Только за апрель и май этого года российские компании экспортировали 65,4 т золота на $3,55 млрд. Если сравнивать показатели с аналогичным периодом прошлого года, за год продажи выросли более чем в 14 раз, а по сравнению с январем—мартом — в 2,5 раза. А вот доходы от экспорта газа по сравнению с первым кварталом упали в два раза и составили $3,5 млрд.

Впервые в истории современной России доходы от экспорта золота превысили (https://www.rbc.ru/business/14/07/2020/5f0c193a9a7947421ec3859d) доходы от экспорта газа. Только за апрель и май этого года российские компании экспортировали 65,4 т золота на $3,55 млрд. Если сравнивать показатели с аналогичным периодом прошлого года, за год продажи выросли более чем в 14 раз, а по сравнению с январем—мартом — в 2,5 раза. А вот доходы от экспорта газа по сравнению с первым кварталом упали в два раза и составили $3,5 млрд. Котировки недели индекса Мосбиржи. Полный обзор 10072020.

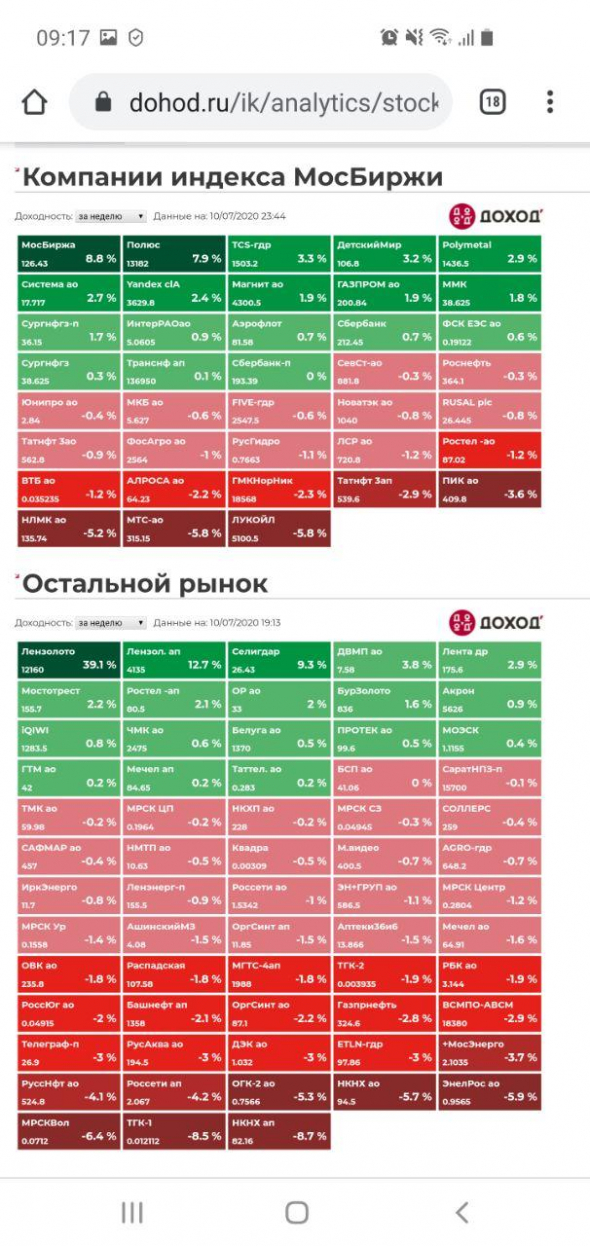

Котировки недели индекса Мосбиржи. Полный обзор 10072020.

Котировки недели индекса Мосбиржи. Полный обзор 10072020.

Краткий обзор будет сегодня, т.к. особо ничего интересного на рынке не происходит.

Только под конец недели в пятницу индекс смог выйти в небольшой плюс по итогам дня,

оттолкнувшись от явной поддержки на 2772 и закрыться на уровне 2800,

что радует и даёт надежду на выход из боковика вверх.Акции видимые аутсайдеры недели — не настоящие, АЛРОСА, НЛМК, ЛУКойл, МТС —

все после дивидендных отсечек, то есть их минус не считается как бы.Ожил немного Газпром, закрыв неделю выше 200, хороший знак на фоне новостей о достройке СП-2.

Интересная статистика была на неделе о реальных средних ценах продажи газа в Азии —

там цены все от 200 до 300 долларов за тысячу кубов,

что даже рядом не стоит с ценой бенчмарка на европейском хабе около 90 долларов, которые все смотрят.Это как смартфоны и техника на Яндекс.Маркете —

по самой низкой отображаемой цене официальную поставку вагон телевизоров вы купить по такой цене не сможете никогда...

Авто-репост. Читать в блоге >>>

Нерезиденты продают акции инвесторам физическим лицам

Нерезиденты продают акции инвесторам физическим лицам

Нерезиденты сгружают акции инвесторам физическим лицам

Нерезиденты продали в мае и июне акций российских компаний на 36,9 и 66,7 миллиарда рублей соответственно,

https://cbr.ru/analytics/finstab/risks_review/ ).

свидетельствуют данные обзора ЦБ (отсюда = Обзор рисков финансовых рынков👆Выше информация от ЦБ и от Мосбиржи.

Если предположить, что информация и там, и там верная,

Тогда получается иностранцы перегружают акции из токсичной для них страны и активов

местному населению — физическим лицам инвесторам.

Если это был план нашего ЦБ по спасению рынка — молодцы, логично.Однако стоит и можно предположить, что когда-нибудь

жадные иностранные капиталисты ведь захотят вернуться

и купить лучшие активы по лучшим ценам...🎎💰

Мнение по Полюсу и Магниту в телеграм.

Больше и быстрее всегда в TELEGRAM AROMATH

Авто-репост. Читать в блоге >>>

Господа, кто знает? Будут дивы или нет от 16.07.20? В доходе пишут 249.02 (прогноз). В Открытии пишут, что будет 0, хотя ещё вчера указывали, что будут.

Господа, кто знает? Будут дивы или нет от 16.07.20? В доходе пишут 249.02 (прогноз). В Открытии пишут, что будет 0, хотя ещё вчера указывали, что будут. Цена на золото закрепилась выше ключевого

Цена на золото закрепилась выше ключевого

уровня в $1.800 за тройскую унцию в четверг, удерживаясь вблизи

девятилетнего пика на фоне растущих опасений, что всплеск

случаев коронавируса затормозит восстановление мировой

экономики.

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2030 году, на пике там будет добываться 2,3-3,5 млн унций золота (10.03.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций