| Число акций ао | 660 млн |

| Номинал ао | 62.5 руб |

| Тикер ао |

|

| Капит-я | 307,9 млрд |

| Выручка | 738,4 млрд |

| EBITDA | 119,0 млрд |

| Прибыль | 47,3 млрд |

| Дивиденд ао | – |

| P/E | 6,5 |

| P/S | 0,4 |

| P/BV | 0,8 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ПИК СЗ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ПИК СЗ акции

-

Застройщикам повысят ставку отчислений в компенсационный фонд по договорам с дольщиками

Застройщикам повысят ставку отчислений в компенсационный фонд по договорам с дольщиками

07.06.2018 20:23 • 247

Увеличение тарифов в компенсационный фонд дольщиков станет методом экономического стимулирования застройщиков к переходу на эскроу-счета, сказал глава комитета Госдумы по природным ресурсам, собственности и земельным отношениям Николай Николаев на парламентских слушаниях в Госдуме.

«Самым эффективным экономическим стимулом является повышение тарифов в компфонд. И мы предлагаем увеличить эти тарифы до 3% с 1 октября этого года и до 6% с 1 января», — сказал он.

Как добавил глава Минстроя РФ Владимир Якушев, на этот счет уже имеется соответствующая поправка к законодательству.

Принятый в 2017 году закон обязывает застройщиков осуществлять взносы в компенсационный фонд дольщиков в размере 1,2% цены каждого договора участия в долевом строительстве. Эта мера призвана повысить гарантии защиты прав и интересов дольщиков при банкротстве застройщиков.

Совет директоров рекомендует дивиденды 30 апреля.

Подскажите, а как это так бывает: ГОСА уже прошло 28 апреля, дивидендов в повестке не было. А СД только рекомендует. А кому они их будут рекомендовать? Еще одно ГОСА проведут? Я что-то не понимаю

т.е. я могу понять, что АТОН мог наврать. Но согласно див политике дивиденды за 17 год должны быть. Почему их тогда не было в повестке ГОСА?

Все публичные девелоперы планируют выплатить высокие дивиденды за 2017 год и 2 полугодие 2017 года

Все публичные девелоперы планируют выплатить высокие дивиденды за 2017 год и 2 полугодие 2017 года

Представители ПИК, Эталон, ЛСР встретились с инвесторамиНа прошлой неделе АТОН провел День инвестора сектора недвижимости для портфельных инвесторов, пригласив топ-менеджеров Группы ЛСР, ПИК и Эталона. В ходе встреч был обсужден широкий круг вопросов, в том числе текущий баланс спроса и предложения на рынке в Московской и Санкт-Петербургской агломерациях, программа реновации жилья в Москве, новое регулирование, цены, затраты на строительство, а также долгосрочные планы компаний. Встречи в целом произвели хорошее впечатление на наших клиентов и нас. Они продемонстрировали, что ведущие российские девелоперы находятся в хорошей операционной и финансовой форме, что подтверждается стабильным спросом на их проекты. Ожидаемое новое регулирование сектора – это возможность для крупных игроков увеличить долю рынка, в то время как мелкие девелоперы могут уйти с рынка в ближайшие годы. Это может привести к падению стоимости земельных участков. Мы подтверждаем наши инвестиционные рекомендации и финансовые прогнозы для публичных девелоперов. Эталон остается нашим фаворитом в секторе.

АТОН

Во встрече приняли участие:

Группа ПИК: первый вице-президент и операционный директор ПИК Александр Прыгунков, финансовый директор Александр Титов; директор Казначейства Анна Антонова и IR- представитель Полина Куршецова. Группа Эталон: глава департамента корпоративных инвестиций Евгений Маленко. Группа ЛСР: Юрий Ильин: управляющий директор.

Спрос остается высоким, но предложения достаточно, чтобы не допустить роста цен

В течение последних нескольких лет спрос на новые квартиры в Московской и Санкт- Петербургской агломерациях значительно не увеличивается, но остается стабильно хорошим благодаря периодическому изменению своей структуры. Например, он смещается в Москву из Московской области. Все выступающие отметили, что в настоящее время они наблюдают рост спроса на свои проекты, и это подтверждается хорошими операционными результатами за 1К18. Интересно, что в Екатеринбурге общий спрос на жилье увеличился на солидные 20% г/г в 1К18 в результате падения ставок по ипотечным кредитам. Россияне видят, что ставки по банковским депозитам снижаются и больше не привлекательны. В то же время ставки по ипотеке тоже быстро падают, и некоторые россияне предпочитают закрыть депозит и купить квартиру. Спрос на жилье в будущем будет поддерживать не только падение ипотечных ставок, но и повышение заработной платы бюджетникам – таким категориям, как ученые и преподаватели. Выступающие отметили, что россияне становятся более требовательными к качеству жилья и обращают больше внимания на расположение, дизайн, планировку, инфраструктуру и т.д. Только хорошо продуманные и качественные проекты продаются хорошо, и все три девелопера уделяют этим вопросам основное внимание.

Реновация в Москве: не угроза сектору, по крайней мере, в ближайшем будущем

Все наши выступающие заявили, что пока рано говорить о том, как реновация повлияет на московский рынок жилья и его игроков, если вообще повлияет. В настоящий момент девелоперы не видят существенной угрозы для своего бизнеса. К концу 2018 года правительство Москвы только завершит тендеры на проектирование новых домов, а сам процесс строительства начнется не ранее 2019-20. Учитывая, что процесс строительства занимает 2-3 года, первые дома по программе реновации должны быть построены к 2022 году. При этом существует высокая вероятность того, что эти дома будут в полном объеме переданы москвичам, которые участвуют в реновации, а продажи части квартир на открытом рынке могут случится примерно в 2023-2025 годах. ПИК принимает участие в нескольких тендерах по проектированию, чтобы, в том числе, лучше понять, как будет развиваться программа реновации в Москве, и как ПИК может принять участие в ней. Группа Эталон полагает, что правительство Москвы может в конечном итоге решить купить некоторые объемы квартир у частных девелоперов.

Новое регулирование в отрасли: возможность для лидеров рынка, угроза для мелких игроков

Новое регулирование в отрасли вступит в силу с 1 июля 2018 года. Мы подробно описали его в нашем недавнем отчете «НЕДВИЖИМОСТЬ: Только денежные потоки имеют значение» от 4 апреля. Основные изменения в регулировании отрасли предполагают более жесткий контроль над денежными средствами, получаемыми девелоперами, и их расходами, которые теперь будут учитываться на специальных счетах, открытых в уполномоченных банках.Ни ПИК, ни ЛСР, ни Эталон не видят риска для своего бизнеса в связи с новым регулированием – скорее, это возможность увеличить долю на рынке. Напротив, многие мелкие и средние игроки должны будут уйти с рынка, так как им будет слишком дорого и не выгодно следовать новым правилам. Один из наших докладчиков сказал, что в Москве и Санкт-Петербурге работают около 200 девелоперов, большинство из которых реализуют лишь один-два проекта. Более 85% этих крошечных девелоперов могут покинуть рынок. Такие же тенденции наблюдались и в других странах, которые внедрили аналогичное законодательство в прошлом. Возможность для крупных игроков состоит в том, что многие мелкие девелоперы и землевладельцы должны стать более гибкими в переговорах с крупным игроком и будут готовы продавать свои земельные участки на более выгодных условиях. Наши спикеры не считают, что новое регулирование повлияет на цены на жилье в России.

Приобретение земли: стоимость может снизиться в связи с новым регулированием

ПИК, Эталон и ЛСР сохраняют большой интерес к приобретению новых земельных участков в Москве и Санкт-Петербурге, менее заинтересованы в приобретении земельных участков в Московской и Ленинградской области и почти не заинтересованы в том, чтобы активно развиваться в других российских регионах, где потенциальный спрос не так высок, как в крупнейших российских городах. В то же время ни один из публичных девелоперов не ощущает дефицита земельных участков в Москве и Санкт- Петербурге, и все они ожидают, что стоимость земли в обеих столицах будет снижаться в перспективе в связи с ужесточением регулирования сектора недвижимости. В настоящее время на землю приходится примерно 15-20% от общих затрат девелоперов.

Динамика цен: ожидается неизменная динамика

Ни один девелопер не ожидает существенного роста цен на квартиры в ближайшие годы, поскольку предложение остается достаточно высоким, чтобы удовлетворить спрос. В отдельных проектах средние цены могут вырасти на 5-15% в течение периода строительства, который занимает 2-3 года. Такая низкая доходность не делает недвижимость привлекательным сектором для инвестиций, как это было, скажем, пять лет назад, когда цены могли увеличиться на 30-70% в течение периода строительства. Девелоперы не видят оснований снижать цены не только из-за высокого спроса, но и потому, что это сложно технически. Например, если клиент, купивший квартиру у застройщика, увидит, что тот снижает цены, он сможет разорвать контракт, вернуть деньги, а затем купить ту же квартиру по более низкой цене.

Дивиденды: все девелоперы должны выплатить дивиденды за 2017

Все публичные девелоперы планируют выплатить достаточно высокие дивиденды за 2017/2П17, хотя конкретные цифры во время нашей встречи названы не были.

• Дивидендная политика ПИК предполагает коэффициент выплаты не менее 30% свободного денежного потока. В соответствии с этим сценарием компания должна выплатить не менее 7.5 млрд руб. или 11 руб. на акцию, что предполагает дивидендную доходность 3.5%. Мы считаем, что компания сможет выплатить больше этого минимального уровня. Совет директоров рекомендует дивиденды 30 апреля.

• Эталон внедрил новый стандарт отчетности МСФО15 в результатах по МСФО за 2017 год. В результате его чистая прибыль увеличилась на 61% г/г до 7.89 млрд руб., в том числе 6.7 млрд руб. за 2П17. Дивидендная политика компании предполагает коэффициента выплат не менее 40%. Таким образом, инвесторы могут рассчитывать получить не менее 9 руб. на акцию за 2П17, что предполагает дивидендную доходность в размере около 5.1%. Вероятно, компания выплатит немного больше.

• ЛСР подтвердила, что компания выплатит дивиденды, а инвесторы должны остаться довольными суммой. Окончательный размер будет также зависеть от того, приобретет ли компания некоторые земельные участки во 2П18. В прошлом году компания выплатила 78 руб. на акцию. Совет директоров компании представит рекомендации по дивидендам 30 мая.

Операционные результаты за 1К18: хорошее начало года

Все публичные девелоперы представили довольно хорошие операционные результаты за 1К18 с ростом 13-18% г/г.

Эталон показал самый сильный результат – объемы реализации недвижимости выросли на 18% г/г, что свидетельствует о том, что компания может обогнать собственный прогноз на 2018, который предполагает рост на 7% г/г.

Группа ПИК увеличила продажи на 13%, что также является солидным результатом для такой гигантской компании. ПИК подтвердил свой прогноз на 2018 в размере 1.7-1.9 млн кв м против 1.8 млн кв м за 2017 год.

Группа ЛСР увеличила продажи на 14% г/г до 160 тыс кв м. Это достаточно хороший результат, однако компания прогнозирует, что объемы реализации недвижимости вырастут на 30% в 2018, что является очень амбициозным целевым показателем. Компания полагает, что ее продажи вырастут во 2П18 благодаря запуску новых продаж на втором этапе проекта ЗИЛАРТ.

Группа ПИК покупает один из крупнейших жилых проектов рядом с «Москва-сити»

Группа ПИК покупает один из крупнейших жилых проектов рядом с «Москва-сити»

Проект жилого комплекса «Западный порт» неподалеку от «Москва-сити» будет достраивать группа ПИК Сергея Гордеева. Сейчас проектом владеет компания «Шатер девелопмент» Михаила Хубутии. Но тот уже договорился с ПИК о его продаже, рассказал «Ведомостям» Хубутия. Эту информацию подтвердили близкий к покупателю человек и чиновник мэрии. «Проект передан в управление группе ПИК, у меня остается небольшой пакет», – уточнил Хубутия, отказавшись назвать размер своего пакета. Близкий к одной из сторон источник указывает, что вся сделка будет порядка 6,5 млрд руб.: первый взнос – 2,5 млрд руб., остальные – в рассрочку.

www.vedomosti.ru/realty/articles/2018/04/23/767459-pik-pokupaet-ryadom-s-moskva-siti?utm_campaign=newspaper_23_04_2018&utm_medium=email&utm_source=vedomosti

ПИК может войти в проект жилого квартала «Тушино-2018»

ПИК может войти в проект жилого квартала «Тушино-2018»

Группа компаний ПИК может стать соинвестором жилого квартала «Город на реке «Тушино-2018». Основным инвестором проекта считается структура вице-президента «Лукойла» Леонида Федуна, сам он в интервью «Ведомостям» говорил, что у него есть партнеры в этом проекте, но не называл их. Переговоры находятся на ранней стадии, рассказали два человека, близких к разным их сторонам. Председатель совета директоров «Бест-новостроя» Ирина Доброхотова называет «Тушино-2018» одним из лучших крупных проектов в городе: он хорошо расположен (рядом сразу две станции метро), при нем хорошая инфраструктура (на территории построен стадион «Открытие арена»), близок и природный объект (Москва-река).

www.vedomosti.ru/realty/articles/2018/04/19/767273-pik-tushino-2018?utm_campaign=newspaper_20_04_2018&utm_medium=email&utm_source=vedomosti

Оценка прогнозной цены акций ГК "ПИК" составляет 400 рублей

Оценка прогнозной цены акций ГК "ПИК" составляет 400 рублей

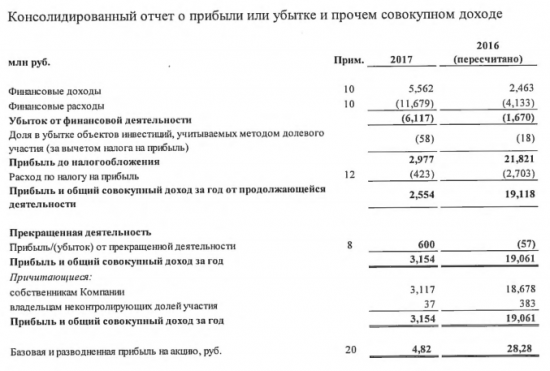

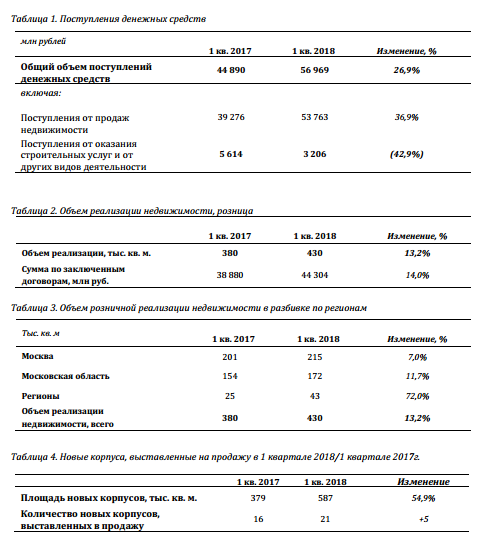

«Группа ПИК» опубликовала финансовые результаты за 2017 г. по МСФО наряду с оценкой своего портфеля и операционными результатами за 1к18. Компания предпочла следовать старым стандартам признания выручки, отражающим оценку проектов по справедливой стоимости без учета Мортона. При этом показатели денежного потока указывают на значительное снижение долговой нагрузки. В 1к18 продажи жилой недвижимости выросли на 13% г/г (до 430 тыс. кв. м), что является сильным результатом, учитывая высокую базу сопоставления.

Мы считаем, что достижению высоких операционных результатов и росту денежных потоков способствовали предпринятая недавно оптимизация линейки продуктов и каналов их реализации. С учетом повышения рыночной стоимости портфеля группы на 4% (до 225 млрд руб.) акции ПИК теперь торгуются с коэффициентом P/NAV в 1,0x. В связи с этим мы подтверждаем рекомендацию «покупать» в отношении данной бумаги. Наша оценка прогнозной цены акций на 12-месячном горизонте составляет 400 руб., что предполагает полную доходность в 34%.

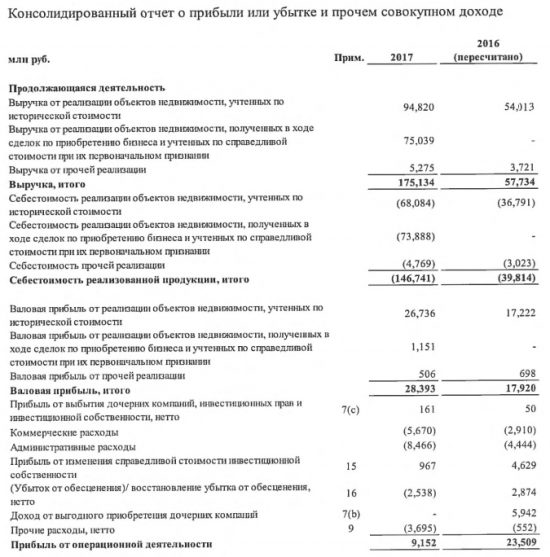

Высокие темпы генерации денежного потока. В отношении результатов за 2017 г. по МСФО ГК ПИК не стала переходить на новые стандарты признания выручки, отдав предпочтение менее агрессивному подходу. Согласно представленным данным, выручка по итогам года составила 175 млрд руб., что на 5% выше нашего прогноза. В то же время EBITDA (15,6 млрд руб.) оказалась на 13% ниже, чем мы ожидали. Рентабельность EBITDA также отличается в меньшую сторону (9% против нашего прогноза в 11%), но здесь необходимо уточнить, что показатель рентабельности сильно искажен вследствие отражения продаж по справедливой стоимости без учета Мортона (валовая рентабельность последнего составляет 2% против 28% для остальных активов ПИК). О высоких показателях продаж свидетельствует рост чистого операционного денежного потока до 25 млрд руб., позволившего снизить долговую нагрузку на 26 млрд руб. (чистый долг на конец 2017 г. составил 15 млрд руб., что соответствует коэффициенту чистый долг/EBITDA в 1,0x).

Впечатляющие операционные результаты за 1к18. В первом квартале текущего года группа увеличила продажи жилой недвижимости на 13% г/г (до 430 тыс. кв. м), несмотря на высокую базу сопоставления. ПИК существенно повысила объем предложения: общий размер площадей, предложенных к продаже, составил 587 тыс. кв. м, что на 55% выше показателя годовой давности. За счет роста продаж в 4к17 объем денежных поступлений от реализации жилой недвижимости в 1к18 увеличился на 37% г/г, до 54 млрд руб. Руководство компании подтвердило прогноз на 2018 г., предполагающий новые продажи в объеме 1,7–1,9 млн кв. м и общие денежные поступления в размере 180–200 млрд руб. (примерно на уровне прошлого года). В то же время результаты за 1к18 указывают на вероятность более высоких показателей. Доля недвижимости, реализованной на условиях ипотеки, достигла рекордных 66%.

Оценка. Согласно оценке портфеля по состоянию на конец 2017 г., в годовом сопоставлении его рыночная стоимость выросла на 4%, составив 225 млрд руб. Такой результат отражает сокращение чистой реализуемой площади на 8% г/г при росте цены за квадратный метр на 13% г/г. Мы считаем, что размер портфеля ПИК (11,5 млн кв. м) достаточен для реализации долгосрочной программы развития, а рост цен отражает увеличение доли компании на рынке московского региона и прогресс в реализации ее проектов.

ВТБ Капитал

Телеконференция. В ходе телеконференции руководство ПИК сообщило, что в 2018 г. планируется ввести в строй 2 млн кв. м недвижимости, что согласуется с прогнозом новых продаж в объеме 1,7–1,9 млн кв. м. В этом году ПИК рассчитывает сохранить показатель чистой реализуемой площади на прежнем уровне, из чего следует, что объем вводимой в строй недвижимости будет сопоставим с объемом покупаемых под строительство недвижимости земельных участков. Эффект размывания рентабельности, связанный с признанием доходов без учета Мортона, постепенно сойдет на нет. По оценкам менеджмента, в 2018 г. доля Мортона в общей выручке составит 35% против 43% в прошлом году. Ценовая конъюнктура обеспечивает рост сопоставимых продаж в пределах 10%. При этом стоимость земли под строительство остается в целом стабильной. Группа ПИК выполнила свой прогноз по снижению долговой нагрузки

Группа ПИК выполнила свой прогноз по снижению долговой нагрузки

Результаты за 2017 г. по МСФО: благодаря росту денежного потока компания снизила долговую нагрузку

Рост выручки почти в три раза. Вчера Группа ПИК опубликовала отчетность за 2017 г. по МСФО, при этом компания пересчитала показатели за 2016 г. Общая выручка увеличилась на 203% до 175 млрд руб., а выручка от продажи недвижимости – на 215% до 170 млрд руб. Приведенная EBITDA без учета стоимости приобретения земельных участков, учтенной в себестоимости, увеличилась на 118% до 27,4 млрд руб. EBITDA выросла на 41% до 15,6 млрд руб. Чистая прибыль составила 3,2 млрд руб. по сравнению с 19,1 млрд руб. в 2016 г., при этом чистый денежный поток от операционной деятельности увеличился на 35% и достиг 25 млрд руб. Чистый долг по состоянию на 31 декабря 2017 г. оказался на уровне 15 млрд руб. (на 31.12.2016 г. – 40,7 млрд руб.).

Рентабельность останется под давлением. Основное влияние на финансовые результаты оказало резкое увеличение объема переданной покупателям готовой недвижимости – на 210% до 1 887 тыс. кв. м. Рентабельность EBITDA составила 9,0% по сравнению с 19,3% в 2016 г. Одной из причин снижения является бухгалтерский эффект, связанный с учетом по рыночной/справедливой (а не по бухгалтерской) стоимости приобретенных у ГК «Мортон» объектов недвижимости. Так, рентабельность по валовой прибыли от реализации объектов Мортона в 2017 г. составила около 2%, тогда как рентабельность по валовой прибыли от реализации объектов, учтенных по исторической стоимости, составила 28%. В дальнейшем по мере сокращения доли проектов Мортона в объеме учитываемой в выручке переданной покупателям недвижимости валовая рентабельность компании получит поддержку.

Компания выполнила свой прогноз по снижению долговой нагрузки. Долговая нагрузка Группы ПИК снизилась, показатель Чистый долг/EBITDA опустился ниже 1х. Таким образом, компания выполнила свой прогноз о быстром снижении уровня долговой нагрузки после покупки Мортона в конце 2016 г. В 2018 г. продажи продолжают расти. Так, в 1 кв. объем розничной реализации недвижимости увеличился, но в меньшей степени – продажи выросли на 13% до 430 тыс. кв. м., а объем поступлений денежных средств от продажи недвижимости – на 37% до 54 млрд руб. благодаря увеличению доли продаж по ипотеке до рекордных 66%. Результаты за 2017 г., на наш взгляд, умеренно позитивны для котировок акций Группы ПИК, ликвидность которых остается низкой.

Уралсиб Группа ПИК продемонстрировала снижение долговой нагрузки за 2017 год

Группа ПИК продемонстрировала снижение долговой нагрузки за 2017 год

Группа ПИК опубликовала результаты по МСФО за 2017

Выручка компании в 2017 выросла в 3 раза до 175 млрд руб. за счет приобретения Мортона в конце 2016. Скорректированная EBITDA выросла на 41.0% до 15.6 млрд руб., рентабельность EBITDA составила 9.0%. Чистая прибыль за период составила 3.2 млрд руб. (против 19.1 млрд руб. в 2017). Чистый денежный поток от операционной деятельности увеличился на 35% до 25 млрд руб., а чистый долг упал до комфортного уровня 15 млрд руб. против 41 млрд руб. годом ранее. Рыночная стоимость портфеля недвижимости выросла на 3.6% до 25 млрд руб.

Консенсус-прогноза нет, но результаты в целом оказались близкими к нашим ожиданиям. Мы уже неоднократно писали, что отчет о прибылях и убытках ПИКа не играет большой роли, и опубликованные показатели могут отличаться от тех, которые мы прогнозируем в наших моделях оценки, из-за эффекта приобретения Мортона. Обратить внимание стоит на денежный поток компании, который выглядит сильным и соответствует нашим ожиданиям. ПИК — единственный публичный девелопер, который имеет положительный денежный поток от операционной деятельности и продемонстрировал существенное снижение долговой нагрузки в течение года.

АТОН Группа ПИК - объявленные результаты за 1 квартал 2018 года будут хорошо восприняты инвесторами

Группа ПИК - объявленные результаты за 1 квартал 2018 года будут хорошо восприняты инвесторами

Группа ПИК опубликовала сильные операционные результаты за 1К18

Группа ПИК нарастила объемы реализации недвижимости на 13.2% г/г до 430 тыс кв м, а денежные поступления выросли на 27% до 57 млрд руб., что является сильным результатом. Общая площадь квартир, выставленных на продажу, увеличились на 55% до 587 тыс кв м, а объемы завершенного строительства выросли на 92% до 69 тыс кв м. Доля ипотечных продаж достигла 66% в 1К18 против 60% в 2017. Компания подтвердила свой операционный прогноз на 2018: объемы реализации недвижимости составят 1.7-1.9 млн кв м, а общие денежные поступления -180-200 млрд руб., что близко к уровню 2017.

ПИК опубликовал сильные операционные результаты, которые демонстрируют существенный рост продаж в 1К18, несмотря на гигантские объемы строительства у компании. Мы считаем, что объявленные результаты будут хорошо восприняты инвесторами.

АТОН Дивидендная доходность по акциям ГК ПИК не превысит 3,5%

Дивидендная доходность по акциям ГК ПИК не превысит 3,5%

В 1 квартале 2018 года объем розничной реализации недвижимости Группы «ПИК» увеличился на 13,2% до 430 тыс. кв. м по сравнению с 380 тыс. кв. м в 1 квартале 2017 г.

Реакция рынка на операционные результаты ПИК оказалось нейтральной. При этом сами результаты впечатляющие. Компания привлекла 5,38 млрд руб., что составляет около половины от всех поступлений за 2016 год. Это позволило ей в прошлую пятницу досрочно погасить выпуск облигаций. ПИК также опубликовал финансовую отчетность за 2017 год, но данные не сопоставимы с результатами 2016-го.

В прошлом году компания получила 25,3 млрд операционного денежного потока, а на его основе будет определяться размер дивиденда. Дивидендная доходность, на мой взгляд, не превысит 3,5%. Настороженную реакцию инвесторов можно объяснить не дивидендными ожиданиями, а тем, что инвесторы осторожничают из-за сильной волатильности на фондовых площадках. Также обращает на себя внимание тот факт, что в пятницу в бумаге прошел большой объем — свыше 10 млрд руб., что, вероятнее всего, связано с продажей пакета одному из НПФ. Объем очень большой: пакетом в 7,6% владеет только банк ВТБ. Впрочем, это может быть частью более сложной сделки, и тогда поводов для беспокойства нет.

Ващенко Георгий

Я полагаю, что ПИК в этом году сможет достичь поставленных целей, продав 1,9 млн кв. м недвижимости примерно на 190 млрд руб. Спрос на жилье будет усиливаться вследствие низкой ставки по ипотеке и роста инфляционных ожиданий. Однако котировки акций до лета, вероятнее всего, будут в боковом коридоре 290–320 руб. из-за ситуации на рынке в целом.

ИК «Фридом Финанс» Группа ПИК - продала бизнес по эксплуатации недвижимости за 3,5 млрд рублей

Группа ПИК - продала бизнес по эксплуатации недвижимости за 3,5 млрд рублей

Группа компаний ПИК в декабре 2017 года продала компании, входившие в сегмент «Обслуживание и эксплуатация».Компания объясняет это «стратегическим решением сосредоточиться на развитии своих ключевых компетенций в сфере девелопмента и строительства».

Группа Компаний «ПИК» – мсфо

Группа Компаний «ПИК» – мсфо

Количество 660 497 344 pik-group.ru/investors/struktura-aktsionernogo-kapitala/

Free-float 17,8%

Капитализация на 16.04.2018г: 203,433 млрд руб

Общий долг на 31.12.2015г: 73,958 млрд руб

Общий долг на 31.12.2016г: 302,381 млрд руб

Общий долг на 31.12.2017г: 322,040 млрд руб

Выручка 2015г: 51,132 млрд руб

Выручка 6 мес 2016г: 18,914 млрд руб

Выручка 2016г: 57,734 млрд руб

Выручка 6 мес 2017г: 41,479 млрд руб

Выручка 2017г: 175,134 млрд руб

Валовая прибыль 2015г: 17,637 млрд руб

Валовая прибыль 6 мес 2016г: 5,523 млрд руб

Валовая прибыль 2016г: 17,920 млрд руб

Валовая прибыль 6 мес 2017г: 8,871 млрд руб

Валовая прибыль 2017г: 28,393 млрд руб

Прибыль 2012г: 3,127 млрд руб

Прибыль 2013г: 7,448 млрд руб

Прибыль 2014г: 3,792 млрд руб

Прибыль 6 мес 2015г: 4,080 млрд руб

Прибыль 2015г: 11,449 млрд руб

Прибыль 6 мес 2016г: 1,667 млрд руб

Прибыль 2016г: 19,061 млрд руб

Убыток 6 мес 2017г: 2,519 млрд руб

Прибыль 2017г: 3,154 млрд руб – Р/Е 64,5

pik-group.ru/investors/otchety/2017 ПИК - чистая прибыль по МСФО за 2017 г. составила 3,2 млрд рублей по сравнению с 19,1 млрд рублей в 2016г.;

ПИК - чистая прибыль по МСФО за 2017 г. составила 3,2 млрд рублей по сравнению с 19,1 млрд рублей в 2016г.;

Группа Компаний ПИК объявляет о публикации аудированной консолидированной финансовой отчетности за 12 месяцев, закончившихся 31 декабря 2017 года, подготовленных в соответствии со стандартами МСФО.Основные финансовые показатели 2017 г.:

- Общая выручка увеличилась на 203,4% и составила 175,1 млрд рублей

(2016 г. - 57,7 млрд рублей). Выручка от продажи недвижимости увеличилась на 214,5% и составила 169,9 млрд рублей (2016 г. — 54,0 млрд рублей);

- Расчетная выручка на кв. м недвижимости, переданной покупателям, составила 90,0 тыс. руб./кв. м (2016 г. — 88,8 тыс. руб./кв. м)

- Валовая рентабельность (маржа) составила 16,3% по сравнению с 31,1% в 2016 г., валовая рентабельность от продажи недвижимости составила 16,5% по сравнению с 31,9% в 2016 г.;

- При этом валовая рентабельность (маржа) от продажи объектов недвижимости, учтенных по исторической стоимости, составила 28,2%;

- Приведенная EBITDA увеличилась на 41,0% и составила 15,6 млрд рублей (2016 г. – 11,1 млрд рублей). Рентабельность по показателю приведенная EBITDA составила 9,0% по сравнению с 19,3% в 2016 г.;

- Приведенная EBITDA без учета стоимости приобретения земельных участков, учтенной в себестоимости, увеличилась на 117,5% и составила 27,4 млрд рублей (2016 г. — 12,6 млрд рублей)

- Чистая прибыль составила 3,2 млрд рублей по сравнению с 19,1 млрд рублей в 2016г.;

- Денежный поток от операционной деятельности без учета уплаты налога на прибыль и процентов, приобретений, продаж и предоплаты инвестиционных прав увеличился на 40,1% и составил 54,5 млрд. руб. (в 2016 г. — 38,9 млрд руб.).

- Чистый денежный поток от операционной деятельности увеличился на 35,0% и составил 25,3 млрд руб. (2016 г: — 18,8 млрд руб.);

- Чистый долг по состоянию на 31 декабря 2017 года составил 15,0 млрд рублей (на 31.12.2016 г. — 40,7 млрд рублей);

- Объем готовой недвижимости, переданной покупателям, вырос на 210,4% и составил 1 887 тыс. кв. м (2016 г. — 608 тыс. кв. м).

пресс-релиз- Общая выручка увеличилась на 203,4% и составила 175,1 млрд рублей

ПИК - выручка в 1 квартале 2018 г +26,9% г/г до 57,0 млрд рублей

ПИК - выручка в 1 квартале 2018 г +26,9% г/г до 57,0 млрд рублей

Группа Компаний ПИК объявляет о результатах основной (операционной) деятельности Группы, основанных на управленческой отчетности за 3 месяца, закончившихся 31 марта 2018 года.Основные операционные результаты за 1 квартал 2018 г.:

- Общий объем поступлений денежных средств увеличился на 26,9% до 57,0 млрд рублей с 44,9 млрд рублей 1-ом квартале 2017 г.

— Объем поступлений денежных средств от продаж недвижимости увеличился на 36,9% и составил 53,8 млрд рублей по сравнению с 39,3 млрд рублей в 1-ом квартале 2017 г.

— Объем поступлений денежных средств от оказания строительных услуг и прочих видов деятельности за 1 квартал 2018 года снизился на 42,9% и составил 3,2 млрд рублей, или 5,6% выручки, по сравнению с 5,6 млрд рублей в 1-ом квартале 2017 г.

- Объем розничной реализации недвижимости увеличился на 13,2% до 430 тыс. кв. м по сравнению с 380 тыс. кв. м в 1-ом квартале 2017 г.

- в 1 квартале 2018 г. компания выставила на продажу 21 новый корпус (в 1 квартале 2017 г. компания выставила на продажу 16 корпусов)

— Общая площадь квартир в новых корпусах, выставленных на продажу, составила 587 тыс. кв. м, что на 54,9% больше, чем в 1-ом квартале 2017 г. (379 тыс. кв. м).

- За отчетный период объем ввода составил 69 тыс. кв. м., что на 91,7% больше, чем в 1-ом квартале 2017 г. (36 тыс. кв. м.)

- Доля ипотечных сделок в 1-ом квартале 2018 года составила 66% от общего объема продаж.

Прогноз на 2018 год:

- Группа Компаний ПИК планирует сохранить позицию лидера на рынке доступного жилья и прогнозирует поддержание основных операционных показателей в 2018 г. на рекордных уровнях прошлого года:

— Реализовать 1,7-1,9 млн кв. м. жилья.

— Получить общий объем поступлений денежных средств в размере 180-200 млрд рублей.

пресс-релиз

ПИК, Эталон, ЛСР - только денежные потоки имеют значение

ПИК, Эталон, ЛСР - только денежные потоки имеют значение

НедвижимостьМы пересмотрели наши модели оценки для публичных девелоперов – ПИК, Эталона и ЛСР после публикации операционных результатов компаний за 2017, прогноза по продажам на 2018 год и раскрытия данных об их денежном потоке за прошлый год. Последний является ключевым фактором, определяющим инвестиционную привлекательность любого девелопера, в то время как отчеты о прибылях и убытках не играют существенной роли в оценке. В этом свете ПИК является наиболее привлекательным публичным девелопером, обладающим солидным и стабильным денежным потоком, что позволяет ему сокращать долговую нагрузку и выплачивать дивиденды. Напротив, валовый долг ЛСР быстро растет, что вызывает опасения относительно размера его дивидендов за 2017. Рыночная оценка GDR Эталона относительно низкая, но им потребуется много времени для восстановления после коррекции на фоне ухудшения корпоративного управления компании.

Группа ПИК в марте опубликовала отличные операционные результаты за 2017 год.

Они являются свидетельством эффективной бизнес-модели компании и показывают, что ее проекты пользуются хорошим спросом. Через год после приобретения Мортона мы можем с уверенностью заключить, что сделка была успешной: ПИК стал неоспоримым лидером на рынке, что в свою очередь укрепило его конкурентное преимущество. Однако, что более важно, сделка не привела к снижению его денежного потока и росту долга. Напротив, ПИК является единственным публичным девелопером, который генерирует высокий положительный чистый операционный денежный поток. Это открывает двери для стабильных дивидендных выплат, которые должны возобновиться в этом году. Мы ожидаем дивидендную доходность более 7%. В этом свете мы повышаем нашу целевую цену до 400 руб. (с 300 руб.) и повышаем рекомендацию до ПОКУПАТЬ (С ДЕРЖАТЬ).

Группа Эталон.Мы понизили нашу целевую цену Эталона до $4.0 за GDR (с $4.7) поскольку операционная отчетность компании за 2017, показатель свободного денежного потока и прогноз на 2018 год оказались ниже наших первоначальных ожиданий. В то же время мы считаем, что оценка Эталона остается относительно низкой – компания торгуется с мультипликатором P/СЧА 0,45x, а ее портфель проектов кажется привлекательным и должен начать генерировать положительный денежный поток в этом году. Следовательно, мы подтверждаем рекомендацию ПОКУПАТЬ. Однако мы полагаем, что GDR компании может потребоваться довольно много времени для восстановления после сильного падения, вызванного двумя неожиданными размещениями (SPO) в прошлом году, проведенными его крупнейшими акционерами.

Группа ЛСР стала первым российским публичным девелопером, внедрившим стандарт МСФО 15 в своей отчетности за 2017. Он предполагает в том числе ускоренное признание выручки. В результате отчет о прибылях и убытках компании оказался очень сильным. Однако, чистый денежный поток от операционной деятельности ЛСР остается отрицательным, а ее валовый долг стремительно растет (+31% г/г). Это вызывает вопрос, сможет ли компания поддерживать дивиденды на уровне прошлого года в 78 руб. на акцию. Если да, дивидендная доходность составит 8.6% – что высоко и поддержит рыночную цену акций. Однако, на наш взгляд, существует риск, что размер дивидендов может быть уменьшен в свете высокой долговой нагрузки. Это станет ясно в мае, когда совет директоров примет решение по дивидендам.

Мы не видим краткосрочных катализаторов для акций, подтверждаем нашу рекомендацию ДЕРЖАТЬ и сохраняем неизменной целевую цену 950 руб. ($3.3/GDR). Наша целевая цена может оказаться завышенной, если денежный поток компании существенно не улучшится в этом году.

Прогноз по рынку. Спрос на жилую недвижимость в Московской и Санкт-Петербургской агломерациях остается относительно стабильным, чему способствуют стремительно растущие объемы ипотеки, но с другой стороны рост ограничивает медленное увеличение располагаемых доходов населения. Кроме того, спрос активно смещается от вторичного к первичному рынку недвижимости, что не дает девелоперам скатываться в ценовые войны. В то же время конкуренция остается высокой, и предложение быстро растет, что также ограничивает рост цен. Новый Федеральный закон (218-ФЗ) ужесточает регулирование сектора недвижимости, чтобы сократить масштабы мошенничества и защитить клиентов от риска банкротства застройщика. Это будет происходить за счет игроков малого и среднего размера, которые не смогут соответствовать требованиям закона, в пользу увеличения доли крупных игроков, включая ПИК, Эталон и ЛСР, выиграют. Однако этот процесс займет несколько лет.

Что нового?Мы пересмотрели наши модели оценки публичных девелоперов – ПИК, Эталона и ЛСР после опубликованной операционной отчетности компаний за 2017, прогноза по продажам на 2018 год и раскрытия данных об их свободном денежном потоке. Мы повысили нашу целевую цену для Группы ПИК до 400 руб. за акцию (с 300 руб.) и рекомендацию до ПОКУПАТЬ (с Держать). Мы снизили нашу целевую цену для Эталона до $4.0/GDR (с $4.7/GDR), подтвердив рекомендацию ПОКУПАТЬ. Наш взгляд на группу ЛСР не изменился – рекомендация ДЕРЖАТЬ и целевая цена 950 рублей.

Только денежный поток имеет значение.Отчеты публичных девелоперов о прибылях и убытках сложно сравнивать друг с другом и анализировать, поскольку они отражают различные подходы к признанию выручки и прибыли. В связи с этим мы фокусируемся на динамике движения их денежных средств, и в этом плане доминирует Группа ПИК. Компания стабильно генерирует положительный свободный денежный поток, который мы оцениваем примерно в 30 млрд руб. в год. Это позволяет ей снижать долговую нагрузку и выплачивать высокие дивиденды (дивидендная доходность 7.2%, по нашим оценкам). Свободный денежный поток Эталона, по существу, остается умеренно отрицательным из-за увеличения инвестиций в приобретение земельных участков, но его долговая нагрузка достаточно комфортна. Напротив, из-за масштабных инвестиций в крупные проекты, такие как ЗИЛАРТ в Москве, свободный денежный поток ЛСР находится в глубоком минусе, а его долговая нагрузка быстро растет (+31% г/г), что ставит под сомнение его способность поддерживать исторически высокий уровень дивидендов (76 руб. на акцию). Впрочем, ЛСР планирует выйти на положительный чистый денежный поток от операционной деятельности с 2018 года, поскольку многие масштабные проекты пройдут начальные стадии строительства, требующие больших инвестиций в инфраструктуру.

Операционные результаты и пересмотр прогнозов.И Группа ЛСР, и Группа Эталон не достигли своих прогнозов в 2017 по объемам реализации недвижимости примерно на 10% из-за задержек с запуском ряда новых проектов и некоторых ошибок в проектировании объектов (ЗИЛАРТ). Напротив, Группа ПИК выполнила свой прогноз по сдаче 1.7-1.9 млн кв м. Разница в результатах девелоперов демонстрирует, что в условиях избыточного предложения и ограниченного спроса, покупатель крайне избирателен в покупке жилья. Прогноз по продажам на 2018 год выглядит оправданным у ПИК (без изм. г/г) и Эталона (+7,4% г/г) и амбициозным у ЛСР (+ 30%). Последний планирует увеличить ввод новых проектов на 13% до 880 тыс кв м в 2018 году. Единственный вопрос в том, будет ли достаточно спроса на эти дополнительные объемы. Мы ожидаем ответа на этот вопрос в операционной отчетности девелоперов за 1К18-2К18.

АТОН Подведены итоги эксперимента. Пик вошел в «Плохой портфель». Подробнее с экспериментом можно ознакомиться тут

Подведены итоги эксперимента. Пик вошел в «Плохой портфель». Подробнее с экспериментом можно ознакомиться тут Прошу прощения за офф-топ, не совсем по теме ПИК, но всё же. Хочу провести эксперимент, собрать коллективный «Хороший» и «Плохой» портфели из акций индекса Московской биржи и посмотреть, существует ли все таки коллективная способность к отличию нерастущих акций от растущих. Подробнее тут Хороший и Плохой портфель

Прошу прощения за офф-топ, не совсем по теме ПИК, но всё же. Хочу провести эксперимент, собрать коллективный «Хороший» и «Плохой» портфели из акций индекса Московской биржи и посмотреть, существует ли все таки коллективная способность к отличию нерастущих акций от растущих. Подробнее тут Хороший и Плохой портфель

Группа Компаний ПИК (ГК ПИК) – рсбу

Группа Компаний ПИК (ГК ПИК) – рсбу

Количество 660 497 344 pik-group.ru/investors/struktura-aktsionernogo-kapitala

Free-float 17,8%

Капитализация на 23.03.2018г: 210,302 млрд руб

Общий долг на 31.12.2015г: 62,075 млрд руб

Общий долг на 31.12.2016г: 102,449 млрд руб

Общий долг на 31.12.2017г: 153,633 млрд руб

Выручка 2015г: 15,487 млрд руб

Выручка 1 кв 2016г: 2,812 млрд руб

Выручка 6 мес 2016г: 6,467 млрд руб

Выручка 9 мес 2016г: 12,969 млрд руб

Выручка 2016г: 17,791 млрд руб

Выручка 1 кв 2017г: 5,880 млрд руб

Выручка 6 мес 2017г: 11,014 млрд руб

Выручка 9 мес 2017г: 16,823 млрд руб

Выручка 2017г:26,614 млрд руб

Валовая прибыль 2015г: 8,482 млрд руб

Валовая прибыль 1 кв 2016г: 1,780 млрд руб

Валовая прибыль 6 мес 2016г: 4,068 млрд руб

Валовая прибыль 9 мес 2016г: 6,146 млрд руб

Валовая прибыль 2016г: 9,173 млрд руб

Валовая прибыль 1 кв 2017г: 4,865 млрд руб

Валовая прибыль 6 мес 2017г: 8,140 млрд руб

Валовая прибыль 9 мес 2017г: 10,816 млрд руб

Валовая прибыль 2017г: 15,055 млрд руб

Прибыль от продаж 2015г: 4,446 млрд руб

Прибыль от продаж 2016г: 3,233 млрд руб

Прибыль от продаж 2016г: 3,509 млрд руб

Прибыль от продаж 9 мес 2017г: 5,787 млрд руб

Прибыль от продаж 2017г: 4,892 млрд руб

Прибыль 2014г: 3,792 млрд руб

Прибыль 9 мес 2015г: 1,68 млрд руб

Прибыль 2015г: 3,521 млрд руб

Прибыль 1 кв 2016г: 2,378 млрд руб

Прибыль 6 мес 2016г: 3,823 млрд руб

Прибыль 9 мес 2016г: 2,083 млрд руб

Прибыль 2016г: 11,297 млрд руб

Прибыль 1 кв 2017г: 2,009 млрд руб

Прибыль 6 мес 2017г: 4,099 млрд руб

Прибыль 9 мес 2017г: 3,615 млрд руб

Прибыль 2017г: 2,928 млрд руб – Р/Е 71,8

www.e-disclosure.ru/portal/files.aspx?id=44&type=3 Группа ПИК - может получить новый проект в Москве

Группа ПИК - может получить новый проект в Москве

Группа ПИК ведет переговоры о покупке проекта строительства ЖК «Западный порт» напротив «Москва-Сити».

Проект ЖК «Западный порт» предполагает строительство 320 тыс. кв. м на 10,7 га. Из них на жилой комплекс приходится 176 тыс. кв. м, остальное должен занять офисный комплекс, апарт-отель и детский сад. Площадь подземного паркинга — около 77,2 тыс. кв. м.

Объем инвестиций в проект может варьироваться от 15 млрд руб. до 20 млрд руб. без стоимости покупки, окупать их придется в условиях высоко конкурентного окружения. С учетом продаваемой площади в 147,9 тыс. кв. м выручка девелопера может достигнуть около 31 млрд руб. (исходя из средней цены продаж в 210 тыс. руб. за 1 кв. м), а продажи могут растянуться на 7–8 лет.

РБК чьи в лесу шишки

чьи в лесу шишки

https://www.rbc.ru/politics/18/02/2018/5a86dec69a79477ebca95dae?from=main

На конкурсах еще по шести объектам МФС-ПИК оказалась единственным допущенным участником. Остальные заявки были отклонены из-за несоответствия требованиям к технической документации. Как сказано в протоколах, конкурсы признаны несостоявшимися, но заказчик может заключить договор

а мужики то не знают для кого реновация Малышок про ПИК:

Малышок про ПИК:

ПИК – мне не нравится компания, т.к. я стоял сбоку их поглощения Мортона, это помоечка =). Но если откинуть субъективизм, то компания хоть и самая дорогая по мультикам среди трех рассматриваемых компаний, то имеет очень неплохие перспективы. Я бы думал о ней в долгосрок, тк имея хорошее общение на уровне правительства Москвы я уверен, что часть проектов ПИКа уйдут под реновацию. Ну и падение % ипотеки и восстановление экономики тоже сначала скажется на ПИКе, так как в его портфеле практически один эконом и в общем-то очень неплохие проекты. Ну и обещание разместить новые акции и казначейку наверное помогут ребятам подрасти. Пока слежу за компанией, может задумаюсь о покупке, когда будет понятно, что там у нас с реновацией. Пока же дороговато по своим показателям мне кажется.

smart-lab.ru/blog/447692.php

ПИК СЗ - факторы роста и падения акций

- Возможен spin-off и IPO новых технологических дочерних структур Kvarta (2022-2023 годы) и Units (2023-2024 годы). (27.09.2021)

- ЧИСТАЯ ПРИБЫЛЬ КОМПАНИИ 2020-2021 ЗАВЫШЕНА ИЗ-ЗА НАЛИЧИЯ ФОРВАРДА С ВТБ НА 110 МЛН АКЦИЙ, КОТОРЫЙ ДОРОЖАЕТ ПО МЕРЕ РОСТА АКЦИЙ И ПРИНОСИТ БОЛЬШУЮ ПРИБЫЛЬ ОТ ПЕРЕОЦЕНКИ. (27.09.2021)

- Есть непроверенная информация, что после марта 22 года Гордеев получил гражданство Южной Кореи (15.10.2023)

- У компании совершенно запущен раздел "Акционерам" на сайте. И это уже 4 года!!! (04.05.2024)

ПИК СЗ - описание компании

Группа компаний ПИК — №1 строительный бренд в России.93% выручки компании приходится на Московский регион.

У компании самый большой земельный банк среди девелоперов в России (16,5 млн м2 по итогам 2020 года).

В 2015 компания включена в перечнь системообразующих организаций России.

В 2016 году компания существенно выросла, купив компанию ГК «Мортон».

Внимание!

Компания не включает в свой долг величину проектного финансирования.

Оттого, чистый долг компании по факту получается существенно ниже, чем на первый взгляд в отчетности.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций