| Число акций ао | 269 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 10,0 млрд |

| Выручка | 223,3 млрд |

| EBITDA | 20,5 млрд |

| Прибыль | 1,8 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,0 |

| P/BV | – |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| Окей Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Окей акции

-

Окей - дивидендная доходность составит 4,7%

Окей - дивидендная доходность составит 4,7%

Ритейлер О`Кей выплатит $33,3 млн дивидендов за 2018 г.

Совет директоров ритейлера О`Кей (O`Key Group S.A.) утвердил выплату дивидендов за 2018 год в размере $0,12367 на акцию. Общая сумма дивидендов составит $33 млн 276,382 тыс., говорится в сообщении компании. Дата закрытия реестра акционеров для получения дивидендов и дата выплат будет позже объявлена банком-депозитарием (Bank of New York Mellon). Выплата дивидендов будет отражена в финансовой отчетности компании за 2018 год.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составит 4,7%. По сравнению с 2016 году выплаты увеличатся на 35%. По итогам 2016 года чистая прибыль компании составила 13,6 млн долл., в 2017 году ожидается 18,5 млн долл

Промсвязьбанк Позитивная новость для O'КЕЙ в краткосрочной перспективе

Позитивная новость для O'КЕЙ в краткосрочной перспективе

O'КЕЙ неожиданно решил выплатить промежуточные дивиденды за 2018 год, предполагающие доходность 4,7%

Совет директоров O'КЕЙ утвердил выплату промежуточных дивидендов в размере $33,3 млн или $0,12367 на акцию. Дата закрытия реестра для держателей DR и дата выплаты держателям DR будут объявлены позже банком Bank of New York Mellon.

Неожиданная и позитивная новость для O'КЕЙ в краткосрочной перспективе. Дивиденды вряд ли окажутся периодическими, и скорее всего будут выплачены из средств, полученных от продажи 32 супермаркетов X5.

АТОН О’КЕЙ: Отстающий

О’КЕЙ: Отстающий

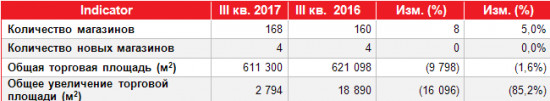

Группа О’КЕЙ − седьмой по величине продуктовый ритейлер в России в терминах выручки. Основной формат − это современный гипермаркет западноевропейского стиля под маркой О’КЕЙ (сеть супермаркетов О’КЕЙ и сеть дискаунтеров ДА!). Его совокупные среднегодовые темпы роста составили 14,5% в 2009-2016 с размером продаж в 175 млн руб. О’КЕЙ имеет 168 магазинов в своем портфеле и присутствует в 27 регионах. Он был первым российским продуктовым ритейлером, запустившим онлайн-магазины в Санкт-Петербурге и Москве на основе ассортимента своих гипермаркетов.

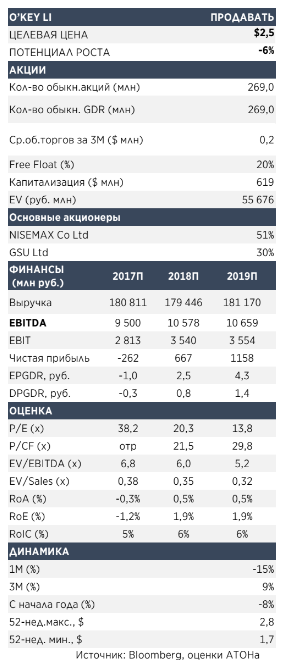

Мы начинаем аналитическое освещение О’КЕЙ с рекомендации ПРОДАВАТЬ и целевой цены $2.5 за GDR, предполагающей общую доходность -6%.

Операционное отставание О’КЕЙ относительно розничных аналогов скорее всего продолжится, поскольку темпы роста выручки остаются слабыми. В течение последних двух лет О’КЕЙ отставал от основных ритейлеров, увеличив свою выручку всего на 8% в 2016 и на 2% за 9М17, и уступая долю на рынке другим игрокам с более агрессивным ценовым позиционированием.Мы ожидаем, что выручка в 2018 году останется на прежнем уровне в годовом сопоставлении, хотя в основном из-за продажи 32 супермаркетов X5, что сделает О’КЕЙ самым медленно растущим ритейлером среди анализируемых нами компаний.

Риски формата остаются высокими, поскольку гипермаркеты О’КЕЙ являются крупнейшими среди публичных аналогов. При средней торговой площади магазина 7400 м2 О’КЕЙ является оператором крупнейшего формата гипермаркетов среди публичных ритейлеров (торговая площадь среднего магазина Карусель X5 составляет 4 200 м2). Такой размер делает магазины О’КЕЙ наиболее уязвимыми в условиях растущей конкуренции, в то время как развитие нишевых магазинов и онлайн-ритейла означает, что значительное увеличение трафика представляется проблемной задачей.

Мы ожидаем скромного роста выручки в 2017 году и неизменного в 2018 году.

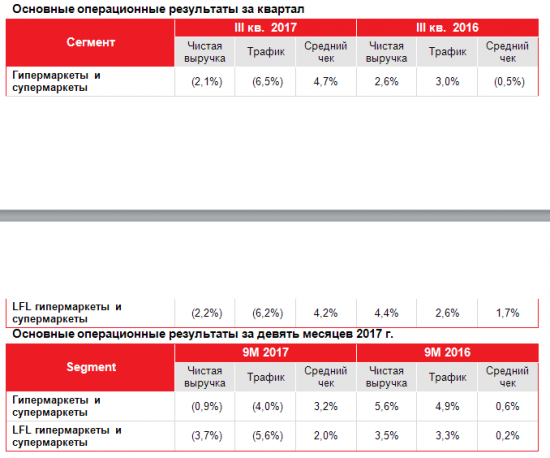

Операционная динамика в 3К17 подчеркивает ключевую проблему − стабилизацию трафика. В сегменте супермаркетов и гипермаркетов О’КЕЙ LFL-трафик снизился на 6,2% г/г – это один из самых быстрых темпов снижения среди отраслевых аналогов. На наш взгляд, если конкуренция останется такой же сильной, а поведение потребителей не изменится, LFL-трафик будет оставаться под давлением, что значительно уменьшит видимость для выручки и прибыли в краткосрочной и среднесрочной перспективе.

Успех проекта в сегменте дискаунтеров не ясен в долгосрочной перспективе; краткосрочные убытки неизбежны. Хотя недавние операционные данные весьма обнадеживают (сопоставимые продажи у дискаунтеров увеличились на 62,1% г/г за 9М17, чему способствовало увеличение LFL-трафика на 39,0% г/г и рост среднего LFL- чека на 16,6%), масштаб проекта остается довольно небольшим (к 2020 запланировано открыть 200 магазинов против более 15 000 магазинов у Магнита), а достижение целевой рентабельности EBITDA 6-7% − неопределенная и отдаленная перспектива.

Раскрытие стоимости через продажу супермаркетов положительно и должно помочь уменьшить задолженность. Мы рассматриваем недавнее соглашение, подписанное с X5, о продаже 32 супермаркетов позитивным развитием, поскольку это были непрофильные розничные активы, с которыми О’КЕЙ не смог бы добиться значительного масштаба или эффективности. Долговая нагрузка О’КЕЙ остается относительно высокой – соотношение чистый долг/EBITDA 2016 составляет выше 2.5x, и продажа может помочь сократить чистый долг на одну треть (или 7-8 млрд руб.), по нашим оценкам. Мы отмечаем, что доля торговых площадей в собственности компании является достаточно высокой (около 50% для гипермаркетов), и предполагает, что есть потенциал для дальнейшей рационализации портфеля недвижимости. Мы оцениваем стоимость принадлежащей компании недвижимости в 50-76 млрд руб., что примерно соответствует текущей EV компании в верхней части диапазона.

Оценка предполагает рекомендацию ПРОДАВАТЬ, но мы видим ограниченный потенциал снижения, учитывая потенциальную стоимость недвижимости, которую мы оцениваем примерно на уровне текущего показателя EV компании. О’КЕЙ торгуется с коэффициентом P/E 2018 20.3x и EV/EBITDA 6.0x, с премией 22% и дисконтом 8% к своим российским аналогам соответственно, что, по нашему мнению, не обосновано, учитывая присущие компании более высокие риски и более низкий рост. Наш прогноз по EBITDA на 4% ниже консенсус-прогнозов Bloomberg на 2018.

АТОН

О`Кей — выплатит дивиденды в 2018 году на $33,3 млн

О`Кей — выплатит дивиденды в 2018 году на $33,3 млн

ОО`Кей направит на промежуточные дивиденды за 2018 год 33,276 миллиона долларов (12,367 цента на акцию) .

«Совет директоров одобрил выплату промежуточных дивидендов на сумму 33,276 миллиона долларов. Дивиденд на одну акцию в обращении составляет 0,12367 цента»

Промежуточные дивиденды будут отражены в консолидированной отчетности группы за 2018 год.

В январе 2017 года компания объявляла, что направит на промежуточные дивиденды за 2017 год 24,666 миллиона долларов (9,2 цента на акцию).

This interim dividend will be reflected in consolidated financial statements of the Group for the year ending December 31, 2018. The Board has approved the payment of an interim dividend for an amount of US$ 33,276,381.58. Dividend per Share in issue in the Company equals to US$ 0.12367.Record date for the DR holders and DR payment date will be further announced by Bank of New York Mellon.

Прайм

пресс-релиз Лента, Х5, Окей, Дикси - привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Лента, Х5, Окей, Дикси - привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Российский продуктовый ритейлер

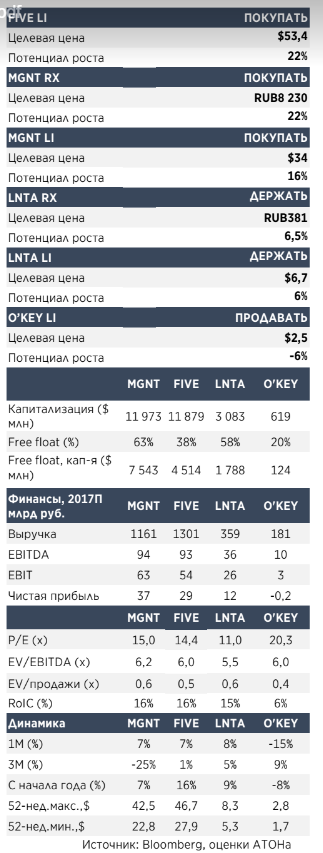

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).

АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

Продажа супермаркетов позитивна для O'Кей

Продажа супермаркетов позитивна для O'Кей

X5 приобретает супермаркеты O'Кей, нейтрально для X5, позитивно для O'Кей

В пятницу, 15 декабря 2017, X5 объявила, что группа достигла соглашения с O'Кей о покупке ее бизнеса супермаркетов. X5 купит 32 супермаркета, которые в настоящий момент работают под брендом O'Кей (18 — в Санкт-Петербурге, 4 — в Москве, 2 — в Волгограде, а также по одному в других городах). Из 32 магазинов, которые X5 намерена приобрести, 14 магазинов находятся в собственности O'Кей (13 — в Санкт-Петербурге и 1 — в Москве). По нашей оценке, общая торговая площадь 32 супермаркетов O'Кей может достигать приблизительно 42 тыс кв м.

Цена сделки не раскрывается, но относительно невеликий размер для X5 предполагает, что она скорее всего окажет нейтральное влияние. Сделка добавляет около 7% к торговым площадям сегмента Супермаркеты и 1% к общим торговым площадям X5. Для O'Кей (ок. 7% общих торговых площадей компании) сделка должна оказаться в целом позитивной, поскольку компания продает менее прибыльные магазины небольшого формата и сосредоточится на сегменте гипермаркетов.

АТОН X5 Retail Group - покупает сеть супермаркетов О'Кей, ФАС одобрила сделку

X5 Retail Group - покупает сеть супермаркетов О'Кей, ФАС одобрила сделку

ФАС одобрила покупку X5 Retail Group 32 супермаркетов «О'Кей»

Из пресс-релиза Х5:

«X5 Retail Group и компания „О'Кей“ сообщают о достижении договоренностей по приобретению X5 бизнеса супермаркетов, которые в настоящее время работают под брендом „О'Кей“. ФАС России одобрила соответствующее ходатайство»

«В периметр сделки войдёт бизнес, состоящий из 32 супермаркетов, 18 из которых расположены в Санкт-Петербурге, 4 — в Москве, 2 — в Волгограде, а также по одному — в Московской и Ленинградской областях, в Астрахани, Воронеже, Липецке, Тольятти, Краснодаре и Новочеркасске»

Согласно договоренностям, в сделку в том числе включены объекты недвижимости (здания супермаркетов), принадлежащие группе компаний «О'Кей»: 14 локаций (13 – в Санкт-Петербурге и 1 – в Москве). Все магазины планируется интегрировать в торговую сеть «Перекресток».

Исполнительный директор Х5 Retail Group Игорь Шехтерман:«сделка полностью соответствует нашей стратегии по укреплению позиций „Перекрестка“ как лидирующей сети супермаркетов в России».

Генеральный директор ГК «О'Кей» Миодраг Боройевич.:

«Мы рады, что нам удалось заключить соглашение с X5 Retail Group о продаже нашего бизнеса супермаркетов. Обновленная по итогам сделки структура компании позволит нам сосредоточиться на основных стратегических приоритетах нашего бизнеса – улучшении эффективности компактных городских гипермаркетов и ускорении роста бизнеса дискаунтеров»

пресс-релиз

Окей - созыв внеочередного собрания (распределение прибыли за 2014 г)

Окей - созыв внеочередного собрания (распределение прибыли за 2014 г)

Окей созывает внеочередное собрание акционеров 12 декабря

Созвать внеочередное Общее собрание участников ООО «О’КЕЙ» по собственной инициативе Совета директоров.

Форма проведения: заочное голосование.

Дата проведения собрания: «12» декабря 2017 года;

Дата направления участникам бюллетеней для голосования: «07» декабря 2017 года;

Повестка:

Утвердить следующую повестку дня внеочередного Общего собрания участников Общества:

1. Об избрании Председательствующего и секретаря внеочередного Общего собрания участников.

2. О распределении части чистой прибыли Общества

Направить участникам Общества сообщение о проведении внеочередного Общего собрания участников и бюллетени для голосования по вопросам повестки дня не позднее «08» декабря 2017 года через курьера лично в руки по адресу, указанному в списке участников.

ПРИНЯТОЕ РЕШЕНИЕ:

Определить следующий порядок предоставления информации (материалов), предоставляемый участникам Общества:

— расчет чистой прибыли, подлежащей распределению между участниками Общества, по результатам деятельности за 2014 г.

сообщение ФАС продлила до 30 января срок рассмотрения ходатайства Х5 о покупке супермаркетов «О'Кей»

ФАС продлила до 30 января срок рассмотрения ходатайства Х5 о покупке супермаркетов «О'Кей»

(ФАС) России продлила до 30 января 2018 года срок рассмотрения ходатайства структуры X5 Retail — Kelwin Ltd о приобретении супермаркетов группы «О`Кей. «В связи с необходимостью дополнительного рассмотрения ходатайства, а также получения дополнительной информации, в соответствии с пунктом 2 части 2 статьи 33 закона о защите конкуренции ФАС России сообщает, что срок рассмотрения данного ходатайства продлен до 30 января 2018 года» (Прайм) Дмитрий Троицкий увеличил свою долю в ретейлере «О'Кей»

Дмитрий Троицкий увеличил свою долю в ретейлере «О'Кей»

Дмитрий Троицкий увеличил свою долю в ретейлере «О'Кей». Об этом говорится в сообщении, опубликованном на Лондонской бирже, где котируются акции компании.

Троицкий нарастил долю до 35,4% за счет акций одного из своих партнеров, Дмитрия Коржева. Сделка была проведена 23 ноября 2017 года.

До сделки Коржев и Троицкий владели, по данным на 31 декабря 2016 года, по 23,49%. Другим крупным акционером сети является Борис Волчек с долей 28,02%.

Сейчас «О'Кей» ведет переговоры о продаже супермаркетов с X5 Retail Group.

РБК

Окей - продажа супермаркетов может улучшить эффективность группы. Сделка также может быть выгодной для Х5

Окей - продажа супермаркетов может улучшить эффективность группы. Сделка также может быть выгодной для Х5

Х5 может купить супермаркеты О`Кей, подала ходатайство в ФАС

Х5 Retail Group (сети Пятерочка, Перекресток, Карусель) рассматривает возможность покупки супермаркетов у ритейлера О`Кей (более чем 30 магазинов под одноименным брендом). Х5 подала соответствующее ходатайство в Федеральную антимонопольную службу (ФАС). Дальнейшие действия будут зависеть от решения ФАС и результатов переговоров, сообщила Х5.

На супермаркеты приходится около 10% выручки компании, в составе группе их 37, при этом в собственности Окей 38% от их общей площади. Исходя из заявки в ФАС, Х5 может приобрести почти все супермаркеты. Окей не раскрывает маржинальность бизнеса супермаркетов, объединяя ее с гипермаркетами, но мы предполагаем, что они менее маржинальны. Таким образом, их продажа может улучшить эффективность группы. При этом для Х5 сделка также может быть выгодной, т.к. супермаркеты компании одни из самых эффективных относительно аналогичных форматов других компаний.

Промсвязьбанк Окей - сделка должна позитивно сказаться на компании

Окей - сделка должна позитивно сказаться на компании

Okey может продать 30 супермаркетов X5, позитивно для Okey, нейтрально для X5

O'KEY рассматривает возможность продажи 30 из своих 37 супермаркетов X5, о чем 1 ноября рассказали сами компании и СМИ. На сегмент супермаркетов приходится около 10% в выручке O'KEY и 8% торговых площадей компании. Общие торговые площади сегмента супермаркетов составляют 47 640 кв м. O'KEY принадлежит около 26% торговых площадей в сегменте супермаркетов или около 9 магазинов.

Мы считаем, что сделка должна позитивно сказаться на O'KEY по следующим причинам:

АТОН

Упрощение логистики. Цепочка продаж и логистика станут проще после продажи супермаркетов из-за разницы в ассортименте и количестве складских позиций в двух форматах. Упрощение транспортировки и логистики означает экономию на затратах.

Фокус на основном сегменте. Сделка позволит O'KEY сосредоточиться на своем ключевом сегменте — гипермаркетах, которые генерируют около 90% продаж компании.

Позитивное влияние на операционную рентабельность.

Мы считаем, что супермаркеты обеспечивают более низкую рентабельность EBIT, чем гипермаркеты, и структура рентабельности Группы улучшится после продажи. Кроме того, сегмент супермаркетов имеет более высокую долю арендованных магазинов (74%) по сравнению с гипермаркетами (45%), и продажа должна способствовать росту рентабельности EBIT и EBITDA Группы. Мы считаем сделку нейтральной для X5 из-за ее малого масштаба для компании. Приобретение добавит менее 1% к торговым площадям X5. X5 Retail хочет купить супермаркеты у группы "О`Кей"

X5 Retail хочет купить супермаркеты у группы "О`Кей"

X5 Retail Group изучает возможность покупки супермаркетов у ритейлера «О`Кей» и подала соответствующее ходатайство в ФАС.«Компания рассматривает возможность приобретения бизнеса супермаркетов (более 30 объектов), которые в настоящее время работают под брендом „О`Кей“. Для того, чтобы изучить позицию ФАС России по данному вопросу, компания обратилась в антимонопольное ведомство с соответствующим ходатайством. Дальнейшие шаги компании будут зависеть от ответа ФАС и переговоров с контрагентом»

пресс-релиз О’Key в 3 кв. показал ослабление темпов роста выручки

О’Key в 3 кв. показал ослабление темпов роста выручки

Выручка Группы О’Кей выросла в 3 квартале на 0,7%

Чистая розничная выручка Группы O'Key выросла в 3 квартале 2017 года на 0,7% по сравнению с аналогичным периодом прошлого года – до 40,854 млрд рублей с 40,565 млрд рублей, сообщил ритейлер. За 9 месяцев чистая розничная выручка группы выросла на 2% по сравнению с аналогичным периодом прошлого года – с 122,976 млрд рублей до 125,443 млрд рублей.

О’Key в 3 кв. показал ослабление темпов роста выручки, что можно отметить с негативной стороны. На динамику показателя оказало влияние падение сопоставимых продаж на 0,2% из-за сокращения трафика на 3%.В тоже время позитивным моментом является увеличение среднего чека на 3%. Отметим, что у отчитавшихся уже ритейлеров наблюдается обратная ситуация: трафик растет, а средний чек либо снижается, либо показывает крайне слабую динамику.

Промсвязьбанк ОКей - выручка за 9 мес выросла на 2%

ОКей - выручка за 9 мес выросла на 2%Основные операционные показатели Группы Окей за 9 месяцев 2017 года:

- Чистая розничная выручка Группы выросла на 2,0% по сравнению с аналогичным периодом прошлого года – с 122 976 млн рублей до 125 443 млн рублей;

- Чистая розничная выручка в сегменте гипер- и супермаркетов сократилась на 0,9% в годовом выражении – до 118 225 млн рублей;

- Чистая розничная выручка в сегменте дискаунтеров выросла на 95,9% год к году – до 7 218 млн рублей;

- Чистая розничная выручка сопоставимых магазинов Группы снизилась на 1,8% из-за снижения трафика LFL на 2,8% и увеличения среднего чека на 1,0% по сравнению с аналогичным периодом прошлого года; Чистая розничная выручка сопоставимых магазинов в сегменте гипер- и супермаркетов уменьшилась на 3,7% год к году на фоне снижения трафика LFL на 5,6% и роста среднего чека LFL на 2,0% в годовом выражении;

- Чистая розничная выручка сопоставимых магазинов в сегменте дискаунтеров увеличилась на 62,1% год к году на фоне роста трафика LFL на 39,0% и увеличения среднего чека LFL на 16,6% в годовом выражении.

пресс-релиз

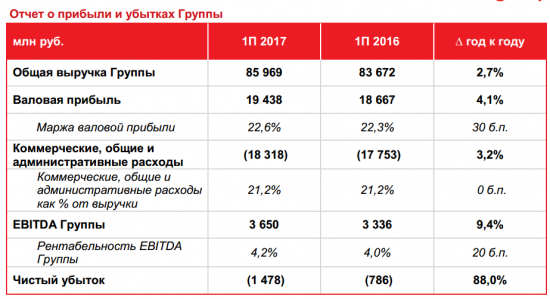

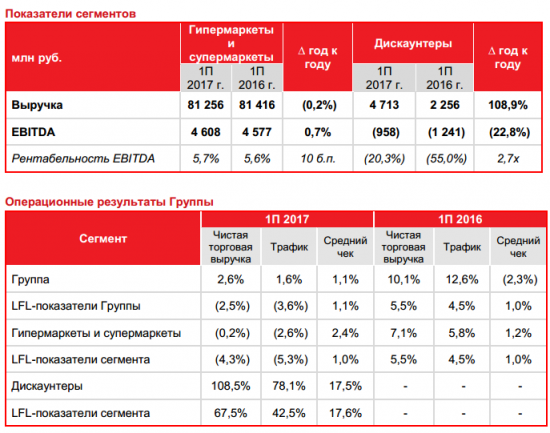

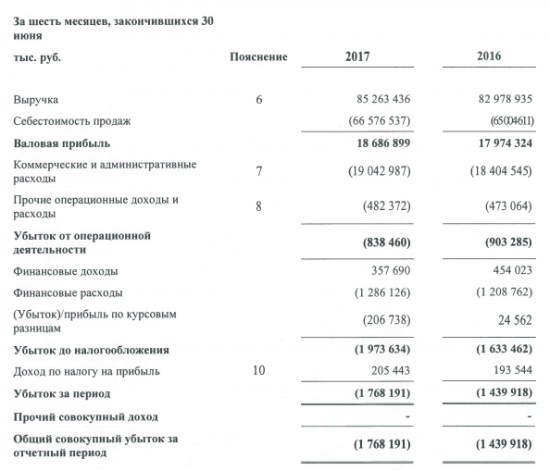

Окей — Чистый убыток по МСФО за 1 п/г составил 1 478 млн рублей.

Окей — Чистый убыток по МСФО за 1 п/г составил 1 478 млн рублей.

Основные финансовые показатели Окей за первое полугодие 2017 года по МСФО:

Общая выручка Группы +2,7% год к году – с 83 672 млн рублей до 85 969 млн рублей.

Валовая прибыль Группы +4,1% по сравнению с аналогичным периодом прошлого года – до 19 438 млн рублей, при этом валовая маржа увеличилась на 30 б.п. до 22,6%.

EBITDA Группы +9,4% по сравнению с аналогичным периодом прошлого года –до 3 650 млн рублей, при этом рентабельность EBITDA выросла на 20 б.п. – до 4,2%.

Чистый убыток Группы составил 1 478 млн рублей. Итоговые результаты за этот период в основном были обусловлены закрытием неэффективных магазинов и связанных с этим списаний.

пресс-релиз

Темпы роста выручки ОКЕЙ во 2 кв. 2017 г. оказались ниже, чем у остальных российских публичных компаний сектора, за исключением Дикси

Темпы роста выручки ОКЕЙ во 2 кв. 2017 г. оказались ниже, чем у остальных российских публичных компаний сектора, за исключением Дикси

Продажи Группы ОКЕЙ во 2 кв. 2017 г. выросли на 5% год к году

Группа ОКЕЙ в пятницу представила невпечатляющие данные по росту продаж за 2 кв. 2017 г. Консолидированная выручка увеличилась на 4,9% до 41,8 млрд руб. (здесь и далее год к году), что предполагает ускорение темпов роста относительно слабого предыдущего квартала на 4,4 п.п. При этом рост трафика составил 2,7%, а рост среднего чека 2,1%. Сопоставимые продажи упали на 2,5% при снижении трафика на 3,6% и росте среднего чека на 1,1%. В течение квартала компания открыла один супермаркет и закрыла два гипермаркета.

Темпы роста ниже, чем у большинства конкурентов. Несмотря на ускорение по сравнению с предыдущим кварталом, темпы роста выручки ОКЕЙ во 2 кв. 2017 г. оказались ниже, чем у остальных российских публичных компаний сектора, за исключением Дикси, и фактически соответствуют уровню продовольственной инфляции. В настоящее время у нас нет рекомендации по акциям группы.

Уралсиб Аналитики позитивно оценивают результаты Окей за 2 квартал

Аналитики позитивно оценивают результаты Окей за 2 квартал

Ритейлер О`Кей во II квартале увеличил выручку на 4,9%, до 41,8 млрд руб.

Ритейлер О`Кей во II квартале 2017 года по сравнению с аналогичным периодом прошлого года увеличил выручку на 4,9 %, до 41,793 млрд рублей, сообщается в пресс- релизе компании. Темпы роста выручки ускорились: в I квартале выручка выросла на 0,5%, до 42,8 млрд рублей. В первом полугодии этого года выручка выросла на 2,6%, до 84,59 млрд рублей

Выручка в сегменте гипер- и супермаркетов увеличилась на 2% г/г во 2 кв., до 39,313 млрд рублей. Улучшение тенденции во многом обусловлено ростом среднего чека на 3,8% г/г. Выручка дискаунтеров выросла на 95,3%, до 2,473 млрд рублей. Средний чек увеличился на 18,3%, рост трафика составил 64,6%. Выручка сопоставимых магазинов (LFL) практически не изменилась по сравнению со 2 кв. прошлого года. При этом отрицательные показатели LFL в сегменте гипер- и супермаркетов были в значительной степени компенсированы устойчивым ростом сегмента дискаунтеров. Так, LFL выручка в сегменте гипер- и супермаркетов уменьшилась на 2,1% на фоне снижения трафика на 4,6% и роста среднего чека на 2,5%. Продажи LFL в сегменте дискаунтеров увеличились на 67,4% за счет роста трафика на 40,4% и увеличения среднего чека на 19,2%. Мы позитивно оцениваем результаты компании и считаем, что благодаря стратегии по улучшению ассортимента и повышению доступности товара на полке обеспечит наращивание трафика и среднего чека и во 2-м полугодии 2017 г.

Промсвязьбанк Окей - операционные результаты за 2 квартал оказались сильнее, чем за 1 квартал

Окей - операционные результаты за 2 квартал оказались сильнее, чем за 1 квартал

Oкей опубликовал операционные результаты за 2К17

Чистая розничная выручка выросла на 4,9% г/г до 41,8 млрд руб. Чистая розничная выручка в сегменте гипермаркетов и супермаркетов увеличилась на 2,0% г/г до 39,3 млрд руб. за счет роста среднего чека на 3,8%. Чистая розничная выручка в сегменте дискаунтеров выросла на 95,3% до 2,5 млрд руб. с низкой базы. Сопоставимая чистая розничная выручка в сегменте гипермаркетов и супермаркетов упала на 2,1% (против снижения на 6,4% в 1К17) на фоне сокращения сопоставимого трафика на 4,6% и роста среднего чека на 2,5%. Компания прогнозирует ускорение открытий новых дискаунтеров во 2П17.

Операционные результаты за 2К17 оказались чуть сильнее, чем за 1К17. Компания продолжает развивать свой формат супермаркетов в соответствии с ожиданиями. Мы ожидаем нейтральной реакции на результаты.

АТОН ОКей - чистая розничная выручка в 1 полугодии 2017 года +2,6% - до 84 590 млн рублей.

ОКей - чистая розничная выручка в 1 полугодии 2017 года +2,6% - до 84 590 млн рублей.

Чистая розничная выручка Окей во 2 квартале +4,9% г/г – до 41 793 млн рублей.

Чистая розничная выручка в 1 полугодии 2017 года +2,6% — до 84 590 млн рублей.

пресс-релиз

Окей - и розничный off-price оператор Familia объявили о начале стратегического партнерства.

Окей - и розничный off-price оператор Familia объявили о начале стратегического партнерства.

Окей и розничный off-price оператор Familia объявили о начале стратегического партнерства.

Во второй половине 2017 года на базе двух гипермаркетов Окей в Екатеринбурге и Тюмени будут открыты магазины Familia. Заключенное сотрудничество также предполагает проведение совместных маркетинговых кампаний и акций. Сотрудничество на базе других магазинов сети планируется расширить в следующем году

Генеральный директор Окей Миодраг Боройевич:

Мы рады объявить о начале наших партнерских отношений с Familia, лидирующим российским off-price ритейлером. Подписание договора с Familia является началом долгосрочного стратегического сотрудничества, в рамках которого мы планируем повысить эффективность работы наших гипермаркетов за счет привлечения дополнительного потока покупателей и оптимизации торговых площадей

пресс-релиз Аналитики не ожидают, что презентация окажет существенное влияние на динамику акций

Аналитики не ожидают, что презентация окажет существенное влияние на динамику акций

Oкей провела телеконференцию по стратегии

Компания планирует нарастить консолидированную выручку на 5% г/г в 2017 и вдвое увеличить выручку от дискаунтеров. Компания откроет 20 дискаунтеров в 2017, 50-60 — в 2018 и 70 — в 2019. Общие капзатраты в 2017 составят около 7-8 млрд руб., из которых половина пойдет на дискаунтеры. Рентабельность EBITDA в сегменте супермаркетов составит 7% в 2017, а долгосрочный целевой показатель EBITDA Группы составляет 7-8%. Компания планирует выйти на уровень безубыточности с сегменте дискаунтеров в середине 2018, а долгосрочный показатель EBITDA в этом сегменте должен остаться на уровне 5-6%. Компания также сможет выплачивать до 1,5 млрд руб. в год в качестве дивидендов, что соответствует дивидендной доходности 4,8%.

Презентация произвела на нас хорошее впечатление, но мы не ожидаем, что она окажет существенное влияние на динамику акций, поскольку инвесторы скорее сосредоточены на текущих операционных и финансовых результатах, а не на долгосрочных прогнозах руководства.

АТОН

Окей - факторы роста и падения акций

- Компания стоит дешево относительно своей выручки, любой позитив в снижении затрат значительно наращивает прибыль (29.08.2022)

- Компания стабильно убыточна по последним отчетам (16.09.2017)

- Неудачный формат - гипермаркеты, в последние годы проигрывает конкуренцию магазинам у дома (22.09.2021)

- Большой и растущий долг. Компания подешевела в несколько раз за последние годы, но EV остался там же. (15.09.2022)

- Дискаунтер замедляется по выручке (20.10.2023)

Окей - описание компании

О'КЕЙ — сеть супермаркетов в России.Компания зарегистрирована в Люксембурге, акции торгуются только в Лондоне (LSE) в виде GDR.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций