| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 615,1 млрд |

| Выручка | 763,4 млрд |

| EBITDA | 195,6 млрд |

| Прибыль | 118,2 млрд |

| Дивиденд ао | – |

| P/E | 5,2 |

| P/S | 0,8 |

| P/BV | 0,9 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| ММК Календарь Акционеров | |

| 30/05 ГОСА по дивидендам за 2023 год в размере 2,752 руб/акция | |

| 07/06 MAGN: последний день с дивидендом 2,752 руб | |

| 10/06 MAGN: закрытие реестра по дивидендам 2,752 руб | |

| Прошедшие события Добавить событие | |

ММК акции

-

Германия не смогла добиться освобождения от стальных пошлин США

Германия не смогла добиться освобождения от стальных пошлин США

30.04.2018

Как сообщает агентство Platts, в ходе официального визита канцлера Германии А. Меркель в США не было достигнуто соглашение о продлении временного освобождения от тарифов США на сталь и алюминий на импорт из Германии и других стран ЕС.

«Президент решит, но это было очень ясно», — сказала Меркель на пресс-конференции с президентом США Д. Трампом, в ходе которой оба лидера обсудили тарифы и другие вопросы.

«Мы обменялись мнениями о текущем состоянии дел на переговорах и соответствующих оценках того, где мы находимся и решение теперь за президентом».

Германии и членам ЕС было предоставлено временное освобождение от 25%-ного тарифа США на импорт стали и 10%-ного тарифа на импорт алюминия до 1 мая. Российский металлургический сектор сохраняет высокую привлекательность

Российский металлургический сектор сохраняет высокую привлекательность

В ходе онлайн-конференции «Рынок металлов: торговые войны и давление санкций» эксперты рассказали, почему металлургический сектор привлекателен в текущих условиях, какие акции интересны для покупки и какие есть риски при инвестировании.

Богдан Зварич, старший аналитик ИК «Фридом Финанс», считает, что все сектора, которые работают на экспорт в текущей ситуации интересны, так как рубль очень слаб, что способствует росту рублевых показателей компаний. «И металлурги не являются исключением», — подчеркивает эксперт.

Игорь Нуждин, главный аналитик «Промсвязьбанка», согласен с господином Зваричем: «Слабый рубль выгоден для всех российских экспортеров. Сильной девальвации рубля (без новых шоков) мы не ждем».

Денис Иконников, аналитик ИК QBF, уверен – российский металлургический сектор сохраняет высокую привлекательность. «В условиях роста цен на сырье и ослабления рубля российский сектор становится все более интересным для вложений. В настоящее время особенную актуальность приобретает покупка металлургических компаний под дивидендный сезон. В июне состоится закрытие отсечек в акциях „ВСМПО-АВИСМА“, „Северстали“, „НЛМК“, „Норильского Никеля“. В июле закроются отсечки в акциях „Мечела“, „Полюса“, „АЛРОСА“. Средняя ожидаемая дивидендная доходность по перечисленным акциям составляет около 5%», — комментирует эксперт."

Среди угольных компаний следует присмотреться к акциям «Распадской», — продолжает господин Иконников. — Несмотря на то, что менеджмент компании отказался платить дивиденды за 2017 год, возможная новая дивидендная политика в мае может привести к переоценке акций компании". «Среди более рискованных идей интересны привилегированные акции „Мечела“, где дивидендная доходность может составить 13%», — добавляет аналитик.

Александр Сидоров, аналитик ИК «Велес Капитал», считает, что сектор черной металлургии сейчас находятся в прекрасной форме, что подтверждается высокими дивидендными выплатами в последние кварталы, однако нельзя забывать о рисках. «Сектор сам по себе очень волатильный, акции сейчас стоят дорого, — говорит господин Сидоров. – А история с „РУСАЛом“ накладывает отпечаток, так как структура владения остальными компаниями такая же (»Северсталь" – Мордашов, НЛМК – Лисин, ММК – Рашников, «Евраз» – Абрамович и т.д.)". «Нет гарантий, что с ними не произойдет подобной истории», — неутешительно заключает эксперт.

Игорь Нуждин, главный аналитик «Промсвязьбанка», говорит, что, с одной стороны, все российские металлурги сейчас находятся под риском санкций. С другой – мировой вес ГМК «Норильский Никель» и «АЛРОСА» позволяет сделать предположение, что под санкции они могут попасть в последнюю очередь. Для этих компаний складывается неплохая ситуация с точки зрения цен на выпускаемую ими продукцию, полагает эксперт. «Предприятия черной металлурги (НЛМК, ММК и „Северсталь“) представляют интерес как хорошие дивидендные истории. Наиболее высокую дивидендную доходность сейчас дают акции „Северстали“. Из производителей золота интересны как „Полюс“, так и „Полиметалл“. Оба актива при текущих ценах имеют потенциал для роста», — заключает господин Нуждин.

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», среди интересных акций в секторе на среднесрочную перспективу выделяет: «АЛРОСА», Polymetal International, «Северсталь», «Полюс», «Распадскую», «Мечел»-АП.

Для Алексея Калачева, аналитика ГК «ФИНАМ», фаворит – черная металлургия, кроме «Мечела». Хороши «Норникель» и «АЛРОСА».

Аналитики ИК «Фридом Финанс» неплохо смотрят на «Полюс», «АЛРОСА» и «Норникель».

А как же рекомендация СД от 05.02.2018 «По второму вопросу повестки дня заочного голосования:

А как же рекомендация СД от 05.02.2018 «По второму вопросу повестки дня заочного голосования:

Руководствуясь подпунктом 11 пункта 1 статьи 65 Федерального закона РФ «Об акционерных обществах», рекомендовать годовому общему собранию акционеров ПАО «ММК» размер дивидендов по результатам 2017 отчетного года по размещенным обыкновенным именным акциям ПАО «ММК» 0,806 рубля (с учетом налога) на одну акцию.» ??? www.e-disclosure.ru/portal/event.aspx?EventId=NX8uV83lX0Gtul3kp06WgA-B-B ММК - Финальные дивиденды за 2017г выплачивать не будут

ММК - Финальные дивиденды за 2017г выплачивать не будут

24.04.2018 09:27

ПАО «ММК»

Решения совета директоров (наблюдательного совета)

По шестому вопросу повестки дня заседания принято решение:

Рекомендовать годовому общему собранию акционеров ПАО «ММК» утвердить распределение прибыли ПАО «ММК» по результатам 2017 отчетного года, с учетом выплаченных дивидендов за полугодие 2017 отчетного года в сумме 9 710,5 млн рублей (0,869 рубля с учетом налога на одну акцию) и выплаченных дивидендов за девять месяцев 2017 отчетного года в сумме 12 414,7 млн рублей (1,111 рубля с учетом налога на одну акцию).

Результаты голосования: решение принято единогласно.

www.e-disclosure.ru/portal/event.aspx?EventId=hWI01ZUEuEymTBH3wSREFg-B-B ММК - производство стальной продукции упало на 4% кв/кв из-за ремонтных работ. В целом результаты компании смешанные

ММК - производство стальной продукции упало на 4% кв/кв из-за ремонтных работ. В целом результаты компании смешанные

ММК: операционные результаты за 1К18

Производство стали упало на 4.4% кв/кв до 3.1 млн т из-за ремонтных работ на доменной печи и ремонта кислородного конвертера. Продажи остались неизменными на уровне 2.8 млн т с заметным улучшением ассортимента продукции в сторону холодного проката (+15% кв/кв) и продукции глубокой переработки (+6.9% кв/кв) — продажи продукции с высокой добавленной стоимостью выросли на 6.4% кв/кв. Средняя цена реализации увеличилась на 5% кв/кв до $647/т, при этом самый значительный рост наблюдался в сегменте горячего проката (+7.0% кв/кв) и толстого листа (+4.5%). Внутренние продажи выросли на 8.3% кв/кв, что предполагает снижение затрат на сбыт и потенциально более высокую рентабельность. Продажи концентрата коксующегося угля упали до 666 тыс т (-12.4% кв/кв) из-за ремонтных работ в дивизионе Белон; продажи железной руды снизились до 761 тыс т (-9.8%). Компания представила осторожный прогноз, подчеркнув рост конкуренции в Турции и отметив, что на продажи в России во 2К18 окажут влияние ремонтные работы на прокатных мощностях и высокие запасы у металлотрейдеров.

ММК зафиксировала неизменные продажи из-за сезонных факторов, однако доля продукции с высокой добавленной стоимостью выросла на 6% кв/кв, цены реализации — на 5% (чуть выше, чем у Северстали), а внутренняя отгрузка — на 8%. Мы предварительно оцениваем показатель EBITDA за 1К18 в $630 млн (+6% кв/кв). Среди негативных моментов отметим, что производство стальной продукции упало на 4% кв/кв из-за ремонтных работ, что также скорее всего скажется на результатах за 2К18. Кроме того, ММК указывает на рост запасов у трейдеров в России и растущую конкуренцию в Турции. Мы считаем результаты в целом СМЕШАННЫМИ, подтверждая нашу рекомендацию ДЕРЖАТЬ.

АТОН

11.04.2018

Всемирная сталелитейная ассоциация (worldsteel) объявила о выпуске 2017 Steel Sustainability Champions на своем заседании правления в Мумбаи. Шесть сталелитейных компаний были названы в качестве сталелитейных чемпионов в 2017 году.

Недавно запущенная программа направлена на признание металлургических компаний, которые лидируют в создании действительно устойчивой сталелитейной промышленности и общества, наглядно демонстрируя свою приверженность устойчивому развитию и круговой экономике и делая ощутимые и ощутимые последствия для своей деятельности. Он направлен на то, чтобы побудить металлургические компании активизировать свои усилия, установить более высокие стандарты и добиться дальнейшего прогресса в своих программах устойчивого развития и деловой практике.

Чемпионы устойчивости в 2017 году:

ArcelorMittal — индийская группа зарегистрированная в Люксембурге

Tata Steel Europe — подразделение входящее в Tata Steel Limited

Tata Steel Limited — индийская группа

Tenaris — международный производитель труб. Основана в Италии, штаб-квартира в Люксембурге.

thyssenkrupp AG — Германия

voestalpine AG — Австрия

По словам генерального директора WSA Эдвина Бассона, металлургические компании несут высокую ответственность за социальное развитие общества и охрану окружающей среды. Поэтому устойчивое развитие является сегодня необходимым условием ведения бизнеса в сталелитейной отрасли.

www.worldsteel.org/media-centre/press-releases/2018/2017-steel-sustainability-champions.html ММК - продажи товарной продукции компании остались почти без изменения

ММК - продажи товарной продукции компании остались почти без изменения

Группа ММК в I квартале сократила выплавку стали на 4,4%, до 3,147 млн тонн

Группа ММК в I квартале 2018 года произвела 3,147 млн тонн стали, что на 4,4% ниже уровня IV квартала, сообщила компания. Средняя цена реализации за первый квартал повысилась на 5% к предыдущему кварталу и составила $647 за тонну продукции.

Несмотря на снижение выплавки стали, продажи товарной продукции компании остались почти без изменения. Если анализировать отгрузки по рынкам ММК, то поставки на экспорт упали на 17,3%, на внутренний рынок – выросли на 8,3%. Отметим, что у остальных металлургов (НЛМК и Северсталь) наблюдалась обратная тенденция.

Промсвязьбанк ММК - в 1 квартале снизила выплавку стали на 4,4% к iv кварталу, до 3,147 млн тонн

ММК - в 1 квартале снизила выплавку стали на 4,4% к iv кварталу, до 3,147 млн тонн

ММК — в 1 квартале снизила выплавку стали на 4,4% к iv кварталу, до 3,147 млн тонн

Показатели 1 кв. 2018 г. к 4 кв. 2017 г. и к 1 кв. 2017 г.

Общие продажи товарной продукции по Группе ММК за 1 кв. 2018 г. составили 2 828 тыс. тонн, оставшись на уровне прошлого квартала, но увеличившись на 10,5% к уровню 1 кв. 2017 г.

По Группе ММК продажи продукции HVA за 1 кв. 2018 г. составили 1 345 тыс. тонн (+6,4% к 4кв. 2017 г. и +10,3% к 1 кв. 2017 г.). Доля такой продукции в общем объеме реализации выросла до 47,6%.

Производство угольного концентрата ММК-Уголь за 1 кв. 2018 г. составило 666 тыс. тонн, снизившись на 12,4% к уровню прошлого квартала, но увеличившись на 9,4% к уровню 1 кв. 2017 г.

Снижение производства чугуна за 1 кв. 2018 г. к уровню прошлого квартала составило 9,4%. Данное снижение связано с началом планового ремонта доменной печи №1 в феврале 2018 г.

Снижение объемов выплавки чугуна во время ремонта доменной печи позволило реализовать плановый ремонт кислородного конвертера без существенной потери производства. В результате производство стали за 1 кв. 2018 г. составило 3 147 тыс. тонн, снизившись к уровню прошлого квартала лишь на 4,4%.

Отгрузка товарной металлопродукции за 1 кв. 2018 г. составила 2 830 тыс. тонн, увеличившись на 1,6% к уровню 4 кв. 2017 г. Данный рост (на фоне снижения выплавки стали) был достигнут за счет сокращения складских запасов товарной продукции и связан с восстановлением спроса на сталь на основных рынках компании.

В 1 кв. 2018 г. компании удалось нарастить объемы реализации на внутренний рынок на 8,3% к уровню прошлого квартала. В результате доля внутренних продаж составила 78,6% (по сравнению с 73,7% в 4 кв. 2017 г.).

Объемы отгрузки сортового проката за 1 кв. 2018 г. увеличились на 2,0% к уровню прошлого квартала и составили 427 тыс. тонн. Данный рост связан с увеличением заказов со стороны металлотрейдеров и ростом отгрузки продукции в адрес ММК-Метиз.

Снижение отгрузки г/к проката за 1 кв. 2018 г. на 5,1% к уровню прошлого квартала связано с перераспределением сортамента в пользу более высокомаржинальных продуктов c отгрузкой на внутренний рынок и с проведением плановых ремонтов оборудования.

Объемы отгрузки продукции с высокой добавленной стоимостью (HVA) за 1 кв. 2018 г. выросли к уровню прошлого квартала на 10,4% и составили 1 126 тыс. тонн. Данный рост в основном связан с увеличением объемов отгрузки х/к проката и продукции глубоких переделов.

Рост объемов реализации х/к проката за 1 кв. 2018 г. на 22,4% к 4 кв. 2017 г. связан с высоким спросом со стороны передельных заводов и отгрузкой подката на Лысьвенский металлургический завод.

В 1 кв. 2018 г. загрузка толстолистового стана 5000 оставалась на уровне 100%. Снижение объемов отгрузки продукции стана на 5,8% к уровню прошлого квартала (до 198 тыс. тонн) связано с изменением структуры реализации в адрес трубных заводов в пользу высокомаржинального, но менее производительного сортамента.

По итогам 1 кв. 2018 г. отгрузка оцинкованного проката выросла на 10,7% к уровню прошлого квартала и составила 330 тыс. тонн. Данный рост в основном связан с началом процесса пополнения складских запасов переработчиками в ожидании роста цен, а также сезонным спросом на изделия из металлопродукции на внутреннем рынке и был обеспечен за счет увеличения мощностей компании по производству данного вида продукции с запуском новой линии оцинкования в середине 2017 г.

Снижение объемов отгрузки проката с полимерными покрытиями связано как с ростом реализации оцинкованного проката, так и с прекращением работы по давальческой схеме с Лысьвенским металлургическим заводом после закрытия сделки по его приобретению в конце 2017 г.

Рост отгрузки белой жести практически в два раза к уровню предыдущего квартала до 37 тыс. тонн связан с увеличением спроса со стороны предприятий пищевой промышленности.

Средняя цена реализации, выраженная в долларах США, за 1 кв. 2018 г. выросла на 5,0% к уровню прошлого квартала и составила 647 долларов США за тонну продукции. Данный рост был обеспечен улучшением структуры реализуемого сортамента, восстановлением доли продаж на внутренний рынок и продолжавшимся ростом внутренних цен в течение квартала.

Прогноз

Менеджмент компании ожидает, что рост объемов реализации товарной продукции во 2 кв. 2018 г. будет ограничен высокими складскими запасами металлотрейдеров на внутреннем рынке, а также продолжающимися плановыми ремонтами производственного оборудования.

Данный фактор будет компенсироваться ростом средних цен реализации товарной продукции на внутреннем рынке и снижением цен на основные сырьевые ресурсы.

пресс-релиз

ММК – рсбу за 1 кв 2018г. Рост прибыли на 30%, до 18,7 млрд руб

ММК – рсбу за 1 кв 2018г. Рост прибыли на 30%, до 18,7 млрд руб

Магнитогорский металлургический комбинат (ММК) – рсбу

11 174 330 000 акций moex.com/s909

Free-float 16%

Капитализация на 13.04.2018г: 499,493 млрд руб

Общий долг на 31.12.2016г: 94,323 млрд руб

Общий долг на 31.12.2016г: 119,368 млрд руб

Общий долг на 31.03.2018г: 103,704 млрд руб

Выручка 1 кв 2016г: 68,145 млрд

Выручка 2016г: 339,111 млрд

Выручка 1 кв 2017г: 93,527 млрд

Выручка 2017г: 392,782 млрд

Выручка 1 кв 2018г: 107,762 млрд

Прибыль 1 кв 2016г: 7,643 млрд руб

Прибыль 2016г: 67,969 млрд руб

Прибыль 1 кв 2017г: 14,380 млрд руб

Прибыль 2017г: 67,300 млрд руб

Прибыль 1 кв 2018г: 18,699 млрд руб

www.mmk.ru/for_investor/financial_statements/dynamics/ В Baosteel прогнозируют снижение спроса на сталь в Китае в 2018 году

В Baosteel прогнозируют снижение спроса на сталь в Китае в 2018 году

11.04.2018

Согласно прогнозу главного финансового директора Baoshan Iron & Steel's (Baosteel) У Куньзоня, в 2018 г. цены на сталь, вероятно, не будут высокими ввиду ожидаемого слабого китайского спроса. В своем отчетном докладе менеджер указал, что эскалация напряжения в торговой сфере между США и Китаем окажет воздействие на экспорт стали из Поднебесной и спрос на металл внутри страны

Ряд принятых в 2017 г. мер по сокращению излишков мощностей в стальной отрасли подстегнули цены на сталь и поспособствовали росту операционной выручки Baosteel на 17%. Она составила 289,5 млрд юаней, тогда как чистая прибыль компании в минувшем году составила 19,1 млрд юаней.

В 2017 г. в Китае было произведено 830 млн т нерафинированной стали – на 5,7% больше, чем в 2016 г. Металлургические компании: Лучшие дивидендные истории

Металлургические компании: Лучшие дивидендные истории

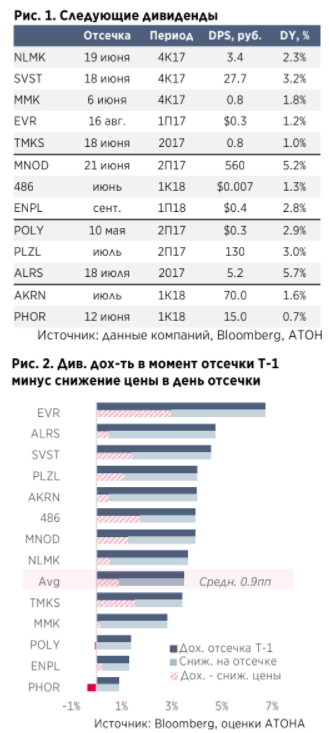

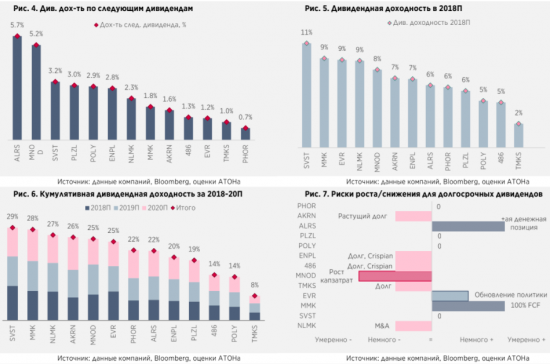

Стальные компанииВ преддверии сезона выплаты дивидендов мы пересматриваем наши прогнозы и прогнозы рынка по доходности акций компаний металлургического сектора – как краткосрочные, так и долгосрочные (2018-20). Стальные компании в целом предлагают самые высокие доходности – 8-10% годовых, т.к. как низкая долговая нагрузка и невысокая себестоимость защищают их от циклического спада, как продемонстрировала Северсталь в 2015, когда цены на сталь были на многолетних минимумах. Наш анализ динамики акций в дату отсечки показывает, что в среднем цены акций падают примерно на 1 пп меньше, чем доходность, которую они предлагали накануне. После даты отсечки акциям в среднем требуется 10-11 дней, чтобы вернуться к уровням, наблюдавшимся до этой даты, как в абсолютных, так и в относительных (по сравнению с РТС) значениях, в зависимости от тенденций рынка.

Лучшие краткосрочные дивидендные истории: АЛРОСА и Норникель

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

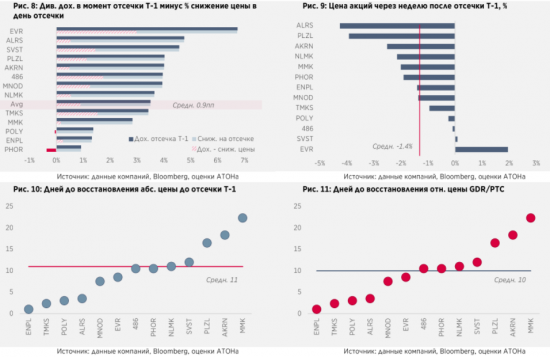

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

Наш анализ, охватывающий последние три дивидендные выплаты компаний сектора, показывает, что в день закрытия реестра акции металлургических компаний в среднем падают на 0.9 пп меньше (на момент закрытия), чем предполагаемая дивидендная доходность на предыдущий день. Например, акции, которые предлагают доходность 3.0%, в среднем, закрываются на 2.1% ниже в день отсечки. Еще одна закономерность, которую мы заметили, заключается в том, что чем больше дивидендная доходность, тем ниже относительное снижение на дату отсечки (Рис. 8).

Как долго акции восстанавливаются после отсечки?

По нашим оценкам, акциям в среднем требуется 11 дней, чтобы вернуться к уровням, наблюдавшимся до отсечки в абсолютном выражении, хотя мы признаем, что восстановление сильно зависит от общей тенденции к росту на рынке. В относительном выражении (GDR по сравнению с РТС после отсечки), котировкам понадобилось в среднем 10 дней, чтобы догнать индекс. Кроме того, через неделю после закрытия реестра, бумаги, как правило отыгрывали около 60% своего снижения (Рис. 9, 10 и 11).

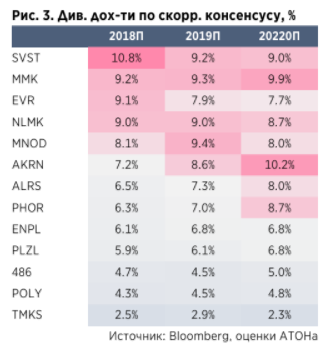

Самые привлекательные дивидендные истории 2018: российские стальные компании

Исходя из скорректированных оценок Bloomberg по дивидендам на акцию, российский сталелитейный сектор является лучшей ставкой на дивиденды в 2018: Северсталь должна обеспечить высокую доходность 11%, в то время как ММК и НЛМК должны предложить примерно по 9.0% каждая. Стальные компании характеризуются прозрачной и щедрой дивидендной политикой, а их последние объявленные квартальные дивиденды подразумевают выплату более 100% FCF. Кроме того, в привлекательную дивидендную историю превратился Evraz, обещая дивидендную доходность 9.1% в 2018 в форме полугодовых выплат (Рис. 5).

Лучшие дивидендные истории в долгосрочной перспективе: и снова стальные компании

Дивидендная доходность Северстали, НЛМК и ММК должна составить поразительные 28-29% в долларовом выражении. Хотя сталелитейный сектор характеризуется цикличностью, эти компании защищены благодаря самым низким издержкам производства в мире и практически отсутствием долговой нагрузки. Напомним, что в 2015, когда цены на сталь были на многолетних минимумах, Северсталь смогла выплатить 47 руб. в виде дивидендов, что даже при сегодняшних ценах на акции соответствует внушительной доходности в 6% (Рис. 6).

Риски роста и снижения для долгосрочных дивидендовАЛРОСА должна выйти в плюс по чистой денежной позиции в 3К18, в то время как потенциальный переход с выплаты 50% чистой прибыли на выплату 100% FCF может транслироваться в дивидендную доходность 13%. Мы также видим некоторый потенциал роста дивидендов Evraz (за счет снижения долговой нагрузки) и ММК (положительная чистая денежная позиция). Существует риск для прогноза дивидендов Норникеля, если капзатраты за 2019 окажутся существенно выше $2.5 млрд из-за развития Талнаха и Южного кластера. Мы также видим незначительный дивидендный риск для ТМК / Акрона из-за высокого / растущего долга (Рис. 7).

АТОН

Прошу прощения за офф-топ, не совсем по теме ММК, но всё же. Хочу провести эксперимент, собрать коллективный «Хороший» и «Плохой» портфели из акций индекса Московской биржи и посмотреть, существует ли все таки коллективная способность к отличию нерастущих акций от растущих. Подробнее тут Хороший и Плохой портфель

Прошу прощения за офф-топ, не совсем по теме ММК, но всё же. Хочу провести эксперимент, собрать коллективный «Хороший» и «Плохой» портфели из акций индекса Московской биржи и посмотреть, существует ли все таки коллективная способность к отличию нерастущих акций от растущих. Подробнее тут Хороший и Плохой портфель

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

23 марта, 13:23

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов.

Марэк, так это даже для ммк не так много, а если на всех металлургов так совсем копейки Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

23 марта, 13:23

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов.

Евраз, НЛМК, Северсталь и ММК по-прежнему выглядят привлекательно

Евраз, НЛМК, Северсталь и ММК по-прежнему выглядят привлекательно

Уменьшение финансирования и сокращение объемов реализации недвижимости в Китае объясняют наш в целом негативный взгляд на будущую динамику цен на сталь и сырье для ее производства. Однако корректировка прогнозов на 2018 г. с учетом текущего уровня цен привела к положительному пересмотру наших финансовых прогнозов в отношении российских сталелитейных компаний.

В результате мы немного повысили прогнозную цену акций «Северстали» (с 15,50 долл./ГДР до 16,00 долл./ГДР) и «Евраза» (с 400 британских пенсов/акция до 420 британских пенсов/акция). Прогнозная цена акций ММК (12,00 долл./ГДР) осталась прежней. Эти уровни предполагают ожидаемую общую доходность в 16%, 3% и 22% соответственно, в связи с чем мы понижаем рекомендацию по «Евразу» с «покупать» до «держать», но оставляем рекомендации по «Северстали» («держать») и ММК («покупать») без изменений.

Сохраняется риск снижения активности в строительном секторе Китая.

Одновременно мы присваиваем акциям НЛМК (рекомендация по которым ранее была помещена на пересмотр) прогнозную цену в 23 долл./ГДР, что предполагает ожидаемую общую доходность на уровне 2%, в связи с чем мы присваиваем им рекомендацию «держать» (как и до пересмотра). С учетом рассчитанных нами прогнозных цен мы ожидаем, что доходность свободного денежного потока указанных компаний в 2018 г. составит 8–9%. В случае «Евраза» ожидаемая доходность свободного денежного потока несколько выше в силу его более значительной долговой нагрузки.С начала текущего года суммарный объем финансирования в Китае сократился на 13%, в связи с чем велика вероятность, что продажи недвижимости января–февраля (соответствующая статистика должна быть опубликована завтра, 14 марта) продемонстрируют снижение. Это с некоторым временным лагом может привести к снижению строительной активности и, как следствие, сокращению спроса на сталь в Китае. И хотя мы полагаем, что в целом цены на сталь и сырье для ее производства в 1п18 останутся высокими, во втором полугодии мы ожидаем их снижения на 20–30% относительно уровней 1п18.

Цены могут начать снижаться уже во 2к18.

На время зимнего отопительного сезона (15 ноября – 15 марта) Китай искусственно уменьшил объем действующих в стране сталеплавильных мощностей на 20%, благодаря чему удалось добиться повышения рентабельности в пересчете на тонну стали. Однако, когда действие ограничений закончится, производители, используя благоприятную ценовую конъюнктуру, могут увеличить выпуск продукции, в результате чего цены могут начать двигаться вниз. Исходя из этого, мы ожидаем снижения цен примерно на 10% к/к уже во 2к18.

Оценка компаний на основе спотовых цен остается привлекательной.При текущих уровнях спотовых цен анализируемые нами российские сталелитейные компании по-прежнему выглядят весьма привлекательно, торгуясь с мультипликаторами EV/EBITDA, равными 3–4x, и с ожидаемой доходностью свободного денежного потока (исходя из наших прогнозов) на уровне 15–25%. Наибольшую доходность при текущем уровне спотовых цен обещает «Евраз», однако он же может оказаться и под наибольшим давлением в случае падения цен ниже ожидаемых нами уровней. Акции ММК, напротив, предлагают значительный потенциал роста при меньших рисках по сравнению с другими анализируемыми нами компаниями.

ММК по-прежнему выглядит интереснее конкурентов.Исходя из наших прогнозов, ММК торгуется с довольно низким мультипликатором EV/EBITDA (4,9x) и с ожидаемой доходностью свободного денежного потока в районе 9–10%. Это предполагает дисконт в размере 10–20% к НЛМК и «Северстали», что, на наш взгляд, делает акции ММК самым привлекательным объектом для инвестиций в российском сталелитейном секторе. Кроме того, компанию отличает наличие потенциальных позитивных триггеров, таких как увеличение дивидендных выплат до 100% свободного денежного потока и возобновление работы завода ММК в Турции (что на данном этапе не учтено в нашей модели).

НЛМК, «Северсталь» и «Евраз» оценены справедливо.

НЛМК, «Северсталь» и «Евраз» торгуются с EV/EBITDA-2019п, составляющим около 6x. Ожидаемая доходность свободного денежного потока (исходя из рассчитанных нами прогнозных цен акций) составляет: для НЛМК и «Северстали» 8%, для «Евраза» – 10–11% (с учетом его более высокой долговой нагрузки). В связи с этим в данный момент мы считаем их справедливо оцененными.

Риски.Основные риски для всех перечисленных компаний связаны с Китаем, а именно с динамикой строительной активности и с возможными изменениями в регулировании сектора. Первое может стать причиной падения цен ниже ожидаемых нами уровней, тогда как второе (в случае дальнейшего сокращения действующих мощностей) может привести к снижению предложения.

ВТБ Капитал Wood Mackenzie: новые стальные пошлины могут сократить импорт стали в США наполовину

Wood Mackenzie: новые стальные пошлины могут сократить импорт стали в США наполовину

05.03.2018

Согласно выводам аналитиков Wood Mackenzie, решение президента Трампа по введению 25%-й пошлины на ввоз стали в страну может «выбить» более половины объема импортируемой в настоящее время стали – а именно 18 млн т из 35,6 млн т. «Хотя это грубая оценка и она не дает расклад по видам стальной продукции, стоимости готовой стали, фрахтовым издержкам и текущим торговым пошлинам, она предоставляет нам общий ориентир в отношении того, чего ожидать в ближайшей перспективе, — пишет аналитик Рената Фезерстоун. – Если же американские производители решили бы производить эти 18 млн т «дома», это увеличило бы загрузку американских мощностей с 74% до 90%». Такие показатели не наблюдались с момента введения президентом Бушем в 2002 г. широкой группы пошлин на стальную продукцию.

ММК - годовое собрание акционеров состоится 1 июня

ММК - годовое собрание акционеров состоится 1 июня

Годовое собрание акционеров ММК состоится 1 июня. Дата закрытия реестра — 8 мая.

Повестка дня собрания включает распределение прибыли, в том числе выплату дивидендов, по результатам 2017 года, избрание членов совета директоров и ревизионной комиссии ММК, утверждение годового отчета, годовой бухгалтерской отчетности за 2017 год и другие вопросы.

Реестр акционеров для получения дивидендов рекомендуется закрыть 13 июня.

В феврале совет директоров ММК рекомендовал выплатить дивиденды по результатам 2017 года в размере 0,806 рубля на акцию. Согласно дивидендной политике ММК, сумма средств, направляемая на выплату дивидендов, как правило, составляет не менее 50% свободного денежного потока по МСФО при условии, что коэффициент чистый долг/EBITDA находится ниже значения 1.

Прайм Металлургия: итоги 2017 года

Металлургия: итоги 2017 года

Главное:

С 1 января в РФ введен НДС по операциям реализации отходов и лома черных металлов. Возврат уплаты НДС, которая была отменена в 2008 году, может оказать давление на российские сталелитейные компании.

Введение заградительных мер США на импорт стали, могут оказать негативное влияние на российских металлургов. В зоне риска поставщики трубной продукции — НЛМК, ТМК, Evraz, так как данные компании не только экспортируют большое количество объёма слябов и трубной заготовки, но и имеют дочерние компании в США. В меньшей мере пошлины повлияют на ММК, так как основная часть выручки (более чем 70%) приходится на Россию, на США — менее 1%.

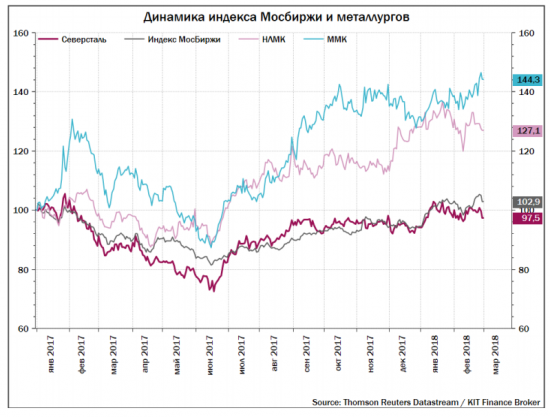

Сравнивая акции металлургов с индексом Московской биржи в динамике, большинство компаний обогнали индикатор с начала 2017 г. Лучше рынка показали себя акции ММК, которые с начала 2017 г. выросли более чем на 40% с учётом глубокой коррекции рынка с февраль по июнь. Индекс Московской биржи за этот период вырос всего на 2,9%.

Металлурги опубликовали свои финансовые результаты за 2017 г. по МСФО.

По итогу года компании показали сильные результаты, по мультипликаторам привлекательнее всех выглядит группа ММК. Мы сохраняем рекомендацию «ДЕРЖАТЬ» по акциям ММК и советуем закрывать позиции по НЛМК и Северстали.

КИТ Финанс Брокер

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций