| Число акций ао | 116 млн |

| Номинал ао | 0.0912632 руб |

| Тикер ао |

|

| Капит-я | 236,6 млрд |

| Выручка | 1 045,1 млрд |

| EBITDA | 79,5 млрд |

| Прибыль | 31,2 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 3,9 |

| Див.доход ао | 0,0% |

| Лента Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Лента акции

-

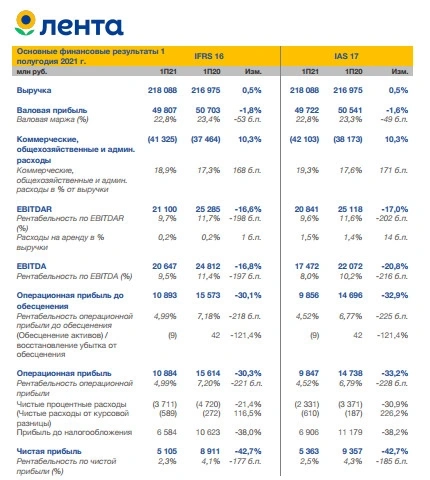

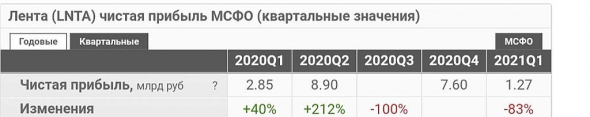

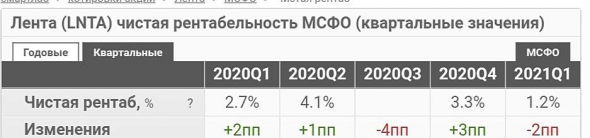

Лента отчиталась по МСФО. Сопоставимые продажи (LFL) оказались ниже на 0,7% г/г. Чистая прибыль в 1 п/г сократилась на 42,7% г/г, до 5,1 млрд руб. На снижение прибыли оказал влияние эффект «высокой базы» резко возросшего пандемийного спроса в начале 2020 г., когда потребители начали массово запасаться товарами впрок.

Лента отчиталась по МСФО. Сопоставимые продажи (LFL) оказались ниже на 0,7% г/г. Чистая прибыль в 1 п/г сократилась на 42,7% г/г, до 5,1 млрд руб. На снижение прибыли оказал влияние эффект «высокой базы» резко возросшего пандемийного спроса в начале 2020 г., когда потребители начали массово запасаться товарами впрок.

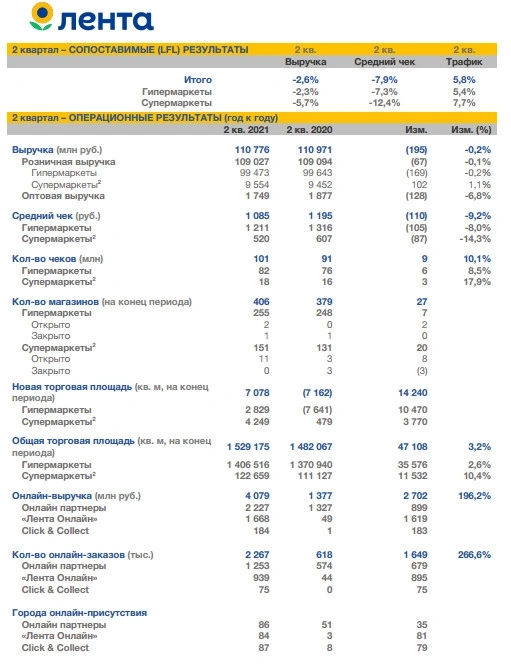

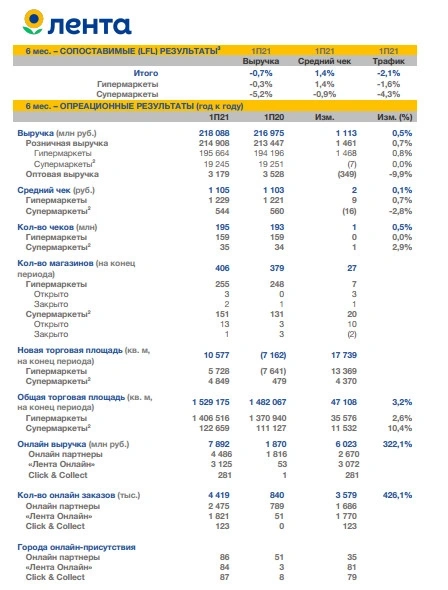

Выручка ритейлера выросла на 0,5% (г/г) до 218 млрд руб. Рост выручки объясняется увеличением числа новых магазинов. EBITDA в 1 п/г сократилась на 20,8%, до 17,4 млрд. руб. Рентабельность ритейлера по EBITDA составила 9,5% против 11,4% годом ранее. Онлайн-продажи за шесть месяцев выросли на 322% в годовом сопоставлении, а количество онлайн-заказов выросло на 426% до 4,4 млн. Средний чек в первом полугодии вырос на 1,4%, покупательский трафик сократился на 2,1%, в апреле-июне LfL-чек снизился на 7,9%, LfL-трафик вырос на 5,8%. Чистый долг за 1 п/г вырос на 2,4%.

Во 2 квартале «Лента» начала активную деятельность в M&A поле. В июне Лента сообщила о покупке пермской сети супермаркетов «Семья» за 2,35 млрд. руб. А в мае Лента объявила о приобретении розничной сети Billa за 215 млн евро (19,35 млрд руб.). В сделку войдут 161 супермаркет и 1 распределительный центр. Магазины Billa носят стратегически важный характер для Ленты, т.к. торговые точки находятся преимущественно в Москве и Подмосковье, что дает возможность расширить онлайн-доставку на всю территорию региона. Ожидается, что сделка будет закрыта 2 августа 2021

Таким образом, активность Ленты на рынке слияний и поглощений, происходит в свете мощных планов компании по удвоению выручки к 2025 году.

Сейчас котировки опустились к 200-периодной скользящей средней на дневном интервале, стохастик дает сигнал на покупку и текущая просадка выглядит интересным моментом для накапливания длинных позиций. Но, к сожалению, сегодняшние финансовые результаты нельзя назвать удачными, они оказались хуже ожиданий из-за падения среднего чека, превышающего рост трафика. А если бы Лента отчиталась более позитивно, то данный отчет смог бы стать триггером к восстановлению котировок. Чистая прибыль Лента в 1 п/г по МСФО -43% г/г

Чистая прибыль Лента в 1 п/г по МСФО -43% г/г- Розничные продажи выросли на 0,7% год к году до 215 млрд руб. в 1 полугодии 2021 года;

- Сопоставимые розничные продажи (LFL) снизились на 0,7% в 1 полугодии, в то время как средний чек LFL вырос на 1,4% и LFL-трафик сократился на 2,1%;

- Рентабельность по EBITDA составила 8,0%, EBITDA достигла 17,5 млрд руб. в 1 полугодии 2021 года;

- Во 2 квартале «Лента» объявила о намерении приобрести 161 супермаркет «Билла Россия», что

сделает компанию вторым крупнейшим оператором супермаркетов в Москве. ФАС одобрила сделку, закрытие которой ожидается в августе; - В июне компания заключила соглашение о приобретении 75 многоформатных магазинов сети «Семья» в Перми и Пермском крае. Закрытие сделки ожидается в августе при условии одобрения со стороны ФАС;

- Онлайн-продажи выросли на 322% год к году (до 7,9 млрд руб.), при этом онлайн-заказы выросли на 426% год к году (до 4,4 млн) в 1 полугодии 2021 года;

- В 1 полугодии 2021 года «Лента» запустила новый формат магазинов у дома «Мини Лента», открыв 12 новых магазинов по состоянию на конец отчетного периода. Кроме того, компания открыла 3 новых гипермаркета и 1 новый супермаркет. В результате открытия новых магазинов новая торговая площадь выросла на 3,2%;

- Отношение чистого долга к EBITDA (за последние 12 месяцев) составило 1,7x по состоянию на 30 июня 2021 года.

Прогноз на 2021 год

По итогам результатов деятельности компании в 1 полугодии 2021 года и на фоне объявленных сделок, руководство «Ленты» обновило ранее опубликованный прогноз на 2021 год:

• Расширение торговых площадей: не менее 200 000 кв. м (с учетом приобретений)

• Рентабельность по EBITDA: выше 8% (без изменений)

• Капитальные расходы: до 5% от выручки (без учета приобретений)

«Лента» сообщает о росте онлайн-продаж на 300%, марже EBITDA в 8,0% и запуске нового формата магазинов у дома в 1 полугодии 2021 г. (lentainvestor.com)

Авто-репост. Читать в блоге >>>

Лента покупает активы — капитал растёт, а по капитализации в акциях это не видно… пока

Лента покупает активы — капитал растёт, а по капитализации в акциях это не видно… пока

коллеги, добрый день! не подскажете, когда у Ленты операционные результаты/отчетность за 1 полугодие 2021/2 квартал?

gleb_k, www.lentainvestor.com/ru/investors/investor-calendar/year/2021 26.07.2021

+2,64% — Лента с катушек слетела? На чем такой рост? На неопределенности?

Порыв ветра, ей цена 400 +, если просто мордашов див политику утвердит

Grisha_che, Кономи дороже оценивает old.conomy.ru/emitent/lenta А пока ни обмена, ни дивполитики, а только рост цены. Я слышал, что Мордошову деньги совсем не нужны — он и не спешит. А денег с Северстали, мол, хватает.

+2,64% — Лента с катушек слетела? На чем такой рост? На неопределенности?

Порыв ветра, ей цена 400 +, если просто мордашов див политику утвердит Покупка Billa перспективна и стратегически важна для Ленты - Промсвязьбанк

Покупка Billa перспективна и стратегически важна для Ленты - Промсвязьбанк

Федеральная антимонопольная служба одобрила ходатайство «Ленты» о покупке 100% в ООО «Билла» и ООО «Билла Риэлти». Ожидается, что сделка будет закрыта 2 августа, говорится в сообщении «Ленты».

Напомним, что «Лента» объявила в мае о приобретении розничной сети Billa за 215 млн евро (19,35 млрд руб.). В сделку войдут 161 супермаркет и 1 распределительный центр. Магазины Billa носят стратегически важный характер для «Ленты», т.к. торговые точки находятся преимущественно в Москве и Подмосковье, что дает возможность расширить онлайн-доставку на всю территорию региона.

Мы оцениваем сделку как перспективную и соответствующую целям, намеченным в стратегии «Ленты». Учитывая меньший размер (чем слияние «Магнита» и «Дикси») и заложенные в таргет ожидания по цифровизации бизнеса, сохраняем целевой диапазон по акциям «Ленты» на уровне 280 руб.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

ФАС одобрила покупку Ленты сети супермаркетов Billa

ФАС одобрила покупку Ленты сети супермаркетов Billa

Ритейлер Лента сообщает

МКПАО «Лента»… объявляет, что ее косвенная дочерняя компания ООО «Лента» получила согласие Федеральной антимонопольной службы России на покупку сети супермаркетов Billa Russia GmbH через приобретение в собственность 100% долей в уставном капитале ООО «Билла Риэлти» и ООО «Билла» («Билла Россия»).

Закрытие сделки ожидается 2 августа 2021 года

Новость — БИР-Эмитент (1prime.ru)

Авто-репост. Читать в блоге >>> #LNTA

#LNTA

⚡️ ФАС ОДОБРИЛА СДЕЛКУ ЛЕНТЫ (LNTA (https://putinomics.ru/dashboard/LNTA/MOEX)) ПО ПОКУПКЕ СЕТИ БИЛЛА РОССИЯ Лента запустила централизованное производство полуфабрикатов

Лента запустила централизованное производство полуфабрикатов

Лента запустила площадки централизованного производства из рыбы и мяса в распределительных центрах в Московской области, Новосибирске и Ленинградской области.

В дальнейшем планируется производить салаты, готовые обеды, хлебобулочные изделия, пироги и сдобу.

На площадках централизованных производств суммарно будут готовить 15 тонн кулинарной продукции, 5 тонн выпечки, 10 тонн мясных изделий и 12 тонн рыбной продукции в сутки. Будут запущены колбасные цеха производительностью 1,5 тонны изделий в сутки.

Это должно снизить себестоимость на 3-5%

Выход на проектную мощность запланирован на начало 2022 года.

«Лента» запустила централизованное производство полуфабрикатов в Ленинградской области, Новосибирске и Подмосковье (lenta.com)

Авто-репост. Читать в блоге >>> В магазине «Лента» в Санкт-Петербурге проходят тестирование два проекта, созданные для автоматического распознавания товаров. Первый помогает сотрудникам предприятия в онлайн-режиме контролировать полноту ассортимента на полках. Второй распознает товар на весах с точностью до 92% и показывает варианты наименований, из которых покупатель выбирает верный и распечатывает ценник.

В магазине «Лента» в Санкт-Петербурге проходят тестирование два проекта, созданные для автоматического распознавания товаров. Первый помогает сотрудникам предприятия в онлайн-режиме контролировать полноту ассортимента на полках. Второй распознает товар на весах с точностью до 92% и показывает варианты наименований, из которых покупатель выбирает верный и распечатывает ценник.

www.retail.ru/news/lenta-testiruet-tekhnologii-videoraspoznavaniya-tovarov-i-kolichestva-pokupatele-28-iyunya-2021-206541/?utm_source=telegram.me&utm_medium=social&utm_campaign=tehnologii-videoraspoznavaniya-pomogut-l&utm_content=52171015

Что то ритейл хромает

Дмитрий, выросли «Коммерческие,

общехозяйственные и админ.

расходы». Выручка пока та же.

Расходы на персонал подросли.

«Лента» планирует интегрировать супермаркеты «Семья» и инфраструктуру цепочек поставок в свою розничную сеть, а также сохранить рабочие места за 3 200 сотрудниками пермской сети. Гипермаркеты «Семья» перейдут под бренд «Ленты», супермаркеты будут переименованы в «Супер Ленту», а магазины у дома — в «Мини Ленту».

Приобретение сети Семья поможет Ленте укрепить позиции на федеральном рынке - Газпромбанк

Приобретение сети Семья поможет Ленте укрепить позиции на федеральном рынке - Газпромбанк

«Лента» подписала договор о покупке четвертой по размеру продовольственной сети магазинов Пермского края «Семья». По итогам 2020 г. торговая сеть «Семья» занимала 87-ю позицию в рейтинге Infoline Retail Russia Top 100 с выручкой 14 млрд руб. Таким образом, в рамках сделки «Семья» оценена с мультипликатором EV/Sales 0,20х, что вдвое ниже соответствующего мультипликатора самой Ленты – 0,40х.

Покупка крупной торговой сети позволит «Ленте» выйти на новый для себя рынок Пермского края, с самого начала имея хорошие показатели удельной себестоимости логистических расходов. Вкупе с лучшими закупочными условиями, более дешевым банковским финансированием, а также более высокой операционной эффективностью Лента сможет улучшить финансовые показатели пермской сети и в итоге добиться высокого возврата на капитал.

Эффект на акции. Мы считаем, что фондовые инвесторы должны позитивно отреагировать на новость о покупке «Лентой» очередной региональной торговой сети. Благодаря сделке «Лента» укрепляет свои позиции на федеральном рынке продовольственного ретейла, фактически выступая в качестве одного из консолидаторов сектора.

Ибрагимов Марат

«Газпромбанк»

Авто-репост. Читать в блоге >>> Оценка стоимости сделки по покупке Лентой ГК Семья вполне адекватная - Альфа-Банк

Оценка стоимости сделки по покупке Лентой ГК Семья вполне адекватная - Альфа-Банк

«Лента” объявила о том, что она договорилась о покупке Группы компаний „Семья”, четвертого по величине ритейлера в Пермском крае за 2,35 млрд руб. денежными средствами и рассчитывает закрыть сделку уже летом 2021 г. Хотя сделка не является очень крупной (потенциал увеличения торговых площадей и выручки составляет 3%), она предусматривает значительную и относительно быструю экспансию в Пермский край (при этом плотность продаж магазинов “Семья» немного выше, чем у «Ленты”). Учитывая это, оценки стоимости сделки нам представляются адекватными, несмотря на то, что потребуются капиталовложения на ребрендинг магазинов.

Мы полагаем, что „Лента“ продолжит использовать возможности своего баланса для реализации стратегии расширения с акцентом на небольшие форматы (супермаркеты и магазины “у дома”) и экспресс-доставку. Тем не менее на доказательства того, что сделка способствует созданию стоимости, вероятно, потребуется время. Хотя при 4,6x EV/EBITDA 2021П риски, главным образом, связаны с повышением оценок, краткосрочно инвесторы могут сомневаться в привлекательности акций компании, на наш взгляд.

Параметры сделки. „Лента” договорилась о приобретении регионального пермского ритейлера “Семья” (в управлении которой находится 75 магазинов) за 2,35 млрд руб. денежными средствами. Сделка должна быть одобрена ФАС и планируется к закрытию летом 2021 г. „Лента” планирует интегрировать приобретенные супермаркеты, цепочку поставок и персонал розничной сети “Семья” в розничную сеть „Ленты”. Приобретенные магазины перейдут под бренд “Ленты”.

Ключевые показатели розничной сети „Семья”. “Семья” управляет 75 магазинами в Перми и Пермском крае общей торговой площадью 46 тыс. кв м, в том числе 4 гипермаркетами, 27 супермаркетами и 44 магазинами у дома. По данным газеты „Ведомости”, в 2020 г. выручка компании составила 14 млрд руб., что предусматривает выручку на кв м на уровне примерно 300 тыс. руб. (что на 3% выше среднего уровня “Ленты” в 2020 г.).

Основания для сделки. Покупка потенциально увеличит торговые площади и выручку „Ленты” на 3% и позволит быстро расширить физическое присутствие Ленты в Пермском крае, а также возможности по доставке (в результате покупки доля о Ленты на рынке розничной торговли продуктами питания в Пермском крае увеличится до 7% против нынешних 1,3%, по оценкам компании). Сделка хорошо укладывается в Стратегию расширения Ленты.

Адекватные оценки стоимости. Указанная цена сделки на уровне 2,35 млрд руб. предусматривает коэффициент EV/Sales на уровне примерно 0,17x (оценка Альфа-Банка исходит из выручки на уровне 14 млрд руб. за 2020 г., по данным газеты “Ведомости”), что ниже текущего торгового мультипликатора „Ленты” (0,4x EV/Sales 2021П). Если предположить, что рентабельность EBITDA приобретенных магазинов Ленты будет находиться на стандартном уровне более 8%, мультипликатор сделки, по нашей оценки, равен всего 2,1x EV/EBITDA (что гораздо ниже текущего мультипликатора Ленты 4,6x EV/EBITDA 2021П).

Таким образом, мы считаем уровень оценки стоимости вполне адекватным, учитывая значительное и относительно быстрое расширение в Пермскую область, а также чуть более высокую плотность продаж в сравнении с уровнем “Ленты”. В то же самое время отметим, что потребуются капиталовложения для ребрединга магазинов.

Кипнис Евгений

»Альфа-Банк"

Авто-репост. Читать в блоге >>> Лента продолжает консолидацию рынка в соответствии со своей стратегией - Атон

Лента продолжает консолидацию рынка в соответствии со своей стратегией - Атон

Лента приобретет региональную розничную сеть Семья за 2.35 млрд руб.

Лента объявила о приобретении региональной розничной сети Семья за 2.35 млрд руб. (около $32 млн) с оплатой денежными средствами. Сеть Семья управляет 75 торговыми объектами, включая 44 магазина у дома, 27 супермаркетов и 4 гипермаркета в Пермском крае, общая торговая площадь которых составляет 46.6 тыс. кв. м. По итогам приобретения Лента планирует перевести магазины под свой бренд. Предполагается, что сделка будет закрыта летом 2021 при условии ее одобрения Федеральной антимонопольной службой.

Лента продолжает консолидацию рынка в соответствии со своей стратегией. По оценкам компании, в результате данной сделки ее доля на рынке розничной торговли продуктами в Пермском крае достигнет 7%. Сделка также позволит Ленте развивать свои службы доставки, используя возможности супермаркетов и магазинов «у дома». Выручка сети Семья за 2020 оценивается примерно в 14 млрд руб. (выручка Ленты — 446 млрд руб.), а значит, актив приобретается по мультипликатору EV/выручка 0.17x, что близко к показателю самой Ленты.

Атон

Авто-репост. Читать в блоге >>> Лента

ЛентаНакануне Лента сообщила о покупке пермской сети супермаркетов «Семья» за 2,35 млрд. руб. Важно, что Лента продолжает идти в русле дальнейшей консолидации сектора после приобретения сети Билла Россия. На текущей стадии развития продуктового ритейла в стране мы поддерживаем активность Ленты на рынке слияний и поглощений, особенно в свете мощных планов компании по удвоению выручки к 2025 году.

Мы считаем, что в долгосрочной перспективе бумаги Ленты по причине активности на рынке M&A могут пользоваться спросом. По нашим прогнозам, вероятность роста Ленты в ближайшие 1-2 месяца примерно на 5-7% оценивается как высокая.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО «ИК «РИКОМ-ТРАСТ» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Авто-репост. Читать в блоге >>>

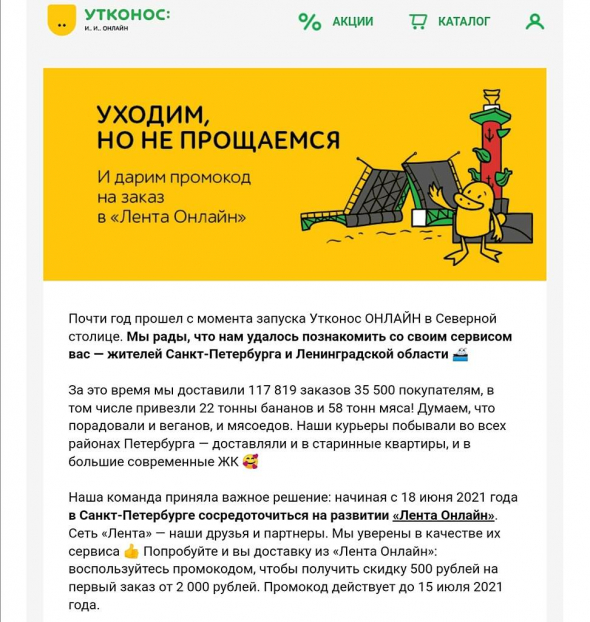

Похоже на инсайд и объединение ленты с утконосом через письмо с промокодом на почту 😁.

Или я пропустил и такая новость уже была? Краткосрочно негатив для ленты (смотря за сколько купят, акционер утконоса и ленты один человек — Мордашов).

Олег Кузьмичев, да это наоборот позитив для ленты, доставка будет расти Лента покупает розничную сеть «Семья» в Перми за ₽2,35 млрд

Лента покупает розничную сеть «Семья» в Перми за ₽2,35 млрд

Лента покупает Группу компаний «Семья», четвертого по величине ритейлера в Пермском крае, за 2,35 млрд рублей.

«Семья» управляет 75 магазинами в Перми и Пермском крае общей торговой площадью 46 600 кв. м, включая 4 гипермаркета, 27 супермаркетов и 44 магазина у дома.

В результате этой сделки доля Ленты на рынке розничной торговли продуктами питания в Пермском крае составит около 7%; объединенный бизнес укрепит позиции компании как 4-го по величине ритейлера в Перми.

Ожидается, что сделка будет закрыта летом 2021 г

https://lenta.com/o-kompanii/news/--------235--/

Авто-репост. Читать в блоге >>>

Лента - факторы роста и падения акций

- Компания хочет удвоить выручку 2020 года к 2025 году до 1 трлн рублей (28.07.2022)

- Новые M&A могут улучшить финансовые результаты (20.10.2023)

- Компания улучшила свои операционные метрики. Смена фокуса со стагнирующего гипермаркета к масштабируемому магазину у дома. (15.02.2024)

- Компания допускает возможность проведения SPO, но по более высоким ценам (14.02.2024)

- Дивиденды не в приоритете. 1 - долговая нагрузка 2 - Рост продаж и развитие бизнеса 3 - дивиденды. Можно бесконечно пытаться нарастить продажи и не платить дивиденды. (15.02.2024)

- Рентабельность последние годы снижалась c 9% до 6% в 2022 году (по EBITDA) (15.02.2024)

Лента - описание компании

Один из ведущих российских ритейлеров и крупнейшая сеть гипермаркетов в России

- Большинство покупок осуществляется с использованием карт лояльности, что улучшает потребительский опыт и повышает лояльность, при этом позволяя оценивать потребительские привычки и поведение покупателей

- Россия является одним из крупнейших розничных рынков в Европе и обладает значительными возможностями для роста

- Лидирующая рентабельность в отрасли благодаря низким операционным расходам

- Стабильный и устойчивый рост

- Менеджмент Компании сочетает значительный международный опыт с глубоким знанием российского рынка и обширным опытом работы в России.

- Акционером является Севергрупп, что способствует поддержанию лучших международных стандартов корпоративного управления

- Листинг на Лондонской и Московской фондовых биржах

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций