| Число акций ао | 120 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 79,6 млрд |

| Выручка | 39,9 млрд |

| EBITDA | – |

| Прибыль | 5,1 млрд |

| Дивиденд ао | 58 |

| P/E | 15,5 |

| P/S | 2,0 |

| P/BV | 1,9 |

| EV/EBITDA | – |

| Див.доход ао | 8,7% |

| Европлан Календарь Акционеров | |

| 17/03 Отчет по РСБУ за 2025 год | |

| Прошедшие события Добавить событие | |

Европлан акции

-

📱С публикации первого поста параметры поменялись

📱С публикации первого поста параметры поменялись

🚘$LEAS IPO Европлан

👉Первая часть

smart-lab.ru/blog/999909.php

👉Вторая часть

smart-lab.ru/blog/1001228.php

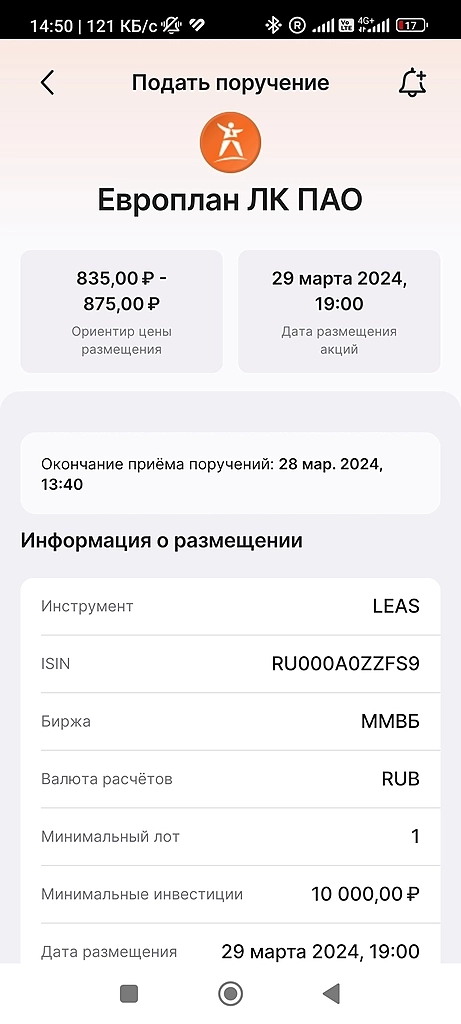

🔸Тикер — $LEAS (интересно, ожидал что-то вроде EPLN или EUPL)

🔸1 уровень листинга

🔸Объём IPO 15 млн. акций или 12,5–13,1 млрд ₽

🔸Диапазон цены IPO 835-875 ₽ за акцию

🔸1 лот = 1 акция, шаг цены 0,1 ₽

🔸Free-float — до 12,5%.

🔸Сбор заявок 22-28 марта.

🔸Торги начнутся 29 марта

📎Ранее проскакивала информация о том, что ещё до объявления IPO Европлан получил заявки от институционалов больше чем на 50% объёма. А недавно они собрали сумму IPO, так что возможна переподписка.

✉️Со слов менеджмента, они планируют придерживаться равного распределения между розничными и институциональными участниками. Посмотрим, как они выкрутятся

☑️Как мы видим, бизнес рентабельный и имеет потенциал дальнейшего роста. Честно, сверхажиотажа, как в Астре и Диасофте, не жду. Всё-таки это IPO по параметрам ближе к ЮГК и Совкомбанку.

❗Спекулятивно точно интересно, далее расскажу как именно буду участвовать…

Авто-репост. Читать в блоге >>> 29 марта в 15:00 старт торгов акциями Европлана на Мосбирже

29 марта в 15:00 старт торгов акциями Европлана на МосбиржеВ соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «28» марта 2024 года приняты следующие решения:

- Определить:

- «29» марта 2024 года как дату начала торгов в процессе обращения следующих ценных бумаг:

Наименование ценной бумаги Акции обыкновенные Полное наименование Эмитента Публичное акционерное общество «Лизинговая компания „Европлан“ Тип ценных бумаг Акции обыкновенные Регистрационный номер выпуска, дата регистрации 1-01-16419-A от 23.03.2017 Номинальная стоимость 1 рубль Количество ценных бумаг в выпуске 120 000 000 штук Торговый код LEAS ISIN код RU000A0ZZFS9 Уровень листинга Первый уровень

Для акций обыкновенных ПАО „ЛК “Европлан»устанавливается следующее время начала торгов:- в режиме торгов «Режим основных торгов Т+» – 29 марта 2024 года с 15:00 по московскому времени с проведением аукциона открытия с 15:00 по 15:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки» – 29 марта 2024 года с 15:00 по московскому времени;

Авто-репост. Читать в блоге >>>

Дюша Метелкин, так дедлайн ощутимо варьируется от брокера

flextrader, скрин от Финама ниже если что

Step7, в смысле открыл окошко?

В ВТБ прием заявок до 14.50

Дюша Метелкин, так дедлайн ощутимо варьируется от брокера

Интересно, Финам открыл окошко на 20 минут для кого то большого. Либо инсайд получили и выходят?

Step7, в смысле открыл окошко?

В ВТБ прием заявок до 14.50

После начала торгов Европлана, когда можно будет продать акции? Есть ли срок?

Павел Казаков, локап обычно только для институционалов После начала торгов Европлана, когда можно будет продать акции? Есть ли срок?

После начала торгов Европлана, когда можно будет продать акции? Есть ли срок?

Не покупать акции Европлан

Вижу цель — 450 рублей, кому интересно, информация секретная

Степан Грозный, выкладывай IPO Европлан. Почему интересно поучаствовать?

IPO Европлан. Почему интересно поучаствовать?Европлан — крупнейшая независимая лизинговая компания в России, специализирующаяся на автолизинге. Доля компании в сегменте автолизинга составляет 10% рынка. Компания активно наращивает портфель и работает с высокой рентабельностью капитала (средняя за 2019-2023 гг. ROE = 45%). В ходе размещения Европлан планирует вывести на рынок 15 млн. акций, что составляет 12,5% уставного капитала. При планируемой переподписке, размещение должно состояться по цене 875 рублей за акцию, при капитализации компании в 105 млрд. рублей.

С учетом интереса к компании институциональных инвесторов, имеет смысл прикинуть целевую цену по DCF-модели. Для этого изложу исходные параметры моделей: модель считаем на 10 лет, в течение которых параметры будут применены усредненными для каждого из годов, для 3-х сценариев развития компании, опираясь на разное значение ROE: позитивный, он же базовый, т.к. максимально приближен к инерционным параметрам развития компании и прогнозу менеджмента: ROE = 40%, консервативный, при ROE = 30%, и негативный, при ROE = 20%.

Авто-репост. Читать в блоге >>> Книга заявок к IPO Европлана была переподписана в четыре раза по верхней границе ценового диапазона 835–875 руб. Ожидаемая капитализация - 105 млрд руб. - Ъ

Книга заявок к IPO Европлана была переподписана в четыре раза по верхней границе ценового диапазона 835–875 руб. Ожидаемая капитализация - 105 млрд руб. - ЪЧетыре источника сообщили, что книга заявок в рамках IPO «Европлана» была переподписана в четыре раза по верхней границе ценового диапазона, достигнув 835–875 рублей за акцию. Ожидаемая капитализация составляет 105 млрд рублей. Интерес институциональных инвесторов высок из-за устойчивого финансового положения компании и предполагаемой скидки по сравнению с первоначальными оценками.

Эксперты полагают, что акции «Европлана» могут вырасти на 20–30% после начала торгов из-за большой переподписки и дефицита новых идей на рынке. Однако некоторые считают, что оценка компании могла быть завышена, и предупреждают о возможном росте конкуренции со стороны дочерних структур крупных банков.

Источник: www.kommersant.ru/doc/6595996?from=doc_lk

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, риски простые — нехватка флота для лизингования. Вторая сторона лизингового договора обычно грамотная и, если не считать, ...

… а пересчитать б-модель на шитраки и увеличить рисковый резерв на несколько десятых процентов — дело пары недель. Плюсом — немного боли от страховых, потому как каждый лизинг должен быть покрыт каской страхования, а не все активы и далеко не все СК готовы сейчас страховать, ни отказа, ни подтверждения не дождаться. Вывод: Камаз и Ростех станцуют на падении, Сафмар — на росте. Был азарт, да так и не решился, a-la каршер.

в связи с ипо Европлана вопросА какие вообще риски-то есть у лизинга и Европлана в частности?

а то Европлан уж больно спокойно как-то прошел...

Тимофей Мартынов, риски простые — нехватка флота для лизингования. Вторая сторона лизингового договора обычно грамотная и, если не считать, самоката, то пусть рудовоз от вольва стал стоить 19 вместо 9, лизингоприобретатель и на такое готов, чтобы не рушить бизнес-модель котлована шитраками. Только вот ЕП не сможет привезти вольву, увы Жесть какая-то. Оценили себя существенно (30-50%) выше осенней сделки по Балтлизингу, гендир ушел в Тинькофф развивать лизинг там, ставки высокие, не ит и не финтех, похожий бизнес в лице кармани неудачно себя после ипо ведет, цена соответствует двум капиталам, да еще и кэшаут. Аллокация видимо будет существенно выше совкомбанковской и диасофтовской, а участники по инерции будут плечи набирать. И кому это добро в виде лишних плечей сбрасывать? Шансов сходить на 500 больше чем на потолочные 1200

Жесть какая-то. Оценили себя существенно (30-50%) выше осенней сделки по Балтлизингу, гендир ушел в Тинькофф развивать лизинг там, ставки высокие, не ит и не финтех, похожий бизнес в лице кармани неудачно себя после ипо ведет, цена соответствует двум капиталам, да еще и кэшаут. Аллокация видимо будет существенно выше совкомбанковской и диасофтовской, а участники по инерции будут плечи набирать. И кому это добро в виде лишних плечей сбрасывать? Шансов сходить на 500 больше чем на потолочные 1200

🚘IPO Европлан, участвуем!

🚘IPO Европлан, участвуем!

🚘На российском фондовом рынке продолжается некий бум IPO и следующей компанией на очереди, которая вот вот выйдет на биржу станет ПАО «ЛК „Европлан“

❕Европлан — №1 среди независимых автолизинговых компаний, которая оказывает юридическим и физическим лицам полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого автотранспорта, а также спецтехники.

Лизинг — финансовая услуга, которая подразумевает под собой аренду клиентом имущества компании с правом его выкупа по окончании срока договора.

За последние годы компания сильно нарастила активы и капитал. Также стоит отметить хороший рост выручки и чистой прибыли. При этом важно то, что доля непроцентного дохода составляет 41,9%. Это является позитивом, так как снижает риски связанные с изменением процентных ставок.

*Данные представлены в млрд. руб.

Чтобы не пропустить свежие авторские инвестиционные идеи и обучающие посты, подписывайтесь на телеграмм-канал

🚩Развитие лизинга в России только начинает набирать обороты. Для примера, продажа легковых авто для лизинга составляет всего 16%, в то время как в Европейских странах данный показатель доходит до 39%.

Авто-репост. Читать в блоге >>> В нынешних IPO участвуют лишь два десятка имен институциональных инвесторов, а крупные заявки на несколько млрд руб выставляют лишь 5-6 таких игроков — Газпромбанк

В нынешних IPO участвуют лишь два десятка имен институциональных инвесторов, а крупные заявки на несколько млрд руб выставляют лишь 5-6 таких игроков — Газпромбанк

На стороне покупателей в первичных публичных размещениях (IPO) акций в России сейчас участвует лишь пара десятков имен институциональных инвесторов, при этом крупные заявки готовы делать лишь пять-шесть представителей buy-side, рассказала начальник департамента рынков фондового капитала Газпромбанка (ГПБ) Татьяна Капустина.

«У нас даже в самых хитовых сделках – типа [IPO] группы «Астра» или «Диасофта» — количество участвовавших институционалов – это 20 имен. По-моему, рекорд – это 22 имени. Из них материальны с точки зрения суммы заявки… пять шесть имен», — заявила топ-менеджер. «Институционалов… тех, кто может сделать большие сделки [на IPO], в районе 15 фондов, управляющих», — подтвердил ее слова Артем Клецкин, финансовый директор золотодобытчика «Южуралзолото» (ЮГК), который провел первичное размещение в декабре прошлого года.

«Активно участвуют в IPO чуть больше 20 имен институциональных инверторов», — солидарен источник Frank Media (FM) в одной из компании, рассматривавшей публичное предложение своих акций.

Авто-репост. Читать в блоге >>> Не покупать акции Европлан

Не покупать акции Европлан

Вижу цель — 450 рублей, кому интересно, информация секретная

Макс Бодров, и в первые минуты после старта продажа по рыночной цене?

Камчатский Краб, Посмотрим как дело пойдёт, может да, а может и нет, посмотрим каким будет аукцион открытия.

Только вот это нашел в пресс-релизе:

для целей аллокации заявки, поданные от одного инвестора, будут суммироваться. Идентификация заявок инв...

Дюша Метелкин, В пресс релизе такого никто и не скажет. Участвует ли Mozgovik Research в IPO Европлан? Кто, какие доли, какая стратегия?

Участвует ли Mozgovik Research в IPO Европлан? Кто, какие доли, какая стратегия?

Добрый день!

Разбор по Европлану Анатолий публиковал 25 марта.

Но наши подписчики задают вопросы участвуем ли мы в IPO Европлана и какая возможна аллокация. Для вас пишу этот пост, в котором хочу рассказать о том, кто из нас подает заявки на IPO и какие.

Авто-репост. Читать в блоге >>> в связи с ипо Европлана вопрос

в связи с ипо Европлана вопросА какие вообще риски-то есть у лизинга и Европлана в частности?

а то Европлан уж больно спокойно как-то прошел и 2020 и 2022 год, и продолжал расти все это время🤔

Авто-репост. Читать в блоге >>>

Европлан - факторы роста и падения акций

- Высокий ROE около 40% последние годы (18.04.2024)

- Темпы роста портфеля лизинга последний год были около 40% (18.04.2024)

- Отличный способный менеджмент (14.12.2024)

- Темпы роста могут замедлиться из-за растущей конкуренции в том числе со стороны крупных банков (18.04.2024)

- Высокие ставки могут снизить маржинальность бизнеса (18.04.2024)

- Высокие ставки могут привести к падению спроса на лизинг в 2025 году (14.12.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций