Rovdyr, Естественно нет. Никогда такого не было, ни в одном IPO.

Только от суммы, чем больше сумма, тем меньше процент аллокации.

Макс Бодров, это вот кто сказал? Про сумму и процент аллокации?

| Европлан Календарь Акционеров | |

| 24/05 Отчётность МСФО за 3М 2024 года | |

| 31/05 ГОСА по дивидендам за 2023 год в размере 25 руб/акция | |

| 10/06 LEAS: последний день с дивидендом 25 руб | |

| 11/06 LEAS: закрытие реестра по дивидендам 25 руб | |

| 22/07 Операционные результаты за 6М 2024 года | |

| 30/07 Отчётность РСБУ за 6М 2024 года | |

| 20/08 Отчётность МСФО за 6М 2024 года | |

| 25/09 Завершение Lock Up периода IPO Европлана | |

| 21/10 Операционные результаты за 9М 2024 года | |

| 30/10 Отчётность РСБУ за 9М 2024 года | |

| 19/11 Отчётность МСФО за 9М 2024 года | |

| Прошедшие события Добавить событие | |

Rovdyr, Естественно нет. Никогда такого не было, ни в одном IPO.

Только от суммы, чем больше сумма, тем меньше процент аллокации.

Камчатский Краб, Да, завтра подамся. Подписали книгу заявок в первый день. К концу сбора жду переподписку 7Х, может чуть больше. Аллокация б...

Макс Бодров, будете участвовать в данном ipo?

Rovdyr, Естественно нет. Никогда такого не было, ни в одном IPO. Только от суммы, чем больше сумма, тем меньше процент аллокации.

Мы давно ждали IPO лизинговых компаний: понятный, прозрачный, доходный, растущий бизнес. Портфель котов — почти весь из облигаций. Из акций есть только Сбер, а теперь будет и Европлан. Мы участвуем!

Мы разбираем компании и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (честное голосование)

SFI (собственник Европлан) продает 12,5% акций совокупным объемом до ₽15 млрд. Оценка всей компании 100-105 млрд. Сделка представляет собой cash out: Европлан не получит с нее ничего, это чистая продажа доли собственником.

Ранее было сообщение об оценке 140 млрд, но ближе к размещению оценка снизилась, как и объем (хотели продать 15%), возможно есть планы о будущем SPO

Цена / Капитал – 2,33

Дороже, чем продажа Балтийского лизинга (х1,6), но в целом, адекватно. Компания обещает направлять на дивиденды 50% чистой прибыли, что в 2023 году дало бы 7% доходность. Неплохо, учитывая, что бизнес еще и растет в размере

Лизинг-целевой кредит для юр.лиц (!) Имущество – в собственности ЛК. Второй комплект ключей чаще всего тоже у ЛК: если клиент платит – ЛК получает доход; если нет — изъятие и продажа.

Один из ведущих игроков на российском рынке автолизинга сообщил о начале сбора биржевых заявок на участие в IPO. Итак, книга заявок открылась в ценовом диапазоне от 835 рублей до 875 рублей за одну акцию. При этом уже со старта книга заявок была подписана на 100% и я не исключу переподписку в несколько раз.

Заявки принимаются до 28 марта включительно, а сам старт торгов ожидается в пятницу 29 марта. Бумаги будут включены в первый уровень листинга Мосбиржи под тикером LEAS.

Free float может составить до 12,5%, что откроет эмитенту дорогу во многие индексы, в том числе Мосбиржи и РТС, что в будущем сформирует дополнительный спрос на акции со стороны институциональных инвесторов. Размещение позволит компании повысить узнаваемость бренда и привлечь новых клиентов, что благоприятно для дальнейшего роста бизнеса.

Согласно предварительным данным, компания получила заявки от институционалов на более чем половину объема предстоящего размещения. Это является положительным фактором для будущей динамики акций, поскольку присутствие фондов снижает волатильность.

Будет ли при распределении акций учитываться дата подачи заявлений? Иными словами, будет ли иметь значение очередность?

Тезисно для тех, кому лень смотреть:

Европлан – одна из крупнейших лизинговых компаний РФ, специализируется на финансовом лизинге легковых и грузовых авто для малого и среднего бизнеса. Входит в топ-10 ЛК по размеру портфеля и по объему нового бизнеса, с долей рынка в районе 10%

Главное по бизнесу:

Европлан является крупнейшим независимым игроком на российском рынке автолизинга. Основное направление бизнеса — лизинг легковых и грузовых авто, а также коммерческой техники.

Акции Европлана начнут торги на Московской бирже 29.03.2024. Все подробности IPO описаны в пресс-релизе на сайте компании. Остановимся только на самых важных.

1. Индикативный ценовой диапазон IPO установлен на уровне от 835 рублей до 875 рублей за одну Акцию. 100–105 млрд руб капитализации.

2. Предлагают 12,5% выпущенных акций, IPO кэш-аут, допэмиссий не будет.

3. Для целей аллокации заявки, поданные от одного инвестора, будут суммироваться. Идентификация заявок инвестора будет происходить по паспортным данным. Инвестор, подавший более пяти заявок, не получит аллокации.

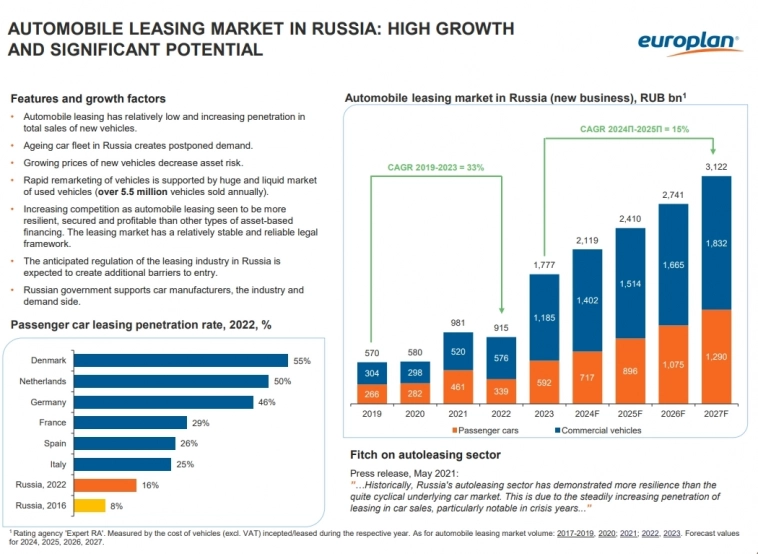

Рынок автолизинга

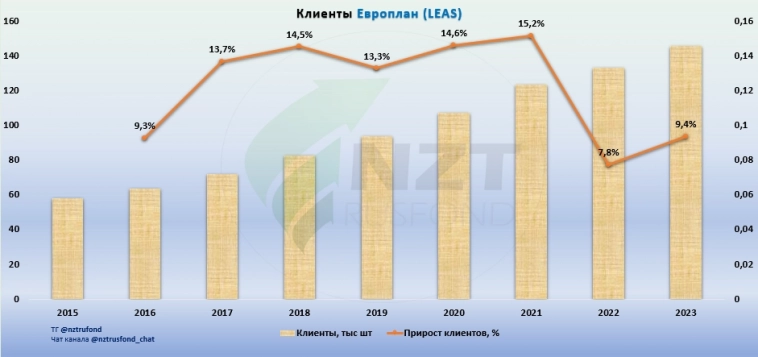

База клиентов компании постоянно растет, темпы прироста клиентов впечатляют. 2022 год сбил активность прироста, но видим постепенное восстановление.

Рынок автолизинга (легковые и грузовые авто, из которых состоит основа бизнеса Европлана) показывает стабильный рост на протяжении многих лет. 2021 и 2023 годы демонстрируют мощный прирост на фоне реализации отложенного спроса в посткризисные периоды, что полностью компенсирует слабый рост в эти годы.

Готовой аналитикой по компании и своим мнением, участвовать или нет — поделилась в видео на ютубе:

Параметры IPO Европлан:

— Книга заявок открыта с 22 по 28 марта

— Заявки, поданные одним инвестором, будут объединены: инвесторы будут идентифицированы по их паспортным данным. Инвесторам, подавшим более 5 заявок, не будет выделена аллокация

— Ценовой диапазон IPO: от 835 рублей до 875 рублей за одну акцию. Таким образом, капитализация по цене размещения от 100 млрд рублей до 105 млрд рублей.

— Акции Европлана начнут торговаться 29 марта под тикером LEAS

— Бумаги будут включены в первый уровень листинга

Больше обзоров и аналитики по рынкам в моем телеграмм канале: t.me/free_investment_anna

Непонятно будет локап тут или нет? А если будет то сколько?

Бизнес компании и перспективы роста сектора мы с вами разобрали 20 марта. Сегодня более подробно остановимся на оценке бизнеса и ключевых параметрах IPO.

⏳ Прием заявок на участие проводится с 22 по 28 марта, 29 марта ожидается начало торгов на Мосбирже с тикером #LEAS.

💰 До объявления деталей размещения самой компанией, в СМИ встречались разные оценки бизнеса, доходившие до 150 млрд руб. По факту оценка оказалась в диапазоне от 100 до 105 млрд руб., что предполагает цену за акцию в диапазоне от 835 до 875 руб.

✔️ Таким образом, выход на биржу пройдет с дисконтом примерно в треть от оценок независимых аналитиков. Это не гарантирует того, что сразу в день размещения акции вырастут на эту разницу, но в среднесрочной перспективе данный дисконт будет отыгран рынком. Компания заинтересована в том, чтобы инвесторы смогли заработать, это увеличит доверие и интерес к эмитенту.

📈 Стоит отметить, что в отличие от некоторых предыдущих IPO на Мосбирже, Европлан планирует разместить более 10% от имеющихся акций. Сделка пройдет по схеме cash-out, когда не проводится дополнительная эмиссия акций, а часть своей доли реализует мажоритарный акционер, в данном случае это холдинг «ЭсЭфАй». Предложение составит 15 млн акций, 1,5% из которых могут быть использованы для стабилизации цен после начала торгов в течение первых 30 дней.

Основные параметры:

Ориентир цены: 835-875 рублей

Объём размещения: 15 млн. акций

Рейтинг: AA

Потенциальный free-float: 12,5%

Отрасль: лизинг

Сбор поручений: до 28 марта

Размещение: 29 марта

Планируют разместить до 15 000 000 акций. Посчитаем во сколько оценили бизнес.

Умножаем количество акций на цену размещения и получаем, что 12,5% компании оценили в 12,525 — 13,125 миллиардов рублей. Всю компанию оценили в 100,2 — 105 миллиардов рублей.

Европлан — крупнейшая независимая лизинговая компания в России и топ-3 игрок всего российского рынка автолизинга.

Просто перечислю факты о компании, которые говорят о её привлекательности (перечислил далеко не все):

— Средний показатель рентабельности собственного капитала за 2019-2023 составляет 39%

— Лизинговый портфель составляет 230 миллиардов рублей, когда весь рынок оценивается в 1770 миллиардов (на один Европлан более 10% рынка приходится)

— На топ-50 клиентов приходится не более 8% лизингового портфеля! (До этого рассматривал лизинговые компании, где на топ 10 крупнейших клиентов приходилось 15% портфеля и это считал хорошим показателем. Есть компании, где на топ 1 клиента приходится и 80% бизнеса.)

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

Европлан #LEAS. Обзор перед IPO

Лизинговая компания, которая оказывает юридическим и физическим лицам полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого автотранспорта, а также спецтехники.

🔹Цена размещения ₽835 – 875. Старт торгов — 29 марта.

🔹По данным Эксперт РА рынок автолизинга в 2016 — 2023 гг. рос со средними темпами 32% в год. По оценкам до 2027 году рынок будет расти в среднем на 15% в год и достигнет объёма ₽3,1 трлн.

🔹Последние пять лет компания показывает устойчивые темпы роста лизингового портфеля, в среднем на 27% в год. Средний рост чистой прибыли компании составил > 30% в год, при отдаче на собственный капитал (ROE) > 33%.

🔹Компания имеет значительную долю непроцентных доходов (> 40% от выручки) за счет дополнительных сервисов: ремонт, обслуживание, оформлении документов.

💰Дивиденды

Компания планирует выплачивать дивиденды в размере > 50% от чистой прибыли. Что с учетом темпов роста чистой прибыли, может составить от ₽60 до ₽80 в ближайшие 2–3 года.

Немножко подкинем на вентилятор перед предстоящим АЙПИО

dzen.ru/a/YT8sPg3fEzItYYtS

Это не отговорка так просто почитать понятно что сейчас ...