Это не отговорка так просто почитать понятно что сейчас компания переехала в Россию

| Число акций ао | 120 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 79,7 млрд |

| Выручка | 39,9 млрд |

| EBITDA | – |

| Прибыль | 5,1 млрд |

| Дивиденд ао | 58 |

| P/E | 15,5 |

| P/S | 2,0 |

| P/BV | 1,9 |

| EV/EBITDA | – |

| Див.доход ао | 8,7% |

| Европлан Календарь Акционеров | |

| 02/03 День Инвестора | |

| 17/03 Отчет по РСБУ за 2025 год | |

| Прошедшие события Добавить событие | |

Европлан акции

-

Немножко подкинем на вентилятор перед предстоящим АЙПИО

Немножко подкинем на вентилятор перед предстоящим АЙПИО

dzen.ru/a/YT8sPg3fEzItYYtS

Это не отговорка так просто почитать понятно что сейчас компания переехала в Россию Европлан. Надо брать!

Европлан. Надо брать!

В это пятницу пройдет очередное IPO — компании Европлана. Коротко расскажу, почему собираюсь поучаствовать в данном IPO.

📌 Коротко о Европлане

Европлан — это дочерняя компания холдинга SFI (главный его актив), занимающиеся автотранспортным лизингом. Достаточно коротко, но подробное описание компании сейчас вторично 😀

📌 Почему буду участвовать в IPO

— Хорошая оценка. Многие оценивали компанию при выходе на IPO примерно в 140 млрд, но компания выходит на рынок по адекватной цене в 105 млрд. Напоминает кейс Диасофта 📲, который вышел на рынок по цене чуть ниже рыночной, а сейчас торгуется на 30% выше от цены IPO.

— Мультипликаторы. Компания выходит по отличным мультипликаторам P/E=6,8 и ROE=35%. Я так сразу не вспомню какие у нас есть компании с похожей оценкой и отдачей на капитал.

— Институционалы. По слухам половину аллокации получат инстуциональные инвесторы — это хороший знак, так как они всякий шлак не покупают.

— Успех предыдущих IPO. В последнее время на рынок вышло много компаний, но если выходит более-менее нормальная компания (ЮГК, Совкомбанк, Астра), то IPO проходит удачно. Европлан компания из данной категории.

Авто-репост. Читать в блоге >>>

🚘 $LEAS — Обзор ПАО «Лизинговая компания «Европлан» (часть 1)▪️ “Европлан” — лизинговая компания, которая оказывает юридическим и физически...

Force_InvestorTG,

Для стабилизации 1.5% акций будут проданы? Не понял. Это точно стабилизация? Подал заявку на IPO Европлана.

Подал заявку на IPO Европлана.

Сумма небольшая — 500 тысяч. Первый раз участвую в этой лотерее, надеюсь получится. Цена не завышена. Почитал финансовые показатели — вроде неплохо, напрягает только растущий долг. Но, насколько я понимаю, для лизинговых компаний это в порядке вещей. Потом поделюсь сколько дали и каков результат, хотя его все увидят)))

Авто-репост. Читать в блоге >>> 🚘 $LEAS — Обзор ПАО «Лизинговая компания «Европлан» (часть 1)

🚘 $LEAS — Обзор ПАО «Лизинговая компания «Европлан» (часть 1)

▪️ “Европлан” — лизинговая компания, которая оказывает юридическим и физическим лицам полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта, а также спецтехники

t.me/+R6ciDC9K-PE2ZmEy — Заходи в канал. Будь сильным и разумным инвестором

▪️ Предварительные параметры IPO:

1️⃣ Индикативный ценовой диапазон IPO установлен на уровне от 835 рублей до 875 рублей за одну акцию, что соответствует рыночной капитализации компании в диапазоне от 100 млрд рублей до 105 млрд рублей;

2️⃣ В рамках IPO будет предложено до 15 млн Акций (что соответствует 12,5% от количества выпущенных и находящихся в обращении акций) со стороны единственного акционера ПАО «ЭсЭфАй», из которых около 1,5% будут проданы в рамках программы стабилизации, которая будет действовать до 30 дней с момента старта торгов;

3️⃣ Ожидаемый размер IPO может составить ок. 12,5–13,1 млрд рублей по объявленному ценовому диапазону;

4️⃣ ПАО «ЭсЭфАй», сохранит за собой преобладающую долю в акционерном капитале: продолжит участвовать в развитии бизнеса и дальнейшем укреплении лидерских позиций компании на российском финансовом рынке;

Авто-репост. Читать в блоге >>> Европлан – новое IPO на рынке. Стоит ли участвовать? Обзор

Европлан – новое IPO на рынке. Стоит ли участвовать? ОбзорЛизинговая компания Европлан выйдет IPO 29 марта. В феврале РБК со ссылкой на источники писал, что компания может привлечь около ₽10 млрд.

Параметры IPO

- Единственный акционер компании — холдинг SFI (владелец Михаил Гуцериев) предложит инвесторам часть своих акций.

- Бумаги будут включены в первый уровень листинга Мосбиржи.

- После IPO SFI сохранит за собой преобладающую долю в акционерном капитале Европлана и продолжит принимать участие в развитии Группы.

- Lock-up период – 180 дней с даты начала торгов.

- На дивиденды планируется направлять не менее 50% прибыли по МСФО.

- Предложение будет доступно для всех групп инвесторов. Заявки можно подать по 28 марта включительно (возможно книгу приема заявок закроют раньше).

Авто-репост. Читать в блоге >>> «Европлан» проведет IPO на Мосбирже по цене 835–875 рублей за акцию

«Европлан» проведет IPO на Мосбирже по цене 835–875 рублей за акцию

Диапазон размещения акций лизинговой компании «Европлан» установлен в коридоре ₽835–₽875 за акцию. Это соответствует оценке бизнеса в ₽100–105 млрд. В конце февраля источники РБК давали другую оценку — около ₽140 млрд. В рамках размещения будет предложено до 15 млн. акций, в результате чего доля бумаг в свободном обращении (free-float) составит до 12,5%. Из них около 1,5% будут проданы в рамках программы стабилизации на вторичных торгах в период до 30 дней после выхода на биржу. Итоговая цена IPO будет установлена холдингом «ЭсЭфАй» по итогам окончания периода сбора заявок инвесторов. Он начался 22 марта и завершится 28 марта.

Мы уже ранее писали, что IPO Европлана интересно, однако было необходимо дождаться ценового диапазона и параметров IPO. Мы видим, что компания предложила неплохой дисконт к справедливой оценке. По нашим расчетам справедливая оценка Европлана находится на уровне 140 млрд. рублей (на уровне рыночного консенсуса), т.е. 1170 рублей за акцию. Получается апсайд от верхней границы ценового диапазона равен 33%.

Авто-репост. Читать в блоге >>> Стоит ли участвовать в IPO Европлана? Подводные камни и влияние на оценку SFI

Стоит ли участвовать в IPO Европлана? Подводные камни и влияние на оценку SFIКомпания Европлан объявила параметры IPO на Мосбирже и открыла книгу заявок на участие.

Сбор заявок завершится в четверг 28 марта. Старт торгов запланирован на 29 марта с тикером LEAS.

Основной акционер SFI предложит рынку пакет в 12,5-13,1 млрд рублей (12,5%), что соответствует оценке Европлана в 100-105 млрд рублей.

Диапазон цены одной акции 835-875 рублей. У SFI будет запрет на продажу на 180 дней после IPO.

Половина книги уже была собрана заявками профучастников.

Давайте разбираться, стоит участвовать или нет?

Авто-репост. Читать в блоге >>> IPO Европлан (LEAS). Перспективы и риски. Стоит ли участвовать

IPO Европлан (LEAS). Перспективы и риски. Стоит ли участвовать

Итак, лидер среди всех независимых лизинговых компаний РФ Европлан в год своего 25-летия размещает акции на бирже. Это первая лизинговая компания, которая выходит на IPO.

Сегодня «прожарим» бизнес Европлана и взвесим «за» и «против» участия в IPO. Как обычно — никакой воды, всё четко, ясно и по делу.

Подписывайтесь на мой фирменный телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

🚙Европлан: Обзор эмитента

ПАО «ЛК «Европлан»» — крупнейшая независимая лизинговая компания в РФ. Оказывает полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта и спецтехники.

Количество клиентов — около 150 тыс. Региональная сеть насчитывает 85 офисов в разных городах РФ. Помимо сайта, компания также продаёт услуги через 4000 партнерских дилерских центров.

C 2017 года 100% акций принадлежит холдингу SFI (ПАО «ЭсЭфАй»). Конечный бенефициар — небезызвестный С.М. Гуцериев.

⭐Кредитный рейтинг: ruAA «стабильный» от ЭкспертРА.

Авто-репост. Читать в блоге >>>

IPO Европлан - оценка компании

IPO Европлан - оценка компанииНа этой неделе нас ожидает еще одно IPO на российском рынке – компания Европлан. Говорят нельзя войти в одну реку дважды, но Европлану это судя по всему удастся. Достаточно уникальный кейс, так как это будет второе IPO компании, первое было в 2015 году.

Звучит достаточно странно, но в 2015 году «Европлан» уже проводило IPO на Мосбирже: тогда компания разместила 25% минус одну акцию по цене ₽570 и привлекла 3,3 млрд. рублей.

В 2017 году «Европлан» был реорганизован: лизинговая компания «Европлан» была выделена в отдельное юрлицо, сам холдинг переименован в «Сафмар финансовые инвестиции», а позже – в «ЭсЭфАй». Сейчас на бирже торгуется материнская компания Европлана.

Авто-репост. Читать в блоге >>> Европлан (LEAS). Стоит ли участвовать в IPO?

Европлан (LEAS). Стоит ли участвовать в IPO?

Приветствую на канале, посвященном инвестициям! 29.03.2023 планируется старт торгов акциями Европлана (LEAS). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Европлан — крупнейшая негосударственная лизинговая компания, которая оказывает юридическим и физическим лицам полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта, а также спецтехники.

Авто-репост. Читать в блоге >>>

Европлан — Что уже известно про IPO?

Европлан — Что уже известно про IPO?Европлан — Что уже известно про IPO?

Одно из самых интересных IPO весны 2024 года.

🔴Ценовой диапазон на уровне от 835 руб. до 875 руб.

🔴Капитализации в диапазоне от 100 млрд до 105 млрд руб.

🔴Сбор заявок с 22 по 28 марта. Старт торгов — 29 марта 2024 года.

🔴Единственный акционер предложит до 15 млн акций.

🔴Lock up период составит 180 дней.❗️Фундаментально все, что нужно для успешного IPO, у компании есть:

🔹Free-float больше 10%. МосБиржа с 29 марта включила бумаги в первый котировальный список. Ждем спрос со стороны фондов.

🔹Дисконт к фундаментальной стоимости. Так что ждем рост сразу после размещения!

🔹Институционалы проявили интерес к IPO. Это станет основой стабильности котировок при в дальнейшим.

🔹Справедливая оценка компании на уровне 120-150 млрд рублей.

🔹В 2020-2023 годах лизинговый портфель в среднем рос на 37%. Рентабельность капитала сохранялась на уровне 40%.🟡 Будут ли дивиденды?

Компания обновила дивидендную политику: целевой показатель — не менее 50% от чистой прибыли.

Авто-репост. Читать в блоге >>> 🏦 Крупное IPO "Европлан" началось!

🏦 Крупное IPO "Европлан" началось!Мы уже об этом писали, а сейчас дополним информацию и расскажем о важных деталях.

Тикер — #LEAS

Сбор заявок пройдет 22-28 марта. Участвовать можно через своего брокера.

🔵 Диапазон размещения акций — ₽835–₽875 за акцию.

🔵 Оценка бизнеса — ₽100–105 млрд

🔵 Будет привлечено — ₽12,5–13,1 млрд.

🔵 Инвесторы получат долю в бизнесе — до 12,5%.

🔵 Мультипликаторы P/E — 6,8; P/B — 2,4

❗️Внимание

Инвесторы, подавшие заявку более 5 раз не получат аллокацию, поэтому с суммой участия в размещении лучше определиться сразу.

Итог

IPO обещает быть успешным. Спрос со стороны институциональных инвесторов высокий. Европлан оценен не дешево, но оправданно, учитывая впечатляющие темпы роста финансовых показателей. Компания планирует сразу начать платить дивиденды, что для российского инвестора всегда приятно.

🌟 Мы будем участвовать в IPO

❓А вы?

Да – 🐳

Нет – 🗿

Авто-репост. Читать в блоге >>> И всё идёт по Европлану — новое IPO

И всё идёт по Европлану — новое IPOПоявились подробности об IPO Европлана, так что можно теперь посмотреть на компанию более детально. Спойлер: дешевле, чем предполагалось. Пост — продолжение предыдущего поста: IPO Европлан: первый взгляд. Так что повторяться про компанию и её финансовые показатели не особо буду.

Предыдущие IPO, про которые писал: ВУШ, Genetico, CarMoney, Астра, Henderson, Евротранс, Южуралзолото, Совкомбанк, МГКЛ, Делимобиль, Диасофт и Кристалл. Новые тоже скоро будут, не пропустите.

Параметры

Мосбиржа допустила к торгам акции Европлан с 29 марта, ориентир по цене установлен на уровне 835–875 рублей за акцию. Это соответствует оценке в 100–105 млрд рублей, а не 140 млрд, как предполагалось ранее. Естественно, это многое меняет. Как бы мне ни нравилась компания, 140 млрд — дороговато. 105 — уже намного интереснее.

Компания планирует привлечь в ходе IPO 12,5–13,1 млрд. Скорее всего, IPO пройдёт по верхней границе. Если говорить про количество акций, то будет предложено 15 млн штук, фрифлот составит 12,5%, но из них 1,5% будут проданы в рамках программы стабилизации на вторичных торгах в период до 30 дней после выхода на биржу.

Авто-репост. Читать в блоге >>> Европлан объявляет предварительные параметры IPO - СберИнвестиции

Европлан объявляет предварительные параметры IPO - СберИнвестиции

Европлан, лидирующий независимый игрок на растущем рынке автолизинга, начал сбор заявок на участие в IPO.

Предварительные параметры:

Цена размещения — 835–875 руб. за акцию. Это соответствует оценке компании в размере от 100 до 105 млрд рублей. Размер IPO составит около 12,5–13,1 млрд рублей.

Авто-репост. Читать в блоге >>> Смотрю на рейтинг лизинговых компаний

Смотрю на рейтинг лизинговых компаний

raexpert.ru/rankingtable/leasing/2023/main/

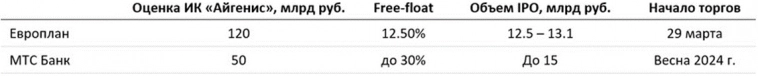

За год компания съехала на одну позицию в рейтинге. Увеличение портфеля по сравнению с конкурентами тоже незначительное. Европлан и Мтс банк - два крупнейших ipo с 2022 г.

Европлан и Мтс банк - два крупнейших ipo с 2022 г.29 марта мы ожидаем начало торгов акциями лизинговой компании «Европлан». Сбор заявок открыт 22 марта. Также весной этого года мы ждем IPO МТС Банка.

В рамках IPO Европлан оценил себя в 100.2 — 105 млрд руб., инвесторам будет предложено 12.5% акций компании, размер предложения составит 12.5 — 13.1 млрд руб. МТС Банк планирует привлечь до 15 млрд руб.

Ожидаемые объемы размещения этих двух компаний — в 2-3 раза выше среднего объема размещения российских компаний в период после 2022 г. (5 млрд руб.) Таким образом, эти IPO будут достаточно крупными, сравнимыми по объему с размещением Совкомбанка (11.5 млрд руб.) в декабре 2023 г.

Источник: по Европлану — данные организаторов, по МТС Банку — оценка ИК “Айгенис”.

Резюме

На наш взгляд, объявленные параметры IPO Европлана выглядят привлекательными, и участие в IPO считаем целесообразным. Объявленная оценка размещения Европлана в 100-105 млрд руб. ниже нашей оценки справедливой капитализации компании в 120 млрд руб.

Авто-репост. Читать в блоге >>> Европлан - заработают ВСЕ или компания выходит на IPO с дисконтом и оценкой в 100 млрд рублей

Европлан - заработают ВСЕ или компания выходит на IPO с дисконтом и оценкой в 100 млрд рублейЕвроплан сегодня объявил ценовой диапазон IPO на Московской бирже — 835-875 рублей за акцию или размер капитализации 100-105 млрд рублей за ВСЮ компанию!

Исходя из основных мультипликаторов, это P/E 6,7 и P/BV ~2,2

Кажется это дешево для компании роста c ROE 40% — изначально объем капитализации планировался от 120 до 160 млрд рублей!

Что нам предлагают купить за 100 млрд рублей? Крупнейшую лизинговую компанию c ростом прибыли в среднем на 35% в год

Авто-репост. Читать в блоге >>> Европлан - Прибыль рсбу 2023г: 16,736 млрд руб/ Прибыль мсфо 2023г: 14,796 млрд руб

Европлан - Прибыль рсбу 2023г: 16,736 млрд руб/ Прибыль мсфо 2023г: 14,796 млрд руб

ПАО «ЛК „Европлан“ (ЭсЭфАй) – рсбу/ мсфо

Лизинговая компания „Европлан“

Номинал 1 руб

120 000 000 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=37082&type=1

Капитализация на 00.03.2024г: 100,2 – 105,0 млрд руб (IPO 835-875 руб/акц.)

europlan.ru/company/news/1996

Капитал 1 уровня – мсфо 31.12.2020г: 17,125 млрд руб (21,2%)

Капитал 1 уровня – мсфо 31.12.2021г: 25,447 млрд руб (19,0%)

Капитал 1 уровня – мсфо 31.12.2022г: 33,634 млрд руб (22,4%)

Капитал 1 уровня – мсфо 31.12.2023г: 42,327 млрд руб (20,2%)

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1823753 стр.52

Общий долг на 31.12.2019г: 115,121 млрд руб/ мсфо 65,491 млрд руб

Общий долг на 31.12.2020г: 140,548 млрд руб/ мсфо 81,931 млрд руб

Общий долг на 31.12.2021г: 145,562 млрд руб/ мсфо 144,851 млрд руб

Общий долг на 31.12.2022г: 154,656 млрд руб/ мсфо 155,473 млрд руб

Общий долг на 31.12.2023г: 219,213 млрд руб/ мсфо 220,021 млрд руб

Выручка 2019г: 29,611 млрд руб/ мсфо 12,574 млрд руб

Авто-репост. Читать в блоге >>>

ПАО «ЛК „Европлан“ (ЭсЭфАй) – рсбу/ мсфо

ПАО «ЛК „Европлан“ (ЭсЭфАй) – рсбу/ мсфо

Лизинговая компания „Европлан“

Номинал 1 руб

120 000 000 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=37082&type=1

Капитализация на 29.03.2024г: 100,2 – 105,0 млрд руб (IPO 835-875 руб/акц.)

europlan.ru/company/news/1996

Капитал 1 уровня – мсфо 31.12.2020г: 17,125 млрд руб (21,2%)

Капитал 1 уровня – мсфо 31.12.2021г: 25,447 млрд руб (19,0%)

Капитал 1 уровня – мсфо 31.12.2022г: 33,634 млрд руб (22,4%)

Капитал 1 уровня – мсфо 31.12.2023г: 42,327 млрд руб (20,2%)

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1823753 стр.52

Общий долг на 31.12.2019г: 115,121 млрд руб/ мсфо 65,491 млрд руб

Общий долг на 31.12.2020г: 140,548 млрд руб/ мсфо 81,931 млрд руб

Общий долг на 31.12.2021г: 145,562 млрд руб/ мсфо 144,851 млрд руб

Общий долг на 31.12.2022г: 154,656 млрд руб/ мсфо 155,473 млрд руб

Общий долг на 31.12.2023г: 219,213 млрд руб/ мсфо 220,021 млрд руб

Выручка 2019г: 29,611 млрд руб/ мсфо 12,574 млрд руб

Выручка 9 мес 2020г: 24,345 млрд руб/ мсфо 10,401 млрд руб

Выручка 2020г: 33,816 млрд руб/ мсфо 14,286 млрд руб

Выручка 9 мес 2021г: 16,796 млрд руб/ мсфо 13,133 млрд руб

Выручка 2021г: 22,962 млрд руб/ мсфо 18,735 млрд руб

Выручка 1 кв 2022г: 8,144 млрд руб/ мсфо 6,198 млрд руб

Выручка 6 мес 2022г: 16,526 млрд руб/ мсфо 13,088 млрд руб

Выручка 9 мес 2022г: 25,516 млрд руб/ мсфо 20,315 млрд руб

Выручка 2022г: 32,983 млрд руб/ мсфо 27,756 млрд руб

Выручка 1 кв 2023г: 8,883 млрд руб/ мсфо 7,516 млрд руб

Выручка 6 мес 2023г: 19,039 млрд руб/ мсфо 15,519 млрд руб

Выручка 9 мес 2023г: 30,105 млрд руб/ мсфо 24,649 млрд руб

Выручка 2023г: 42,894 млрд руб/ мсфо 35,488 млрд руб

Прибыль 2019г: 5,204 млрд руб/ Прибыль мсфо 4,826 млрд руб

Прибыль 9 мес 2020г: 2,529 млрд руб/ Прибыль мсфо 4,401 млрд руб

Прибыль 2020г: 5,611 млрд руб/ Прибыль мсфо 6,044 млрд руб

Прибыль 9 мес 2021г: 4,037 млрд руб/ Прибыль мсфо 6,126 млрд руб

Прибыль 2021г: 6,178 млрд руб/ Прибыль мсфо 8,673 млрд руб

Прибыль 1 кв 2022г: 1,725 млрд руб/ Прибыль мсфо 2,327 млрд руб

Прибыль 6 мес 2022г: 4,300 млрд руб/ Прибыль мсфо 5,529 млрд руб

Прибыль 9 мес 2022г: 6,372 млрд руб/ Прибыль мсфо 8,395 млрд руб

Прибыль 2022г: 8,200 млрд руб/ Прибыль мсфо 11,891 млрд руб

Прибыль 1 кв 2023г: 1,873 млрд руб/ Прибыль мсфо 3,305 млрд руб

Прибыль 6 мес 2023г: 6,965 млрд руб/ Прибыль мсфо 7,005 млрд руб

Прибыль 9 мес 2023г: 13,756 млрд руб/ Прибыль мсфо 10,624 млрд руб

Прибыль 2023г: 16,736 млрд руб/ Прибыль мсфо 14,796 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=37082&type=4

europlan.ru/investor/reports

Европлан – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

9 м 2023 * 07.11.2023 * 18.11.2023 * 2,300 млрд руб * 19,17 руб

6 м 2023 * 08.09.2023 * 19.09.2023 * 1,500 млрд руб * 12,50 руб

6 м 2022 * 23.08.2022 * 02.09.2022 * 1,500 млрд руб * 12,50 руб

2021 год * 24.06.2022 * 04.07.2022 * 2,000 млрд руб * 16,67 руб

9 м 2020 * 15.01.2021 * 25.01.2021 * 1,200 млрд руб * 10,00 руб

9 м 2020 * 01.12.2020 * 11.12.2020 * 1,200 млрд руб * 10,00 руб

6 м 2020 * 04.09.2020 * 15.09.2020 * 1,800 млрд руб * 15,00 руб

2019 год * 07.05.2020 * 18.05.2020 * 1,001 млрд руб ** 8,34 руб

www.e-disclosure.ru/portal/company.aspx?id=37082

Европлан - факторы роста и падения акций

- Высокий ROE около 40% последние годы (18.04.2024)

- Темпы роста портфеля лизинга последний год были около 40% (18.04.2024)

- Отличный способный менеджмент (14.12.2024)

- Темпы роста могут замедлиться из-за растущей конкуренции в том числе со стороны крупных банков (18.04.2024)

- Высокие ставки могут снизить маржинальность бизнеса (18.04.2024)

- Высокие ставки могут привести к падению спроса на лизинг в 2025 году (14.12.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций