Металлургические компании: Влияние потенциальных санкцийАналитики Атона считают, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции:

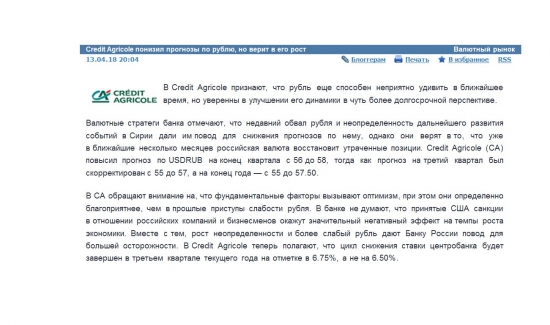

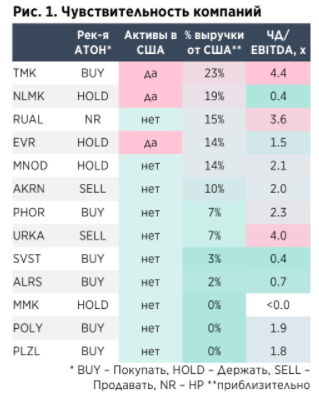

В этом отчете мы оцениваем чувствительность компаний металлургического сектора к возможным санкциям США. Мы анализируем их активы в США, долю продаж, приходящуюся на эту страну, и приводим показатели их долговой нагрузки. Мы также оцениваем чувствительность США к своим потенциальным санкциям, принимая во внимание долю этой страны в мировом потреблении и импорте и место российских металлургических компаний на мировом рынке. Мы считаем, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции.

Компании и продукты наиболее/наименее чувствительные к возможным санкциям

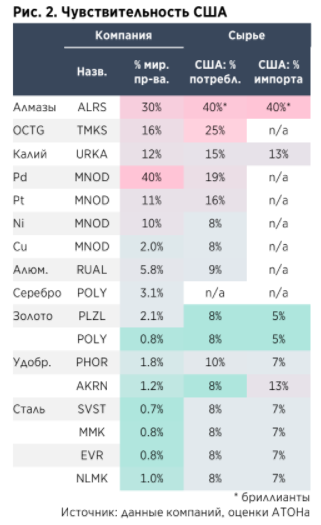

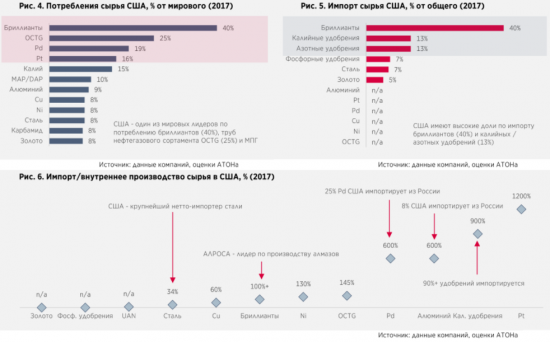

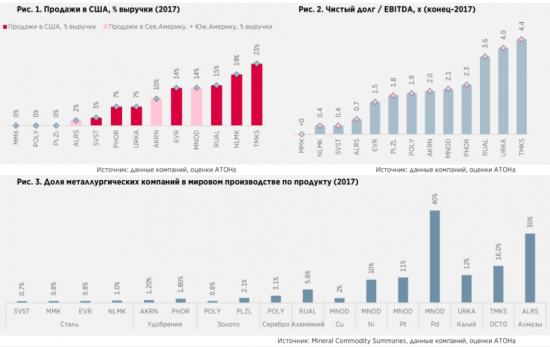

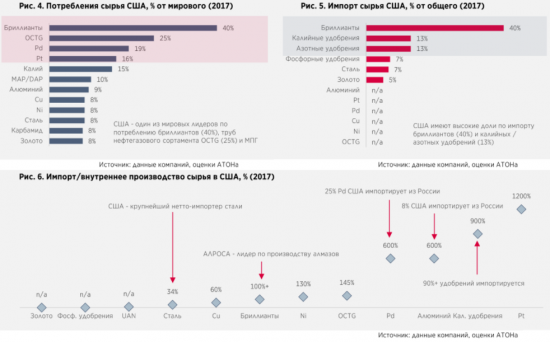

ТМК, НЛМК и Evraz наиболее уязвимы с точки зрения санкций, поскольку имеют активы в США, а также на долю этой страны приходится 15-20% от их выручки. На противоположной стороне спектра мы видим компании с низким уровнем долговой нагрузки, без продаж на американском рынке (ММК, АЛРОСА и производители золота). Золото и бриллианты имеют высокое соотношение стоимости и веса и используются для сохранения капитала, то есть могут быть легко переориентированы на другие рынки. На США приходится 15-20% мирового потребления МПГ (20-25% их импорта поступает из России), и значит ограничение их торговли США будет сродни выстрелу в свою же ногу. Другим важным продуктом для США являются бесшовные трубы нефтегазового сортамента (25% мирового потребления).

Только НЛМК, Evraz и ТМК имеют производственные активы в США

НЛМК является пятым по величине производителем стали в США; его заводы в штате Индиана, Пенсильвания и Sharon Coating производят 2 млн стальных изделий (25% от общего объема) – 700 тыс т стали производится в стране, а 1.3 млн т поставляется в слябах из России. Основными американскими заводами

Evraz являются Portland, Pueblo и Stratcor, которые производят листовое железо, трубы, рельсы и ванадий. Evraz NA имеет мощность 1.7 млн т стали и 1.9 млн т стальной продукции (15% от общей мощности Evraz).

ТМК располагает 11 заводами в США мощностью 1.3 млн т (в 2017 году продажи составили 671 тыс т или 20% от общего объема). ТМК планировала продать неконтрольные доли в этом дивизионе через IPO.

Прямые продажи в США российских металлургических компаний невелики

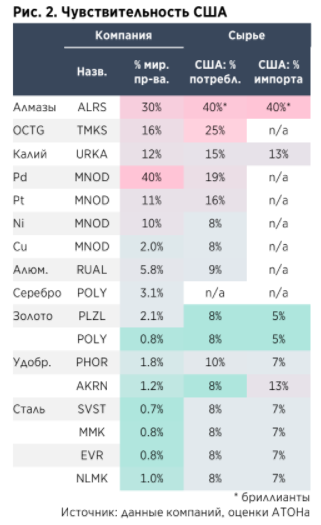

Компании с производственными активами в США имеют наибольшую выручку в США: ТМК – 23%, НЛМК – 19%, Evraz – 14%. США также были важным рынком для алюминия РУСАЛа (15%). Спрос со стороны США смещен в сторону готовой продукции, страна является крупнейшим рынком для бриллиантов (40% от мирового уровня), но не потребляет необработанные камни. Другие компании имеют относительно незначительный прямой выход на США (

Рис. 1, Рис. 3).

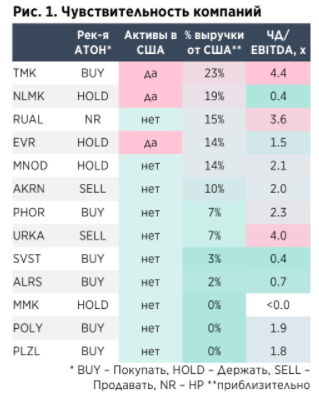

Как возможные санкции могут сказаться на мировом балансе спроса и предложения

Чем более серьезное место занимает компания в мире (т.е. чем выше ее доля в глобальном производстве), тем больше будет влияние потенциальных санкций на мировой баланс спроса и предложения. В этом отношении мы выделяем АЛРОСА (30% мирового предложения алмазов), Норникель (10% никеля, 11% платины, 40% палладия), Уралкалий (12% калийных удобрений) и РУСАЛ (6% алюминия), поскольку перебои с их продажами окажут существенное влияние на мировые цены, на наш взгляд. Доля производителей стали и золота мала – всего 1% и 2% соответственно (

Рис. 2, Рис. 5).

США – крупный потребитель платины, палладия и бриллиантов

На долю США приходится 19% мирового потребления палладия и 16% мирового потребления платины – большая их часть импортируется, а значит страна чувствительна к нарушениям поставок этих металлов. США потребляет 8% стали в мире и является крупнейшим нетто- импортером этого металла (21.7 млн т), хотя, в то же время, это не является препятствием для введения ограничений импорта для стимулирования местного производства. США – крупнейший рынок бриллиантов – 40% (

Рис. 2, Рис. 6).

Что еще? Долговая нагрузка и уже введенные санкции

Высокая долговая нагрузка подразумевает меньшую свободу для маневров в случае возможных финансовых или операционных ограничений. ТМК, РУСАЛ и Уралкалий имеют показатели чистый долг/EBITDA выше 3.5x и занимают неблагоприятные позиции в случае реализации пессимистичного сценария. А вот стальные компании (НЛМК, ММК, Северсталь) и АЛРОСА имеют низкую долговую нагрузку – значительно ниже 1,0х. Среди основных акционеров в санкционный список были включены С. Керимов и О. Дерипаска (

Рис. 1, Рис. 4).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций