а почему никто не пишет, что никель сеня рос в моменте на 11% на слухах, что введут санкции против ГМКНорНик

| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 324,1 млрд |

| Выручка | 1 172,0 млрд |

| EBITDA | 589,6 млрд |

| Прибыль | 210,7 млрд |

| Дивиденд ао | 9,1533 |

| P/E | 11,0 |

| P/S | 2,0 |

| P/BV | 4,2 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 6,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

152.04₽ -0.48%

-

BBH: Пришло время покупать рубль

BBH: Пришло время покупать рубль

18.04.18 13:57

Даже если доллар снизится на фоне значительных дефицитов бюджета и внешней торговли США, валюты развивающихся рынков (ЕМ), скорее всего, будут затронуты рисками, стоящими перед глобальной торговле и ростом мировой экономики, написали стратеги Brown Brothers Harriman & Co. Марк Чендлер и Вин Тин в своем обзоре EM FX на 2 квартал.

Риски торговой войны представляют наибольший риск для ЕМ. При этом ожидаются большие расхождения и неравномерность среди EM FX; важно, чтобы инвесторы продолжали уделять основное внимание экономическим показателям применительно к каждой стране, а не высокой отдаче операций кэрри-трейд.

Brown Brothers Harriman & Co. отдает предпочтение валютам стран Азии и, в меньшей степени, валютам региона EMEA. Банк применяет модель FX, которая оценивает 25 стран. Эта модель соотносит экономические показатели стран. Она показывает, что валюты стран Латинской Америки продолжат снижаться.

Самые сильные результаты во 2 квартале покажут: SGD (сингапурский доллар), THB (тайский бат), KRW (южнокорейская вона), RUB (рубль) и CNY (китайский юань);

те, у кого самые слабые макропоказатели: RON (румынский лей), LKR (ланкийская рупия), EGP (египетский фунт), TRY (турецкая лира) и ARS (аргентинское песо).

SWIFT не будет отключать Россию

SWIFT не будет отключать Россию

18.04.2018 14:06 • 1545 1

Международная межбанковская система передачи информации и совершения платежей (SWIFT) не будет отключать Россию из-за санкций. Об этом сообщил в среду в Москве ее гендиректор Готфрид Лайбрандт в ходе общего собрания Российской национальной ассоциации «СВИФТ» («Россвифт») и бизнес-форума SWIFT, пишут «Ведомости».

Лайбрандт подчеркнул, что SWIFT — нейтральная организация, указали собеседники «Ведомостей».

Вопрос об отключении России от SWIFT был впервые поднят в 2014 году, когда система получила требования об отключении от сети SWIFT отдельных пользователей или целые страны — речь шла об Израиле и России. В частности, в отношении России такие санкции в сентябре рекомендовал ввести Совету ЕС Европарламент. Тогда предправления Национального расчетного депозитария Эдди Астанин, представляющий Россию в совете директоров SWIFT, отвечая на вопрос о геополитических рисках, заявил, что SWIFT в 2014 году четко обозначил свою позицию: «Это глобальная инфраструктура, и она вне политики». МВФ повысил прогноз цен на нефть на 2018 год на $2,4

МВФ повысил прогноз цен на нефть на 2018 год на $2,4

17.04.2018, 16:59

Международный валютный фонд (МВФ) повысил прогноз мировых цен на нефть на 2018 год на $2,4 — до $62,3 за баррель. Об этом говорится в апрельском докладе фонда, посвященном мировой экономике (.pdf). МВФ также повысил на $1,8 прогноз средней цены нефти на 2019 год — до $58,2/барр.

По мнению аналитиков, начатый в середине 2016 года экономический подъем в последнее время усилился. Однако, по прогнозу МВФ, «для большинства стран нынешние благоприятные темпы роста не продлятся долго». «Политики должны воспользоваться возможностью поддержать рост (экономики.— “Ъ”), сделать его более долговечным и быть готовым к противостоянию очередному спаду»,— добавили в МВФ.

В январе фонд улучшил прогноз цены на нефть, повысив его на 2018 год на $9,7 (до $59,9/барр.), на 2019-й — до $56,4/барр. Аналитики МВФ также прогнозировали, что уже в 2019-м темпы роста мировой экономики вновь замедлятся.

www.kommersant.ru/doc/3606106

www.imf.org/en/Publications/WEO/Issues/2018/03/20/~/media/Files/Publications/WEO/2018/April/text.ashx?la=en

www.imf.org/en/Publications/WEO/Issues/2018/03/20/world-economic-outlook-april-2018

А что случилось на совете директоров, что гмк сразу 5% скинул? Драка?

Киса Воробьянинов, дивы не рискнут пока платить, как вариант ?

ну и просто была раздача объема на прошлой неделе, объем от 09.04 кончился, раздали оптимистам, поехали вниз, хватит .

все чисто мое мнение… не претендую на правду. Сегодня акции Сбербанка и Норникеля стали якорем для российского рынка

Сегодня акции Сбербанка и Норникеля стали якорем для российского рынка

В понедельник российский фондовый рынок продолжил пятничное снижение. И если в конце прошлой недели игроки закладывали риски ухудшения ситуации вокруг Сирии, то по итогам выходных, которые не принесли существенного роста напряженности в отношениях Москвы и Вашингтона, несмотря на удар по Сирии и обещание новых санкций, можно было ожидать восстановления наших активов. Однако этого не хватило для роста, а снижение рынка энергоносителей, где нефть марки Brent ушла ниже 72 долларов, добавило сил «медведям».

В результате к окончанию сессии индекс МосБиржи снизился на 1,4%, отступив в район 2144 пунктов, индекс РТС упал на 1,8%, до 1085 пунктов. Аутсайдерами торгов выступили бумаги «Полиметала», «Норильского никеля» и «Сбербанка», потерявшие более 5,5%. При этом, учитывая вес «Сбербанка» и «Норникеля» в индексах, логично, что их акции стали якорем, тянущим рынок вниз.

Лучше рынка закрылись «ИнтерРАО» и ПИК, рост которых составил 2,9% и 2% соответственно. Отметим, что «быкам» так и не удалось закрепиться выше 2200 пунктов по индексу МосБиржи, что говорит в пользу продолжения негативной динамики. При этом ее целью может стать уровень 2000 пунктов, где рынок встретит поддержку со стороны долгосрочного восходящего тренда, берущего начало от минимумов прошлого года.

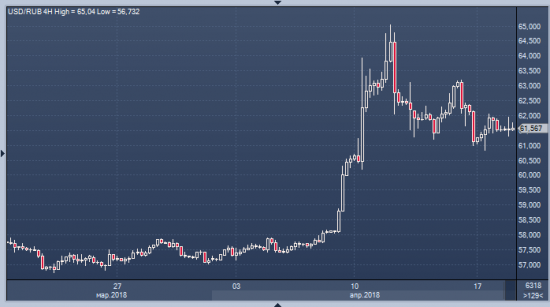

На валютной секции Московской биржи рубль вновь понес потери по отношению к основным мировым валютам. Так, к окончанию основной сессии доллар прибавил 0,4%, поднявшись выше 62,2 рубля, евро вырос на 0,6%, преодолев отметку 77 рублей. Отметим, что американской валюте удается удерживать позиции выше поддержки, расположенной на уровне 62 рубля, что может сигнализировать о вероятности новых попыток роста и возможности очередного тестирования сопротивления на уровне 65 рублей. Однако фундаментальные факторы оказываются существенным сдерживающим фактором для «быков». Против них играют и высокий уровень цен на «черное золото» и приближение налогового периода, что увеличивает предложение валюты на рынке.

В рамках вечерней сессии мы ожидаем попыток восстановления на рынке энергоносителей, что может поддержать российские активы, в результате чего рубль и фьючерс на индекс РТС закончат «вечерку» на положительной территории. Также мы не исключаем умеренного роста основных российских индексов на открытии торгов во вторник.

Зварич Богдан

ИК «Фридом Финанс»

Мощности по выпуску сульфата никеля в Китае превысят в 2018 году 700 тысяч тонн

Мощности по выпуску сульфата никеля в Китае превысят в 2018 году 700 тысяч тонн

14.04.2018

Согласно прогнозу генерального директора Jinchuan Group Nickel Salt Чжоу Юминя, китайские производственные мощности в сфере производства сульфата никеля превзойдут в 2018 г. 700 тыс. т, что эквивалентно 160 тыс. т никеля. К 2020 г. уровень данных мощностей, вероятно, превысит 1 млн т и составит 220 тыс. т чистого никеля в эквиваленте.

Г-н Чжоу прогнозирует, что потребление никеля производителями аккумуляторов вырастет на 30%. Производство катодов для аккумуляторов потребило в 2017 г. 53 тыс. т никеля, что составляет 2,4% мирового потребления.

Как ожидается, сектор производства цветных сплавов потребит 64 тыс. т никеля, что составляет около 5,6% от уровня мирового потребления. Индонезия и Филиппины поставят в 2018 году в Китай 50 млн тонн никелевой руды

Индонезия и Филиппины поставят в 2018 году в Китай 50 млн тонн никелевой руды

14.04.2018

Согласно прогнозу генерального директора Biwei Resources Яня Циня, озвученному на конференции CoLiNi Summit в Цучжоу (провинция Чжецзянь), Индонезия и Филиппины экспортируют в Китай в 2018 г. 48,8 млн т никелевой руды. Пик экспорта никелевой руды обычно приходится на апрель-сентябрь. Экспорт руды из Филиппин, вероятно, составит в апреле 1,6 млн т, а из Индонезии – 2 млн т. Как ожидается, поставки никелевой руды превысят ее потребление во втором и третьем кварталах года.

В 2017 г. импорт никелевой руды с Филиппин составил в 40,05 млн т, тогда как из Индонезии было импортировано 4,62 млн т руды.

По мнению г-на Яня, крупные производители ферроникеля будут доминировать на переговорах по цене никелевой руды. CFTC: спекулятивные ставки на рост рубля опустились до 20-недельного минимума

CFTC: спекулятивные ставки на рост рубля опустились до 20-недельного минимума

16.04.18 15:48

Как следует из последних данных американской Комиссии по торговле товарными фьючерсами (CFTC), за неделю до 10 апреля объем чистой длинной спекулятивной позиции во фьючерсах на рубль сократился на 3 283 контракта до 15 383 контрактов (-17.6%, 20-недельный минимум). Таким образом, спекулянты находятся в чистом лонге по российской валюте уже 31 неделю подряд, а до этого занимали чистую короткую позицию 10 недель подряд. С начала года курс доллара к рублю вырос на 8%.

Дерипаска и Потанин отказались от «русской рулетки» в «Норникеле»

Дерипаска и Потанин отказались от «русской рулетки» в «Норникеле»

UC Rusal не будет запускать механизм «русской рулетки», который позволяет выкупить долю другого акционера в «Норникеле». В связи с включением компании в SDN-список минфином США UC Rusal отзывает мандат, позволяющий совету директоров начать подготовку к процедуре «русской рулетки», сообщила компания Олега Дерипаски в пятницу, 13 апреля. В сложившихся обстоятельствах запуск «рулетки» не отвечает интересам UC Rusal и ее акционеров, но компания продолжит следить за ситуацией и может перезапустить процесс подготовки мандата, когда это будет отвечать интересам UC Rusal и его акционеров, говорится в сообщении. Также в пятницу президент «Норникеля» Владимир Потанин сообщил газете Financial Times, что он против разрешения акционерного конфликта в «Норникеле» с помощью механизма «русской рулетки».

www.vedomosti.ru/business/articles/2018/04/13/766694-deripaska-potanin-v-nornikele

Металлургические компании: Влияние потенциальных санкций

Металлургические компании: Влияние потенциальных санкций

Аналитики Атона считают, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции:

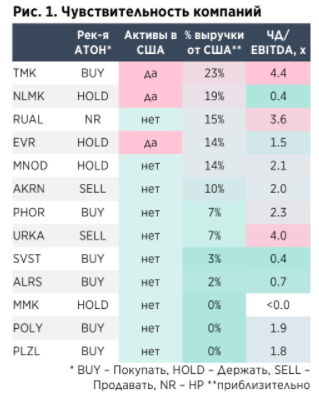

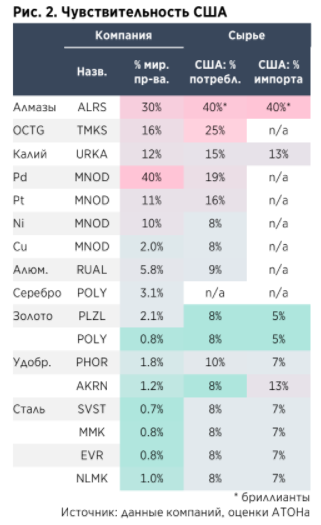

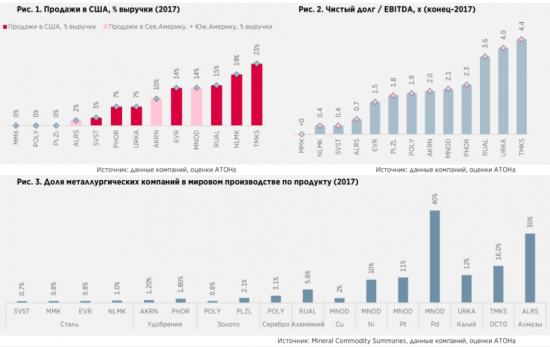

В этом отчете мы оцениваем чувствительность компаний металлургического сектора к возможным санкциям США. Мы анализируем их активы в США, долю продаж, приходящуюся на эту страну, и приводим показатели их долговой нагрузки. Мы также оцениваем чувствительность США к своим потенциальным санкциям, принимая во внимание долю этой страны в мировом потреблении и импорте и место российских металлургических компаний на мировом рынке. Мы считаем, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции.

Компании и продукты наиболее/наименее чувствительные к возможным санкциям

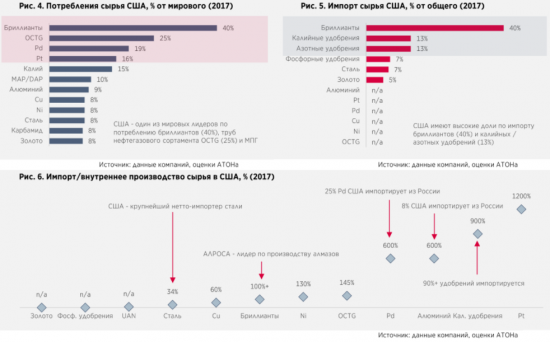

ТМК, НЛМК и Evraz наиболее уязвимы с точки зрения санкций, поскольку имеют активы в США, а также на долю этой страны приходится 15-20% от их выручки. На противоположной стороне спектра мы видим компании с низким уровнем долговой нагрузки, без продаж на американском рынке (ММК, АЛРОСА и производители золота). Золото и бриллианты имеют высокое соотношение стоимости и веса и используются для сохранения капитала, то есть могут быть легко переориентированы на другие рынки. На США приходится 15-20% мирового потребления МПГ (20-25% их импорта поступает из России), и значит ограничение их торговли США будет сродни выстрелу в свою же ногу. Другим важным продуктом для США являются бесшовные трубы нефтегазового сортамента (25% мирового потребления).

Только НЛМК, Evraz и ТМК имеют производственные активы в США

НЛМК является пятым по величине производителем стали в США; его заводы в штате Индиана, Пенсильвания и Sharon Coating производят 2 млн стальных изделий (25% от общего объема) – 700 тыс т стали производится в стране, а 1.3 млн т поставляется в слябах из России. Основными американскими заводами Evraz являются Portland, Pueblo и Stratcor, которые производят листовое железо, трубы, рельсы и ванадий. Evraz NA имеет мощность 1.7 млн т стали и 1.9 млн т стальной продукции (15% от общей мощности Evraz).ТМК располагает 11 заводами в США мощностью 1.3 млн т (в 2017 году продажи составили 671 тыс т или 20% от общего объема). ТМК планировала продать неконтрольные доли в этом дивизионе через IPO.

Прямые продажи в США российских металлургических компаний невелики

Компании с производственными активами в США имеют наибольшую выручку в США: ТМК – 23%, НЛМК – 19%, Evraz – 14%. США также были важным рынком для алюминия РУСАЛа (15%). Спрос со стороны США смещен в сторону готовой продукции, страна является крупнейшим рынком для бриллиантов (40% от мирового уровня), но не потребляет необработанные камни. Другие компании имеют относительно незначительный прямой выход на США (Рис. 1, Рис. 3).

Как возможные санкции могут сказаться на мировом балансе спроса и предложения

Чем более серьезное место занимает компания в мире (т.е. чем выше ее доля в глобальном производстве), тем больше будет влияние потенциальных санкций на мировой баланс спроса и предложения. В этом отношении мы выделяем АЛРОСА (30% мирового предложения алмазов), Норникель (10% никеля, 11% платины, 40% палладия), Уралкалий (12% калийных удобрений) и РУСАЛ (6% алюминия), поскольку перебои с их продажами окажут существенное влияние на мировые цены, на наш взгляд. Доля производителей стали и золота мала – всего 1% и 2% соответственно (Рис. 2, Рис. 5).

США – крупный потребитель платины, палладия и бриллиантов

На долю США приходится 19% мирового потребления палладия и 16% мирового потребления платины – большая их часть импортируется, а значит страна чувствительна к нарушениям поставок этих металлов. США потребляет 8% стали в мире и является крупнейшим нетто- импортером этого металла (21.7 млн т), хотя, в то же время, это не является препятствием для введения ограничений импорта для стимулирования местного производства. США – крупнейший рынок бриллиантов – 40% (Рис. 2, Рис. 6).

Что еще? Долговая нагрузка и уже введенные санкции

Высокая долговая нагрузка подразумевает меньшую свободу для маневров в случае возможных финансовых или операционных ограничений. ТМК, РУСАЛ и Уралкалий имеют показатели чистый долг/EBITDA выше 3.5x и занимают неблагоприятные позиции в случае реализации пессимистичного сценария. А вот стальные компании (НЛМК, ММК, Северсталь) и АЛРОСА имеют низкую долговую нагрузку – значительно ниже 1,0х. Среди основных акционеров в санкционный список были включены С. Керимов и О. Дерипаска (Рис. 1, Рис. 4).

Владимир Потанин не участвует в дуэлях. Бизнесмен от поединка за «Норникель» - Коммерсант

Владимир Потанин не участвует в дуэлях. Бизнесмен от поединка за «Норникель» - Коммерсант

Глава «Норникеля» Владимир Потанин отказался от участия в дуэли за ГМК, не считая ее достойным способом разрешения конфликта акционеров.

«Судьба такой компании, как “Норникель”, с учетом ее значимости для экономики страны не должна решаться игрой в рулетку,— объяснил он в интервью The Financial Times.— Это довольно оскорбительно для работающих там людей. С точки зрения политики, экономики, финансов. Это неприемлемый выход из сложившейся ситуации».

«Определенно, мы воспринимаем мир по-разному. Акционеры хотят больше дивидендов. Менеджеры хотят больше капитальных затрат… Причина, по которой это перешло в разряд конфликта,— в том, что разница слишком велика. Дивиденды, которых он ожидает, слишком высоки». Господин Потанин подчеркнул, что вкладывает полученные дивиденды в акции ГМК: «“Норникель” для него (Олега Дерипаски.— “Ъ”) — лишь часть большой картины. Ему нужны средства, чтобы развивать собственные активы. А я верю в конкретную компанию. В этом и разница: я не хочу кормить его систему».

Коммерсант Международные резервы за неделю выросли на $1,2 млрд

Международные резервы за неделю выросли на $1,2 млрд

12 апреля 2018 года 16:05

12 апреля. FINMARKET.RU — Международные резервы России на 6 апреля составили $458,9 млрд, сообщил Банк России.

По состоянию на 30 марта международные резервы равнялись $457,7 млрд. Таким образом, за неделю они выросли на $1,2 млрд, или на 0,3%. Рост резервов произошел преимущественно вследствие приобретения валюты в рамках бюджетного правила.

На предыдущей неделе резервы снизились на $0,1млрд.

www.finmarket.ru/currency/news/4753708 Atalaya Mining увеличила производство меди на Riotinto в I квартале на 7,1%

Atalaya Mining увеличила производство меди на Riotinto в I квартале на 7,1%

Компания Atalaya Mining заявила, что производство меди на ее испанском проекте Riotinto выросло в первом квартале на 7,1%, до 9441 т, с 8805 т в первом квартале 2017 г.

Atalaya подтвердила свой более ранний прогноз производства меди на проекте в 2018 г. на уровне 37-40 тыс. т.

Также компания сообщила, что процесс получения разрешений на проект Touro (также в Испании) идет успешно. Результаты предварительного ТЭО по проекту будут опубликованы во втором квартале

First quarter 2018 Operations Update

11 April, 2018

Atalaya Mining plc (AIM:ATYM, TSX:AYM) is pleased to announce its operations update for the first quarter of 2018.

PROYECTO RIOTINTO

atalayamining.com/blog/first-quarter-2018-operations-update/ SMM: цена никелевой руды будет во II квартале слабой из-за роста предложения

SMM: цена никелевой руды будет во II квартале слабой из-за роста предложения

11.04.2018

По мнению аналитиков SMM, цены на никелевую руду, вероятно, будут слабыми во втором квартале текущего года вследствие роста поставок металла из Индонезии и Филиппин, в частности благодаря завершению сезона дождей.

По прогнозу SMM, стоимость никелевой руды среднего качества из Индонезии (1,65% Ni) составит в мае $35-37 за т, по сравнению с $43,5-44,5 за т в первой неделе апреля.

Индонезийский экспорт никелевой руды растет с начала 2017 г. после ослабления требований к экспорту сырья из страны. По состоянию на 9 апреля Индонезия одобрила экспорт 32,09 млн т никелевой руды. В частности, для PT Macika Mada Madana квота определена в 1 млн т, а для Antam – в 2,7 млн т руды.

По состоянию на конец марта в Китай было поставлено 9,58 млн т никелевой руды, из которых 8,45 млн т составляет руда среднего качества. ГМК НорНикель - Дерипаска отказался от выдвижения в совет директоров компании

ГМК НорНикель - Дерипаска отказался от выдвижения в совет директоров компанииОлег Дерипаска отказался от выдвижения в совет директоров «Норникеля»

«Олег Дерипаска отказался от выдвижения в совет директоров «Норникеля», от него поступил официальный отказ от номинации», — сообщил представитель «Норникеля».

Ранее совет директоров ГМК «Норильский никель» включил Олега Дерипаску в список кандидатов в новый состав совета директоров.

РНС Русал - не может выкупить даже 2% «Норникеля» у Романа Абрамовича - Коммерсант

Русал - не может выкупить даже 2% «Норникеля» у Романа Абрамовича - Коммерсант

Роман Абрамович, владеющий 4,2% ГМК «Норильский никель», не может продать около 2% акций «Норникеля» подпавшему под санкции США «Русалу» (владеет 27,8% ГМК) — сообщает Bloomberg.

По этой же причине президент «Норникеля», Владимир Потанин не ведет переговоров с Олегом Дерипаской о выкупе «Интерросом» доли «Русала» в «Норникеле»: сделка невозможна из-за санкций. Стороны даже не могут согласовать новые условия акционерного соглашения.

Но «Русал» изначально говорил, что готов на эту сделку лишь в случае, если законность оферты от структуры господина Абрамовича подтвердит Высокий суд Лондона.

Пресс-службы Владимира Потанина и «Русала» отказались комментировать информацию, пресс-секретарь Романа Абрамовича был недоступен.

Коммерсант

Bloomberg: Абрамович не сможет продать 2% акций «Норильского никеля» из-за санкций

11 апреля, 11:41

tass.ru/ekonomika/5113252

Марэк, а я писал об этом, что он приготовился к возможному минусу и очень-очень спешил.

а тут бац, подрезали планы.

ждем развязки сериала, все вчера и сегодня втарили ГМК как экспортера — ну и брокеры один за одним выпускают наперебой супер идеи тарить ГМК по десятке — раздача слонов во всю идет, собранных 9 апреля, сейчас раздадут выше — и…

Норникель — надежность и стабильность

ГМК «Норильский никель» является одним из крупнейших игроков своего сектора, на которого приходится около 14% мирового производства никеля, свыше 2% меди, 45% палладия и около 15% платины.

По итогам 2017 года из-за изменения конфигурации производства выпуск никеля сократился на 7,9%, во второй половине года наблюдалось восстановление объемов. Производство меди выросло на 11,3%.

«Норильский никель», как и многие предприятия отрасли ориентируется на выплату промежуточных дивидендов. В соответствии с принятой в компании дивидендной политикой размер годовых дивидендов по акциям определяется на основе консолидированной отчетности по МСФО и должен составлять не менее 30% EBITDA, рассчитанной по группе компаний.

При текущей динамике рынков промышленных металлов «Норникель» остается высокорентабельной компанией с хорошей дивидендной доходностью, достаточно высоко оцененной рынком,

Калачев Алексей

Итоговая годовая дивидендная доходность одна из самых высоких в отрасли. Совокупно по итогам 2016 года было выплачено по 890,35 рублей на акцию. За 9 месяцев акционеры получили по 224,2 рублей на акцию, а по итогам года, исходя из финансовых показателей и заявлений представителей компании, имеется шанс получить еще по 1050 рублей дивидендов нам акцию.

ГК «ФИНАМ»

stanislava, пошло радио работать на раздачу акций супер экспортеров )

что ж дивиденд то не в 2000 ждут ? Bloomberg: Абрамович не сможет продать 2% акций «Норильского никеля» из-за санкций

Bloomberg: Абрамович не сможет продать 2% акций «Норильского никеля» из-за санкций

11 апреля, 11:41

tass.ru/ekonomika/5113252 Норникель - надежность и стабильность

Норникель - надежность и стабильность

ГМК «Норильский никель» является одним из крупнейших игроков своего сектора, на которого приходится около 14% мирового производства никеля, свыше 2% меди, 45% палладия и около 15% платины.

По итогам 2017 года из-за изменения конфигурации производства выпуск никеля сократился на 7,9%, во второй половине года наблюдалось восстановление объемов. Производство меди выросло на 11,3%.

«Норильский никель», как и многие предприятия отрасли ориентируется на выплату промежуточных дивидендов. В соответствии с принятой в компании дивидендной политикой размер годовых дивидендов по акциям определяется на основе консолидированной отчетности по МСФО и должен составлять не менее 30% EBITDA, рассчитанной по группе компаний.

При текущей динамике рынков промышленных металлов «Норникель» остается высокорентабельной компанией с хорошей дивидендной доходностью, достаточно высоко оцененной рынком,

Калачев Алексей

Итоговая годовая дивидендная доходность одна из самых высоких в отрасли. Совокупно по итогам 2016 года было выплачено по 890,35 рублей на акцию. За 9 месяцев акционеры получили по 224,2 рублей на акцию, а по итогам года, исходя из финансовых показателей и заявлений представителей компании, имеется шанс получить еще по 1050 рублей дивидендов нам акцию.

ГК «ФИНАМ»

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций