Одна из самых стабильных компаний на рынке РФ. Пока не придумают, как передавать электроэнергию на длинные расстояния без проводов, акционерам ФСК-ЕЭС переживать не о чем.

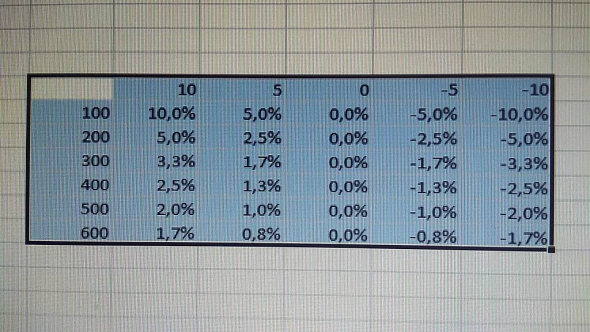

Динамика акций данного бизнеса — мечта долгосрочного спекулянта, если мы посмотрим на цены за последние 3 года, то видим там широкий канал от 15 копеек до 25 копеек, признаться честно, я тоже этот канал время от времени приторговываю, набирая акции ниже 18 копеек и частично разгружая выше 23 копеек.

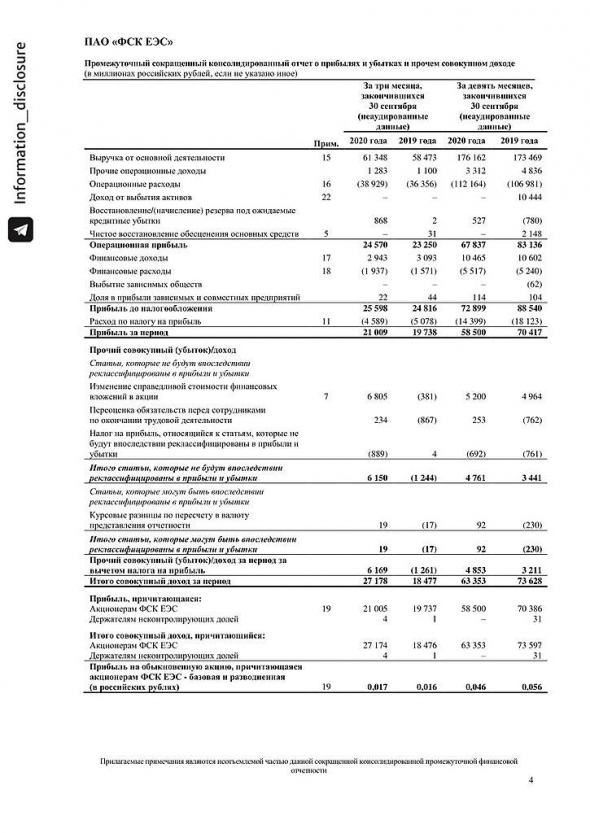

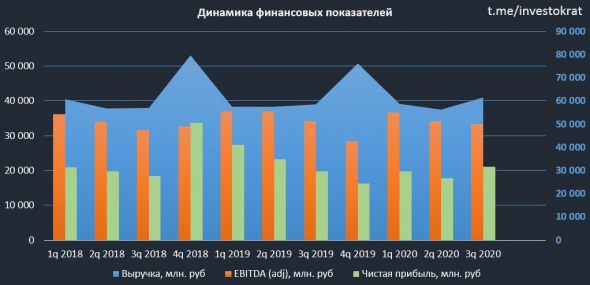

Но давайте теперь взглянем на фундаментальную картину и итоги 9 месяцев:

Выручка выросла на 1,6% г/г до 176,2 млрд. руб.

EBITDA (adj) снизилась на (3,6% г/г) до 104 млрд. руб.

Чистая прибыль снизилась на (0,8% г/г) до 58,5 млрд. руб.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций