ФСК ЕЭС сохраняет дивидендный потенциал - Финам

«ФСК ЕЭС» отчиталась по скорректированной прибыли по МСФО за 9 мес. 2020 года несколько лучше наших ожиданий. Очищенная EBITDA составила, по нашим оценкам, порядка 98,1 млрд руб., что сопоставимо с прошлым годом, при прогнозе 96 млрд руб., а скорректированная прибыль 58,5 млрд руб. (-3% г/г) при прогнозе ~57,7 млрд руб.

Отчетные показатели прибыли за 9м2020 ожидаемо показали снижение: прибыль акционеров сократилась на 17% г/г до 58,5 млрд руб., а EBITDA – на 12% до 98 млрд руб. на фоне сокращения выручки от передачи электроэнергии на 1%, а также опережающего роста операционных расходов (+4,9% г/г).

На позитивной стороне отметим примерно 2х кратный рост выручки от техприсоединения до 4,6 млрд руб.

Капитальные затраты сократились на 15% г/г до 47 млрд руб. В этом году бизнес-план компании предполагает сокращение CAPEX примерно на 22%. Это ослабит давление на денежный поток, позволит снизить чистый долг и поддержать выплату дивидендов. Мы сохраняем прогноз символического повышения дивиденда за этот год до 0,0185 руб., что сейчас предполагает доходность порядка 9%.

Авто-репост. Читать в блоге >>>

| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 253,6 млрд |

| Выручка | 1 378,7 млрд |

| EBITDA | 528,2 млрд |

| Прибыль | 161,3 млрд |

| Дивиденд ао | – |

| P/E | 1,6 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ФСК Россети Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФСК Россети акции

0.12₽ -0.55%

-

Арсений Нестеров, ну угадали, чутка стариковский маразм уже, «а в советские время уу...»

что впрочем не отменяет факта исторического пересиживания мной в фск периода 0.19 -> 0.148 -> 0.22 (2016 — 2020)

помнит мозг инвесторский, что «бывало и дешевле» )

а значит — и будет еще, с некоторой вероятностью опять же

Василий Головачев, наверное стариковский маразм не хуже, чем счастливое невежество недоумков… А история недавняя помнит и 0,49+… и 0,06 тоже помнит.дело-то не в цифре.а в понимании… Арсений Нестеров, ну угадали, чутка стариковский маразм уже, «а в советские времена уу...»

Арсений Нестеров, ну угадали, чутка стариковский маразм уже, «а в советские времена уу...»

что впрочем не отменяет факта исторического пересиживания мной в фск периода 0.19 -> 0.148 -> 0.22 (2016 — 2020)

помнит мозг инвесторский, что «бывало и дешевле» )

а значит — и будет еще, с некоторой вероятностью опять же ФСК ЕЭС. Консолидированный отчет о прибыли и убытке за 2020, 9 месяцев

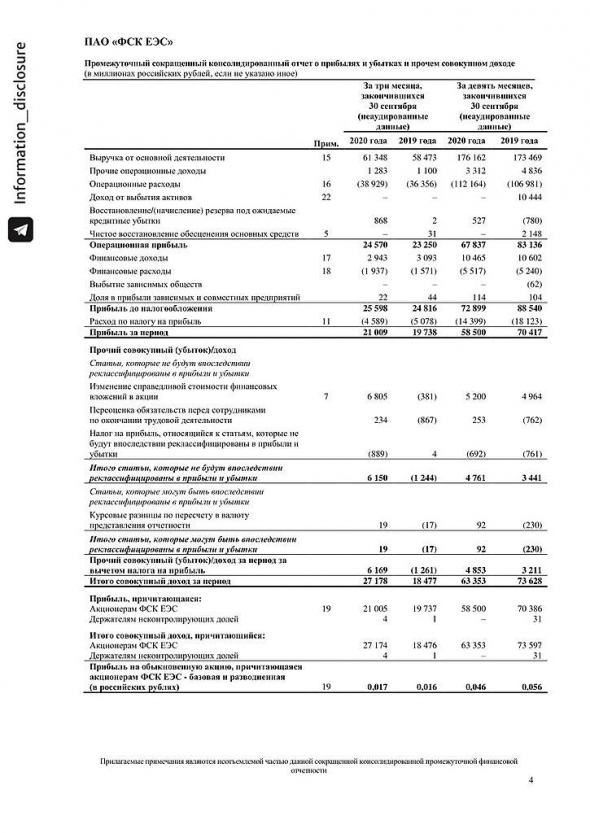

ФСК ЕЭС. Консолидированный отчет о прибыли и убытке за 2020, 9 месяцев

Авто-репост. Читать в блоге >>>

Скорр. чистая прибыль ФСК ЕЭС за 9 мес -0,8%

Скорр. чистая прибыль ФСК ЕЭС за 9 мес -0,8%

Финансовые результаты:

- Выручка: 176,2 млрд руб. (9М2019: 173,5 млрд руб.)

- EBITDA скорр: 104,0 млрд руб. (9М2019: 107,9 млрд руб.)

- Чистая прибыль скорр: 58,5 млрд руб. (9М2019: 59,0 млрд руб.)

- Отпуск электроэнергии из ЕНЭС: 392,6 млрд кВтч (9М2019: 412,3 млрд кВтч)

- Трансформаторная мощность: 352 ГВА (9М2019: 352 ГВА)

- Протяженность линий электропередачи: 148,2 тыс. км (9М2019: 147,5 тыс. км.)

- Количество подстанций (ЕНЭС): 886(9М2019: 944 шт.)

сообщение

Авто-репост. Читать в блоге >>>

бапки е, купить нечего, все какахи выше небес, 0.182 вы где ауу

Василий Головачев, ФСК выше небес? Вы в своём уме? или Вы думаете биржи открылись в день вашего появления на ней? РОССИЯ-ЭЛЕКТРОЭНЕРГЕТИКА-ФСК-МСФО

РОССИЯ-ЭЛЕКТРОЭНЕРГЕТИКА-ФСК-МСФО

27.11.2020 13:16:03

ФСК снизила прибыль по МСФО за 9 месяцев до 58,5 млрд руб., скорр. EBITDA — до 104 млрд руб.

Москва. 27 ноября. ИНТЕРФАКС- Чистая прибыль ПАО «ФСК ЕЭС» (MOEX: FEES) по МСФО за 9 месяцев составила 58,5 млрд руб., снизившись на 16,9% к уровню аналогичного периода 2019 года, следует из отчетности компании.

При этом прибыль за третий квартал этого года увеличилась — с 19,74 млрд руб. до 21 млрд руб.

Как сообщила ФСК в пресс-релизе, скорректированная EBITDA компании за период сократилась на 3,6%, до 104 млрд руб. (показатель за квартал компания не приводит).

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

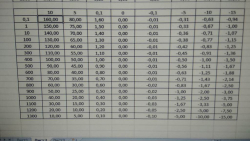

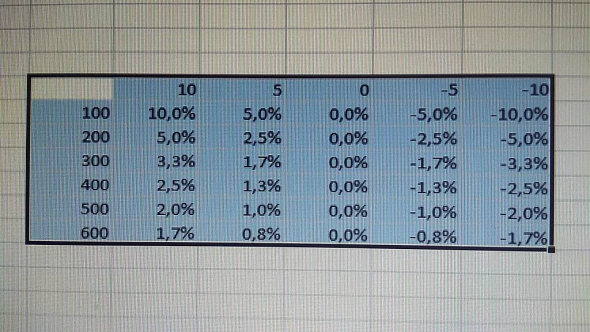

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

… Обсуждаем.

При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

LastChance, совершенно верно. Именно так. Убыточная компания в контексте получения прибыли всегда хуже прибыльной компании при любых ценах.

По другим показателям и даже по совокупности всех показателей она может оказаться значительно лучше. И выбор падёт на неё. Но это уже другой вопрос и другая тема.

P/S/ уважаю способность людей отделять мух от котлет, а зерна от плевел )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

Ок, пишите еще, было интересно))

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

… Обсуждаем.

При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

LastChance, совершенно верно. Именно так. Убыточная компания в контексте получения прибыли всегда хуже прибыльной компании при любых ценах.

По другим показателям и даже по совокупности всех показателей она может оказаться значительно лучше. И выбор падёт на неё. Но это уже другой вопрос и другая тема.

P/S/ уважаю способность людей отделять мух от котлет, а зерна от плевел )

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

1 вариант.

При положительной прибыли:

Е*Пмакс/П. Где Пмакс — максимальная капитализация (можно и среднюю, без разницы, главное нормируем коэффициент капитализации. Можно и не нормировать, но тогда при убытках большие числа, неудобно.)

При отрицательной прибыли:

Е*П/пмакс.

2 вариант (хуже):

При положительной прибыли умножаем прибыль на ранг по капитализации.

При отрицательной прибыли, прибыль делим на ранг по капитализации.

Обсуждаем.

То что при нуле прибыли функция всегда ноль не страшно, такого на практике не бывает.

И еще. При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

Вариант 3. Бонусный.

Работаем с относительной прибылью, дельта=Е-Емин.

Показатель дельта/П.

LastChance, супер. Вы просто голова! Так и надо. Заложенные принципы блюдутся )

Мне казалось, я нечто подобное, вроде даже делал, крутил числители со знаменателями, но к нужному результату недокрутил. А вы смогли. Спасибо.

Применю сей подход еще к ряду показателей. А то сейчас при уходе в отрицательную зону они у меня все становятся равнозначными. А в действительности это не так. И компании с бОльшим убытком (или, например, долгом) относительно приведенной капитализации (или капитала) — хуже, чем компания с меньшим. Правильнее это учитывать, чем не учитывать.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

1 вариант.

При положительной прибыли:

Е*Пмакс/П. Где Пмакс — максимальная капитализация (можно и среднюю, без разницы, главное нормируем коэффициент капитализации. Можно и не нормировать, но тогда при убытках большие числа, неудобно.)

При отрицательной прибыли:

Е*П/пмакс.

2 вариант (хуже):

При положительной прибыли умножаем прибыль на ранг по капитализации.

При отрицательной прибыли, прибыль делим на ранг по капитализации.

Обсуждаем.

То что при нуле прибыли функция всегда ноль не страшно, такого на практике не бывает.

И еще. При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

Вариант 3. Бонусный.

Работаем с относительной прибылью, дельта=Е-Емин.

Показатель дельта/П.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

То есть если Газпром или Лукойл покажет минус 1 млрд прибыли, это хуже, чем минус 1 млрд прибыли у обуви России?

Вообщем, я понял вашу логику, подумаю еще, но вряд ли в этой искусственной функции будет какая то «правдивая оценка» при отрицательной доходности.

Я могу еще понять применительно к одной и той же компании в разные периоды такую оценку, но не к разным компаниям.

В случае отрицательный прибыли, я не буду смотреть только одну капитализацию, она ничего мне не скажет, надо ее с чем-то сравнить, например, с балансовой стоимостью или с прибылью прошлых периодов.

LastChance, неет )

Ни Газпром. Ни Лукойл. Ни обутки.

А компании №1 №2 №3. Это было подчеркнуто условием «при прочих равных»

Иначе ваш/наш мозг непроизвольно притягивает для оценки иные показатели компаний. Включая даже ассоциации и ментальные модели. А это мешает.

… я не буду смотреть только одну капитализацию, она ничего мне не скажет, надо ее с чем-то сравнить, например, с балансовой стоимостью или с прибылью прошлых периодов.

LastChance, всенепременно. С полсотни разных показателей. Рою глубоко )

Но сейчас о конкретном показателе.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

То есть если Газпром или Лукойл покажет минус 1 млрд прибыли, это хуже, чем минус 1 млрд прибыли у обуви России?

Вообщем, я понял вашу логику, подумаю еще, но вряд ли в этой искусственной функции будет какая то «правдивая оценка» при отрицательной доходности.

Я могу еще понять применительно к одной и той же компании в разные периоды такую оценку, но не к разным компаниям.

В случае отрицательный прибыли, я не буду смотреть только одну капитализацию, она ничего мне не скажет, надо ее с чем-то сравнить, например, с балансовой стоимостью или с прибылью прошлых периодов.

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

Не совсем понял условие, в частности чем не устраивает е/p в %. Учитывает любой знак прибыли, функция симметрична относительна 0. Физический смысл показателя к тому же понятен.

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

Убыток в 1млрд для компании стоимостью в триллион — ничтожен. Е/п= -0,1%.

Убыток в 1 млрд для компании стоимостью в 10 млрд существенен: е/п=-10%.

А компании с прибылью 0 равны: 0%, используя только эти два показателя без допгипотез никак в этом случае.

Вроде все логично получилось.

LastChance, кстати огромное количество людей (эксперты, аналитики и иже с ними) мыслят по вашему. Они даже оценивают по ROE )

Но я с такой позицией не согласен.

Есть мысль как формулу запилить? ))

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

И было бы для меня лучше, если бы она стоила еще дешевле )

LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?