Value trap в ФСК ЕЭС

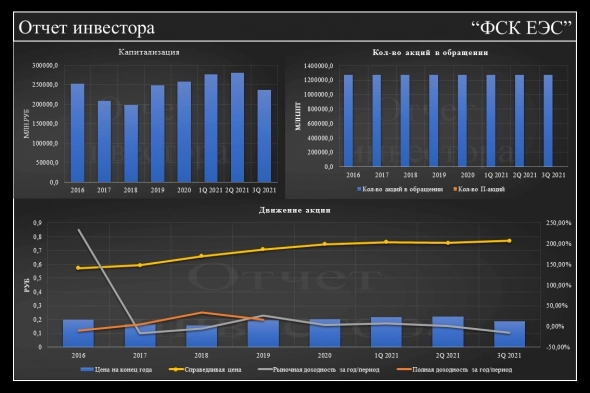

ФСК ЕЭС всю жизнь выглядит дешевой. Стоит всего 3 годовых прибыли и EV/EBITDA=3.

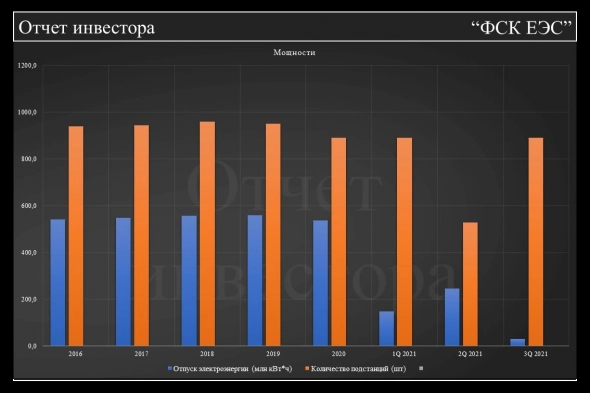

Я пошерстил последние квартальные отчеты и посчитал свободный денежный поток компании.

За последние 12 мес он составил 14,4 млрд руб, что в 4,6 раза ниже чистой прибыли.

Таким образом, при P/E=3, компания имеет к-т p/fcf=15, что уже совсем не дешево.

Причем за последние 3 года

СДП у ФСК только ухудшается.

Собственно вот и причина, по которой дивиденды ощутимо ниже 50% прибыли МСФО.

С другой стороны даже при низком пэйауте, акции могут дать дивдоходность 7-9%.

При ОФЗ которые уже поднялись к 9% и отсутствии перспектив роста у ФСК нельзя сказать что бумага супер привлекательная.

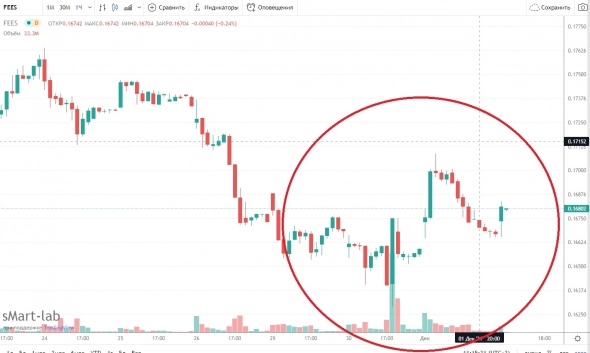

Падение акций на 25% с лета выглядит вполне оправданным с учетом роста процентных ставок.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций