Валовая рентабельность Эталона практически достигла цели на 2024 год - Sberbank CIB

ГК «Эталон» вчера опубликовала финансовую отчетность за 2П20 и провела телефонную конференцию.

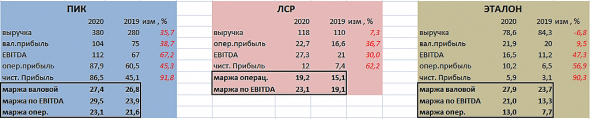

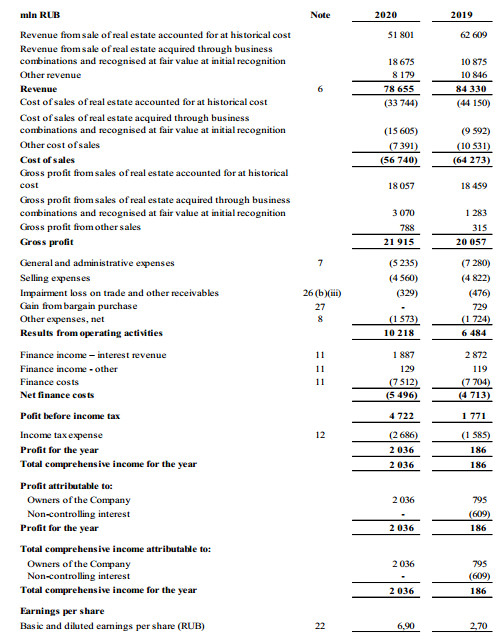

Результаты сами по себе оказались сильными, что позволяет компании подтвердить свой прогноз фиксированных дивидендных выплат в размере 12 руб. на ГДР за отчетный период. Выручка увеличилась на 55% по сравнению с первой половиной года, что свидетельствует о значительном восстановлении с уровня 1П20, на который негативно повлияла пандемия. Рентабельность также улучшилась: показатель валовой прибыли до распределения стоимости приобретения активов (PPA) достиг 33%, что близко к целевому уровню компании 35%, заявленному на 2024 год.

Корначев Федор

Sberbank CIB

Компании удалось получить положительный денежный поток от операционной деятельности, что могло стать неожиданностью для нее самой, т. к. во время «дня инвестора», состоявшегося в ноябре прошлого года, она ожидала этого показателя по итогам 2020 года в зоне отрицательных значений. ГК «Эталон» считает этот уровень валовой рентабельности устойчивым и не рассматривает его как разовое событие. Кроме того, менеджмент не считает, что запланированное расширение деятельности в регионах негативно повлияет на рентабельность, т. к. внутренний целевой показатель валовой рентабельности для этих проектов также составляет 35%. По данным компании, этот целевой показатель будет достигнут за счет тесного сотрудничества с региональными властями, т. е. регионы, заинтересованные в активизации строительства жилья, могут помочь застройщику найти подходящие земельные участки и покрыть часть необходимых расходов на инфраструктуру.

Хотя цены на земельные участки растут, ГК «Эталон» планирует пополнить свой земельный банк в текущем году (соответственно, акционеры одобрили дополнительную эмиссию акций в размере до 30% текущего акционерного капитала в ближайшие два года, при этом не отказавшись от преимущественного права на приобретение этих бумаг). Идея поиска новых земельных участков связана с тем, что компания разработала новый стандартный продукт, способный сократить затраты на строительство, а значит, положительно повлиять на валовую рентабельность (также компания планирует искать незонированные участки). Также значительно усилилась конкуренция, и компания просто не хочет оказаться в числе отстающих. Конкретные проекты, обусловившие необходимость дополнительной эмиссии акций, пока не были озвучены.

В том, что касается влияния повышенной ключевой ставки на ипотеку, компания ожидает, что ставка ипотеки по ее проектам останется в пределах 6,5-7,0%. Программа субсидирования процентной ставки по ипотеке сейчас распространяется практически на 100% продаж в Санкт-Петербурге и на 80% в Москве. По оценке компании, доля субсидированных кредитов для инвестиционных целей (т. e. при покупке более одной квартиры) составляет 15%. По мнению ГК «Эталон», даже отмена или сокращение объемов программы субсидирования не приведет к серьезному изменению рыночных цен. Менеджмент полагает, что темпы роста цен на жилье не превысят ИПЦ больше чем на пару процентных пунктов, т. е. для достижения целевой валовой рентабельности до PPA на 2024 год на уровне 35% компании однозначно придется еще больше оптимизировать затраты. Компания сообщила, что сохраняет целевой показатель отношения общих, коммерческих и административных расходов к выручке на уровне 10% (в 2020 году оно составило 12%, а в 2019 — 14%).

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций