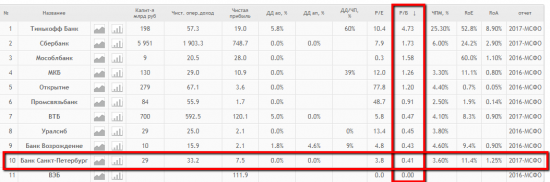

Заметки себеБСП — смотрю в апреле ухудшение мультиков по МСФО. Тарю при падении, если такое будет.

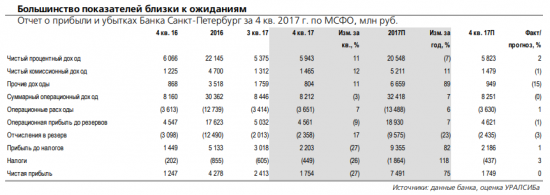

ИНТЕРФАКС — Переход на МСФО 9 увеличит резервы банка «Санкт-Петербург» (MOEX: BSPB) на 2,4 млрд рублей, долю резервов в совокупном кредитном портфеле на 0,7 процентного пункта — до 11,7%, говорится в презентации банка.

Предполагается, что влияние на капитал за счет роста резервов составит 2,4 млрд рублей, за счет переоценки активов — еще 0,8 млрд рублей. Таким образом, капитал банка может сократиться на 3,2 млрд рублей. При этом положительное влияние на капитал окажет отложенный налоговый эффект.

Банк ожидает, что в целом капитал от применения МСФО 9 сократится примерно на 2,5 млрд рублей. «Я ожидаю совокупное влияние на капитал в районе 2,5 млрд рублей», — сообщил зампред банка Константин Баландин в ходе телефонной конференции в четверг.

Он подчеркнул, что более точную оценку влияния МСФО 9 кредитная организация представит в ходе раскрытия финансовых результатов по МСФО за первый квартал 2018 года.

Собственные средства банка на 31 декабря 2017 года по МСФО достигли 70,9 млрд рублей, увеличившись за год на 16,5%. Коэффициент достаточности капитала в соответствии с требованиями Базельского комитета по итогам 2017 года составил 16,7%, капитала первого уровня — 12,4%.

Доля резервов в кредитном портфеле за 2017 год снизилась до 11,0% с 11,2%.

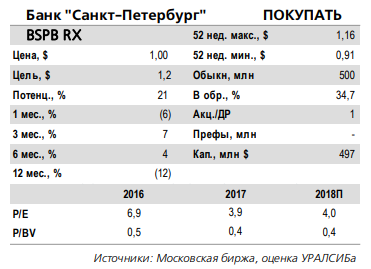

Банк «Санкт-Петербург» по итогам 2017 года занимает 16-е место по размеру активов в рэнкинге «Интерфакс-100», подготовленном «Интерфакс-ЦЭА».

Распадская — классно бы продолжить очистительную панику до 75)

Понять где и как зашортить

Facebook. Следить за новостным нагоном по сливу перс.данных и судебными исками масс.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций