| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 151,2 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,3 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 14,1% |

| Див.доход ап | 0,9% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

Внесите пожалуйста исправления по дивидендам на сайте smart-lab.ru/q/BSPB/dividend/

Внесите пожалуйста исправления по дивидендам на сайте smart-lab.ru/q/BSPB/dividend/ БСП

БСП

Посмотрим, работает ли теханализ?!

По 359,05 поставил стоп-заявку...

Вчера поздно ночью ставил заявку по Татке Зап 631,8 (см. 22 августа 2025, 00.22). Начало набора произошло, ПРОГА пашет! Точность удовлетворяет - пока мин сегодня 631,2!

Авто-репост. Читать в блоге >>> Банк Санкт-Петербург опубликовал МСФО за I полугодие 2025 года:

Банк Санкт-Петербург опубликовал МСФО за I полугодие 2025 года:

— Прибыль ₽24,65 млрд (+1,4% г/г)

— Прибыль за II кв ₽9,1 млрд (–18,8% г/г)

Дивиденды: АО = 16 руб. 61 коп., АП = 0 руб. 22 коп.

Что же, закономерный результат — акции $BSPB пошли ниже.

Уровень 385, о котором говорил в понедельник, был пробит, после чего цена пошла резко вниз — smart-lab.ru/blog/1193717.php

На текущий момент настрой меняется на медвежий — посмотрим за реакцией в зоне 350-365, после чего сделаю обновление.

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

Авто-репост. Читать в блоге >>>

БСП-когда видишь инсайдерские продажи

БСП-когда видишь инсайдерские продажи

Обычно перед отчетом акции растут. Обычно.

Бывает, конечно, что падают, но не на объеме и не на растущем, наполненным надеждами «на Трампа»

Здесь что то не так. Рынок был в целом хорош, а БСП падал в цене и с объемом 18 августа-кто то знал негатив и заранее подготовился

Вполне возможно, что и весь рост за месяц до отчета устроили те же лица, кто примерно знал к чему все идет

Будут ли эти махинации расследовать?

Стоило бы

TRANSLATE with

Авто-репост. Читать в блоге >>> БСПб: полугодовое МСФО и дивиденды

БСПб: полугодовое МСФО и дивиденды

Банк Санкт-Петербург опубликовал полугодовую отчетность по МСФО и рекомендовал к выплате дивиденды в размере 16.61р на акцию.

Обзор июльской отчетности представлен (тут и тут). Итак, главное разочарование рынка — это выплата лишь 30% ЧП МСФО на дивиденды. Напомню старый пост о дивполитике. Отметим, что нормативы достаточности капитала Банк исполняет с лихвой. Однако, по всей видимости, сквозняк в экономике России уже дает первые плоды.

Более значимым, лично я вижу не снижение пэйаута (тем более это лишь промежуточные дивы), но корректировку прогноза.

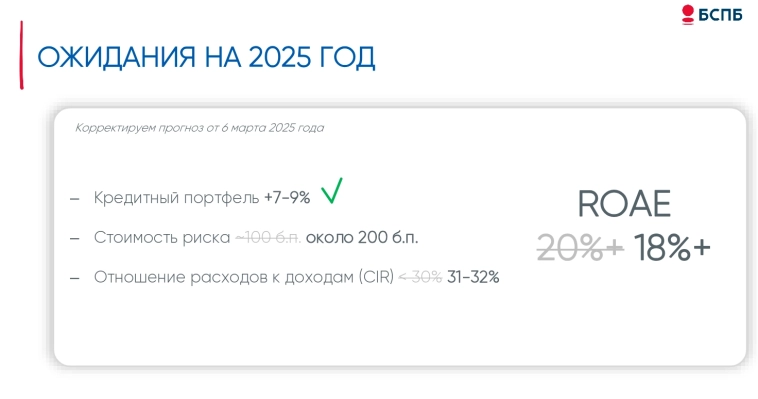

Пройдемся по этой корректировке. 1) Кредиты

Банк прогнозирует рост кредитного портфеля на 7-9%.

При этом, уже с начала года они выросли на 14.2%.

Собственно, надо всегда помнить, насколько конкретно Банк СПб может быть консервативен в своих прогнозах. Кстати о птичках. В июне у Банка резко выросли кредиты (порядка 7% за месяц). Высказывалась гипотеза, что это какой-то крупный рефинанс и все плохо. Нынешние данные это гипотезу, скорее всего, опровергают

Авто-репост. Читать в блоге >>>

#BSPB пристальное внимание на активе сейчас

#BSPB пристальное внимание на активе сейчас

Варианта тут 2 из причин:

➡️Недовольство инвесторов отчетностью, дивидендами, что достаточно противоречиво.

➡️Банальная фиксация на отчете, которая сопровождается техническим фактором.

Мое мнение именно сейчас.

🗣В актив лучше НЕ ЗАХОДИТЬ, встали над поддержкой сейчас, да, но в такие свечи прыгать затея не из лучших. Дождемся проторговки актива и более уверенную формацию.

Если интересно, разберем технически, жду ваши реакции 👍 !

t.me/+6Q2QfEI1JRIyYTcy — мой канал, где новости, аналитика и торговые идеи появляются быстрее, что позволяет принимать решения своевременно. Присоединяйтесь!

Авто-репост. Читать в блоге >>> Отчеты Банка Санкт-Петербург, Аренадаты и Делимобиля, дивиденды Новатэка!

Отчеты Банка Санкт-Петербург, Аренадаты и Делимобиля, дивиденды Новатэка!Разбор главных событий дня на фондовом рынке России.

🏦 БСП объявил дивиденды 16,61 руб. на 1 АО (доходность 4,5%). Уровень выплат около 30% от прибыли за 1 полугодие. Заплатить больше, конечно, могли, но не стали.

Ключевая причина — рост резервирования, который мы наблюдаем в отчетности. Стоимость риска во 2 кв. = 3,4% (!), в 1 кв. COR = 0%. По году помним, что обещают 2%, а это значит, что резервы во 2 пол. 2025 года будут выше, чем в 1 полугодии.

Прибыль 1 кв. 2025 = 15,53 млрд руб., прибыль 2 кв. 2025 = 9,13 млрд руб.

Достаточность капитала Н1.0 = 19,8% (+ прибыль 1 полугодия даст после аудита еще 2,7%). Тут все неплохо.

Я буду пристально следить за следующими отчетами по РСБУ, потенциально текущая цена = 0,75 капитала на конец года, что не дорого.

При этом, банк не бенефициар снижения ставки. И если резервирование во 2-м полугодии будет на уровне 2-го квартала — идея сомнительна.

🖥 Аренадата отчиталась за 1 полугодие — выручка упала на 42%.

Авто-репост. Читать в блоге >>>

акции банка «Санкт-Петербург»

акции банка «Санкт-Петербург»

упали на 6% после объявления дивидендов по итогам первого полугодия 2025 года.

Котировки негативно отреагировали на рекомендацию совета директоров выплатить дивиденды в размере 16,61 рубля на обыкновенную акцию и 0,22 рубля на привилегированную.

Аналитик «Цифра брокер» Дмитрий Вишневский считает, что падение акций на 6% — это чрезмерная реакция рынка, и есть потенциал для восстановления на 5–7% в горизонте 1–3 месяцев по мере стабилизации качества кредитного портфеля.

Авто-репост. Читать в блоге >>>

2. Об уменьшении уставного капитала ПАО «Банк «Санкт-Петербург» путем погашения приобретенных обществом акций.

---

у них разве осталось что ...

Efan, дивиденды выплачены на 442 млн. шт. акций, а в наличии их 445 млн. шт., так что гасить могут 3 млн. шт., что составляет 0,69% уставного капитала. Немного, конечно, но уж как есть.

🏦БСПБ – итоги 1П25 по МСФО, разочаровали инвесторов дивидендами

🏦БСПБ – итоги 1П25 по МСФО, разочаровали инвесторов дивидендами

🏦Банк Санкт-Петербург – итоги 1П25 по МСФО🔴Выручка – 50,8 млрд руб. (+13.9% г/г)

❗️Чистая прибыль – 24,7 млрд руб. (+1,4% г/г)

❗️2К25 подвёл: (-41% кв/кв) и (-19% г/г)🔴NIM — 7,4% за 1П25 и 7,2% во 2К25 — хорошая маржа

🔴ROE — 24%, ❗️2К25 — 17%

🔴CIR — 24,3% за 1П25 и 26% во 2К25 — хороший уровень расходов к доходам🔴Операционные расходы: 12,3 млрд (+7,6% г/г)

❗️2К25: 6,6 млрд (+20,6%)

❗️Расходы на резервы: 6,8 млрд за 1П против 3,1 млрд годом ранее → рост более чем в 2 раза.

🔴CoR 1П25 — 1,7%, ❗️но 2К25 — 3,41%🔴Достаточность капитала:

H1.0 = 19,8%, H1.2 = 16,7% — запас прочности всё еще отличный, но за квартал упали с 22,2% и 19,5%.❗️Наблюдательный совет Банка «Санкт-Петербург» рекомендовал направить на дивиденды 30% чистой прибыли (вместо желаемых 50%) за 1 полугодие 2025 года по МСФО

🏦BSPB -6% 🔽за день

🗣Считаю, что падение связано не столько с самим отчётом, сколько с разочарованием инвесторов по дивидендам. По РСБУ уже было видно, что портфель ухудшается, расходы растут, темпы выручки замедляются. Если бы направили 50% прибыли на дивиденды, реакция рынка была бы мягче. Долю чуть увеличу — позиция у меня небольшая.

Авто-репост. Читать в блоге >>>

Efan,

это все ересь рекламно-банковская.

смотри вкупе, на динамику выручка/прибыль по годам и тогам сам поймешь, шо банк уже не растет, а...

Марэк, по метрикам полугодия он лучше сбера. вот если бы сказал про сбер то так можно с натяжкой сказать но бспб.

в млрд руб 01.07.2025 01.04.2025 01.01.2025 изменение с начала квартала изменение с начала года

Кредитный портфель до вычета резервов 857.8 760.4 751.0 +12.8% +14.2%

Корпоративный кредитный портфель 682.0 589.0 587.9 +15.8% +16.0%

если ты считаешь что он не растет то я вообще в ауте. то что тогда рост.

и банк прибыль может прятать годами на нее я бы в оценке роста не стал обращать внимания. потому как в один прекрасный момент они могут ее сделать 0 а потом сделать иксы.

Марэк, для таких как ты банк даже спецом привел табличку

Рентабельность капитала (ROE) 24.0% 27.0% 17.0% 30.1% 24.2%

Прибыль на 1 обыкнов...

Efan,

это все ересь рекламно-банковская.

смотри вкупе, на динамику выручка/прибыль по годам и тогам сам поймешь, шо банк уже не растет, а уперся в потолок своего развития в 2024г.

А сейчас начало стагнации банка, в лучшем случае если будет как на прежнем уровне.

Efan,

БСП уже торгуется по 1 Капиталу, так как концу 2025г Капитал БСП еще уменьшится.

Соответственно дивы будут на ~30% меньше чем по ит...

Марэк, для таких как ты банк даже спецом привел табличку

Рентабельность капитала (ROE) 24.0% 27.0% 17.0% 30.1% 24.2%

Прибыль на 1 обыкновенную акцию, руб. 55 55 20 35 25

Акционерный капитал на 1 обыкновенную акцию, руб.

(* с учетом выплаты дивидендов) 478 421 478 457* 421

мало того

в млрд руб 01.07.2025 01.04.2025 01.01.2025 изменение с начала квартала изменение с начала года

Акционерный капитал 212.9 217.0 201.4 -1.9% +5.7%

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций