Итог один. У Аэрофлота за 2019г убыток.

Временно прикупил, по 100 руб продам.

| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 221,4 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 40,2 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,2 |

| P/BV | 5,7 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| 04/03 Отчет по МСФО за 12 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

55.68₽ -0.02%

-

Аэрофлот. Высота 93,8. Полёт нормальный.

Аэрофлот-пожалуй одна из самых неоднозначных компаний на нашем рынке.

С одной стороны-крупнейший авиаперевозчик России. Рейсы в 52 страны мира. Из 146 пунктов назначения -только 52 находятся в России. В парке-Боинги и Эрбасы (199 из 247-остальные Супер-джеты). Средний возраст-4,5 года (ни о чём для авиации). Это глобальная авиакомпания.

Его регулярно прибыльный дискаунтер с моно-парком Боингов Победа, чей средний возраст парка-2,5 года (тут самое время сказать-ВАУ!!! для самолёта-это всё равно как новая машина с автосалона только уже обкатанная).

С другой стороны-компания больше всех (наверное) страдающая от игр нашего правительства с рублём и ценами на нефть. Ибо искусственное занижение курса рубля, в чём не без оснований нас обвиняют наши заокеанские «партнёры», столь выгодное в деле ограбления собственных граждан, вот именно для Аэрофлота выходит боком.

Собирая рублёвую выручку компания вынуждена переплачивать за заправки в иностранных портах. За лизинг Эрбасов и Боингов. За командировочные пилотам. За ремонты и обслуживание. Короче-за всё, что оплачивается в валюте. Отсюда ещё одна глобальная флотовская проблема-невозможность обеспечить достойную оплату пилотов и вызванная этим утечка рук. Достойную не с точки зрения средней российской зарплаты (три ха-ха) а сточки зрения глобальной конкуренции.

читать дальше на смартлабе

Сергей Нагель, в целом нормально, только у вас небольшая ошибка: курс в России плавающий. Доказательство этого служит громадные колебания на каждый чих от Трампа по поводу санкций. Твитнул Трамп, что неплохо было новые санкции — рубль рухнул. Цена на нефть подросла — рублик окреп.

Аэрофлот. Высота 93,8. Полёт нормальный.

Аэрофлот. Высота 93,8. Полёт нормальный.

Аэрофлот-пожалуй одна из самых неоднозначных компаний на нашем рынке.

С одной стороны-крупнейший авиаперевозчик России. Рейсы в 52 страны мира. Из 146 пунктов назначения -только 52 находятся в России. В парке-Боинги и Эрбасы (199 из 247-остальные Супер-джеты). Средний возраст-4,5 года (ни о чём для авиации). Это глобальная авиакомпания.

Его регулярно прибыльный дискаунтер с моно-парком Боингов Победа, чей средний возраст парка-2,5 года (тут самое время сказать-ВАУ!!! для самолёта-это всё равно как новая машина с автосалона только уже обкатанная).

С другой стороны-компания больше всех (наверное) страдающая от игр нашего правительства с рублём и ценами на нефть. Ибо искусственное занижение курса рубля, в чём не без оснований нас обвиняют наши заокеанские «партнёры», столь выгодное в деле ограбления собственных граждан, вот именно для Аэрофлота выходит боком.

Собирая рублёвую выручку компания вынуждена переплачивать за заправки в иностранных портах. За лизинг Эрбасов и Боингов. За командировочные пилотам. За ремонты и обслуживание. Короче-за всё, что оплачивается в валюте. Отсюда ещё одна глобальная флотовская проблема-невозможность обеспечить достойную оплату пилотов и вызванная этим утечка рук. Достойную не с точки зрения средней российской зарплаты (три ха-ха) а сточки зрения глобальной конкуренции.

читать дальше на смартлабе

2,6877 руб. на акцию

Хорошо ;-) Первая часть марлезонского балета отыграна:

smart-lab.ru/forum/AFLT/page136/#comment9764391

Жду продолжения ;-)))

3way_banana_split,

Вы трезво подумайте, нефть вниз пошла, летный сезон начинается, рубль по сравнению с 31.12.18 укрепился + роялти. На ожиданиях бумага может расти.

Алексей Саныч, все отыгранное рублем спускается в унитаз. Цены на топливо будут расти. Керосин такой же как бензин. Дали зеленый свет на рост тарифа, нефть в перспективе пойдет вверх это месяц полтора (по прогнозам). ЖКХ и т.д. тоже тариф с 1.06 дорожает. Вообщем Медведев разгоняет инфляцию. Я не вижу позитива. Жду дальнейшего снижения цены на 4-5 рублей.

Суриков Дмитрий,

Может быть, держу в портфеле, не могу продать, так как в минус бумаги не продаю, а продать надо по второму моему правилу ДД меньше 5 процентовмогут и вытащить его, сколько наблюдаю, против рынка ходит. Брал по 101, сейчас уже 99 (добирал около 90).

Алексей Саныч, там видишь еще сейчас, все больше и больше влезает государство не дает в прибыль работать флоту. Все больше и больше убыточных рейсов или в 0 с каждым годом. Так на дальний восток запретили поднимать цены в сезон отдыха, какие то программы билетов за пол цены и т.п. И они так паразитировать будут еще года 2 пока кто то не скажет им хватит нам надо зарабатывать деньги.

2,6877 руб. на акцию

Хорошо ;-) Первая часть марлезонского балета отыграна:

smart-lab.ru/forum/AFLT/page136/#comment9764391

Жду продолжения ;-)))

3way_banana_split,

Вы трезво подумайте, нефть вниз пошла, летный сезон начинается, рубль по сравнению с 31.12.18 укрепился + роялти. На ожиданиях бумага может расти.

Алексей Саныч, все отыгранное рублем спускается в унитаз. Цены на топливо будут расти. Керосин такой же как бензин. Дали зеленый свет на рост тарифа, нефть в перспективе пойдет вверх это месяц полтора (по прогнозам). ЖКХ и т.д. тоже тариф с 1.06 дорожает. Вообщем Медведев разгоняет инфляцию. Я не вижу позитива. Жду дальнейшего снижения цены на 4-5 рублей.

Суриков Дмитрий,

Может быть, держу в портфеле, не могу продать, так как в минус бумаги не продаю, а продать надо по второму моему правилу ДД меньше 5 процентовмогут и вытащить его, сколько наблюдаю, против рынка ходит. Брал по 101, сейчас уже 99 (добирал около 90).

2,6877 руб. на акцию

Хорошо ;-) Первая часть марлезонского балета отыграна:

smart-lab.ru/forum/AFLT/page136/#comment9764391

Жду продолжения ;-)))

3way_banana_split,

Вы трезво подумайте, нефть вниз пошла, летный сезон начинается, рубль по сравнению с 31.12.18 укрепился + роялти. На ожиданиях бумага может расти.

Алексей Саныч, все отыгранное рублем спускается в унитаз. Цены на топливо будут расти. Керосин такой же как бензин. Дали зеленый свет на рост тарифа, нефть в перспективе пойдет вверх это месяц полтора (по прогнозам). ЖКХ и т.д. тоже тариф с 1.06 дорожает. Вообщем Медведев разгоняет инфляцию. Я не вижу позитива. Жду дальнейшего снижения цены на 4-5 рублей. 3way_banana_split, ещё самое интересное впереди. Через месяц увидим на сколько им поможет турпоток)

3way_banana_split, ещё самое интересное впереди. Через месяц увидим на сколько им поможет турпоток)

Вы трезво подумайте, нефть вниз пошла, летный сезон начинается, рубль по сравнению с 31.12.18 укрепился + роялти. На ожиданиях бумага может расти.

Алексей Саныч, ммм… так я, вроде, трезво и рассуждаю ;-) В рассиянии цена на нефть очень слабо коррелирует с ценой на топливо из-за акцизов и сборов, летний сезон может и слабо пройдет — дело не в цене на билеты, а в отсутствии денег на отдых, доллар за последнии 2 дня подорожал на рубль и это, как Вы понимаете, не предел. В общем, спорить сиысла нет — время покажет. Снижение нефти оказало положительное влияние на акции Аэрофлота - КИТ Финанс Брокер

Снижение нефти оказало положительное влияние на акции Аэрофлота - КИТ Финанс Брокер

«Аэрофлот» отчитался ожидаемо слабо.

Котировки показывают положительную динамику в связи с тем, что многие участники рынка закрывали короткие позиции после публикации отчёта. Как говорится: «покупай на слухах — продавай на фактах». Многие ожидали плохой отчёт из-за роста цен на авиационный керосин, который в свою очередь вырос из-за положительной динамики нефтяных котировок.

Дополнительным фактом, оказавшим положительное влияние на котировки «Аэрофлота», стали падающие цены на нефть, которые могут привести к снижению цен на авиационное топливо и соответственно к сокращению операционных расходов.

Баженов Дмитрий

КИТ Финанс Брокер

читать дальше на смартлабе

2,6877 руб. на акцию

Хорошо ;-) Первая часть марлезонского балета отыграна:

smart-lab.ru/forum/AFLT/page136/#comment9764391

Жду продолжения ;-)))

3way_banana_split,

Вы трезво подумайте, нефть вниз пошла, летный сезон начинается, рубль по сравнению с 31.12.18 укрепился + роялти. На ожиданиях бумага может расти. Аэрофлот - СД рекомендовал дивиденды 2,6877 руб/ао

Аэрофлот - СД рекомендовал дивиденды 2,6877 руб/ао

Совет директоров Аэрофлота рекомендовал:

2. Одобрить и рекомендовать предстоящему 25 июня 2019 года очередному годовому Общему собранию акционеров ПАО «Аэрофлот» утвердить распределение суммы 64 910,34 тыс. рублей из нераспределенной прибыли прошлых лет в качестве дополнительного источника на выплату дивидендов ПАО «Аэрофлот» по итогам 2018 финансового года.

1. Одобрить и рекомендовать предстоящему 25 июня 2019 года очередному годовому Общему собранию акционеров ПАО «Аэрофлот» выплатить в порядке, предусмотренном действующим законодательством Российской Федерации в срок до 09 августа 2019 года дивиденды по акциям ПАО «Аэрофлот» по результатам 2018 финансового года в размере 2,6877 рублей на одну акцию в денежной форме, в общей сумме 2 856 500,00 тысяч рублей.

читать дальше на смартлабе Предполагаемая чистая прибыль Аэрофлота в 2019 году составит 10-20 млрд рублей - Атон

Предполагаемая чистая прибыль Аэрофлота в 2019 году составит 10-20 млрд рублей - Атон

Результаты за 1К19 по МСФО: смешанные, сильное влияние нового стандарта МСФО

Операционный лизинг в настоящее время полностью консолидирован на балансе Аэрофлота в виде валового долга в сумме 646 млрд руб., что подразумевает чистый долг / EBITDA на уровне 4.2х — лучше, чем мы ожидали. Доходность RPK и CASK без учета расходов на топливо показали относительно неплохую динамику в 1К19, несмотря на слабый рубль. Мы прогнозируем, что EBITDA в 2019 составит 140 млрд руб., что подразумевает EV / EBITDA 5.0x, но высокий левередж делает этот показатель оценки неинформативным. Мы рассматриваем мультипликатор P/E как единственный разумный коэффициент для оценки акций, но прогнозировать чистую прибыль за 2019 на основе показателей МСФО за 1К19 очень сложно, так как они очень волатильны и зависят от многих внешних факторов. Мы предполагаем, что чистая прибыль в 2019 составит 10-20 млрд руб., что соответствует P/ E 5.0х-10х. Даже по нижней границе, оценка компании не выглядит особо дешево. Тем не менее все негативные события для Аэрофлота, по-видимому, учтены в цене, и возможно умеренное восстановление на фоне предстоящего летнего сезона, падения цен на нефть и значительного роста пассажирооборота. Мы подтверждаем Нейтральный рейтинг по бумаге.

читать дальше на смартлабе С дивидендной точки зрения Аэрофлот не является привлекательной историей - ИК QBF

С дивидендной точки зрения Аэрофлот не является привлекательной историей - ИК QBF

«Аэрофлот» представил отчетность по МСФО за 1 квартал 2019.

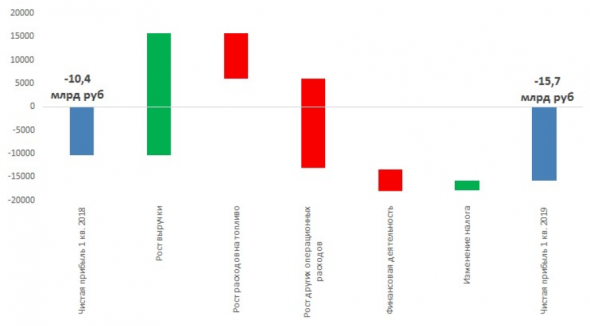

Выручка компании выросла за первые 3 месяца 2019 года на 23,3% г/г. Ключевой вклад в позитивную динамику внесло увеличение количества пассажиров, благодаря чем выручка от пассажирских перевозок составила 119,2 млрд. руб. (+23,1% г/г). Показатель EBITDA продемонстрировал положительное изменение на 22,5% г/г до 21,2 млрд. руб. в связи с ростом амортизационных отчислений. Рентабельность по EBITDA за прошедший квартал снизилась на 10 базисных пунктов до 15,3%. Чистый убыток увеличился на 51,2% к 1 кварталу 2018 года до 15,7 млрд. руб. Существенное давление на чистую прибыль оказали возросшие топливные расходы.

31 мая состоится заседание совета директоров, где будет принято решение по выплате дивидендов по итогам 2018 года. Если компания будет придерживаться постановления Правительства о выплате 50% чистой прибыли в качестве дивидендов, то дивидендная доходность составит лишь 2,8% к цене закрытия 30 мая (в абсолютном значении 2,572 руб. на акцию).

читать дальше на смартлабе

2,6877 руб. на акцию

Хорошо ;-) Первая часть марлезонского балета отыграна:

smart-lab.ru/forum/AFLT/page136/#comment9764391

Жду продолжения ;-))) Чистая прибыль по РСБУ «Аэрофлота» в прошлом году составила 2,796 млрд

Чистая прибыль по РСБУ «Аэрофлота» в прошлом году составила 2,796 млрд

руб., по МСФО — 5,713 млрд руб.

Дивидендная политика компании предполагает выплату не менее 25% от чистой

прибыли по МСФО. По итогам работы в 2017 году компания в соответствии с

директивой правительства направила на дивиденды 50% от прибыли по стандартам

РСБУ — всего 14,2 млрд руб. Годом ранее группа получила рекордную

консолидированную чистую прибыль в размере 38,8 млрд руб. и выплатила в качестве

дивидендов также половину суммы.

«Аэрофлот» — крупнейшая авиакомпания в РФ, входит в одноименную группу, которая

также объединяет «Россию» (средний сегмент), низкобюджетную «Победу» и

работающую на Дальнем Востоке «Аврору». Основной акционер «Аэрофлота» -

Росимущество (51,2%), пакетом в 3,5% владеет госкорпорация «Ростех», 5,1%

принадлежит физлицам, 0,1% — менеджменту компании, 35,7% — у институциональных

инвесторов, еще 4,3% составляют пакет казначейских акций.

© Interfax 15:15 31.05.2019

© Interfax 15:15 31.05.2019

РОССИЯ-АЭРОФЛОТ-ДИВИДЕНДЫ-РЕКОМЕНДАЦИЯ

СД Аэрофлота рекомендовал выплатить за 2018 г. 2,6877 руб. на акцию

Москва. 31 мая. ИНТЕРФАКС — Совет директоров ПАО «Аэрофлот — Российские

авиалинии» (MOEX: AFLT) рекомендовал утвердить дивиденды по итогам работы

компании в 2018 году в размере 2,6877 руб. на акцию (в общей сумме 2,8565 млрд

руб.), говорится в сообщении перевозчика.

Кроме того, акционерам предлагается распределить 64 млн 910,34 тыс. руб. из

нераспределенной прибыли прошлых лет «в качестве дополнительного источника на

выплату дивидендов по итогам 2018 г.».

> Акции Аэрофлота интересны для диверсифицированного портфеля - Промсвязьбанк

Акции Аэрофлота интересны для диверсифицированного портфеля - Промсвязьбанк

Сегодня корпоративную отчетность по МСФО за 1 кв. 2019 г. представила компания «Аэрофлот».

С начала этого года компания перешла на формат предоставления отчетности МСФО 16, и изменение формата вносит некоторую сложность в сравнении текущих показателей по отношению к результатам за прошлый период.

Выручка компании продолжает расти темпами, соответствующими стратегии, и по итогам 1 кв. 2019 г. выручка прибавила 23,3%, достигнув 138 млрд руб. (пассажиропоток увеличился на 16,2%). Показатель EBITDA, рассчитанный уже по новому формату) вырос на 21,2%, в то же время убыток за период увеличился на 51,2% (в целом в рамках прогнозов).

Рост операционных расходов компании составил 25% (больше темпов роста выручки). Значительную роль в общем увеличении OPEX сыграл рост расходов на авиатопливо (+28,4%). При этом отметим, что с начала текущего года цены на авиакеросин в аэропортах РФ перестали расти, и по итогам апреля средняя цена снизилась от уровней с начала года на 1,9%.

читать дальше на смартлабе «Аэрофлот» сохраняет дивидендную политику

«Аэрофлот» сохраняет дивидендную политику

«Аэрофлот» планирует выплатить дивиденды по итогам 2018 года в соответствии с действующей дивидендной политикой, сообщил эмитент в ходе конференции по итогам 1 квартала 2019 года.

«Аэрофлот» уже несколько лет направляет на выплаты дивидендов 50% от чистой прибыли.

Прибыль «Аэрофлота» по МСФО за 2018 год снизилась на 75,2% — до 5,713 млрд рублей.

www.finam.ru/analysis/newsitem/aeroflot-soxranyaet-dividendnuyu-politiku-20190531-140455/

Если объявят дивы, то дальний фьюч это учтет — идейка для размышления :)

Yougin Levakov, фьюч еще учитывает и ключевую ставку и дни до экспирации, которые в формуле справедливой цены добавляют interest payable к цене фьюча. В нашем случае на сент фьюч это примерно 93х112х(7.75/360)=2.24р, что примерно рано ожидамых (мною :-)) дивов 2.69р, посему сентябрьский фьюч и стоит немного дешевле спота. Вобщем, с учетом комиссий итп арбитража не будет :-) К тому же, 14 июня — заседалово ЦэБэ и что избушки, походу, «тянут» к уменьшению ставки.

Рост расходов Аэрофлота обусловлен увеличением затрат на топливо и обслуживание воздушных судов — Промсвязьбанк

Аэрофлот в I квартале нарастил чистый убыток по МСФО на 51%, до 15,8 млрд руб., при росте выручки на 23%

Аэрофлот в I квартале 2019 года нарастил чистый убыток по МСФО на 51,2% по сравнению с показателем того же периода 2018 года, до 15,8 млрд руб., говорится сообщении компании. Показатель EBITDA Аэрофлота за отчетный период составил 21,3 млрд руб (+21,2%). Выручка группы в первом квартале выросла на 23,3%, до 138 млрд руб.

При росте выручки на 23,3% операционные расходы компании выросли на 25%. Основной рост расходов был связан с увеличением затрат на топливо и обслуживание воздушных судов. Опережающий рост расходов по сравнение с выручкой стал причиной более слабого роста EBITDA и увеличения чистого убытка.

Промсвязьбанк

читать дальше на смартлабе

stanislava, Так и получается, что количество иностранных судов растёт и, соответственно, в валюте затраты увеличиваются на их обслуживание. А тут ещё и рубль ослаб…

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций