Если без бумажной прибыли/рисования отчетности Системой, то по итогам 2019г. АФК Система снова получит убыток, также как и по итогам 2018г.

Марэк, а вы денежный поток видели до изменения оборотного капитала?

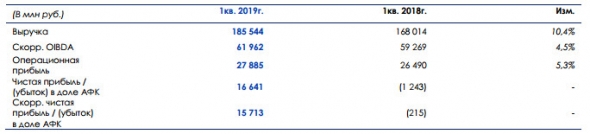

64 млрд за 3 мес., а капитализация 89 млрд.

денежный поток пририсовать сложно!

А за 2018 год 269 млрд.!

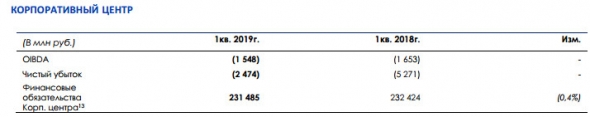

Роман Ранний, на мой взгляд бумага дохнет. Прибыль падает, долг растет, активы уменьшаются. Особо понравились процентные расходы которые в 50 раз больше чистой прибыли. Уржаться. Хотите играть в рулетку — ваше дело.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций