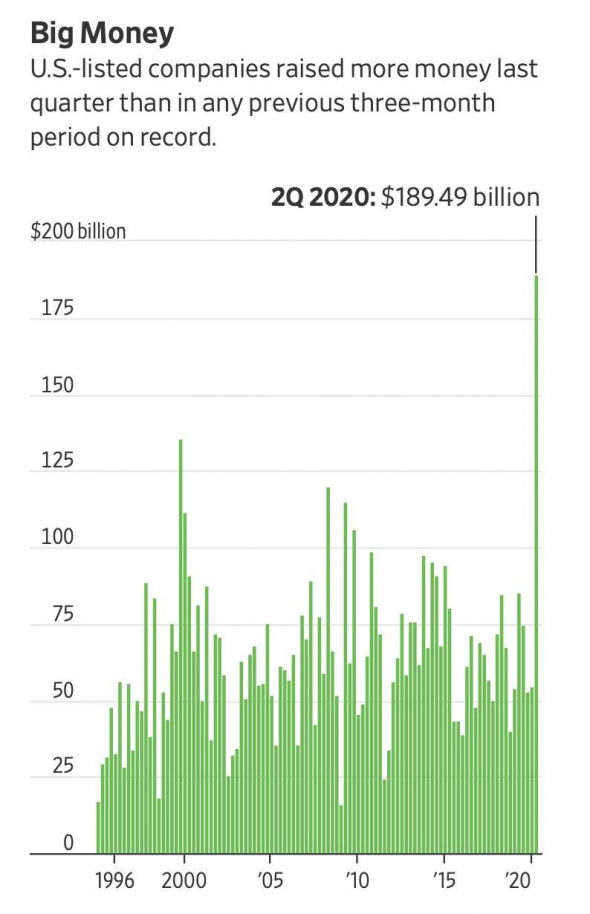

Участвуем в IPO nCino

Компания nCino подала заявку на IPO, которое состоится 14 июля 2020. Желающие участвовать пишите в личку

Объем размещения — $175,3 млн ($22-$24)

Капитализация на IPO — $2,051 млрд

Андеррайтеры размещения — BofA Securities/ Barclays Capital/ KeyBanc Capital Markets/ SunTrust Robinson Humphrey

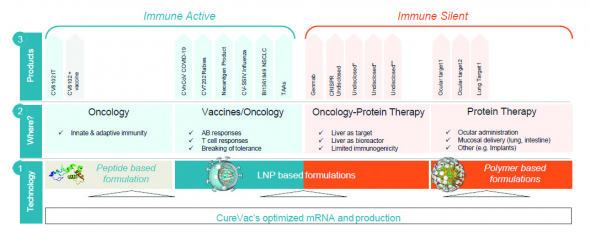

nCino — поставщик облачного ПО для финансовых учреждений. ПО представляет собой платформу, которая охватывает различные направления бизнеса. Решение компании — это операционная система nCino Bank, которая оцифровывает, автоматизирует и оптимизирует неэффективные и сложные процессы, также использует анализ данных и искусственный интеллект, то есть позволяет финансовым учреждениям более эффективно подключать новых клиентов, выдавать кредиты и управлять всем жизненным циклом кредита, открывать депозитные и другие счета и так далее.

nCino имеет разнообразную клиентскую базу, начиная от глобальных финансовых учреждений, таких как Bank of America, Barclays, Santander Bank и TD Bank, до корпоративных банков, таких как KeyBank, Allied Irish Bank, Truist Bank и US Bank и другие. На конец 2020ФГ компания обслуживала более 290 финансовых учреждений, которые использовали систему nCino Bank. Также 890 учреждений используют решение для анализа портфеля (в 2020ФГ компания приобрела компанию Visible Equity).

Авто-репост. Читать в блоге

>>>

Quhuo Limited

Quhuo Limited