Результаты размещения ОФЗ-ПД № 26224RMFS и № 26227RMFS 10.04.2019г. на 137,138 млрд руб

Дата публикации: 10.04.2019 14:23

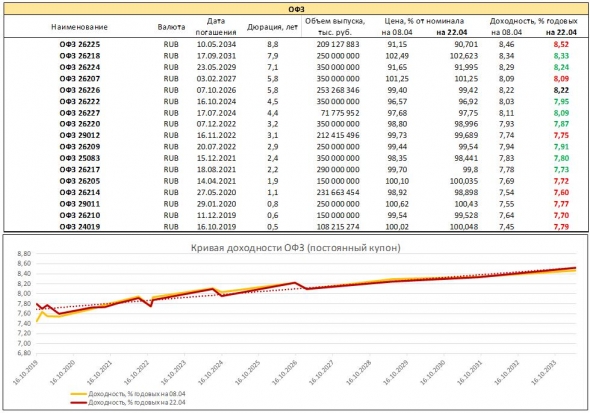

Минфин России информирует о результатах проведения 10 апреля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 г.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – 86,765 млрд. рублей;

— объем спроса – 109,582 млрд. рублей;

— размещенный объем выпуска – 86,765 млрд. рублей;

— выручка от размещения – 81,314 млрд. рублей;

— цена отсечения – 91,2600% от номинала;

— доходность по цене отсечения – 8,35% годовых;

— средневзвешенная цена – 91,3359% от номинала;

— средневзвешенная доходность – 8,34% годовых.

Дата публикации: 10.04.2019 16:58

Минфин России информирует о результатах проведения 10 апреля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26227RMFS с датой погашения 17 июля 2024 г.

Итоги размещения выпуска № 26227RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 82,630 млрд. рублей;

— размещенный объем выпуска – 50,373 млрд. рублей;

— выручка от размещения – 49,303 млрд. рублей;

— цена отсечения – 97,5340% от номинала;

— доходность по цене отсечения – 8,14% годовых;

— средневзвешенная цена – 97,5929% от номинала;

— средневзвешенная доходность – 8,13% годовых.

www.minfin.ru/ru/document/#

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций