Максим Лебедев, когда коррекция в офз? Сегодня в ночь? Или с понедельника?

Дмитрий, да хрен его кто знает… а если они договорятся и разрешат нерезидентам вцвет заходить? тогда еще рванут офз вверх

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.7 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.35 | 90.998 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.87 | 90.85 | 62.33 | 33.56 | 2026-04-22 | |

| ОФЗ 26251 | 14.9% | 4.6 | 500 000 | 3.58 | 83.967 | 49.19 | 40.08 | 2026-03-04 | |

| ОФЗ 26230 | 14.7% | 13.2 | 449 489 | 6.87 | 61.701 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.07 | 91.37 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26245 | 15.0% | 9.7 | 750 000 | 5.49 | 87.303 | 59.84 | 36.82 | 2026-04-08 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.32 | 87.3 | 61.08 | 21.14 | 2026-05-27 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.44 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 26235 | 14.9% | 5.1 | 533 817 | 4.23 | 70.025 | 29.42 | 21.5 | 2026-03-18 | |

| ОФЗ 26248 | 14.9% | 14.3 | 1 000 000 | 6.50 | 87.112 | 61.08 | 18.79 | 2026-06-03 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.05 | 86.291 | 59.84 | 11.51 | 2026-06-24 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.60 | 58.25 | 35.4 | 10.89 | 2026-06-03 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.50 | 72.875 | 34.41 | 0 | 2026-01-28 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.052 | 28.42 | 10.93 | 2026-05-20 | |

| ОФЗ 26249 | 15.0% | 6.4 | 500 000 | 4.57 | 85.971 | 54.85 | 10.55 | 2026-06-24 | |

| ОФЗ 26246 | 15.0% | 10.2 | 1 000 000 | 5.58 | 86.99 | 59.84 | 41.43 | 2026-03-25 | |

| ОФЗ 26225 | 15.0% | 8.3 | 497 974 | 5.75 | 65.798 | 36.15 | 13.9 | 2026-05-20 | |

| ОФЗ 26207 | 14.2% | 1.0 | 370 300 | 0.96 | 94.88 | 40.64 | 39.08 | 2026-02-04 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.48 | 73.772 | 48.87 | 15.04 | 2026-06-03 | |

| ОФЗ 26242 | 14.8% | 3.6 | 529 357 | 2.99 | 85.61 | 44.88 | 36.25 | 2026-03-04 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.40 | 61.89 | 34.9 | 32.22 | 2026-02-11 | |

| ОФЗ 26244 | 14.9% | 8.2 | 750 000 | 5.09 | 85.157 | 56.1 | 38.84 | 2026-03-25 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.77 | 81.887 | 33.41 | 24.42 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.2 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29 CNY (CNY) | 5.4% | 3.1 | 12 000 | 2.85 | 101.85 | CNY141.37 | CNY916.49696 | 2026-03-04 | |

| ОФЗ 33 CNY (CNY) | 6.3% | 7.4 | 8 000 | 5.87 | 104.9 | CNY352.88 | CNY1069.210015 | 2026-06-10 | |

| ОФЗ 26221 | 14.9% | 7.2 | 396 269 | 5.13 | 70.586 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 26219 | 14.5% | 0.6 | 362 077 | 0.62 | 96.29 | 38.64 | 28.24 | 2026-03-18 | |

| ОФЗ 26212 | 14.5% | 2.0 | 356 982 | 1.87 | 88.386 | 35.15 | 1.35 | 2026-07-22 | |

| ОФЗ 26226 | 14.5% | 0.7 | 367 211 | 0.67 | 96.127 | 39.64 | 24.39 | 2026-04-08 | |

| ОФЗ 26224 | 14.7% | 3.3 | 446 913 | 2.95 | 81.251 | 34.41 | 11.91 | 2026-05-27 | |

| ОФЗ 26218 | 14.8% | 5.7 | 347 608 | 4.29 | 78.109 | 42.38 | 29.34 | 2026-03-25 | |

| ОФЗ 26228 | 14.8% | 4.2 | 592 019 | 3.51 | 79.574 | 38.15 | 22.01 | 2026-04-15 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.02 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.25 | 40.15 | 0 | 2026-01-28 | |

| ОФЗ 52005 | 7.8% | 7.3 | 273 066 | 6.54 | 71.433 | 15.5 | 5.93 | 2026-05-20 |

Booppa, оба выпуска очень даже ликвидные. правда иногда там странным образом близкие оферы и биды истощаются, и бывает сейчас стреляет в обе...

Сиделец, ради бога… но такие перепрыжки только не в офз. Это тихая гавань для больших денег. Тут должна быть тишина. Деньги любят тишину

🔍 Индекс RGBI (Russian Government Bonds Index) — это биржевой индекс, отражающий динамику цен на корзину наиболее ликвидных облигаций федерального займа (ОФЗ) России с фиксированным купоном и сроком погашения более одного года. Он показывает изменение рыночной стоимости этих госдолговых бумаг, но при этом не учитывает выплаты по купонам (то есть купонный доход не входит в расчет)

👨💻 Индекс RGBI был введён 1 января 2003 года Московской биржей с базовым значением 100 пунктов, которое отражало стоимость корзины наиболее ликвидных облигаций федерального займа России на 31 декабря 2002 года. С момента запуска индекс стал важным индикатором динамики рынка государственных облигаций с фиксированным купоном и сроком погашения более одного года.

✏️ Создание RGBI связано с необходимостью получить прозрачный и стандартизованный показатель изменения рыночной стоимости федеральных облигаций России без учета купонных выплат — то есть по «чистым» ценам. Это позволило инвесторам и аналитикам отслеживать ценовые тренды на долговом рынке и оценивать ожидания участников рынка по ключевой ставке Центробанка.

Сиделец, пора вниз об этом говорит это

На рынке ОФЗ сейчас складывается интересная ситуация. После периода высоких ставок мы постепенно переходим в фазу смягчения денежно-кредитной политики.

ЦБ запустил цикл снижения ключевой ставки. Уже два шага вниз с 21% до 20%, потом до 18%. Прогнозы выглядят оптимистично – к концу года ставка может быть в районе 16%, а на горизонте трех лет – около 8%, при инфляции у цели в 4%.

Как можно отыграть падение ставки?

Длинные ОФЗ очень чувствительны к ставкам: снижение доходности к погашению на несколько пунктов дает мощный рост цены. А при купоне 12,25% сложный процент начинает работать в полную силу.

Разберем на примере ОФЗ 26248

Погашение – 2040 год, купон – 12,25%. Сейчас бумага торгуется по 91,4% от номинала, доходность к погашению – около 14,5%. Если через три года доходность снизится до 8%, цена может вырасти примерно до 133% номинала. Это +45% только по телу самой облигации.

К этому прибавим купоны за три года – еще примерно 42% от первоначальной суммы. При реинвестировании в ту же бумагу суммарная доходность подбирается к 100% за три года. Это порядка 26% годовых. Даже если выйти раньше, годовая доходность по расчетам останется около 25%.

Давайте взглянем на интересности из отчёта:

🏛 Акции:

💬 По итогам месяца IMOEX снизился на 4%, составив 2732,1 пункта (геополитические риски). Среднедневной объём торгов акциями в июле слегка повысился составив 108₽ млрд (в июне — 105,3₽ млрд).

💬 Основными покупателями на российском рынке акций в июле стали СЗКО, вернувшиеся к нетто-покупкам акций — 23,5₽ млрд (месяцем ранее они продали бумаг на сумму 7,1₽ млрд). Физики нарастили свои покупки — 15,2₽ млрд (в июне — 7,8₽ млрд). Крупнейшими продавцами стали второй месяц подряд, НФО в рамках ДУ — 18₽ млрд (в июне — 17,9₽ млрд), НФО за счёт собственных средств — 17₽ млрд.

💬 Нерезиденты из дружественных стран в июле продолжили продажу акций — 8,5₽ млрд (в июне продали на 1,9₽ млрд). Заработали форточки?

Я конечно понимаю, что у ОФЗ есть основания для уверенного роста, но снимать перекупленность хоть иногда нужно! Или нет ?! RSI-7 на неделях уже равен 93. Доколе ?!🤷♂️ Ну дайте уже дозакупиться😋

P.S. Хорошо хоть продал ранее лишь половину от имевшихся в портфеле ОФЗ. Думал, через неделю-другую закуплюсь после коррекции к росту. Ан нет!

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Годовая инфляция в РФ в июле снизилась до 8,79% с 9,40% в июне. Дефляция в РФ с 5 по 11 августа составила 0,08% после снижения цен на 0,13% неделями ранее, сообщил Росстат.

ОФЗ 26247

Спрос составил 73,794 млрд рублей по номиналу. Итоговая доходность 14,10%. Разместили 52,011 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26247 с погашением 11 мая 2039 года составила 91,4493% от номинала, что соответствует доходности 14,10% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 52,011 млрд. рублей по номиналу при спросе 73,794 млрд. рублей по номиналу. Выручка от аукциона составила 48,926 млрд. рублей.

Цена отсечения была установлена на уровне 91,3731% от номинала, что соответствует доходности 14,11% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

Минфин РФ 13.08.2025 провел аукционы по размещению ОФЗ-ПД серий: 26247 с погашением 11.05.2039 и 26249 с погашением 16.06.2032.

ОФЗ-26247

ОФЗ-26249

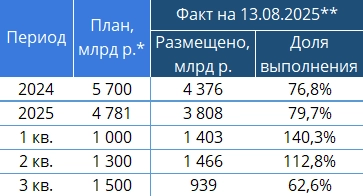

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2025 г., млрд руб.

Минфин России информирует о результатах проведения 13 августа 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26249RMFS с датой погашения 16 июня 2032 г.

Итоги размещения выпуска № 26249RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 17,422 млрд. рублей;

— размещенный объем выпуска – 8,722 млрд. рублей;

— выручка от размещения – 7,983 млрд. рублей;

— цена отсечения – 89,9850% от номинала;

— доходность по цене отсечения – 13,70% годовых;

— средневзвешенная цена – 90,0228% от номинала;

— средневзвешенная доходность – 13,69% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=313363-o_rezultatakh_razmeshcheniya_ofz_vypuska__26249rmfs_na_auktsione_13_avgusta_2025_g.