Не нашёл данную новость на сайте Сбера, ни на главном, ни в региональных новостях

Amalgama08, Об этом пишет Челябинская пресса (2-а издания).

F_Trader, пока нашёл только в КП, январской давности.

С тех пор, как сами понимаете, многое изменилось

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| АПРИ 2Р13 | 27.3% | 3.4 | 2 700 | 2.13 | 100.24 | 20.14 | 6.71 | 2026-03-24 | |

| АПРИ 2Р8 | 26.8% | 2.8 | 625 | 1.82 | 100.03 | 19.73 | 9.21 | 2026-03-20 | 2026-01-14 |

| АПРИ 2Р9 | 73.7% | 3.9 | 1 000 | 0.03 | 98.97 | 19.73 | 3.29 | 2026-03-29 | 2026-03-16 |

| АПРИ 2Р11 | 27.1% | 2.5 | 2 500 | 1.86 | 101.51 | 20.55 | 4.79 | 2026-03-27 | |

| АПРИ 2Р2 | 27.1% | 1.1 | 1 000 | 0.18 | 101.2 | 79.78 | 35.95 | 2026-04-23 | 2026-05-08 |

| АПРИ 2Р10 | 23.8% | 4.2 | 500 | 0.45 | 104.1 | 25.07 | 13.37 | 2026-03-18 | 2026-08-28 |

| АПРИ 2Р7 | 24.3% | 3.9 | 305 | 0.43 | 103.32 | 24.25 | 20.21 | 2026-03-09 | 2026-08-20 |

| АПРИ 2Р12 | 26.9% | 3.3 | 600 | 2.09 | 101.94 | 20.55 | 5.48 | 2026-03-26 | |

| АПРИ 2Р4 | 27.3% | 1.8 | 250 | 1.18 | 98.95 | 59.84 | 49.32 | 2026-03-20 | 2026-01-14 |

| АПРИ 2Р3 | 28.7% | 1.5 | 750 | 0.53 | 98.93 | 59.84 | 51.29 | 2026-03-17 | 2026-09-29 |

| АПРИ 2Р1 | 25.9% | 0.7 | 500 | 0.52 | 100.12 | 59.84 | 19.07 | 2026-05-05 | 2025-11-18 |

| АПРИ 2Р5 | 28.5% | 2.7 | 142 | 0.89 | 98.4 | 59.84 | 14.47 | 2026-05-12 | 2027-02-24 |

| АПРИ 2Р6 | 30.2% | 2.8 | 31 | 0.24 | 99.15 | 0 | 8.37 | 2026-03-21 | 2026-06-03 |

Не нашёл данную новость на сайте Сбера, ни на главном, ни в региональных новостях

Amalgama08, Об этом пишет Челябинская пресса (2-а издания).

30.03

альфа не перечисляет купон

БО-ПО4 (от 23.03)

Jadina_Ekb, На СБЕРе все пришло.

Продажи челябинского застройщика ГК АПРИ Флай Плэнинг (эмитент облигаций АО АПРИ «Флай Плэнинг»). В динамике суммы и в разбивки по объектам. А также в сравнении с облигационным долгом. Источник информации о продажах — эмитент, расчеты — ИК «Иволга Капитал». Информация об облигационном долге публична.

Застройщик Апри Флай. Судя по доходности долга, у компании могут быть проблемы...

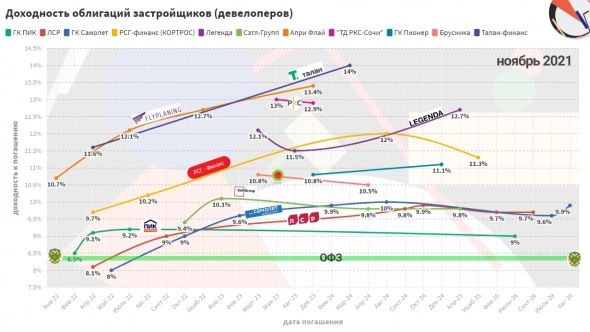

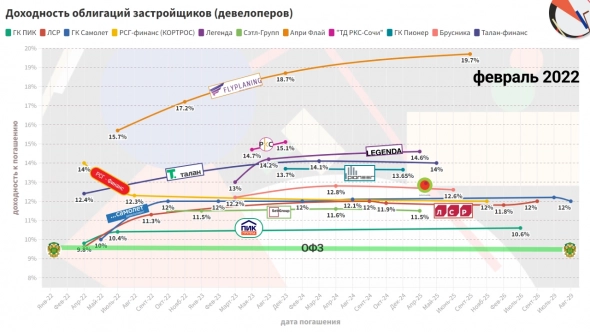

продолжение темы 2020 года «Оцениваем надежность застройщиков по доходности их долгов»

Компания-застройщик из Челябинска АО АПРИ «Флай Плэнинг» привлекает капитал на бирже через размещение долгов — облигаций. В январе 2022 уже погасила один выпуск, не новичок. Сейчас у компании 4 выпуска, общая задолжность более 1 млрд рублей. На фоне ПИК и ЛСР — это мелочи, но возникла странная ситуация (см картинки):

Авто-репост. Читать в блоге >>>

Николай Помещенко, Рейтинг от «Эксперт РА» — ruB (https://raexpert.ru/releases/2021/nov03/).

Это хуже, чем у «ОР» до дефолта ruBB- (https://raexpert.ru/database/companies/obuv_rossii/ )

У ООО «Дэни Колл» рейтинг «Эксперт РА» до отзыва был ruBB+

Сравнение с РКС-Сочи и Талан?

У Талана рейтинг «Эксперт РА» отозван, но есть рейтинг облигаций от «Эксперт РА» -ruBB.

У ООО «ТД РКС» рейтинга не нашёл, нашёл рейтинг ООО «РКС Девелопмент» от рейтингового агентства НКР (кто это?) — BBB-.ru. ООО «РКС Девелопмент» согласно данным на странице bonds.finam.ru/issue/details0290300006/default.asp является «поручителем» выпуска ТД РКС-БО-01.

Короче, рейтинги у всех низкие и вдобавок от не слишком авторитетных рейтинговых агентств. Тот же «Эксперт РА» многим не самым благополучным компаниям космические рейтинги показывает и ruB от них показывает, что бумаги действительно рискованные. Думаю, что ликвидность у ВДО низкая, поэтому искать четкую зависимость между сомнительными рейтингами и котировками дело неблагодарное. Выход одного крупного держателя способен обвалить котировки и никакие рейтинги тут на это не повлияют. Имхо, не уверен, что в этой мутной воде есть рыба!

Застройщик Апри Флай. Судя по доходности долга, у компании могут быть проблемы...

продолжение темы 2020 года «Оцениваем надежность застройщиков по доходности их долгов»

Компания-застройщик из Челябинска АО АПРИ «Флай Плэнинг» привлекает капитал на бирже через размещение долгов — облигаций. В январе 2022 уже погасила один выпуск, не новичок. Сейчас у компании 4 выпуска, общая задолжность более 1 млрд рублей. На фоне ПИК и ЛСР — это мелочи, но возникла странная ситуация (см картинки):

Авто-репост. Читать в блоге >>>

Почему последний выпуск Апри так сильно упал сразу после размещения?

Na, так купон — всего 13%. Сейчас есть новые ВДО, у кого копун 14-16%.

Они начали размещаться до падения ВДО.

IZIB, если посмотрите на других эмитентов с таким же купоном, то они не так сильно упали, а многие торгуются т выше размещения. Что-то не то именно с Апри. От нас что-то скрывают

Na, каких конкретно?

IZIB, например ХимТех, Калита, Талан. Ну и другие, если сами посмотрите из недавних размещений

Na, лень сейчас отчетность смотреть. А без нее могу предположить три причины: 1) АПРИФП 05 не повезло с волатильностью и его могут купить только квалы. 2) У АПРИ Флай Плэнинг возникла потребность доп эмиссии для расчетов по купонам предыдущих выпусков. А это звоночек. 3) Кто-то закупился крупно при размещении, но по какой-то причине потребовалось продать часть бумаг, что просадило цену. Ведь купить могут не все (см.п1).

Почему последний выпуск Апри так сильно упал сразу после размещения?

Na, так купон — всего 13%. Сейчас есть новые ВДО, у кого копун 14-16%.

Они начали размещаться до падения ВДО.

IZIB, если посмотрите на других эмитентов с таким же купоном, то они не так сильно упали, а многие торгуются т выше размещения. Что-то не то именно с Апри. От нас что-то скрывают

Na, каких конкретно?

IZIB, например ХимТех, Калита, Талан. Ну и другие, если сами посмотрите из недавних размещений

Почему последний выпуск Апри так сильно упал сразу после размещения?

Na, так купон — всего 13%. Сейчас есть новые ВДО, у кого копун 14-16%.

Они начали размещаться до падения ВДО.

IZIB, если посмотрите на других эмитентов с таким же купоном, то они не так сильно упали, а многие торгуются т выше размещения. Что-то не то именно с Апри. От нас что-то скрывают

Na, каких конкретно?

Почему последний выпуск Апри так сильно упал сразу после размещения?

Na, так купон — всего 13%. Сейчас есть новые ВДО, у кого копун 14-16%.

Они начали размещаться до падения ВДО.

IZIB, если посмотрите на других эмитентов с таким же купоном, то они не так сильно упали, а многие торгуются т выше размещения. Что-то не то именно с Апри. От нас что-то скрывают

Почему последний выпуск Апри так сильно упал сразу после размещения?

Na, так купон — всего 13%. Сейчас есть новые ВДО, у кого копун 14-16%.

Они начали размещаться до падения ВДО.