Копипаст

Копипаст | Коэффициент балансовой стоимости P/BV

- 30 января 2023, 12:21

- |

Доброго времени суток, уважаемые Смартлабовцы! Сегодня будем находить коэффициент балансовой стоимости P/BV для фундаментального анализа акций по МФСО. Для этих целей, как и в прошлых статьях, будем использовать отчетность ПАО «Магнит». Читайте наши статьи о стоимостном инвестировании на сайте в разделе Ликбез.

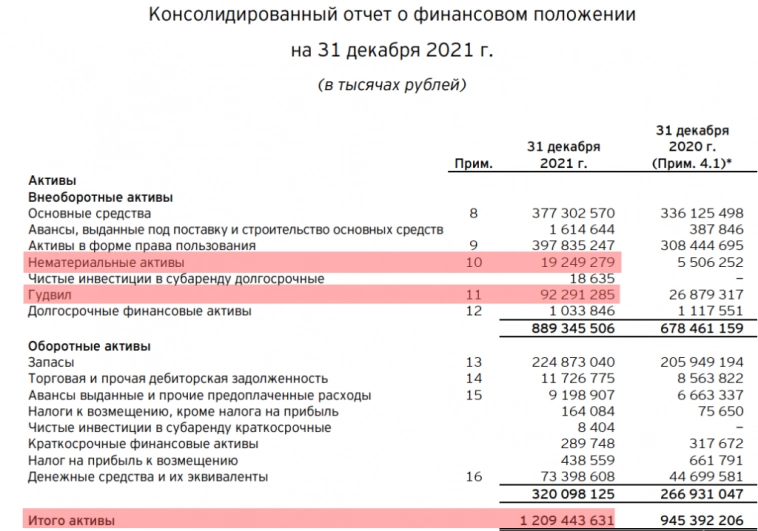

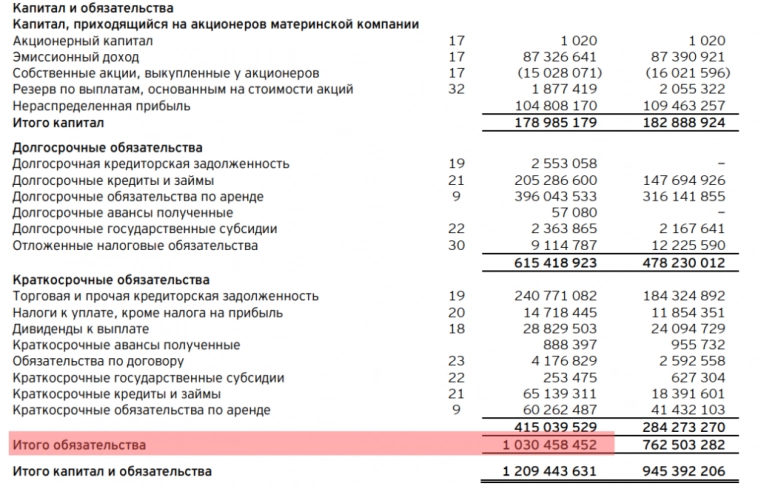

Балансовая стоимость компанииМы знаем, что из бухгалтерского учёта балансовая стоимость компании это все её активы за вычетом нематериальных активов и вычетом всех её обязательств. Еще её называют собственный капитал компании или чистые активы компании!

Балансовая стоимость компании (Book Value) = Итого активы — нематериальные активы — итого обязательства

Балансовая стоимость компании может быть отрицательной, если долги компании превышают её активы!

Нематериальные активы это объекты интеллектуальной собственности, также сюда входит гудвил компании. Иногда гудвил идёт отдельной строкой в балансе.

Гудвилл — это нематериальные блага: бренд компании, наработанные деловые связи, торговая марка, репутация фирмы в мире.

В общем и целом балансовая стоимость компании говорит нам, сколько активов компании обеспечены собственным капиталом. Или еще проще, сколько машин, заводов, пароходов компания приобрела за свои собственные деньги. :)

Бытует мнение, что балансовая стоимость компании это та стоимость, которая достанется акционерам при ликвидации компании, если таковая произойдет. Что конечно же верно, но есть одно НО! Основные средства, которые входят в активы, достаточно трудно продать по остаточной стоимости, не смотря на то, что на них начисляется амортизация. Скорее всего балансовая стоимость будет еще меньше на какую-то величину при ликвидации.

Тем не менее это достаточно важная величина. Она позволяет сравнивать размеры компаний одного сектора экономики в денежном эквиваленте, также подойдёт для сравнения не акционерных обществ. Динамика балансовой стоимости покажет нам, как развивается предприятие с учетом долговых рисков. Если обязательства компании будут расти, а активы нет, то балансовая стоимость будет уменьшаться. Надо смотреть на какие цели были взяты кредиты.

Сравнивать компании из разных отраслей, используя эту величину не получится. В зависимости от сектора экономики у предприятий отличается доля нематериальных активов в балансе, а также потребность в кредитах. К примеру у высокотехнологичных компаний большая доля нематериальных активов в бизнесе, а также большая потребность в кредитах. У производственных компаний доля нематериальных активов маленькая, потребностей в кредитах меньше.

Коэффициент балансовой стоимостиКоэффициент балансовой стоимости (Price/Book Value) показывает соотношение капитализации компании к её балансовой стоимости.

P/BV (Price/Book Value) = Капитализации компании / Балансовая стоимость компании

Полученная величина показывает нам, как Рынок оценивает деятельность компании в текущих условиях. Всё дело в том, что покупая акцию, инвестор оценивает в первую очередь не стоимость активов компании, а её возможность генерировать ему доход. Если P/BV низок по сравнению с компаниями сектора, то инвесторы не верят в то, что компания сможет наращивать прибыль. Когда P/BV выше среднего по сектору, то инвесторы ожидают роста прибыли и показателей компании.

Если данный коэффициент менее единицы, то вы можете приобрести акцию компании за меньшую стоимость чем её собственный капитал. Такое конечно бывает, но необходимо разобраться в причинах, почему рынок так оценивает данную компанию.

Балансовая стоимость акции

Необходима нам для понимания, какую часть балансовой стоимости компании инвестор покупает при приобретении одной акции. Найти её очень просто.

Расчёт коэффициента балансовой стоимости «Магнита»Балансовая стоимость акции = Балансовая стоимость компании / Общее число обыкновенных акций

Сейчас воспользуемся годовым отчетом ПАО «Магнит» за 2021 год. Для этого скачаем его с сайта раскрытия информации. Капитализацию (P), мы уже считали в нашей предыдущей статье "Рыночные мультипликаторы EV и EBITDA" на 18.07.2022 она равняется 450,5 млрд. рублей.

Приступим к расчету балансовой стоимости компании, пользуясь данными отчёта.

Балансовая стоимость компании (Book Value) = Итого активы — нематериальные активы — итого обязательства

Балансовая стоимость = 1 209,4 — 19,3 — 92,3 — 1 030,5 = 67,3 млрд. руб.

Будьте внимательны при переводе разрядностей. Можно считать по числам из отчета. Но удобнее перевести из тысяч, как в отчёте в миллиарды.

P/BV (Price/Book Value) = Капитализации компании / Балансовая стоимость компании

P/BV = 405,5 / 67,3 = 6,02

Балансовая стоимость акции = 67 300 000 000 / 101 910 000 = 660,38 рубля на акцию.

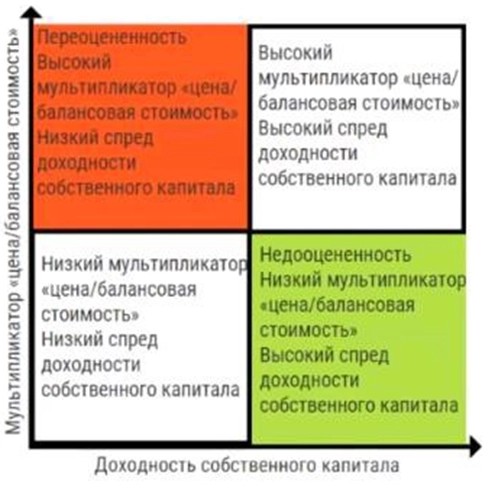

Взаимосвязь P/BV и ROEВ предыдущей статье мы рассчитывали показатель рентабельности собственного капитала ROE. Для Магнита он получился равным 26,9%. А сегодня мы рассчитали P/BV, который равняется 6,02.

Вычислив данную группу коэффициентов сравнительного анализа для эмитентов одного сектора экономики и их средний показатель в целом, мы обращаемся к данному рисунку. Входим с коэффициентами в данный график и смотрим в каком квадрате находится наша компания. Если в зеленом, то стоит подумать об инвестировании, в красном насторожиться. Если попадаем в белые, то стоит более детально изучить компанию.

Коэффициент балансовой стоимости P/BV, наряду с коэффициентом выручки P/S представляют собой коэффициенты, которые не затрагивают прибыль компании, которой могут манипулировать. Он показывает, как инвесторы оценивают собственный капитал компании, который является более объективным показателем, чем прибыль. P/BV и P/S достаточно хорошо работают в сочетании. Но как и любой другой финансовый показатель P/BV имеет свои недостатки, к примеру, активы входящие в него могут быть низко ликвидными. А сама балансовая стоимость инвесторов интересует меньше, чем прибыль! В любом случае необходимо сравнивать компанию со всех сторон, а не опираться на один показатель.

Чтобы не пропустить новые статьи, подпишитесь на Telegram канал. Есть вопросы? Задайте их в комментариях. Мы также представлены в социальных сетях VK и OK.

задумайтесь, в основе P — т.е. сам индекс зависит от цены акции, на которую влияет. ведь эти данные в открытом доступе.

нет неэффективности

всё таки, лучше начинать с Мир-страна-отрасль-компания.

микроэкономика и бухгалтерия мне не интересны 😒 слишком много возни, что бы обьяснять почему я что-то купил)